Администрирование уплаты таможенных платежей и контроля за их поступлением в федеральный бюджет РФ

Автор: Гомон И.В., Фоменко А.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 4-1 (50), 2019 года.

Бесплатный доступ

Данная статья посвящена изучению проблем, которые препятствуют эффективному администрированию уплаты таможенных платежей и их контролю за поступлением в Федеральный бюджет РФ. Отражена активная деятельность таможенных органов в данной сфере с использованием и совершенствованием определенных систем и введении нормативно-правовой базы. На основании полученных данных была продолжена реализация мероприятий, направленных на дальнейшее развитие и расширение сферы применения новых прогрессивных технологий уплаты таможенных платежей.

Таможенные платежи, федеральный бюджет, поручительство, банковская гарантия, денежный залог, таможенные органы

Короткий адрес: https://sciup.org/170181572

IDR: 170181572 | DOI: 10.24411/2411-0450-2019-10481

Текст научной статьи Администрирование уплаты таможенных платежей и контроля за их поступлением в федеральный бюджет РФ

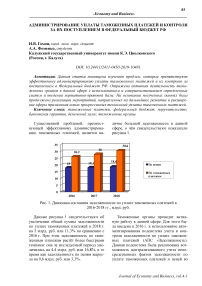

Существенной проблемой, препятствующей эффективному администрированию таможенных платежей, является на- личие большой задолженности в данной сфере, о чём свидетельствуют показатели рисунка 1.

Рис. 1. Динамика состояния задолженности по уплате таможенных платежей в 2016-2018 гг., млрд. руб.

-

□ По пеням

-

□ По таможенным платежам

Данные рисунка 1 свидетельствуют об увеличении общей суммы задолженности по уплате таможенных платежей в 2018 г. на 5 млрд. руб. или 11,3% по сравнению с 2016 г. При этом задолженность по таможенным платежам растёт более быстрыми темпами: она за исследуемый период увеличилась на 4,4 млрд. руб. или 16,8%, в то время как задолженность по пеням выросла на 0,6 млрд. руб. или 3,3%.

Таможенные органы проводят активную работу в данной сфере. Для этого была введена в 2016 г. в использование автоматизированная подсистема учета и контроля задолженности по уплате таможенных платежей (АПС «Задолженность). Данная подсистема была реализована возможность централизованного учета непосредственных фактов задолженности по уплате таможенных платежей и пеней во всех таможенных органах в режиме реального времени.

Вследствие проведенной дополнительной работы информационных сервисов Личного кабинета участника ВЭД в 20172018 гг. была реализована возможность размещения в режиме онлайн информации о наличии у плательщика задолженности по уплате таможенных платежей и пеней.

Федеральным законом №289-ФЗ введены новые положения в части совершенствования процедуры взыскания неуплаченных таможенных платежей, касающиеся перехода на электронное взаимодействие таможенных органов с участниками ВЭД при взыскании задолженности [1].

В настоящее время в тестовом режиме в Личный кабинет участника ВЭД направляются уведомления о не уплаченных в установленный срок суммах таможенных платежей и пеней. По окончании работ по модернизации информационнопрограммных средств в Личном кабинете участника ВЭД будут размещаться также иные документы, направление которых в электронном виде предусмотрено положениями Федерального закона №289-ФЗ.

Информационное взаимодействие таможенных органов и кредитных организаций осуществляется в соответствии с Положением «О порядке направления таможенным органом в Банк решения таможенного органа в электронном виде» [2]

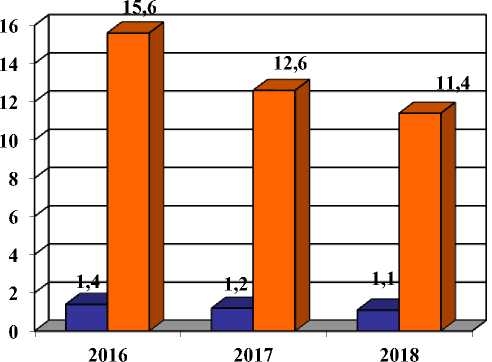

Несмотря на предпринимаемые усилия по взысканию задолженности по уплате таможенных платежей, деятельность таможенной службы в данной сфере нельзя назвать успешной, о чём свидетельствуют данные рисунка 2.

Рис. 2. Динамика объёмов взыскания задолженности по уплате таможенных платежей в 2016-2018 гг., млрд. руб.

-

□ По пеням

-

□ По таможенным платежам

Как можно заметить, эффективность деятельности таможенных органов по взыскания задолженности по уплате таможенных платежей снижается на протяжении всего периода исследования. В 2018 г. было взыскано на 4,5 млрд. руб. или 26,5% меньше, чем в 2016 г. Уменьшение объёма взыскания непосредственно таможенных платежей составило 4,2 млрд. руб. или

- 26,9%. Пеней же взыскали меньше на 0,3 млрд. руб. или 21,4% [3].

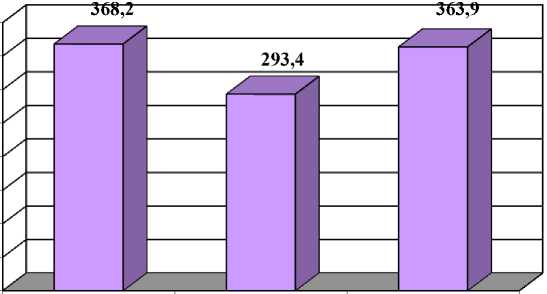

По определённым таможенным платежам плательщикам предоставляются льготы, контроль за предоставлением которых осуществляют таможенные органы. Сведения об общей сумме предоставленных льгот по уплате таможенных платежей в 2016-2018 гг. представлены на рисунке 3.

2016 2017 2018

Рис. 3. Динамика общей суммы предоставленных льгот по уплате таможенных платежей в 2016-2018 гг., млрд. руб.

Как следует из данных, представленных на рисунке 3, за исследуемый период общая сумма предоставленных льгот по уплате таможенных платежей уменьшилась на 4,3 млрд. руб. или 1,2%.

Если говорить о конкретных категориях товаров, на которые приходилась основная доля льгот по уплате таможенных платежей, то к ним в 2018 г. относились:

─ товары, перемещаемые в рамках соглашений о разделе продукции, – 147,4 млрд. рублей (40,5% от общей суммы предоставленных льгот);

─ углеводороды, полученные при разработке морских месторождений, – 69,4 млрд. рублей (19,1% от общей суммы предоставленных льгот);

─ природный газ, поставляемый в Турцию (Соглашение «Голубой поток»), – 54 млрд. рублей (14,8% от общей суммы предоставленных льгот);

─ медицинские товары (медицинские изделия, товары для профилактики инвалидности или реабилитации инвалидов, линзы, очки и оправы для очков, протезноортопедические изделия, а также сырье и комплектующие для их производства) – 38,9 млрд. рублей (10,7% от общей суммы предоставленных льгот);

─ технологическое оборудование, аналоги которого не производятся в Российской Федерации, – 20,5 млрд. рублей (5,6% от общей суммы предоставленных льгот).

В исследуемом периоде была продолжена работа по совершенствованию нормативно-правового регулирования вопро- сов предоставления льгот по уплате таможенных пошлин, налогов, в первую очередь в отношении социально значимых товаров – медицинских товаров, продовольственных товаров и товаров для детей.

Минпромторг России объединено с Минсельхозом России разработали нормативную правовую базу, которая регулирует вопросы льготного налогообложения ввоза продукции для производства медицинских изделий в целях администрирования льготного налогообложения ввозимых товаров.

Проведена значительная работа по организации контроля за соблюдением условий выпуска без уплаты налога на добавленную стоимость товаров, изготовленных в Особой экономической зоне в Калининградской области и вывозимых на остальную территорию Российской Федерации.

В целях получения сведений о документах, подтверждающих право на льготу и выданных федеральными органами исполнительной власти, разработаны технологические карты межведомственного взаимодействия (ТКМВ) между ФТС России и Минкультуры России, Минтрудом России, Минэкономразвития России, Минобрнауки России, Минпромторгом России, Росздравнадзором, Роспечатью, Роскосмосом, Рострудом, Росморречфлотом.

На таможенные органы возложена также обязанность администрирования обеспечения уплаты таможенных пошлин, налогов. В случае несвоевременной уплаты таможенных налогов и сборов возможно недополучение казной таможенных доходов. Чтобы выполнить определенные вопросы в таможенном законодательстве предполагается необходимость предоставления гарантий (способов обеспечения) уплаты таможенных платежей. Федеральным законом от 30 декабря 2015 г. №463-ФЗ «О внесении изменений в Федеральный закон «О таможенном регулировании в Российской Федерации» определена возможность внесения денежного залога и банковских гарантий в качестве уплаты таможенных пошлин, налогов в электронном виде, а также информационного обмена между ФТС России и гарантами

(банками и кредитными организации) сведениями о банковских гарантиях, выданных в электронном виде. Данная технология позволяет оперативно вносить денежный залог с применением электронных терминалов, платёжных терминалов, банкоматов, а также сократить время на приём таможенным органом банковской гарантии, оформленной в электронном виде, с 3 дней до 1 дня.

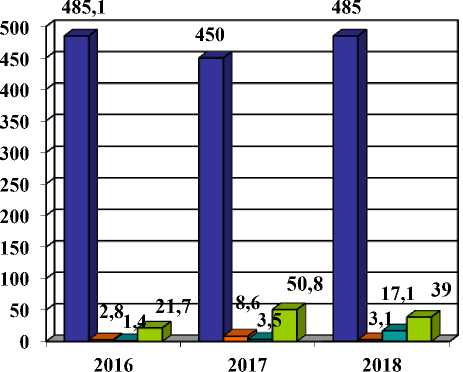

На рисунке 4 представлены данные о способах обеспечения исполнения обязанности по уплате таможенных пошлин, налогов, принятых таможенными органами.

-

□ Поручительство

-

□ Банковская гарантия в письменном виде

-

□ Банковская гарантия в электронном виде

-

□ Денежный залог

Рис. 4. Суммы, принятые таможенными органами в качестве способов обеспечения исполнения обязанности по уплате таможенных пошлин, налогов, в 2016-2018 гг., млрд. руб.

Таким образом, основную часть суммы, принятой таможенными органами в качестве способов обеспечения исполнения обязанности по уплате таможенных пошлин, налогов, в исследуемом периоде составляет поручительство, при этом основной объём поручительства был предоставлен при транзите товаров.

В анализируемом периоде была продолжена реализация мероприятий, направленных на дальнейшее развитие и расширение сферы применения новых прогрессивных технологий уплаты таможенных платежей. Примером такой технологии является технология удалённой уплаты таможенных платежей лицами, осуществляющими декларирование товаров в элек- тронной форме. Об эффективности ее применения свидетельствует рост перечислений сумм таможенных и иных платежей, уплаченных с применением технологии удаленной уплаты, – с 535,19 млрд. руб. в 2017 г. до 876,26 млрд. руб. в 2018 г. (рост на 63,7%).

Доля таможенных и иных платежей, уплаченных с применением технологии удалённой уплаты, в общем объеме таможенных и иных платежей, уплаченных с применением микропроцессорных карт, составила 82,4%.

Также была продолжена работа по применению участниками ВЭД технологии централизованного учёта таможенных и иных платежей с применением единого ресурса лицевых счетов плательщиков таможенных пошлин, налогов (ЕЛС), открытых на уровне ФТС России.

В 2018 г. по заявлениям участников ВЭД было открыто 77278 единых лицевых счетов плательщиков таможенных пошлин, налогов. Общая сумма денежных средств, уплаченных в счёт таможенных и иных платежей юридическими лицами-плательщиками, использующими ресурс ЕЛС, составила 4577,87 млрд. руб. (74,3% от общей суммы денежных средств, уплаченных юридическими лицами в счёт таможенных и иных платежей). На 2019 г. запланировано 75%-ное использование ресурса ЕЛС, а в 2020 г. – 100%-ное.

Постоянно совершенствуется АПС «Личный кабинет участника ВЭД», пред- назначенное для персонифицированного информационного взаимодействия участников ВЭД с таможенными органами. В настоящее время в Личном кабинете участника ВЭД функционирует 28 информа- ционных сервисов, в том числе сервис «Лицевой счёт», предназначенный для контроля участником ВЭД общего состояния лицевого счета в режиме времени, близком к реальному, получения в электронной форме информации о движении денежных средств, предоставленных банковских гарантиях и таможенных расписках, при этом сохраняется возможность получения юридически значимой информации о движении денежных средств по письменному заявлению плательщика.

Список литературы Администрирование уплаты таможенных платежей и контроля за их поступлением в федеральный бюджет РФ

- Федеральный закон от 3 августа 2018 г. №289-ФЗ «О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации» // Доступ из справ.-правовой системы «КонсультантПлюс».

- Положение Банка России «О порядке направления таможенным органом в банк решения таможенного органа в электронном виде» (утв. Банком России 30 ноября 2012 г. №390-П) [Электронный ресурс].

- Итоговый доклад о результатах и основных направлениях деятельности ФТС России. [Электронный ресурс] //Официальный интернет-портал ФТС РФ - URL: http://www.customs.ru (дата обращения: 09.04.2019).