Актуальные модели оценки кредитного риска коммерческого банка

Автор: Кулагин А.С.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 5-1 (36), 2017 года.

Бесплатный доступ

В данной статье описываются актуальные методы оценки банковского кредитного риска, представлены характеристики каждого представленного метода.

Кредитный риск, оценка кредитного риска, кредитный рейтинг

Короткий адрес: https://sciup.org/140123759

IDR: 140123759

Текст научной статьи Актуальные модели оценки кредитного риска коммерческого банка

В сегодняшних реалиях функционирования банковского сектора в РФ важное значение приобретают принципы эффективного кредитования и методы оценки риска предоставления кредита. Современные банки в процессе кредитной деятельности не только оценивают уровень кредитного риска, но и определяют его прогнозное значение. В полной мере банков уклониться от факта наличия кредитного риска невозможно, однако, его оценка, прогнозирование, как в целом, так и в рамках отдельных взятых ссуд, позволяет значительно сгладить возможные негативные последствия. В условиях нестабильности финансовых рынков, политических и финансовых проблем в стране способности прогнозирования и методов минимизации кредитного риска довольно актуальны. Как следствие перед банками встает задача выбора методов оценки риска.

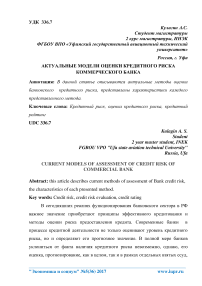

Классификация актуальных методов оценки кредитного риска представлена ниже на рисунке №1.

Рис.№1 Методы оценки кредитного риска

Рассмотрим плюсы и минусы методов оценки кредитного риска

Метод экспертных оценок

Как правило, метод экспертных оценок предполагает из себя комплекс логических и математико-статистических методов и процедур по обработке результатов опроса группы экспертов о вероятностях риска. Например, Х.И.Аминов в своей работе рассматривал метод оценки кредитного риска на основе аппарата теории нечетких множеств применительно к заемщика-предприятиям, т.е. юридическим лицам [1]. Такие оценки базируются на учете всех факторов риска и статистических данных. Минусом такого метода оценки риска является то, что его реализация может осложняться в случаем, когда количество анализируемых показателей велико. Более того характеристики основанные на знаниях, профессиональном опыте эксперта могут дать в результате субъективные оценки.

Метод “Дерево решений”

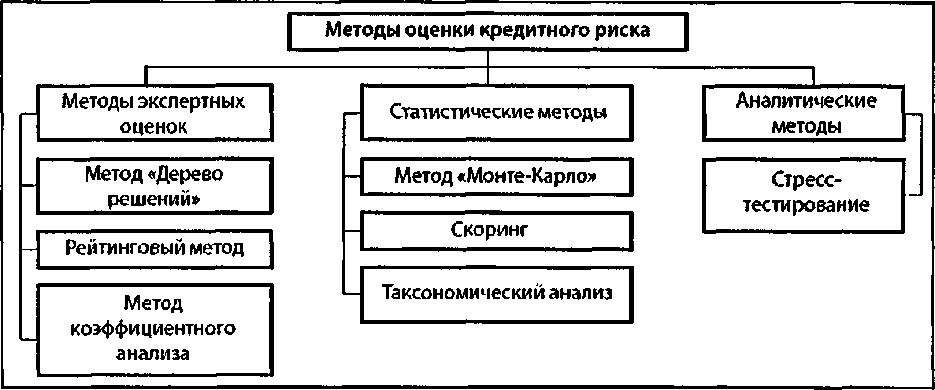

Метод “Дерево решений” в банковской сфере, в большей степени используется для работы с данными кредитных историй заёмщиков. Результатом применения указанного метода является графическое представление вариантов решений. По ветвям дерева соотносят объективные оценки вероятностей возможных событий и для каждого пути оценивают неплатежеспособность заемщика. Ниже приведен типовой пример метода “Дерево решений”.

Рис.№2 Графическая иллюстрация примера принятия решения о предоставлении кредита на основе метода «Дерево решений»

Стоит заметить что метод “Дерево решений” не дает ответ, насколько хорош или плох определенных кредит, не позволяет получить точную количественную оценку риска.

Рейтинговый метод

Рейтинговый метод (бальный) предполагает работы с разными типами заемщиков. Такой метод ведет расчет рейтинга каждого заемщика (относительно анализируемого массива группы заемщиков) по определенному алгоритму, на основе которого создаются результаты о кредитоспособности заемщика. В качестве объекта исследования выступает единичный заемщик, в качестве исходных показателей - показатели финансового состояния заемщика[2].

В соответствии с полученной суммой баллов заемщику присваивается определенный класс, который позволяет сделать заключение о возможности предоставления кредитных ресурсов. Как правило, рассматриваются три класса:

1)первый класс - кредитоспособность не вызывает сомнений;

2)второй класс - кредитование требует взвешенного подхода;

3)третий класс - кредитование связано с повышенным риском Недостатком рейтинговой (балльной) методики оценки кредитоспособности заемщика является отсутствие учета изменяющейся макроэкономической ситуации в стране. Кроме того, анализ кредитоспособности заемщика лишь на основе количественных показателей не дает его точной оценки, так как неизученными остаются качественные показатели, а отсутствие научного обоснования весов показателей делает оценку кредитоспособности излишне субъективным и недостаточно надежным инструментом управления кредитным риском.

Метод коэффициентного анализа

Метод коэффициентного анализа - анализ динамики коэффициентов, которые характеризуют платежеспособность заемщика путем сравнения со средними показателями. Как правильно такой метод используется с клиентам-юридическими лицами. В качестве коэффициентов, характеризующих платежеспособность, рассматриваются:

-коэффициент достаточности чистого денежного потока:

К

ДП

ДП

ДДП = В+∆З+Д

где ДП - чистый денежный поток за анализируемый период;

В - выплаты по долго- и краткосрочным кредитам и займам за анализируемый период;

Д - дивиденды, выплачиваемые собственникам организации за анализируемый период;

АЗ - прирост остатков материальных оборотных активов за анализируемый период;

-коэффициент эффективности денежных потоков:

КЭДП = ДДПП0 (2)

Где ДП 0 - отток денежных средств за анализируемый период коэффициент реинвестирования;

коэффициент ликвидности денежного потока и т.д.

В связи с отсутствием общепринятой классификации коэффициентов, оценка кредитоспособности является излишне субъективной и недостаточно надежной.

Метод “Монте-Карло”

Метод «Монте-Карло» подразумевает, что для некоторого постулированного заранее и положенного в основу модели вероятностного распределения возмущающих воздействий задается набор значений параметров и фиксируются значения экзогенных переменных. Формализованный случайный процесс, удовлетворяющий свойствам постулированного распределения, генерирует значения возмущений, участвующих в формировании «наблюдений». Повторяя этот процесс, получают большое количество выборок конечного объема. Применяя к ним различные методы оценивания, изучают распределение выборочных оценок параметров относительно их истинных значений и сравнивают свойства этих распределений со свойствами теоретических распределений. Данный метод позволяет оценить риск портфеля в целом, однако дает значительные погрешности при существенных изменениях экономической ситуации.

Метод скоринговой оценки

Метод скоринговой оценки представляет собой статистическую модель, с помощью которой на основе кредитной истории «прошлых»

клиентов коммерческий банк определяет, какова вероятность того, что конкретный потенциальный заемщик вернет кредит в срок[3]. Различают множество моделей скоринга, каждая из них использует свой набор факторов, характеризующих риск, связанный с кредитованием заемщика, и получает в результате пороговую оценку, которая и позволяет разделять заемщиков на «плохих» и «хороших». Смысл кредитного скоринга заключается в том, что каждому соискателю кредита приписывается свойственная только ему оценка кредитного риска. Сравнение значения кредитного риска, полученного для конкретного заемщика, со специфичной для каждой модели скоринга пороговой оценкой помогает решить проблему выбора при выдаче кредита, разделяя заемщиков на два класса.

Преимущества кредитного скоринга:

-уменьшение риска невозврата кредита, сокращение числа «плохих» кредитов и, соответственно, снижение уровня просроченной задолженности; - увеличение кредитного портфеля за счет сокращения количества субъективных отказов по кредитным заявкам;

-

- ускорение процесса принятия решений о выдаче кредита; -

- возможность создания специфических кредитных продуктов на основе анализа рыночных ниш;

-

- помощь кредитным инспекторам и аналитикам, заключающаяся в

предоставлении им информационной поддержки при принятии решений Основным недостатком кредитного скоринга является необходимость постоянной корректировки модели вследствие появления новых данных для анализа. Так, например ученые О.И.Пятиковский и М.М.Ковалев в своих работах посвященные скоринг-моделям предлагают оценивать кредитоспособность физического лица в виде линейной модели множественной регрессии:

-

У 1 = Хц + Ь 2 *Х 12 +..+Ьк*Х 1 к + е 1 i = 1,n (3)

Где У[ - значения зависимой переменной

X [ - значения объясняющих переменных Хц, х^, X i k b j -параметры модели (скоринговые веса) e i -регрессионные остатки

Таксономический метод

В основу таксономического метода (метода евклидовых расстояний) заложен выбор эталона, в данном случае - «эталонного заемщика» и сравнения оптимальных параметров (координат) его вектора, с соответствующими параметрами векторов остальных заемщиков (нахождения евклидовых расстояний, по которым и проводится ранжирование заемщиков: наименьшее расстояние отвечает высшему месту). Составленные с использованием этого метода рейтинги дают комплексную оценку заемщиков, позволяя обнаружить лучших по целому ряду показателей. В качестве исходных показателей выступают показатели финансового состояния заемщика.

Таксономический метод не дает возможность учитывать изменение платежеспособности заемщиков во времени, влияние на платежеспособность макроэкономических показателей, оценить степень кредитного риска портфеля в целом. Кроме того, не обоснован выбор метрики при сравнении характеристик заемщиков с эталоном.

Аналитические методы

В случаях, когда имеется информация о законе распределения убытков, при количественном анализе риска используются аналитические методы. Наиболее известной реализацией аналитического метода является система RiskMetrics, разработанная Д.П. Морганом [4], предполагающая наличие информации о законе распределения показателей, оказывающих влияние на риск. В соответствии с этим предположением получают распределение прибылей и убытков для всего портфеля. К недостаткам аналитического метода относится отсутствие учета влияния на платежеспособность качественных показателей, характеризующих заемщика, и макроэкономических показателей, характеризующих состояние экономики страны и региона.

Стресс-тест ирование

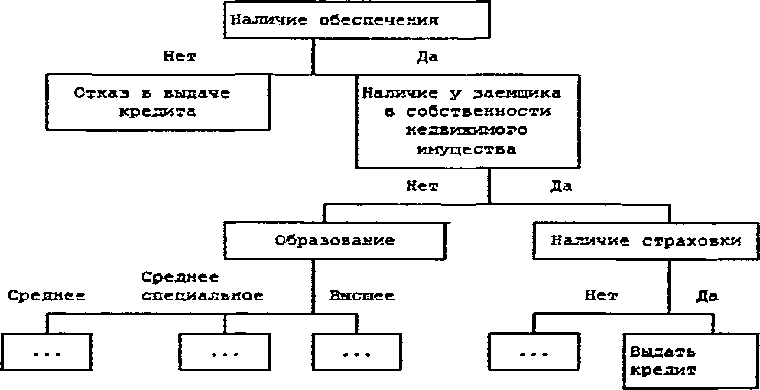

Согласно международному опыту, одним из наиболее эффективных методов оценки устойчивости банковского сектора является стресс -тестирование. Международный Валютный Фонд определяет стресс-тестирование как «методы оценки чувствительности портфеля к существенным изменениям макроэкономических показателей». Суть стресс-тестирования состоит в поиске ответа на вопрос,: «какие убытки может понести коммерческий банк при изменении значений показателей, характеризующих состояние экономики на региональном, федеральном и мировом уровнях». Существует общая классификация методов стресс-тестирования. Такая классификация представлена ниже на рисунке №3.

Рис.№3 Классификация методов стресс-тестирования

Существуют сценарии, основанные на применении метода Монте-Карло. Основными преимуществами этого метода являются, во-первых, возможность использования любых распределений, а во-вторых, возможность моделирования сложного поведения рынков (например, меняющихся корреляций между факторами риска). Основным недостатком данного метода является сложность в реализации.

Выделяют также систематические сценарии, которые опираются на так называемую теорию экстремальных значений. Под экстремальным понимаются наибольшее или наименьшее значение экономического показателя в рассматриваемом временном периоде. Стресс-тестирование дает возможность оценить устойчивость кредитного портфеля к макроэкономическим шокам и позволяет на основе полученных результатов осуществлять разработку моделей управления кредитным риском.

Помимо рассмотренных методов, за последние годы крупные зарубежные финансовые институты разработали целый ряд моделей оценки кредитного риска портфеля (основанных в той или иной степени на методологии VaR), которые получили широкое признание в мире и фактически стали отраслевыми стандартами. Наибольшей известностью пользуются следующие модели: «CreditMetrics», «Moody's KMV Portfolio Manager», «CreditRisk+», «Credit Portfolio View».

Таким образом, были рассмотрены основные методы оценки кредитного риска банка, которые наиболее актуальны в сегодняшних реалиях.

Список литературы Актуальные модели оценки кредитного риска коммерческого банка

- Аминов, Х.И. Моделирование оценки кредитного риска коммерческого банка в условиях Республики Таджикистан: автореферат дис.. канд. экон.наук: 08.00.13, 08.00.10/Хакимджон Иномджонович Аминов. -Санкт-Петербург, 2009. -17 с.

- Разина, О.М. Совершенствование системы управления кредитным риском коммерческих банков на основе метода рейтинговой оценки: автореферат дис.канд.экон. наук: 08.00.10/Ольга Михайловна Разина.-Москва, 2012. -27с.

- Адзинова, СВ. Скоринг как метод оценки кредитного риска/СВ. Адзинова//Управление экономическими системами: электронный научный журнал. -2005. -№2. -С. 23-26.

- Лобанов, А.А. Энциклопедия финансового риск-менеджмента/под ред. А.А. Лобанова, А.В. Чугунова. -2-е изд., испр. и доп. -М.: Альрина Бизнес Букс, 2014. -920 с.