Актуальные вопросы банковского розничного кредитования в текущих условиях

Автор: Новикова Н.Ю.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 12-1 (118), 2024 года.

Бесплатный доступ

В статье рассматриваются тенденции рынка кредитования населения в текущих условиях. Приведена аналитика розничного кредитного портфеля. Отражена информация о действующих мерах регулятора для сдерживания роста объемов кредитования. Обозначена проблема высокого уровня закредитованности населения в текущих условиях.

Розничное кредитование, кредитный портфель, макропруденциальные меры, показатель долговой нагрузки заемщика

Короткий адрес: https://sciup.org/170208040

IDR: 170208040 | DOI: 10.24412/2411-0450-2024-12-1-188-191

Текст научной статьи Актуальные вопросы банковского розничного кредитования в текущих условиях

На сегодняшний день кредитование населения, становление которого относится к началу 2000-х годов, является ключевой активной операцией любого банка и одним из ведущих ориентиров в банковском кредитном портфеле [1]. Так, только за 2020-2023 гг. розничный кредитный портфель российских банков вырос почти в 2 раза – с 17,7 до 33,8 трлн. руб., а соотношение розничных и корпоративных кредитов составило за указанный период от 45% до 48%.

В 2023 г прирост розничного портфеля составил:

-

- в ипотеке +34,5% – рекордный рост, главным образом, за счет реализации льготных программам господдержки заемщиков;

-

- в автокредитовании +42% – также рекордный прирост против падения на 3,7% годом ранее, ввиду мощного развития китайского направления и отложенного спроса предыдущего года;

-

- в потребительском кредитовании прирост портфеля составил 16% [2].

Основными факторами роста розничного кредитования являлись увеличение потребительского спроса на фоне роста как доходов населения, так и цен на товары, включая недвижимость, а также меры господдержки ипотечных заемщиков [3]. Сложившиеся условия повышения ключевой ставки Банка России также способствовали росту кредитного портфеля.

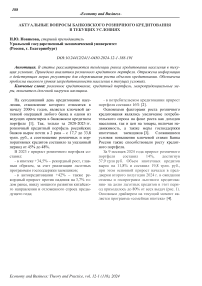

За 9 месяцев 2024 года прирост розничного портфеля составил 14%, достигнув 37,9 трлн руб. Объем ипотечных кредитов вырос на 11,8% и составил 19,8 трлн. руб., при этом основной прирост начался в преддверии второго полугодия 2024 г. в ожидании отмены и госпрограмм льготного кредитования- на долю льготных кредитов в этот период приходилось до 80% от всех выдач (рис. 1). Основным драйвером на текущий момент является программа «семейная ипотека» [4].

Прирост за месяц с корректировкой на сделки секьюритизации

Прирост за месяц

Годовой прирост с корректировкой на сделки секьюритизации

Годовой прирост

Рис. 1. Темпы роста ипотечного кредитования в 2023-2024 гг., % [5]

Прирост автокредитования за 9 месяцев 2024 года очень значителен (+46,5%), портфель достиг 2,5 трлн. руб. Среди причин существенного роста можно отметить предоставление льготных программ от китайских автопроизводителей

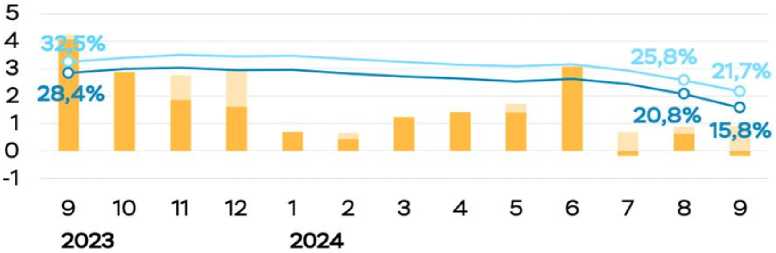

В необеспеченном потребкредитовании за указанный период темпы прироста несколько замедлились и составили 13,5%, размер портфеля достиг 15,4 трлн. руб. (рис. 2). Причинами такой динамики являются ограничительные меры регулятора по снижению закредитованности граждан в виде лимитов на выдачу кредитов заемщиков с высокой долговой нагрузкой, а также рост процентных ставок по кредитам и усиление подходов к оценке заемщиков.

Прирост за месяц ---Годовой прирост

Рис 2. Темпы роста потребительского кредитования в 2023-2024 гг., % [5]

При этом качество портфеля пока остается на приемлемом уровне, так, доля проблемных необеспеченных потребительских кредитов составляет на 1 октября 2024 г. 7,6%, ипотеки - 0,7%. Однако, тенденция на ухудшение качества кредитов уже прослеживается - выданные начиная с 1 октября 2023 г. кредиты наличными, в три раза быстрее выходят на просрочку.

Несмотря на незначительный уровень проблемой задолженности уровень закредитованности населения очень высокий [6]. В последние годы наблюдается кредитный бум, когда розничное кредитование идет в невиданных масштабах, причем одновременно по всем формам, видам и продуктам. По данным бюро кредитных историй, около 25% заемщиков обслуживают одновременно четыре и более кредитов, причем их доля в 2022-2023 го- дах удвоилась; не менее 25% задолженности по потребительским кредитам составляют заемщики с ПДН более 80%, которые выплачивают долг благодаря разовым непостоянным доходам и поддержке членов семьи. На 1 апреля 2024 года 56% ипотечных заемщиков тратят на погашение долга большую часть доходов.

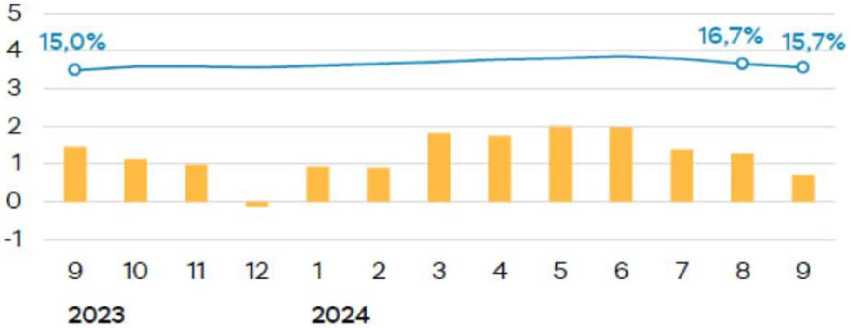

В регулировании 2023-2024 годы характеризуются сменой антикризисных мер в виде послаблений в резервировании ссуд, которые исполнили свою функцию, мерами макропру-дендиальной политики. Так, если в период последних кризисов 2020 и 2022 гг. Центральный Банк и Правительство РФ продолжали максимально поддерживать кредитова- ние, чтобы не допустить кредитного сжатия и снижения спроса в экономике [7], то в текущих реалиях регулятор сделал акцент на наращение банками макропруденциального буфера и принятие ограничительных мер для предотвращения роста рискованного кредитования. Кроме того, Банк России ввел прямые количественные ограничения - макропруден-циальные лимиты (МПЛ), что позволило снизить уровень кредитования заемщиков с уровнем долговой нагрузки более 80%. При этом в 4 квартале 2024 г. в сравнении с 3 кварталом МПЛ еще более ужесточились: для заемщиков с ПДН 50-80% - вместо 20% принято ограничение по выдачам 15%, при ПДН от 80% - 3% вместо 5% (рис. 3).

|

мпл о/ /о |

С 01.09.23 повышены макронадбавки для кредитов с ПДН 50+ |

Макронадбавки повышены в два этапа: 01.07.24 и 01.09.24 |

||||||

|

ПДН 50-80 |

Кредиты наличными |

30% |

25% |

25% |

20% |

15% |

||

|

Кредитные карты |

20% |

10% |

10% |

10% |

10% |

|||

|

ПДН 80+ |

Кредиты наличными Кредитные карты |

25% |

20% |

5% |

5% |

5% |

5% 0% |

3% 0% |

|

Срок 5+ лет |

Кредиты наличными Кредитные карты |

10% |

5% |

5% |

5% |

5% |

5% 0% |

5% 0% |

|

2к23 |

3к23 |

4к23 |

1к24 |

2к24 |

Зк24 |

4к24 |

||

Рис. 3. Макропруденциальные лимиты, установленные Банком России по необеспеченным потребительским кредитам в 2023-2024 гг.,% [5]

Кроме того, к фактору сдерживания роста розничного портфеля можно отнести и введение с 1 января 2024 г. механизма постоянных кредитных каникул, без привязки к событийным факторам, как в период пандемии или санкций, и к дате договора [3].

Однако, несмотря на высокие ставки, люди продолжают оформлять новые кредиты, что принято обобщенно объяснять высокой потребительской активностью при последовательной индексации оплаты труда и уверенности как минимум в сохранении текущих доходов, учитывая присущий текущему моменту кадровый голод. Банки, в свою очередь, стремятся удовлетворить платежеспособный спрос [8].

Таким образом, триггером роста выдач в текущей ситуации можно считать отсутствие устойчиво наблюдаемого роста просрочки, что в действительности может оказаться временным и привести к снижению качества кредитных портфелей банков со всеми вытекающими последствиями.

В целом, вышеуказанные меры, на фоне заинтересованности банков в росте портфеля и высоких доходов, не в полной мере способствуют снижению закредитованности граждан, несмотря на действенность и сдерживание темпа роста кредитования [9]. В качестве дополнительных мер может быть предложено ужесточение ограничений по выдаче кредитных продуктов в наиболее доступном для недостаточно платежеспособных заемщиков сегменте с повышенным ценовым уровнем, включая кредитные карты, кредиты с упрощенным порядком одобрения, мелкие займы, выдаваемые МФО, что будет способствовать лям финансовых услуг при одновременном росту качества предоставляемых потребите- снижении кредитных рисков.

Список литературы Актуальные вопросы банковского розничного кредитования в текущих условиях

- Лаврушин, О. И. Эволюция теории кредита и его использование в современной экономике: монография. - Москва: Кнорус, 2016. - 394 с. EDN: VLTAPX

- Интервью Александра Данилова изданию "Коммерсантъ-Банк" // Официальный сайт Банка России. - [Электронный ресурс]. - Режим доступа: http://www.cbr.ru/press/event/?id=18556.

- Новикова, Н.Ю. Актуальные вопросы банковского розничного кредитования в условиях нестабильности / Н.Ю. Новикова, М.А. Щукин // Столыпинский вестник. - 2023. - Т. 5, № 12. EDN: PTKXTD

- Российские банки: финансовые итоги 9 месяцев 2024 года. - [Электронный ресурс]. - Режим доступа: https://www.finversia.ru/publication/rossiiskie-banki-finansovye-itogi-9-mesyatsev-2024-goda-146393.

- Итоги развития банковского сектора в октябре 2024: коротко о главном. - [Электронный ресурс]. - Режим доступа: https://www.cbr.ru/Collection/Collection/File/54848/razv_bs_24_10.pdf.

- Гамза, В. А. Управление рисками в коммерческих банках: интегративный подход: [монография]. - Москва, 2006. - 207 с. EDN: QRHPGX

- Козаева, О.Т. Управление рисками коммерческого банка / О.Т. Козаева, Т.Е. Кулумбекова, Е.И. Кадзаева // Экономика и управление: проблемы, решения. - 2022. - Т. 3, № 12 (132). - С. 72-78. EDN: OHGHZX

- Бухтин, М.А. Риск-менеджмент в кредитной организации: методология, практика, регулирование. - М.: Регламент, 2008. - 437 с.

- Мирошниченко, О.С. Развитие макропруденциального регулирования банковского кредитования физических лиц в России / О.С. Мирошниченко, Н.С. Воронова, В.В. Гамукин // Финансы: теория и практика. - 2020. - Т. 24, № 4. - С. 75-87. EDN: VKYBFP