Амортизационные отчисления как оптимизация налога на прибыль на примере ОАО «Варьеганнефтегаз»

Автор: Ферзилаева К.Р., Солодовникова У.Н.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-4 (15), 2015 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140112888

IDR: 140112888

Текст статьи Амортизационные отчисления как оптимизация налога на прибыль на примере ОАО «Варьеганнефтегаз»

научный руководитель, доцент кафедра «Экономика»

Югорский государственный университет

Россия, г. Ханты-Мансийск

АМОРТИЗАЦИОННЫЕ ОТЧИСЛЕНИЯ КАК ОПТИМИЗАЦИЯ НАЛОГА НА ПРИБЫЛЬ НА ПРИМЕРЕ ОАО

«ВАРЬЕГАННЕФТЕГАЗ»

Целью деятельности предприятия является не только максимизация прибыли, но и минимизация отчислений по налогу на прибыль. С помощью приемов бухгалтерского учета можно достичь снижения налогооблагаемой базы по налогу на прибыль и, как следствие, снижения налоговых платежей. [4]

Законное снижение величины налоговых обязательств компании является ее неотъемлемым правом (гл. 25 ст. 252 НК РФ). [1]

А чистая прибыль налогоплательщика тем больше, чем меньше сумма уплачиваемых им налогов. Один из наиболее действенных инструментов налоговой оптимизации — увеличение расходов. В том числе путем более быстрого списания капитальных вложений.

Компании выгоднее единовременно все затраты отнести к расходам, которые уменьшаю налоговую базу, а не списывать их в течение большого промежутка времени.

Осуществляется несколькими приемами.

Разделение сложного объекта: существуют сложные объекты основных средств, которые можно разделить на части и учитывать их как самостоятельный объект. Деленные отдельные части могут выполнять различные функции, тем самым их можно использовать в разной комплектации.

А из-за низкой первоначальной стоимости такие части не будут подпадать под определение основных средств. И их можно будет признать расходом единовременно (подп. 3 п. 1 ст. 254 НК РФ). А учтенные в качестве основных средств будут амортизироваться быстрее.

Исключение сопутствующих расходов: при формировании первоначальной стоимости основных средств можно исключить из нее расходы, связанные с их приобретением. Всю эту расходную часть целесообразно отнести на уменьшение прибыли, а не погашать путем начисления амортизации, так как статья 252 НК РФ гласит, что налогоплательщик вправе выбрать, к какой группе расходов относить конкретные затраты. [4] Например, таможенные пошлины, комиссионное вознаграждение, консультационные услуги, платежи за регистрацию прав на недвижимое имущество (подп. 1, 3, 15, 40 п. 1 ст. 264 НК РФ). [1]

Уменьшение срока полезного использования: выгодно устанавливать минимально разрешенный срок эксплуатации амортизируемого имущества. В соответствии со статьей 258 НК РФ, срок полезного использования основных средств определяется налогоплательщиком самостоятельно на основе Классификации основных средств, включаемых в амортизационные группы.

Выбор способа амортизации: различные методы амортизации предусматривают разные по сумме амортизационные отчисления. В целях сокращения налоговой базы в текущем и ближайших периодах предприятие может применить методы: линейный, нелинейный и ускоренной амортизации. [4]

Пример: первоначальная стоимость бурильной машины ОАО «Варьеганнефтегаз» 4 100 000 руб. срок полезного использования машины – 4 года (3 группа по классификации СПИ). Коэффициент ускорения равен 2.

|

Все расчеты п |

риведены в таблице 1. |

|||

|

Год |

Линейный |

По сумме чисел лет СПИ |

Способ уменьшаемого остатка |

Ускоренная линейная |

|

1 |

1 025 000 |

1 640 000 |

2 050 000 |

2 050 000 |

|

2 |

1 025 000 |

1 230 000 |

1 025 000 |

2 050 000 |

|

3 |

1 025 000 |

820 000 |

512 500 |

|

|

4 |

1 025 000 |

410 000 |

256 250 |

|

|

Итого |

4 100 000 |

4 100 000 |

3 843 750* |

4 100 000 |

Таблица 1 – Суммы годовых амортизационных отчислений исчисленные различными методами амортизации [3]

*При использовании предприятием способа уменьшаемого остатка первоначальная стоимость полностью не списывается, однако данный метод позволяет практически сразу в первые годы использования списать большую часть стоимости основных средств.

Линейный метод амортизационных отчислений применяется в большинстве организаций, так как по применению он наиболее простой.

Нелинейный способ дает значительную налоговую экономию, особенно компаниям, которые регулярно обновляют свой фонд основных средств. Даже без учета амортизационной премии (п. 9 ст. 258 НК РФ) уже в первую четверть срока полезного использования этот метод позволяет учесть в составе расходов до половины вложений в стоимость объекта. Но не стоит забывать, что здания, сооружения, передаточные устройства, нематериальные активы, относящиеся к восьмой-десятой группам, амортизируются только линейным методом вне зависимости от общего метода, установленного учетной политикой для других объектов (абз. 2 п. 3 ст. 259 НК РФ). [2]

Стоит учесть ещё один момент. Выбранный метод амортизации применяется ко всем основным средствам. И переход от нелинейного метода к линейному возможен не чаще одного раза в пять лет (п. 1 ст. 259 НК РФ)

При использовании метода ускоренной амортизации большая часть стоимости имущества будет отнесена в расходы в первые годы его амортизации, в последующие же годы — амортизационные расходы будут незначительны. [4]

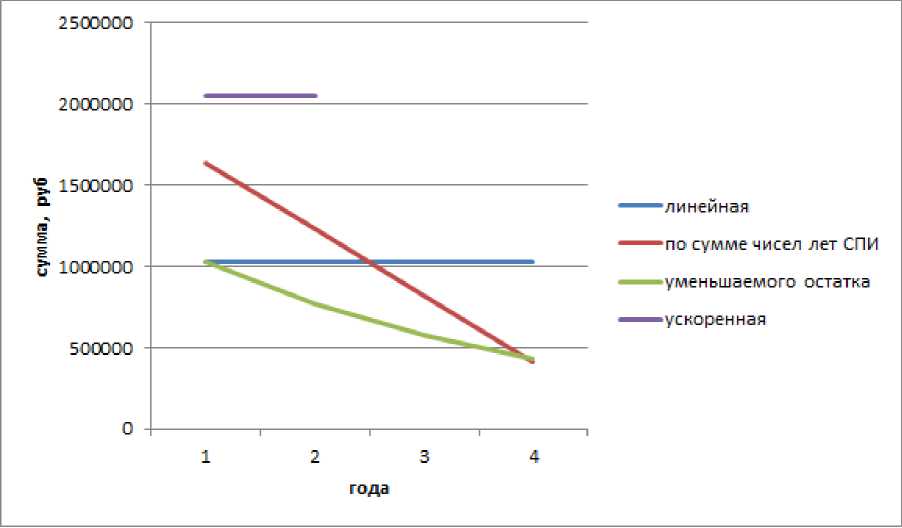

Данные таблицы можно изобразить графическим способом для наглядного представления, рисунок 1.

Рисунок 1 – Сравнение скорости накопления амортизации исчисленной различными методами

Из представленного графика видно, что ускоренный метод и метод уменьшаемого остатка дают больше возможностей списания на затраты в первые годы использования объекта величины амортизационных отчислений. [5]

Метод ускоренной амортизации целесообразно применять для начисления амортизации на долгосрочные материальные объекты (станки, оборудование). Дело в том, что станки и оборудование, на котором производится продукция, функционируют без поломок, как правило, в течение первой половины полезного срока использования. В это время на них вырабатывается качественная продукция, реализация которой приносит хорошую прибыль. Во второй половине срока полезного использования оборудования станки часто ломаются и требуют ремонтного обслуживания, что, в свою очередь, требует определенных расходов. В то же время производимая продукция уже не отличается высоким качеством, что влияет на прибыль, полученную в результате ее реализации. [2]

В таблице 2 представлены размеры налога, рассчитанные в зависимости от способа амортизации имущества, уплачиваемые ОАО «Варьеганнефтегаз» за период 2013 года.

|

Сумма амортизационных отчислений, тыс.руб. |

Налоговая база, тыс.руб. |

Налоговая ставка на прибыль, % |

Размер налога, тыс.руб. |

|

|

Линейный способ амортизации |

684 014 |

2 798 680 |

20 |

559 736 |

|

Нелинейный способ амортизации |

1 285 650 |

2 197 044 |

20 |

439 408,8 |

|

Ускоренный (линейный) способ амортизации |

1 368 028 |

2 114 666 |

20 |

422 933,2 |

Таблица 2 – Расчет размера налога в зависимости от способа амортизации [3]

Таким образом, с точки зрения максимизации текущей стоимости суммарных денежных поступлений предприятия наилучшим методом является метод ускоренной линейной амортизации. [5]

Список литературы Амортизационные отчисления как оптимизация налога на прибыль на примере ОАО «Варьеганнефтегаз»

- Налоговый кодекс Российской Федерации (часть первая) /Режим доступа: справочно-правовая система «КонсультантПлюс»

- Алексеева А.И. Комплексный экономический анализ хозяйственной деятельности /Алексеева А.И., Васильев Ю.В., Малеева А.В., Ушвицкий Л.И. Учебное пособие/М.: Финансы и статистика, 2006. -672с.

- Устав Открытого Акционерного Общества «Варьеганнефтегаз»

- Налоги и право /Снижение налога на прибыль за счет амортизации/Режим доступа: http://lawedication.ru/snizhenie-naloga-na-pribyl-za-schet-amortizacii.html

- Большая энциклопедия нефти и газа /Портал научно -технической информации "Нефть и газ"/Режим доступа: http://www.ngpedia.ru/id381314p3.html