Аналитические аспекты оценки ликвидности и платежеспособности сельскохозяйственных организаций как ключевых индикаторов

Автор: Захарян А.В., Касьминин Д.А., Мартынов Д.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 11-1 (105), 2023 года.

Бесплатный доступ

Актуальность темы исследования определяется тем, что на сегодняшний день любая организация должна эффективно осуществлять свою финансово-хозяйственную деятельность в условиях риска и нестабильности, где ключевыми финансовыми индикаторами являются ликвидность и платежеспособность. Авторы в статье обобщают современное понимание сущности понятий «ликвидность и платёжеспособность», раскрывают существующие методические подходы оценки, а также корректируют методику оценки изучаемых финансовых индикаторов для организаций аграрного сектора.

Оценка, финансовое состояние, ресурсы, задолженность, ликвидность, платежеспособность, финансовые результаты, деловая активность, устойчивость

Короткий адрес: https://sciup.org/170200876

IDR: 170200876 | DOI: 10.24412/2411-0450-2023-11-1-197-200

Текст научной статьи Аналитические аспекты оценки ликвидности и платежеспособности сельскохозяйственных организаций как ключевых индикаторов

Финансовое состояние организации – это ее способность осуществлять благополучную хозяйственную деятельность, при этом используя имеющиеся в распоряжении организации финансовые ресурсы, вовремя погашать обязательства, получать выручку и прибыль в том объеме, который достаточен для расширенного организации [3]. Комплексная оценка позволяет оценить финансовое состояние компании в целом с помощью анализа бухгалтерской отчетности. Финансовый анализ представляет собой часть экономического анализа, проводимого на основании данных публичной финансовой отчетности. Экспресс-анализ проводится в условиях временного ограничения проведения исследования, осуществляется оценка текущих бизнес-процессов. Углубленный анализ осуществляется на определенный момент времени, оценивается действительного состояния компании. Эффективность выражается достижением результатов при минимизации издержек и максимизации количества производимой продукции из установленных ресурсов [1].

На сегодняшний день для развития любого предприятия организация должна эффективно осуществлять свою финансово-хозяйственную деятельность. Под эффективностью можно понимать характеристику деятельности предприятия по всем направлениям его деятельности. Термин «платёжеспособность» является одним из ведущих индикаторов в финансовом анализе организации. Анализ платежеспособности, прежде всего, позволяет определить финансовую устойчивость организации, то есть способность сохранять свое положение на соответствующем рынке с имеющимися денежными средствами [4]. Финансовая устойчивость предприятия предполагает наличие положительной валовой и чистой прибыли, эффективность использования собственных и заемных средств организации, стабильное развитие компании и устойчивый экономический рост [1]. Одной и наиболее популярных методик оценки платежеспособности является анализ ликвидности предприятия [7]. Ликвидность - это неотъемлемое свойство объекта (имущества, актива предприятия). Отсюда под ликвидностью предприятия следует понимать его способность быть быстро проданным как актив, т.е. как имущественный комплекс [5]. Для более глубокого анализа понятие и экономической сущности платежеспособности следует рассмотреть определения данного термина, которые дают отечественные и зарубежные исследователи:

-

- под платежеспособностью понимается объем свободных денежных средств, которые компания может уплатить для погашения краткосрочной кредиторской задолженности [8];

-

- под данным термином также понимается способность или неспособность компании расплачиваться со своими обязательствами перед кредиторами и заемщиками [6];

-

- платежеспособность является одной из характеристик финансовой устойчивости предприятия [3].

Обобщая все вышесказанное, можно отметить, что для наличия у предприятия характеристики платежеспособности оно должно иметь достаточный объем денежных средств, чтобы погасить свои долгосрочные и краткосрочные обязательства за определенный срок [4]. При этом не стоит забывать, что не все имеющие денежные средства компания может потратить на погашение данных обязательств, поскольку денежные средства также необходимы для обеспечения производства [2].

На основании проведенного анализа определений термина «платеже -способность» можно отметить наличие трех различных подходов к трактовке:

-

- первая группа исследователей под данным термином понимает возможность

компании расплатиться со своими обязательствами перед сторонними лицами и организации именно за счет имеющихся у нее собственных активов;

-

- вторая группа исследователей характеризует платежеспособность как возможность компании незамедлительно расплатиться лишь с имеющимися у нее краткосрочными обязательствами;

-

- третья группа исследования вкладывает в понятие «платеже-способность» следующий смысл: это возможность компании расплатиться с имеющими у нее обязательствами не с помощью все активов, а лишь с помощью наиболее ликвидных – собственных денежных средств [1].

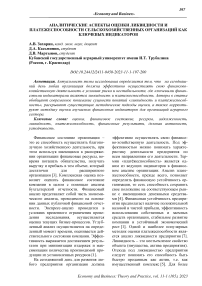

Итак, ликвидность и платежеспособность являются важными ключевыми индикаторами финансового анализа, которая позволяет определить способность компании расплатиться со своими краткосрочными и долгосрочными обязательствами посредством собственных денежных средств. В сельском хозяйстве большое значение имеет оценка финансовых индикаторов не только для корректировки целей, но и для выявления запаса финансовой прочности для недопущения ситуации неплатежеспособности или даже банкротства [8]. Оценка финансовых коэффициентов и индикаторов - важный инструмент, с помощью которого происходит представление о финансовом состоянии организаций АПК, конкурентных преимуществах, и перспективах развития (рис. 1).

Рис. 1. Методические приемы оценки финансовых индикаторов организаций АПК

Хотелось бы отметить, что для организаций агросектора необходима корректировка ключевых индикаторов не только в части формирования оптимальных нормативных значений, но и корректировки самой методики расчета основных финансовых показателей [7].

В классической методике расчет коэффициента текущей ликвидности представляет собой отношение оборотных активов к краткосрочным обязательствам. Но для того, чтобы определить сумму активов, которые в краткосрочном периоде (перспективе) способны принести организации в сфере АПК экономическую выгоду, считаем целесообразным исключить из оборотных активов неликвидные, а именно безнадежную дебиторскую задолженность. А также, считаем, что отражать эту вычлененную часть организациях агросферы необходимо не во втором разделе баланса, а именно в первом разделе – внеоборотные активы. Критерием установления такой задолженности в стандартах международного учета и применяемых российскими организациями, как правило, принято считать 10% от общей суммы дебиторской задолженности.

Коэффициент быстрой (срочной ликвидности) дополнить следующим: в числитель при суммировании дебиторской задолженности, денежных средств и краткосрочных финансовых вложений включить сумму прочих оборотных активов. Так как у организаций аграрной сферы в эту строку включена сумма НДС по арендным и лизинговым платежам. Что касается коэффициента абсолютной ликвидности, то числитель, состоящий из вы- соколиквидных активов, также считаем необходимым дополнить суммой прочих оборотных активов.

Понятие платежеспособность многими экономистами, финансистами отождествляется с основным условием поддержания благополучия аграриев. В классической методике для дополнения расчетов по оценке проводят оценку операционного и финансового циклов. Авторы считают, что также при расчете циклов необходимо изъять безнадежную задолженность. Ведь каждый оборот активов приносит результат в виде прибыли отчетного периода, а, следовательно, аграрий становится финансово устойчивым. Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования. Но авторы считают, что при расчете финансовых показателей для организаций АПК необходимо устранить из расчетов безнадежную дебиторскую задолженность (неликвидные активы). Так как любому управленцу необходима реальная картина финансового положения для изыскания грамотных мероприятий по устранению финансовых затруднений. Таким образом, уровень ключевых финансовых индикаторов платежеспособности и ликвидности оказывают влияние на стратегию развития не только современных организаций, но и аграриев, с целью принятия управленческих решений по повышению эффективности использования собственных средств или оценке возможности привлечения заемного капитала.

Список литературы Аналитические аспекты оценки ликвидности и платежеспособности сельскохозяйственных организаций как ключевых индикаторов

- Азиева З.И. Анализ финансовой устойчивости коммерческой организации / З.И. Азиева, К.В. Носачева // Естественно-гуманитарные исследования. - 2019. - № 23 (1). - С. 64-69. EDN: ESCUOD

- Герасименко О.А., Усачева Ю.А. Информационно-аналитическое обеспечение оценки финансового состояния организации // Экономика и бизнес: теория и практика. - 2020. - № 11-1 (69). - С. 199-204. EDN: RWIAVB

- Дробот Е.А. Влияние COVID-19 на экономику / Е.А. Дробот, Б.А. Четыз, А.В. Захарян // Международный журнал гуманитарных и естественных наук. - 2020. - № 11-3 (50). - С. 142-145. EDN: RTBYJR

- Захарян, А.В. Финансовый мониторинг предприятий-заёмщиков с целью определения возможности наступления их кризисного состояния / А.В. Захарян // Вестник ИМСИТ. - 2008. - № 3-4. - С. 16-17. EDN: PXIBFR

- Новоселецкая И.А., Колесник В.С. Факторы и резервы роста прибыли сельскохозяйственной организации // Научное обеспечение агропромышленного комплекса: сб. ст. по материалам 1Х Всероссийской конференции молодых ученых. - Краснодар: КубГАУ, 2016. - 1234 с. EDN: VTYIYN

- Овчинников М.Г. Основные проблемы развития сельскохозяйственного сектора экономики России / М.Г. Овчинников, А.В. Захарян // Скиф. Вопросы студенческой науки. - 2019. - №10 (38). - С. 116-120. EDN: FWJHBM

- Стукова Ю.Е., Иваницкий Д.К., Савченко М.И., Лукашова В.Д. Применение метода корреляционного анализа в оценке ликвидности и платежеспособности организаций // Естественно-гуманитарные исследования - 2021. - С. 253-257. EDN: BWGGVA

- Шевченко Ю.С. Аналитические аспекты оценки финансового состояния организаций в современных условиях / А.В. Захарян, Ю.С. Шевченко, А.Е. Ефименко // Деловой вестник предпринимателя. - 2022. - № 7 (1). - С. 92-98. EDN: LWHEGO