Анализ деятельности отраслеобразующих операторов и состояния конкурентной среды рынка информационно-коммуникационных услуг России

Автор: Курченко С.С.

Журнал: Теория и практика современной науки @modern-j

Рубрика: Основной раздел

Статья в выпуске: 6 (24), 2017 года.

Бесплатный доступ

В статье рассматривается состояние рынка информационно-коммуникационных услуг России. Идет описание крупнейших игроков на рынке. Анализируются последние тенденции и направления развития данной отрасли в России.

Рынок информационно-коммуникационных услуг, аналитика, развитие рынка, показатели роста, анализ прибыли

Короткий адрес: https://sciup.org/140271920

IDR: 140271920

Текст научной статьи Анализ деятельности отраслеобразующих операторов и состояния конкурентной среды рынка информационно-коммуникационных услуг России

В настоящее время в России действует более 18 тыс. лицензий на оказание разнообразных телекоммуникационных услуг, из которых около 15 тыс. лицензий — на оказание услуг в области электросвязи. Кроме компаний‐ операторов местной связи, в отрасли представлен оператор междугородной и международной связи, компания «Ростелеком». Это единственный российский оператор связи, который обладает лицензией на пропуск исходящего и входящего международного трафика. Учитывая довольно большое число компаний в составе телекоммуникационной отрасли, имеет смысл ограничить круг рассмотрения наиболее крупными представителями анализируемого сегмента.

На сегодняшний день на российских фондовых биржах торгуются акции около 15 эмитентов телекоммуникационной отрасли, облигационный рынок представлен примерно таким же количеством эмитентов. Кроме того, ряд компаний котируются в индикативной системе Board.

Для наглядности рассмотрим показатели 5 крупнейших информационно-коммуникационных компаний: «МТС», «Мегафон», «Ростелеком», «Вымпелком», «Tele2».

Объем российского рынка телекоммуникаций в 2015 г. достиг 1674 млрд. руб. при росте 2,1%, что несколько больше чем в 2014 г. (1,7%). Как отмечают исследователи, рост связан с увеличением доходов за ряд межоператорских услуг, оказываемых на международных направлениях и оплачиваемых в подорожавшей валюте. Поэтому, если говорить о рынке, не включая в него межоператорские услуги и услуги платного телевидения, то рост будет еще меньше.

Согласно данным Росстата, объем услуг связи в России в 2016 г. вырос на 1% в рублях и составил 1670 млрд. руб.

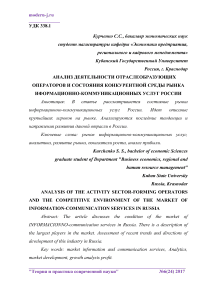

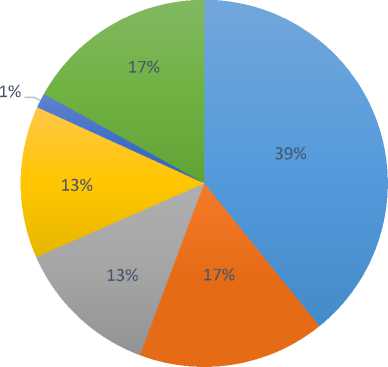

Составив за 2016 год чуть менее 1370 млрд. руб., суммарный объем деятельности рассматриваемых компаний занимал практически 82% (см. рис. 1) всей телекоммуникационной отрасли

телекомму‐ никационной отрасли, приходящаяся на рассматриваемые компании

Рассматриваемые компании Прочие

Рисунок 1 - Доля суммарного оборота телекоммуникационной отрасли, приходящаяся на рассматриваемые компании, %

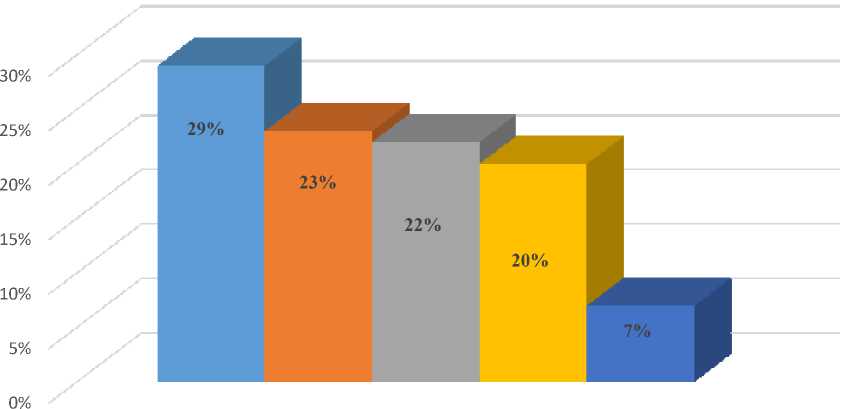

Доля доходов отрасли, приходящаяся на рассматриваемых компании, представлена на рис.2.

«МТС» «Мегафон» «Ростелеком» «Вымпелком» «Tele2».

Рисунок 2 - Доля суммарного оборота отрасли, приходящаяся на

рассматриваемые компании, %

Рассмотрим структуру активов телекоммуникационных компаний.

Активы лишь четырех российских компаний, акции которых котируются на биржевых площадках, превышают 200 млрд. руб. В основном это компании, предоставляющие услуги мобильной связи: МТС, ВымпелКом, МегаФон и с ними Ростелеком. Группа компаний с активами 100‐200 млрд. руб. такая же малочисленная.

Основная доля предприятий, более 60%, обладает средними по размеру активами в 10‐100 млрд. руб. Размер активов остальных предприятий отрасли не превышает 10 млрд. руб.

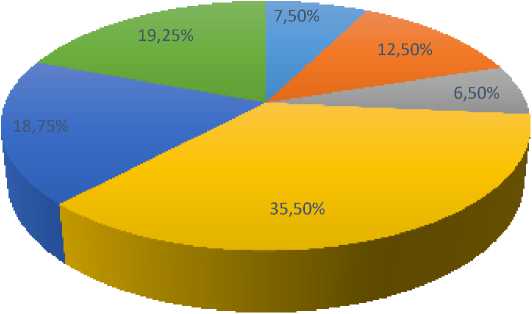

Распределение компаний отрасли по выручке характеризуется аналогичными тенденциями (см. рис. 3).

свыше 200 млрд.руб 100-200 млрд.руб 50-100 млрд.руб

25-50 млрд.руб 10-25 млрд.руб менее 10 млрд.руб

Рисунок 3 - Распределение компаний отрасли по выручке 2016 г, %

Наибольшая выручка традиционно наблюдается у компаний, оказывающих услуги сотовой связи: МТС, Вымпелком, Мегафон. Основные операторы фиксированной связи получили по итогам 2016 года доходы в пределах 10‐100 млрд. руб. — таких 60,75%. Выручку менее 10 млрд. руб.

получили около 19% предприятий связи. Таким образом, крупнейшими, как по активам, так и по обороту в нашей стране, являются предприятия, предоставляющие услуги мобильной связи.

Отставание российских компаний от зарубежных аналогов связано, прежде всего, с неразвитостью услуг связи в советский период, когда наличие телефона у частного лица было редким явлением. Таким образом, потребители сталкивались с традиционной проблемой плановой экономики — дефицитом. Тем более о развитии сотовой связи, телематических услуг речь до недавнего времени не шла. Предприятиям самостоятельно пришлось преодолевать данные пробелы функционирования отрасли с момента перехода российской экономики к рыночным отношениям. При этом параллельно с увеличением числа новых пользователей инвестировались значительные средства в совершенствование технологий, улучшение качества предоставляемых услуг. Зарубежные телекоммуникационные компании изначально находились в частной собственности и не испытывали подобного рода трудностей, расширяя свою деятельность постепенно по мере увеличения спроса и усовершенствования технологий.

Несмотря на позднее начало развития услуг российской сотовой связи, или подвижной радиотелефонной, данный вид услуг пользуется популярностью.

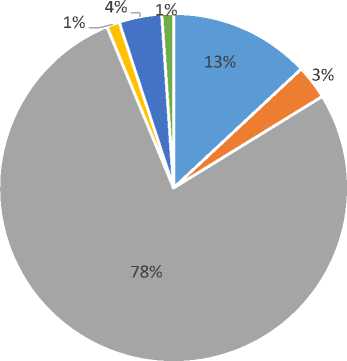

Структура доходов российских предприятий телекоммуникационной отрасли раскрывает доминирование услуг сотовой связи в деятельности операторов связи. Доходы, полученные от данного вида услуг, составляют порядка 78% (см.рис.4).

В то же время, как было отмечено выше, компании‐операторы сотовой связи значительно превосходят по обороту операторов фиксированной связи, и, учитывая, что основную долю доходов первые получают от услуг подвижной радиотелефонной связи, имеет смысл рассмотреть структуру отрасли по видам услуг, исключая из расчетов данные сотовых операторов.

местная связь внутризонова я связь сотовая связь телеграфная и телематическая связь,передача данных подвижная радиосвязь, проводное и радио вещание, ТВ прочее

Рисунок 4 - Структура отрасли по видам услуг, %

местная связь внутризоновая связь сотовая связь телеграфная и телематическа я связь, передача данных подвижная радиосвязь, проводное и радиовещание, ТВ прочее

Рисунок 5 - Структура отрасли по видам услуг, исключая компании-операторы сотовой связи, %

В этом случае основная доля оборота отрасли приходится на услуги местной телефонной связи (39,2%) (см. рис. 5). Также значительная доля доходов (16,9%) поступает от прочих услуг, которые представлены услугами документальной связи, присоединения и пропуска трафика, установки и подключения, предоставления каналов и технических средств в пользование, услугами по договорам содействия и агентским договорам, прочими услугами от основной и неосновной деятельности. Сотовая связь занимает 12,7%.

Вслед за расширением и усовершенствованием спектра телекоммуникационных услуг, изменение финансовых результатов телекоммуникационных предприятий не кажется столь однозначным.

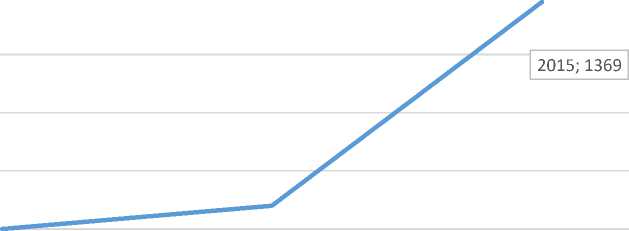

За несколько лет, начиная с 2013 года, суммарная выручка рассматриваемых компаний выросла на 3% — с 1330 млрд. рублей до 1369 млрд. руб. (см. рис. 6).

2014; 1334

2013; 1330

Динамика суммарной выручки

Рисунок 6 - Динамика суммарной выручки, млрд. руб.

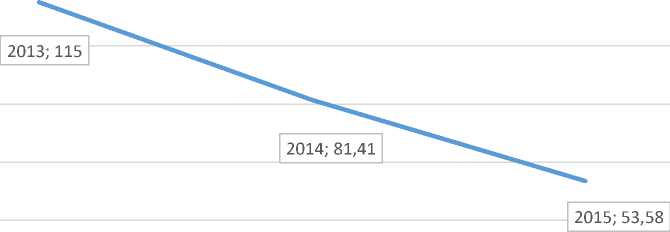

Динамика чистой прибыли

Рисунок 7 - Динамика чистой прибыли компаний, млрд. руб.

Чистая прибыль публичных компаний отрасли упала же за аналогичный период чуть более чем в 2 раза, МТС, МегаФон, Ростелеком и Tele2 показывали снижение чистой прибыли на всем рассматриваемом периоде, а Вымпелком получал колеблющийся в небольшом промежутке (45,8 млрд.руб – -42,12 млрд.руб) убыток.

Несомненным лидером роста оборота в денежном выражении за последние несколько лет (период с 2013 по 2015 гг.) выступает компания «МТС»: доходы компании выросли на 10%, при том, что средний показатель прироста доходов по остальным компаниям за тот же период составил около 1-2%. Тем самым, разрыв между компаниями, оказывающими услуги мобильной и фиксированной связи, усиливается.

В целом, данная динамика доходов отражает рост спроса на услуги мобильной связи, в то время как потребление услуг фиксированной связи более стабильно. Так же можно выделить динамику роста оборота всей рассматриваемой сферы, однако данный рост сопровождается стабильным падением чистой прибыли, что позволяет говорить о еще большем росте расходов компаний и нестабильной ситуации на рынке.

Список литературы Анализ деятельности отраслеобразующих операторов и состояния конкурентной среды рынка информационно-коммуникационных услуг России

- Сборник: Транспорт и связь в России // сайт Государственной Федеральной службы статистики. URL: http://www.gks.ru

- Кто больше заработал в 2015 г.: МТС, «Билайн» или «Мегафон»? // Сайт журнала CNews. URL: http://www.cnews.ru

- Концепция развития рынка телекоммуникационных услуг в Российской Федерации // НОП. Ежедневное сетевое издание о телекоммуникациях. URL: http://www.providernet.ru

- Добрин П.С., Демчишин В.И. Связь и массовые коммуникации в Российской Федерации: федер. справ. В 8 т. М.: Центр стратегического партнерства, 2009. Т.8. С. 215-222.