Анализ деятельности сибирского банка ОАО "Сбербанк России" и выявление основных тенденций дальнейшего развития

Автор: Руденко А.И.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 1 (1), 2015 года.

Бесплатный доступ

Автором проведен анализ деятельности Сибирского банка ОАО «Сбербанк России». Полученные результаты позволили определить, что для его планомерного развития необходимо решить ряд выявленных проблем, в частности: тенденция сокращения доли маржи и увеличения суммы просроченной задолженности. В заключении работы предложены пути решения обозначенных проблем.

Привлечение финансовый ресурсов, кредитный портфель, физические и юридические лица, сибирский банк

Короткий адрес: https://sciup.org/170179864

IDR: 170179864

Текст научной статьи Анализ деятельности сибирского банка ОАО "Сбербанк России" и выявление основных тенденций дальнейшего развития

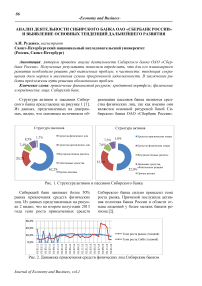

Структура активов и пассивов Сибирского банка представлена на рисунке 1 [1]. Из данных, представленных на диаграммах, видно, что основным источником об- разования пассивов банка являются средства физических лиц, так как именно они являются основной ресурсной базой Сибирского банка ОАО «Сбербанк России».

Структура пассивов

8,5% 1,7%

Средства физических лиц

Средства юридических лиц

Внутрисистемные расчеты

Собственные средства

,2%

Прочие пассивы

Структура активов

32,

7,3% 1,0%

7,6%

Кредиты юридическим лицам

Кредиты физическим лицам

Внутрисистемные расчеты

Денежные средства, обязательные резервы

52,0%

Прочие активы

Рис. 1. Структура активов и пассивов Сибирского банка

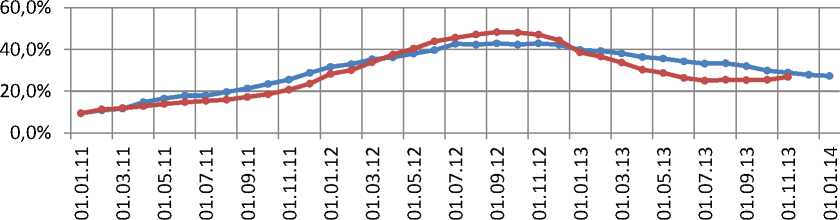

Сибирский банк занимает более 50% рынка привлечения средств физических лиц. Из данных представленных на рисунке 2 видно, что во втором полугодии 2013 года темп роста привлеченных средств

Сибирского банка сильно превысил темп роста рынка. Причиной послужила активная политика Банка России в области отзыва лицензий у более мелких банков региона [2].

60,0%

40,0%

20,0%

0,0%

Темп роста рынка (годовой)

Темп роста СибБ (годовой)

Рис. 2. Динамика привлечения средств физических лиц Сибирским банком

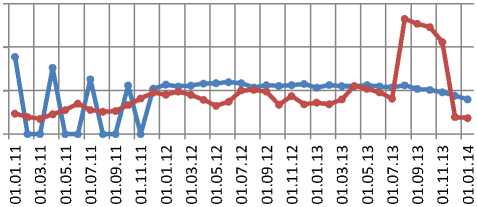

Динамика привлечения средств юридических лиц отражена на рисунке 3. В структуре активов наблюдается обратная ситуация: более половины всех активов – это кредиты юридическим лицам, а треть – приходится на долю частных клиентов (на 01.01.2014 г. – 33,9%)[3].

Рис. 3. Динамика привлечения средств юридических лиц за 2013 год, млрд. руб.

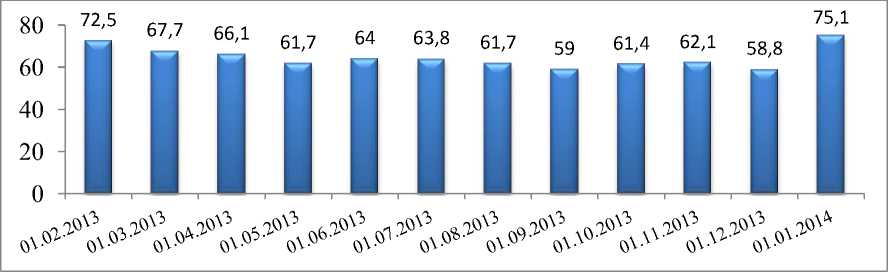

На рисунке 4 отражена динамика выданных кредитов физическим лицам Си- бирским банком в сравнении с динамикой рынка за период с 2011 г. по 2013 г.

1^^^ Темп роста рынка (годовой) ^M^wТемп роста СибБ (годовой)

Рис. 4. Динамика выданных кредитов физическим лицам, %

По расчетным данным проведенного исследования выяснилось, что кредитная политика Сибирского банка не является агрессивной в силу следующих факторов: низкая доля просроченной задолженности в кредитном портфеле, высокая доходность выданных кредитов и низкий уровень кредитного риска. Отношение резервов к кредитному портфелю позволяет оценить степень защиты банка от невозврата ссуд. Наименьшее значение данного показателя в 2013 году [4]. Это означает, что наибольшая степень защищенности Сибирского банка от возможного невозврата ссуд наблюдается в этот период. Однако в это же время наблюдается увеличение суммы просроченной задолженности, что и объясняет увеличение резервов банка. Таким образом, были выявлены основ- ные проблемы, стоящие перед дальнейшим развитием банка.

Во-первых, определена тенденция сокращения процентной маржи в Сибирском банке. Причины сокращения данного показателя следующие:

-

1) Уменьшение ставок по выданным кредитам. Это вызвано тем, что среди населения России, в том числе в Сибирском регионе, наблюдается процесс «перенасыщения кредитной задолженностью». Как следствие, платежеспособность клиентов Сибирского банка падает, растет сумма просроченной задолженности. Это вызвано увеличением безработных граждан в регионе на 15 тыс. человек, а также падением уровня заработных плат [5].

-

2) Увеличения ставок по привлеченным средствам. Такие меры Сбербанк вынуж-

- ден принимать, так как это диктует рыночная ситуация. Надо заметить, что процентные ставки по вкладам Сбербанка уступают предложениям других банков. Поэтому, чтобы сохранить привлекательность для потенциальных и реальных вкладчиков, банку необходимо внимательно следить за ситуацией на рынке и оперативно менять величину процента.

Вторая проблема, препятствующая планомерному развитию Сибирского банка ОАО «Сбербанк России» - увеличение суммы просроченной задолженности. Исходя из данных анализа видно, что резервные отчисления Сибирского банка динамично увеличиваются. И основная причина этому - такое же динамичное увеличение суммы невыплаченных в срок кредитов. Причем параллельно с этим растет и кредитный портфель. Это довольно тревожная ситуация, поскольку кредиты для банка являются одним из основных источников дохода, а в силу роста «просрочки», отчисления в резервный фонд увеличивают расходы банка, уменьшая прибыль.

Конечно, бороться с такой проблемой не просто - здесь нужно учитывать много внешних факторов, в том числе и уровень жизни населения региона, уровень заработных плат и многое другое. Поэтому решение поставленной проблемы наиболее целесообразно начать с внутреннего исследования. Из данных анализа видно, что наибольший доход приносят корпоративные кредиты. Причем здесь нужно понимать: на сегодняшний день на долю Сбербанка приходится около 70% финансирования государственных органов и муниципальных образований. Кредиты таким организациям обходятся Сбербанку дешево, то есть процент на них не велик, срок -длительный, и доходность соответственно низкая. Из этого следует, что банку целесообразнее сфокусироваться на кредитовании малого бизнеса, где процентные ставки и полученный доход на порядок выше.

Что касается розничного кредитования, то в ходе анализа выяснилось: наиболее доходным направлением является потребительское кредитование и кредитные карты. Риск по таким кредитам не высок (в силу небольших сумм), что нельзя сказать о проценте, уровень которого способен приносить высокий доход. Поэтому, несмотря на то, что почти половина ипотечного рынка региона обеспечена именно Сибирским банком, необходимо сдвигать приоритеты в другие формы кредитования.

Проанализировав работу Сибирского банка за прошлый период можно построить некоторые предварительные прогнозы на будущее развитие Сибирского банка ОАО «Сбербанк России». В первую очередь, важно оценить внешнюю экономическую среду, в которой придется действовать банку. Изучив литературу, выяснилось, что эксперты предлагают свою версию развития экономики. Основные три версии развития экономики:

-

1. Оптимистический сценарий.

-

2. Пессимистический сценарий: новый кризис.

-

3. Базовый сценарий: низкий рост, слабый рубль [6].

В результате, на банковском рынке вероятно следующее развитие ситуации:

-

- в связи с невысоким темпом роста денежной массы будет происходить замедление роста активов;

-

- в условиях медленного роста реальных доходов населения темпы роста вкладов снизятся примерно до 13-15% (сегодня18-20%);

-

- завершится период высоких темпов роста розничного кредитования (с 22-25% до 12-15%);

-

- снизятся темпы роста рынка корпоративного кредитования (с 11-13% до 810%);

-

- замедление инфляции вызовет снижение процентных ставок, это затронет в большей степени розничные кредиты (преимущественно долгосрочные), в меньшей - корпоративные;

-

- снижение ставок по привлеченным клиентским средствам будет менее значительным, чем по кредитам, как следствие, процентная маржа сократится;

-

- продолжится тенденция на консолидацию банковской системы.

Таким образом, социальноэкономическое развитие территорий присутствия Сибирского банка может столкнуться с серьезной проблемой – сложность получения заемных средств. С экономической арены уходит уже привычная нам эра кредитования. Наступает время привлечения средств. Теперь, как простому населению, так и малому бизнесу будет практически невозможно получить кредит. Исходя из анализа, стало понятно, если самый крупнейший банк страны не будет способен обеспечивать потребность региона в заёмных ресурсах, то, что говорить о более мелких кредитных организациях. В настоящее время, главной задачей банков стало привлечение финансовых ресурсов. Поэтому для «избалованных» кредитами хозяйствующих субъектов стоит задуматься: смогут ли они планомерно развиваться без привлечения заемных средств.

Список литературы Анализ деятельности сибирского банка ОАО "Сбербанк России" и выявление основных тенденций дальнейшего развития

- Финансовая отчетность Сибирского банка ОАО «Сбербанк России» на 01.01.2014 г.

- Банковские операции [Электронный ресурс] / Информационный сайт для банковских специалистов и клиентов банка 2011 - 2014 URL: http://www.operbank.ru/tag/buhuchet.html (дата обращения: 22.02.2015 г.).

- Сбербанк. Годовой отчет [Электронный ресурс] /Сбербанк России 2014 URL: http://report-sberbank.ru/analysis/ (дата обращения: 20.02.2015 г.).

- Сбербанк. История территориального банка [Электронный ресурс] /Сбербанк России 1997 - 2014 URL: http://www.sberbank.ru/kemerovo/ru/about/today/territory/history/ (дата обращения: 22.02.2015 г.).

- Трудовые ресурсы [Электронный ресурс] / Федеральная служба государственной статистики 1999-2014 URL: http://www.gks.ru/wps/wcm/connect/rosstat (дата обращения: 16.02.2015 г.).

- Макроэкономический прогноз [Электронный ресурс] / Экономические прогнозы 2012 URL: http://getfut.ru/(дата обращения: 27.02.2015 г.).