Анализ динамики денежно-кредитного регулирования экономики банком России

Автор: Яковлева Н.А., Репина О.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-4 (11), 2014 года.

Бесплатный доступ

В данной работе рассматривается динамика основных инструментов денежно-кредитной политики, причины динамических изменений, а также прогноз этих изменений.

Сумма обязательных резервов, инфляция, ставка рефинансирования, денежно-кредитное регулирование, бивалютная корзина

Короткий адрес: https://sciup.org/140108049

IDR: 140108049

Текст научной статьи Анализ динамики денежно-кредитного регулирования экономики банком России

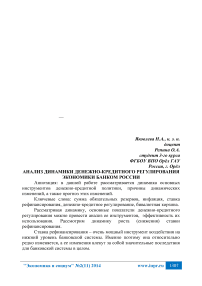

Рассматривая динамику, основные показатели денежно-кредитного регулирования можно провести анализ ее инструментов, эффективность их использования. Рассмотрим динамику роста (снижения) ставки рефинансирования.

Ставка рефинансирования – очень мощный инструмент воздействия на нижний уровень банковской системы. Именно поэтому она относительно редко изменяется, а ее изменения влекут за собой значительные последствия для банковской системы в целом.

На основе рисунка 1 можно провести анализ динамики темпов роста ставки рефинансирования. В 2009 году ставка рефинансирования выросло на 30 % по сравнению с 2008 году, это объясняется, прежде всего кризисом 2008 года. В 2011 году по сравнению с 2010 годом ставка рефинансирования понизилась на 1%.

Из графика видно, что самая высокая ставка наблюдалась в 2009 году, а на протяжении 2010-2013 года ставка сохраняется относительно стабильной.

Если Центральный Банк уменьшает учетную ставку, то это поощряет банки к приобретению дополнительных резервов путем заимствования у Центрального банка. В этом случае можно ожидать увеличения денежной массы. Напротив, повышение учетной ставки соответствует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег.[1]

Рисунок 1.– График динамики ставки рефинансирования.

График составлен на основе данных бюллетеня банковской статистики*

Изменив учетную ставку, можно лишь ожидать соответствующих действий банков. Нельзя заставить банки взять кредит на сумму, необходимую государству. В своей дисконтной политике Центральный Банк может играть лишь пассивную роль. Только в операциях на открытом рынке Центральный Банк может играть активную роль. Но никогда не стоит недооценивать роль учетной ставки: изменяя ее, Центральный Банк имеет большую силу для того, чтобы оказать ограничивающее влияние на банки. И все же по эффективности применения политика учетной ставки стоит после операций на открытом рынке.

Обязательные резервы — это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке.

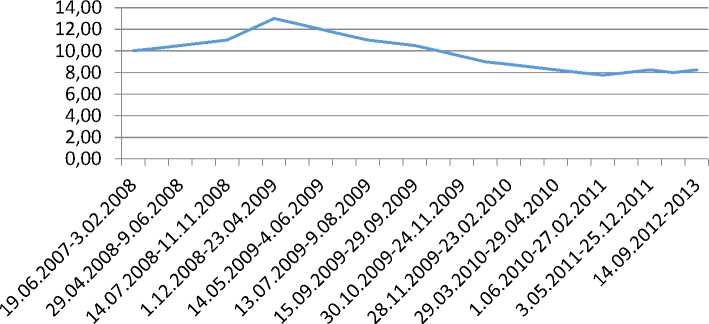

Рисунок 2. – Динамика суммы обязательных резервов, 2005-2013 годы.

2005 2006 2007 2008 2009 2010 2011 2012 2013

год год год год год год год год год

^^^^»Сумма обязательных резервов, млрд. руб.

График составлен на основе данных, бюллетеня банковской статистики*

Самые низкие суммы обязательных резервов наблюдаются в 2008 году, это объясняется тем, что во время кризиса была высокая ставка рефинансирования, низкие проценты по депозитам. Самая высокая сумма обязательного резерва – в 2013 году.

Таблица 1. - Динамика основных характеристик депозитных операций Банка России.

|

Показатель |

Годы |

Сумма |

Отклон ение |

Годы |

Сумма |

Откл онени е |

||

|

2010 |

2011 |

2012 |

2013 |

|||||

|

Количество организаций, разместивших депозит в Банке России |

366 |

319 |

-47 |

87,16 |

324 |

215 |

-109 |

66,36 |

|

Объем привлеченных средств, млн. руб. |

31939 60,24 |

22809 26,18 |

913034 |

71,41 |

184374 9 |

143921 8 |

404531 |

78,13 |

Особой разновидностью вкладных сделок является проведение Центральным банком РФ операций по привлечению денежных средств банков-резидентов в валюте Российской Федерации в депозиты, открываемые в Банке России. Из таблицы 1 мы видим, что в 2011 году по сравнению с 2010 годом количество организаций разместивших депозит в Банке России уменьшилось на 12,84%, а объем привлеченных средств уменьшился на 28,59%, соответственно на 913034 млн. руб. В 2013 году по сравнению с 2012 годом количество организаций разместивших депозит в Банке России уменьшилось на 33,64%, а объем привлеченных средств уменьшился на 21,87%, соответственно на 404531 млн. руб.[2]

Рисунок 3.-Динамика официальных курсов доллара США и евро по отношению к рублю в январе 2011 – августе 2013 года

Основное влияние на динамику курса национальной валюты оказали внешние факторы. В 2013 году снижение склонности инвесторов к риску на мировых финансовых рынках в связи с ожиданиями сокращения объемов покупок активов ФРС США, что обусловило ослабление рубля к основным мировым валютам. По итогам рассматриваемого периода стоимость бивалютной корзины выросла на 0,1% по сравнению с 1.07.2013 и по состоянию на 1.10.2013 составила 37,43 рубля.

Сводная информация по операциям прямого РЕПО за период с 1.06 по 30.09 2013 года составил 14,2 млрд. долл. США.

В соответствии с механизмом курсовой политики ЦБ РФ в июле-сентябре 2013г. границы операционного интервала корректировались, что привело к их сдвигу на 60 коп. вверх.

В целях повышения курсообразования ЦБ РФ с сентября 2013 г. снизил величину накопленных интервенций, приводящих к сдвигу операционного интервала на 5 коп., с 450 млн. долл. до 400 млн. долл. США.

В целях дальнейшего повышения гибкости курсообразования и постепенного перехода к 2015году к режиму плавающего валютного курса ЦБ РФ с 7 октября 2013 года осуществил симметричное расширение «нейтрального» диапазона плавающего операционного интервала допустимых значений рублевой стоимости бивалютной корзины, сохранив при этом ширину операционного интервала неизменной.[3]

Кроме того, в целях повышения прозрачности курсовой политики ЦБ РФ и улучшения ее понимания субъектами экономики Банк России расширил состав раскрываемой информации о параметрах и действующем механизме реализации курсовой политики.