Анализ динамики качества кредитного портфеля российского банковского сектора за 2016-2019 годы

Автор: Монин И.Г., Тихонова К.А., Данилов С.С.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 10-2 (56), 2019 года.

Бесплатный доступ

В статье проиллюстрированы результаты исследования качества кредитного портфеля банковского сектора в целом и качества кредитного портфеля 30 крупнейших кредитных организаций. Проведён сравнительный анализ показателей отчётности по РСБУ, на основе чего сделаны выводы о наличии положительной тенденции к улучшению структуры кредитного портфеля банковского сектора, что является одним из факторов стабильного развития финансового сектора РФ.

Банковский сектор, качество кредитного портфеля, объём кредитования, просроченная задолженность, структура кредитного портфеля, кредитный риск

Короткий адрес: https://sciup.org/170181215

IDR: 170181215 | DOI: 10.24411/2411-0450-2019-11253

Текст научной статьи Анализ динамики качества кредитного портфеля российского банковского сектора за 2016-2019 годы

Кредитный портфель – это остаток задолженности на определенную дату по всем выданным банком кредитам как физическим, так и юридическим лицам [1]. Ключевой характеристикой данного актива является его качество, то есть уровень кредитного риска, принимаемый кредитной организацией. Одним из показателей кредитного риска является удельный вес просроченной задолженности. Данный показатель будет использован нами как основной для проведения аналитических расчётов.

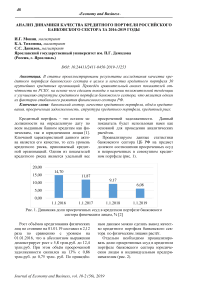

Проанализируем данные статистики банковского сектора ЦБ РФ на предмет долевого соотношения просроченных ссуд и непросроченных в совокупном кредитном портфеле (рис. 1).

Рис. 1. Динамика доли просроченных ссуд в кредитном портфеле банковского сектора физическим лицам, % [2]

Рост объёмов кредитования физических лиц по стоянию на 01.01.19 составил в 2,12 раза по сравнению с уровнем на 01.01.2016, что в абсолютном выражении демонстрирует рост с 5,8 трлн.руб. до 12,4 трлн.руб. При этом объём просроченной задолженности снизился на 13% с 0,86 трлн.руб. до 0,75 трлн. руб. По приведён- ным данным можно сделать вывод качество кредитного портфеля банковского сектора по физическим лицами растёт.

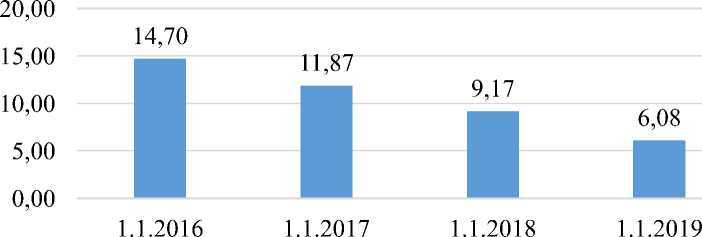

Отдельно необходимо проанализировать долю просроченных ссуд в кредитном портфеле банковского сектора юридическим лицам и индивидуальным предпринимателям (рис. 2).

Рис. 2. Динамика доли просроченных ссуд в кредитном портфеле банковского сектора юридическим лицам и ИП, % [3]

Схожая тенденция наблюдается в бизнес секторе. Объём совокупного кредитного портфеля здесь за тот же период возрос на 31% с 34 трлн.руб. до 45 трлн.руб. Просроченная задолженность возросла на 3,9% с 2,01 трлн.руб. до 2,09 трлн.руб. Таким образом, качество кредитного портфеля банковского сектора в отношении юридических лиц и индивидуальных предпринимателей также имеет тренд к улучшению, однако характеризуется чуть менее динамичными темпами в сравнении с показателями по кредитному портфелю физических лиц.

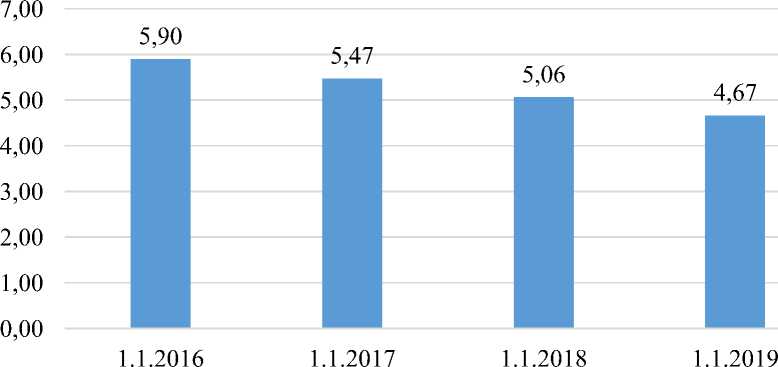

Банковский капитал в банковском секторе России распределён неравномерно и большая его часть приходится на небольшое число кредитных организаций. Поэтому целесообразно провести сравнение 30 крупнейших банков РФ с показателями в целом по банковской системе (рис. 3).

■ Доля топ-30 банков в совокупном кредитном портфеле

■ Доля топ-30 банков в совокупной просроченной задолженности

Рис. 3. Доля 30 крупнейших банков по объёму кредитования и просроченной задолженности в совокупных показателя банковского сектора, % [2, 3, 4]

Из диаграммы следует, что за период с 01.01.2016 по 01.01.2019 удельный вес топ-30 банков в совокупном кредитном портфеле возрос на 12,45%. При этом, доля просроченной задолженности в таких банках по отношению к совокупной про- сроченной задолженности снизилась на 8,57%.

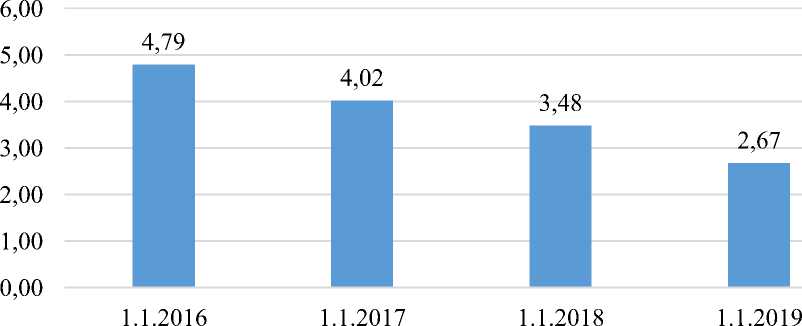

Проанализируем динамику просроченных ссуд по 30 крупнейшим банкам в отношении юридических лиц и ИП (рис. 4).

Рис. 4. Доля просроченных ссуд в объёме ссуд юридическим лицам и ИП по 30 крупнейшим банкам, % [4]

Удельный вес просроченных ссуд в кредитном портфеле юридических лиц и ИП по топ-30 банков снизился на 2,12 п.п., что в абсолютном выражении составляет снижение с 1,07 трлн. руб. до 0,94 трлн.руб. При этом, объём кредитования рассматриваемых субъектов хозяйствования возрос на 56% с 2,2 трлн. руб. до 3,5 трлн.руб. Соответственно, приведённые данные свидетельствуют о том, что качество кредитного портфеля по юридическим лицами и ИП в 30 крупнейших банках России улучшается опережающими темпами по сравнению с банковским сек-

Подводя тог, следует отметить, что качество кредитного портфеля банковского сектора России улучшается за последние 3 года за счёт уменьшения доли просроченных ссуд при одновременном росте объёмов кредитования. При этом, качество кредитного портфеля по 30 крупнейшим банкам увеличивается опережающими темпами над совокупными показателями банковского сектора. Таким образом, улучшение качества кредитного портфеля банковского сектора России увеличивается устойчивость финансового сектора и обеспечивает стабильность его развития.

тором в целом.

Список литературы Анализ динамики качества кредитного портфеля российского банковского сектора за 2016-2019 годы

- Кредитный портфель // [Электронный ресурс] - режим доступа: https://www.banki.ru/wikibank/kreditnyiy_portfel/ (дата обращения: 15.10.2019).

- Кредиты, предоставленные физическим лицами (региональный разрез) // [Электронный ресурс] - режим доступа: http://www.cbr.ru/statistics/table/?tableId=302-30&dt=20190101 (дата обращения: 18.10.2019).

- Кредиты, предоставленные юридически лицам и ИП в целом по России // [Электронный ресурс] - режим доступа: http://www.cbr.ru/statistics/table/?tableId=302-06 (дата обращения: 19.10.2019).

- Кредиты, предоставленные юридически лицам и ИП по 30 крупнейшим банкам // [Электронный ресурс] - режим доступа: http://www.cbr.ru/statistics/table/?tableId=302-09-G30 (дата обращения: 20.10.2019).