Анализ динамики налога на имущество организаций в структуре доходов регионального бюджета на примере Республики Татарстан

Автор: Сазанов О.В., Максимова Е.П., Соловьева Д.О.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-4 (15), 2015 года.

Бесплатный доступ

Налогообложение - это та сфера, которая касается практически всех: и государства, и общества в целом, и каждого налогоплательщика в отдельности. Налог на имущество предприятий занимает центральное место в системе имущественного налогообложения России и вызывает определенный интерес в свете возможных изменений в порядке расчета и уплаты данного налога. Налог на имущество организаций является основным налогом субъектов Российской Федерации, поэтому он, наряду с налогом на прибыль, налогом на добавленную стоимость, другими видами налогов, обеспечивающими основные поступления в бюджеты различных уровней, требует особого подхода при его рассмотрении.

Налог, имущество организации, региональный бюджет

Короткий адрес: https://sciup.org/140113003

IDR: 140113003

Текст научной статьи Анализ динамики налога на имущество организаций в структуре доходов регионального бюджета на примере Республики Татарстан

Налоги - это один из экономических рычагов, при помощи которых государство воздействует на рыночную экономику. Региональные налоги оказывают непосредственное влияние на экономику субъектов Российской Федерации.

К региональным налогам относятся:

-

- налог на имущество организаций;

-

- налог на игорный бизнес;

-

- транспортный налог.

Наибольшую долю по сумме налога, исчисленной к уплате в бюджет, занимает налог на имущество организаций.

Правила начисления и уплаты налога на имущество организаций закреплены в главе 30 Налогового кодекса. Положения данной главы едины для всех субъектов РФ, но при этом региональные власти вправе устанавливать некоторые особенности в рамках общих правил.

Налогоплательщиками являются:

-

- российские организации;

-

- иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство или имеющие в собственности недвижимость на территории РФ. [1, c.83]

Объектом налога признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств. К основным средствам, в свою очередь, относятся средства труда (внеоборотные активы), со сроком полезного использования более 12 месяцев. С 1 января 2015 года изменился порядок налогообложения движимого имущества организаций согласно вступившим в силу положениям главы 30 Налогового кодекса Российской Федерации. Так, не облагающееся налогом на имущество организаций движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств, теперь признается объектом налогообложения. Кроме того, с 1 января 2015 года не признаются объектом налогообложения объекты основных средств, включенные в первую и вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Правительством Российской Федерации [5].

Налоговые льготы по налогу на имущество организаций могут устанавливаться как федеральным законом, так и региональными законами и иными нормативными актами.

Налоговая база определяется как средняя (за отчетный период) и среднегодовая (за налоговый период) стоимость имущества, являющегося объектом налогообложения. При этом указанное имущество учитывается по его остаточной стоимости, сформированной в соответствии с порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. Остаточная стоимость имущества для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа данного имущества.

С 1 января 2015 года статья 378.2 НК РФ дополнена пунктом 4.1, определяющим понятие «единого торгово-офисного центра». Так, отдельно стоящее нежилое здание (строение, сооружение), помещения в котором принадлежат одному или нескольким собственникам, признается одновременно административно-деловым и торговым центром (комплексом), если такое здание (строение, сооружение) предназначено для использования или фактически используется одновременно как в целях делового, административного или коммерческого назначения, так и в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

Критерии признания отдельно стоящего нежилого здания (строения, сооружения) одновременно административно-деловым и торговым центром, по которому налог на имущество организаций исчисляется исходя из его кадастровой стоимости. Критерий размера площади (не менее 20 %) соблюдается по совокупности целей использования.

Налоговая ставка устанавливается законами субъектов РФ и не может превышать 2,2% среднегодовой стоимости налогооблагаемого имущества. Региональные власти имеют право устанавливать разные ставки для отдельных категорий организаций, а также по некоторым видам имущества[2, c. 169].

Налоговый период – календарный год. Промежуточными отчетными периодами являются 1 квартал, полугодие и 9 месяцев календарного года, по истечении которых уплачиваются промежуточные авансовые платежи.

Налог на имущество организаций- региональный и он важен своей фискальной функцией именно для региональных бюджетов. Данный налог в доходах бюджетов субъектов Российской Федерации отличается своей стабильностью, поскольку у организаций для ведения экономической деятельности имеется значительный производственный и непроизводственный имущественный фонд, к которому в целях налогообложения относится движимое или недвижимое имущество.

При его взимании реализуются также стимулирующая и контрольная функции через заинтересованность организаций в уплате меньших сумм налога путем освобождения от лишнего, неиспользуемого, не приносящего дохода имущества, и обновлении основных фондов. От количества объектов основных средств, их стоимости, степени износа, эффективности использования зависят финансовые показатели предприятия, его устойчивое развитие.

Однако недостаточная роль имущественных налогов в доходах бюджетов субъектов Российской Федерации во многом объясняется отсутствием единых подходов к организации систем учета и оценки объектов имущества, отсутствием эффективной системы контроля над правильностью исчисления и уплаты имущественных налогов.

В Республике Татарстан действует максимальная налоговая ставка 2,2%.

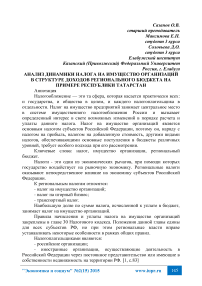

По данным отчета ФНС России по форме № 5-НИО, в разрезе субъектов Российской Федерации в Республике Татарстан имеются следующие данные (табл.1):

Таблица 1

|

2011 |

2012 |

2013 |

Изменени я 2012 2011 (количест во) |

Изменени я 2013 2012 (количест во) |

Темп роста % (2013 год к 2011) |

|

|

Количество налогоплательщи ков |

17 343 |

16 726 |

15 004 |

-617 |

-1722 |

87 |

|

В т.ч. применяющие налоговые льготы |

7 030 |

933 |

777 |

-6097 |

-156 |

11 |

|

Налоговая база (тыс. руб.) |

598 530 |

887 470 |

1 039 844 |

288 940 |

152 374 |

174 |

|

Сумма налога, исчисленная к уплате в бюджет (тыс. руб.) |

10 210 |

15 188 |

18 279 |

4 978 |

3 091 |

179 |

|

Сумма налога не поступившая в бюджет в связи с предоставлением налогоплательщи кам налоговых льгот (тыс. руб.) |

9 578 |

9 198 |

4 448 |

-379 |

-4 750 |

46 |

Таким образом, анализ показателей 2011-2013 годов показал:

- количество налогоплательщиков с каждым годом сокращается с

17343 в 2011 году, 16726 в 2012 году да 15004 в 2013 году;

-

- сильно сократилось количество налогоплательщиков, применяющих налоговые льготы с 7030 в 2011 году до 777 в 2013;

-

- налоговая база увеличилась на 74 %;

-

- сумма налога, исчисленная к уплате в бюджет, увеличилась на 79%, увеличение платежей связано с сокращением предоставляемых организациям республики льгот по данному налогу;

-

- в связи с этим сократилась сумма налога не поступившая в бюджет в связи с предоставлением налогоплательщикам налоговых льгот с 9578166 в 2011 году до 4448640 в 2013 году.

Вместе с тем, по сложившейся динамике фактического поступления данного налога, в 2013 году отмечается тенденция снижения темпов его роста по сравнению с предыдущими годами. Данное обстоятельство обусловлено изменениями, внесенными в пункт 4 статьи 374 Налогового Кодекса РФ, в соответствии с которыми с 01.01.2013г движимое имущество не является объектом налогообложения.

Список литературы Анализ динамики налога на имущество организаций в структуре доходов регионального бюджета на примере Республики Татарстан

- Налоги и налогообложение: учебное пособие/В.Р.Захарьин. -2-е изд., перераб. и доп. -М.: ИД «Форум»: ИНФРА-М, 2014 -320 с.

- Налоги и налогообложение в Российской Федерации: Учебное пособие/А.З. Дадашев. -М.: Вузовский учебник: НИЦ Инфра-М, 2013. -240 с.

- ФНС -данные по формам статистической налоговой отчетности http://www.nalog.ru/rn16/related_activities/statistics_and_analytics/forms/

- ФНС -имущественные налоги и ставки http://www.nalog.ru/rn16/service/tax/

- ФНС -В 2015 году изменится порядок налогообложения движимого имущества организаций http://www.nalog.ru/rn16/news/activities_fts/5084791/