Анализ фармацевтического рынка

Автор: Бакальская Е.В., Ерофеева Е.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 11-1 (30), 2016 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140116489

IDR: 140116489

Текст статьи Анализ фармацевтического рынка

Развитие и трансформация экономических взаимоотношений между субъектами хозяйствования породили рыночную систему. В настоящее время российская экономика характеризуется усилением роли торговли в реальном секторе экономики, состояние которой служит надежным индикатором эффективности экономики в целом.[1] В настоящее время наблюдается яркая тенденция стремительного проникновения и роста влияния рынка на все сферы жизни и деятельности населения. Современному человеку просто необходимо осознавать механизм функционирования рынка на данном этапе его развития. Особенно в настоящее время, когда состояние российской экономики значительно пошатнулось вследствие межгосударственных политических разногласий и проявилось, например, в ведении с ограничительных санкций в отношении России со стороны ряда стран. Тем не менее, процесс развития рынка не замедляется, а наоборот, имеющиеся сложности только провоцируют развитие ранее стагнирующих отраслей.

Фармацевтический рынок, как и любой другой рынок, находится в постоянном движении и развитии. Российский фармацевтический рынок имеет две составные части: государственный и коммерческий сегменты.

Государственная часть рынка фармацевтики занимается аптечными продажами лекарственных препаратов по программе дополнительного лекарственного обеспечения, которая заключается в снабжении необходимыми лекарственными средствами граждан, имеющих право на получение государственной социальной помощи в виде совокупности социальных услуг на основании выписанного врачом или другим уполномоченным лицом рецепта.

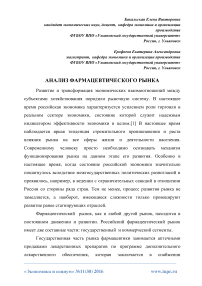

Коммерческая часть фармацевтического рынка специализируется на аптечных продажах лекарственных препаратов и препаратов, состав которых содержит только натуральные ингредиенты, которые применяются в целях профилактики, дополнительной терапии заболеваний, а так же поддержания тонуса системы органов человека, без учета продаж по программе дополнительного лекарственного обеспечения. Согласно розничным аудиторским исследованиям, проведенным агентством по мониторингу фармацевтического рынка DSM Group объем коммерческого рынка лекарственных препаратов в августе 2016 года составил 47,7 млрд. рублей с учетом НДС, что на 20% выше уровня за аналогичный период прошедшего 2015 года. Так как август является заключительным месяцем периода сезонного снижения выручки, товполне предсказуемым представляется рост рынка фармацевтики на 7,6% по сравнению с аналогичным показателем за июль 2016 года. В натуральном выражении емкость рынка за восьмой месяц 2016 года составляет 329,7 млн. упаковок, что на 8,3% больше чем в предыдущем месяце и на 12% больше, чем в августе 2015 года.

Объем, млн. руб. ---Прирост стоимосгногообъемакпрошломупериоду ---Средняя взвешенная цена, руб

График 1. Ёмкость фармацевтического рынка в натуральном выражении в период с августа 2015 года по август 2016 года.

Источник: «Ежемесячный розничный аудит фармацевтического рынка РФ» DSM Group.

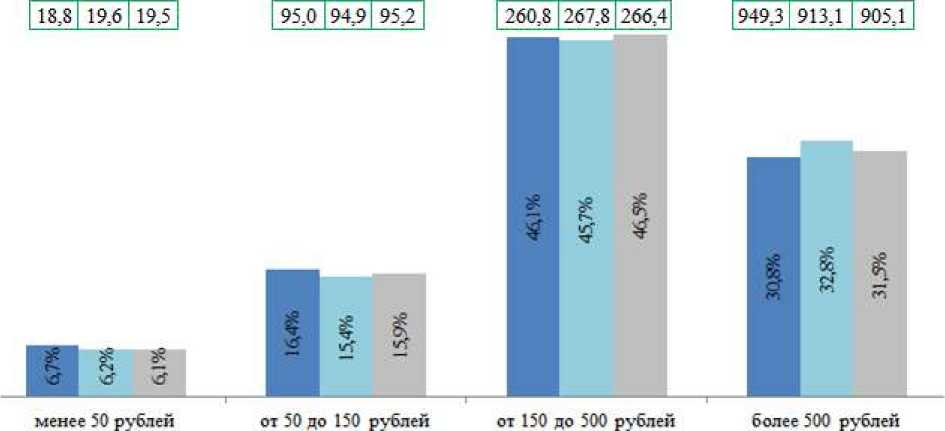

Структура коммерческого рынка лекарственных препаратов характеризуется сравнительно постоянной и устойчивой тенденцией. В стоимостном выражении динамика потребления лекарственных препаратов за август 2016 года относительно показателя июля 2016 года изменились незначительно. Отклонение данного показателя более ярко просматривается при сравнении его с показателем за август 2015 года, хотя это изменение нельзя назвать критическим.

■ Август 2015 Июль 2016 Август 2016

Средневзвешенная стоимость упаковки, руб.

График 2. Структура коммерческого рынка лекарственных препаратов в стоимостном выражении за период с августа 2015 года по август 2016 года.

Статистические данные за период с 2015 по 2016 год показываютизменение структуры продаваемого ассортимента. Изменение заключается в уменьшении доли лекарственных препаратов, упаковку которых потребитель может приобрести дешевле, чем за 150 рублей и увеличение удельного веса препаратов со средней стоимостью упаковки выше 150 рублей. За последний год наблюдается тенденция сокращения доли недорогих препаратов в структуре рынка фармацевтики.

В августе 2016 года удельный вес рынка дорогостоящих лекарственных препаратов уменьшилсядо 31,5%, что меньше на 1,1% показателя прошлого месяца, но на 2,3% больше чем в этот период прошлого года.

Часть лекарств, стоимость которых минимальна и их средняя цена составляет 20 рублей за упаковку, в сравнении с показателем за июль 2016 года уменьшилась на 0,1% и на конец августа составляет 6,1%.

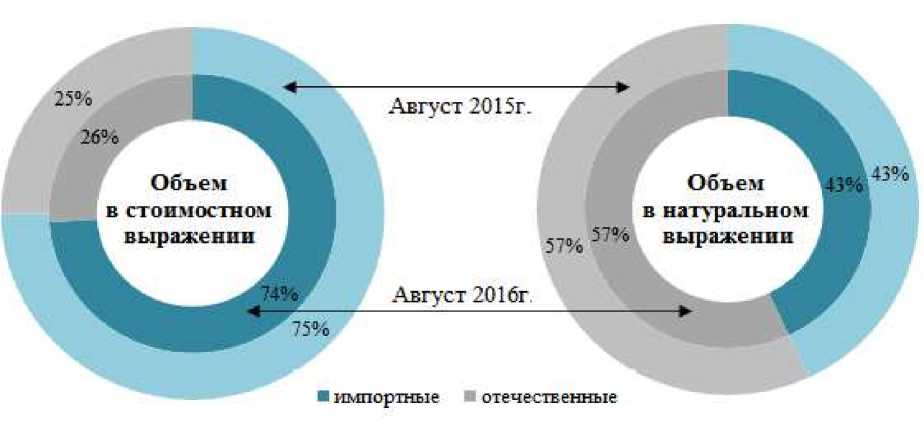

Не менее важным аспектом при анализе российского фармацевтического рынка является соотношение количества отечественных и иностранных производителей препаратов, реализуемых на территории Российской Федерации.

График 3. Соотношение количества отечественных и импортных лекарственных препаратов, реализуемых в Российской Федерации в период с августа 2015 года по август 2016 года.

Удельный вес препаратов отечественного производства в общем объеме коммерческого сектора фармрынка на август 2016 года составляет 26% и в натуральном выражении около 57%.

В коммерческом секторе рынка фармацевтических препаратов в зависимости от страны производства препараты подразделяются на: лекарственные средства отечественного производства, которые в стоимостном выражении составляют 26% и в натуральном выражении 57% и лекарства импортного производства равные 74% и 43% соответственно.

Больших изменений в структуре коммерческого сектора фармацевтического рынка по стране производителя в период с августа 2015 года по август 2016 года не наблюдается. Стоит обратить внимание на то, что в стоимостном выражении доля присутствия препаратов отечественного производства увеличилась на 1%, а в натуральном выражении существенных изменений не произошло. Важно отметить, что наблюдается рост продаж в упаковочном выражении за период-август 2016 года по сравнению с аналогичным периодом 2015 года,как препаратов отечественного производства, так и импортного – на 11,5% и на 13,4% соответственно.

На конец августа 2016 года на аптечном рынке России присутствовало 1027 производителей лекарственных средств.

Таблица 1. TOП-10 корпораций-производителей лекарственных препаратов по доле в аптечных продажах в России (в стоимостном выражении) в период с июля 2016 года по август 2016 года.

|

Рейтинг |

Корпорация -производитель |

Доля от стоимостного объема продаж, |

Доля от натурального объема продаж, |

|||

|

руб., % |

уп., % |

|||||

|

Июль |

Август |

Июль |

Август |

Июль |

Август |

|

|

2016г. |

2016г. |

2016г. |

2016г. |

2016г. |

2016г. |

|

|

1 |

1 |

Bayer |

5,0% |

4,8% |

1,3% |

1,3% |

|

2 |

2 |

Novartis |

4,4% |

4,6% |

2,4% |

2,4% |

|

3 |

3 |

Sanofi |

4,5% |

4,4% |

1,9% |

1,9% |

|

4 |

4 |

Servier |

3,5% |

3,3% |

1,6% |

1,5% |

|

5 |

5 |

Teva |

3,1% |

3,0% |

2,4% |

2,4% |

|

6 |

6 |

Takeda |

2,9% |

2,9% |

1,9% |

2,0% |

|

7 |

7 |

Berlin-Chemie |

3,0% |

2,9% |

1,9% |

1,9% |

|

8 |

8 |

Glaxosmithkline |

2,7% |

2,8% |

1,5% |

1,6% |

|

9 |

9 |

GedeonRichter |

2,9% |

2,8% |

1,8% |

1,8% |

|

10 |

10 |

Отисифарм |

2,6% |

2,8% |

2,7% |

2,7% |

|

Общая доля ТОП-10 |

34,5% |

34,3% |

19,4% |

19,5% |

||

Состав десятка самых успешных производителей лекарственных препаратов остался неизменным по сравнению с данными на июль 2016 года. За август текущего года поменялись положения в списке десяти лидирующих производителей: поменялись местами Novartisи Sanofi(2-е и 3е место), Takedaи Berlin-Chemie(6-е и 7-е место), Glaxosmithklineи GedeonRichter (8-е и 9-е место). Важно обратить внимание на то, что все компании-производители из списка ТОП-10 увеличили объемы аптечной реализации. Самый большой прирост показала российская компания

«Отисифарм» - +12,9% к стоимостному объемуаналогичного показателя за июль 2016г.

Продажи всех компании, входящих в список ТОП самых преуспевающих производителей медикаментов, составляют около трети от общего объема продаж лекарственных средств в стоимостном выражениии 19,5% в натуральном выражении в коммерческом секторе фармацевтического рынка.

Таблица 2. TOП-10 корпораций-производителей лекарственных препаратов по доле в аптечных продажах в России (в стоимостном выражении) в период с августа 2015 года по август 2016 года.

|

Рейтинг |

Корпорация -производитель |

Доля от стоимостного объема продаж, |

Доля от натурального объема продаж, |

|||

|

руб., % |

уп., % |

|||||

|

Август |

Август |

Август |

Август |

Август |

Август |

|

|

2015г. |

2016г. |

2015г. |

2016г. |

2015г. |

2016г. |

|

|

1 |

1 |

Bayer |

4,8% |

4,8% |

1,4% |

1,3% |

|

2 |

2 |

Novartis |

4,7% |

4,6% |

2,4% |

2,4% |

|

3 |

3 |

Sanofi |

4,9% |

4,4% |

2,0% |

1,9% |

|

4 |

4 |

Servier |

3,6% |

3,3% |

1,6% |

1,5% |

|

5 |

5 |

Teva |

3,0% |

3,0% |

2,2% |

2,4% |

|

6 |

6 |

Takeda |

3,1% |

2,9% |

2,0% |

2,0% |

|

7 |

7 |

Berlin-Chemie |

2,9% |

2,9% |

1,9% |

1,9% |

|

8 |

8 |

Glaxosmithkline |

2,9% |

2,8% |

1,6% |

1,6% |

|

9 |

9 |

Gedeon Richter |

2,8% |

2,8% |

1,7% |

1,8% |

|

10 |

10 |

Отисифарм |

2,3% |

2,8% |

2,5% |

2,7% |

|

Общая доля ТОП-10 |

35,1% |

34,3% |

19,4% |

19,5% |

||

Состав списка успешных производителей медикаментов в период с августа 2015 года по август 2016 года остался почти таким же, за исключением 10-й позиции, которую теперь занимает российская компания-производитель «Отисифарм», совершившая большой «скачок вверх».

Между тем, все компании входящие в список ведущих производителей за год после августа 2015 года увеличили объемы продаж фармпродуктов. Самые большие показатели по размерам реализации продемонстрировали «Отисифарм» и «Teva» спрос на продукцию которых за последний год возрос на 42,8% и 23,8% соответственно.

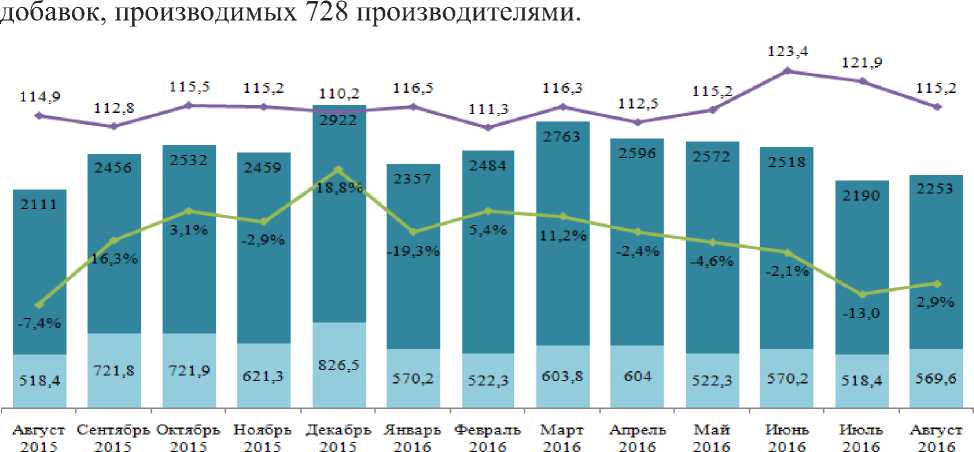

Еще одним сравнительно новым, но стремительно развивающимся сегментом фармацевтического рынка являются биологически активные добавки, сокращенно их называют БАДами. Данные добавки являются совокупностью биологически активных веществ, предназначенных для непосредственного приёма с пищей или введения в состав пищевых продуктов, заключенных в капсуле. Биологические добавки этого типа можно встретить в ассортименте товаров, представленных на стеллажах многих аптек. На август 2016 года в российских аптечных точках продавались около 4214 торговых наименований биологически активных

^™ Объем, млн. руб. ^^" Объем, млн. упаковок

—♦— Средневзвешенная стоимость упаковки, руб. —♦—Прирост стоимостного объема к предыдущему- периоду

График 4. Объем БАДов на российском рынке в стоимостном и натуральном выражении в период с августа 2015 года по август 2016 года.

Доля российского рынка, которую занимали БАДы, к концу августа 2016 года составила 2,3 млрд. руб., что на 2,9% больше аналогичного показателя предыдущего месяца текущего года.

На конец августа 2016 года коммерческий сегмент рынка БАДов уменьшился в рублевом выражении на 5,4% по сравнению с августом 2015 года, а в натуральном выражении сократился на 6,4%.

Несомненно, фармацевтический рынок имеет множество отличительных параметров. Данный рынок характеризуется сложной структурой. В нем взаимодействуют: потребители (пациенты и медицинские работники), посредники (компании, занимающиеся оптовой и розничной реализацией медикаментов), контролирующие ситуацию на фармацевтическом рынке органы здравоохранения разных стран, а так же производители лекарств.

Российский фармацевтический рынок характеризуется высоким объемом реализации средств-дженериков, которые обладают составом и формой, как у оригинальных препаратов, но без патентной защиты и большой долей безрецептурных препаратов. За последнее время наблюдается переход большого количества предприятий на изготовление готовых лекарственных средств. Однако, из-за недостаточности опыта в разработке собственных препаратов многие компании не могут конкурировать с продуктами зарубежных производителей. Негативной особенностью российского фармрынка является возложение основных расходов для приобретения лекарств на конечных потребителей, что не характерно для развитых западных стран, в которых эти расходы покрывает медицинская страховка. Возможно, эта особенность провоцирует склонность российского населения к фитотерапии, самолечению и покупке дешевых медикаментов.

Тем не менее, можно выделить ряд проблем, которые характерны для фармацевтического рынка России. Нестабильная экономическая ситуация провоцирует недостаточную платежеспособность населения, что пагубно влияет на развитие отрасли. Так же, присутствует несовершенство регулирования отрасли на законодательном уровне. На рынке присутствуетбольшое количество фальсифицированных препаратов, поток которых не отслеживается на необходимом уровне. Из-за высокого уровня конкуренции на фармрынке многие отечественные производители вынуждены прекратить свою деятельность, но с другой стороны, сформировался рейтинг успешных компаний-производителей.

Подводя итог всему вышесказанному, необходимо сделать ряд следующих выводов. Представленный анализ свидетельствует о том, что на сегодняшний день отечественный фармацевтический рынок находится в нестабильном состоянии, таким образом, не имеет возможности удовлетворить потребности современного здравоохранения и решить важнейшие проблемы роста заболеваемости и смертности населения России.

Таким образом, существование ряда проблем, характерных для отечественного фармацевтического рынка требует стратегически нового направленного, поэтапного формирования и осуществления ориентиров его развития. Необходимо придерживаться инновационного пути развития рынка лекарственных препаратов, для обеспечения российского населения необходимыми качественными и недорогими лекарственными средствами. В первую очередь, необходимо, применение современных технологий, которые обеспечат высокий уровень производительности труда. Продукт, полученный с применением новых технологий, будет обладать более высоким уровнем качестваи тем самым отечественные препараты станут более конкурентоспособными, что спровоцирует процесс импортозамещения.

В результате осуществления комплекса мер по модернизации отечественного фармсектора к 2020 г. доля отечественных ЛС, реализуемых на российском рынке, должна превысить 50%, из которых как минимум половину должны составлять собственные инновационные препараты. Необходимо отметить, что опыт технологически развитых стран, таких как

Япония, говорит о том, что уровень национальных инновационных препаратов может достигать 80%. Т.к. общий объем российского фармрынка к этому времени составит, по разным оценкам, 25-35 млрд. долл., а объем годовых продаж одного инновационного лекарственного препарата можно оценить в среднем 50 млн. долл., несложные расчеты показывают, что на рынок к этому времени должно быть выведено более 100 отечественных инновационных препаратов [2, с. 18].

Инновационный сценарий развития событий предполагает разработку и принятие Стратегии развития фармацевтической промышленности России, призванной решить проблему лекарственного обеспечения населения России в существующих условиях и на долгосрочную перспективу.

Список литературы Анализ фармацевтического рынка

- Бакальская Е.В. Теоретические аспекты дифференциации торговых предприятий//Риск: Ресурсы, информация, снабжение, конкуренция. -2014. -№ 2. -С.123-127.

- Иващенко, А. А., Кравченко Д. В., Концепция инновационного развития отечественной фармацевтической отрасли/А. А. Иващенко, Д. В. Кравченко//Ремедиум.-2008.-№5.-с. 14-18