Анализ финансового состояния организации в контексте финансовой безопасности

Автор: Кривошапова С.В., Калиничева В.К., Чертова О.С.

Журнал: Вестник Алтайской академии экономики и права @vestnik-aael

Рубрика: Экономические науки

Статья в выпуске: 9-1, 2025 года.

Бесплатный доступ

В исследовании рассматривается, какую роль играет анализ финансового состояния предприятия в поддержании его устойчивости и защите от возможных рисков. Основное внимание уделено таким характеристикам, как финансовая устойчивость, ликвидность и платежеспособность, поскольку именно они позволяют вовремя выявить слабые места в работе компании. Подробно описаны подходы к анализу: коэффициентный метод, сопоставление динамики ключевых показателей, а также оценка факторов внутреннего и внешнего характера. К внутренним угрозам можно отнести нерациональное использование ресурсов или чрезмерную долговую нагрузку, к внешним – экономические спады и изменения в законодательстве. Подчеркивается, что системный мониторинг финансовых данных, дает возможность заранее заметить угрозы и принять обоснованные управленческие решения. Результаты исследования демонстрируют, что регулярный анализ отчетности снижает вероятность кризисных ситуаций и повышает шансы компании на стабильное развитие.

Финансовая безопасность, финансовое состояние, ликвидность, платежеспособность, рентабельность, финансовые риски

Короткий адрес: https://sciup.org/142245745

IDR: 142245745 | УДК: 336.6

Текст научной статьи Анализ финансового состояния организации в контексте финансовой безопасности

Финансовый анализ играет ключевую роль в обеспечении безопасности предприятия, так как позволяет глубоко понять текущее состояние компании и результаты её работы. В его рамках используются разные методы: вертикальный и горизонтальный анализ, сравнение показателей с предыдущими периодами или с данными других организаций, расчет коэффициентов, а также изучение долгосрочных тенденций. Эти подходы дают возможность оценить такие важные параметры, как ликвидность, рентабельность, уровень задолженности, структура капитала и общая устойчивость бизнеса. Благодаря регулярному анализу руководство может вовремя заметить негативные изменения, определить возможные источники угроз и подготовить меры, которые помогут снизить риски. В итоге финансовый анализ становится не просто технической процедурой, а практическим инструментом, позволяющим принимать более обоснованные решения и поддерживать стабильное развитие организации.

Целью исследования является проведение анализа финансового состояния организации на основе данных бухгалтерской отчетности. Такой подход позволяет объективно оценить уровень финансовой безопасности компании, выявить потенциальные риски и проблемные зоны, а также сформировать рекомендации для принятия управленческих решений. Полученные результаты становятся основой для формирования стратегий, направленных на повышение устойчивости предприятия и его адаптацию в разных экономических условиях, что особенно важно для долгосрочного развития бизнеса.

Материалы и методы исследования

Теоретической и методологической базой настоящего исследования послужили труды отечественных и зарубежных учёных в области финансового анализа и экономической безопасности, включая работы таких признанных специалистов, как Н.С. Пласкова [1] , А.Д. Шеремет [2] и др.

Важным дополнением стали современные исследования, посвящённые вопросам финансовой устойчивости, управления рисками и обеспечения безопасности организаций, выполненные, в частности, А.В. Корень [3,4], Т.Е. Даниловских [5,7], В.А. Водопьяновой [5], А.С. Лукьяновой [6], В.П. Гаджибек [8], Н.С. Самариной [9] и др.

В контексте рассмотрения проблем финансовой устойчивости и антикризисного управления особое внимание было уделено работам Эдварда Альтмана, разработавшего известную пятифакторную Z-модель прогнозирования вероятности банкротства.

При обработке и анализе эмпирических данных использовались комплексные методы, включающие финансовый и статистический анализ, методы обобщения, сравнения, коэффициентного анализа и систематизации классификационных показателей.

Результаты исследования и их обсуждение

Финансовая безопасность хозяйствующего субъекта представляет собой комплексную систему организационных, экономических и управленческих мероприятий, направленных на защиту его экономических интересов от внутренних и внешних угроз.

К внутренним угрозам относятся угрозы, возникающие внутри самой организации: неэффективное управление денежными потоками, чрезмерная зависимость от заемного финансирования, неоптимизи-рованные расходы, низкая оборачиваемость активов, недостаточный контроль со стороны менеджмента, хищения или злоупотребления сотрудников, а также слабая система риск-мониторинга.

Внешние угрозы формируются под воздействием макроэкономической среды и включают: экономические спады, инфляцию и валютные колебания, ужесточение регуляторных требований, изменения в налоговом законодательстве, рост конкуренции, международные санкции, разрывы логистических цепочек, форс-мажорные обстоятельства (природные катастрофы, пандемии) и киберугрозы.

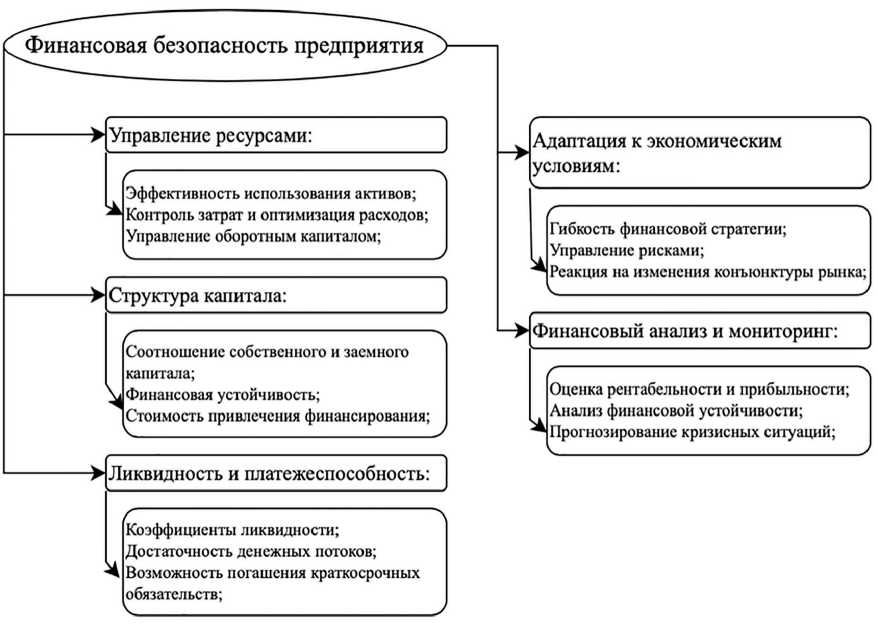

Финансовая безопасность хозяйствующего субъекта, как комплексная система мероприятий по защите экономических интересов от внутренних и внешних угроз, тесно связана с анализом финансового состояния организации. На рисунке представлены направления оценки финансовой безопасности организации.

Коэффициентный метод анализа играет ключевую роль в оценке финансового состояния организации и в контексте обеспечения её финансовой безопасности. Он заключается в расчетах различных финансовых коэффициентов на основе данных бухгалтерской отчетности (баланса, отчета о прибылях и убытках и других), которые отражают важнейшие аспекты финансовой деятельности предприятия. Для этого используются различные показатели, включая расчет коэффициентов ликвидности, финансовой устойчивости, рентабельности и деловой активности, которые представлены в таблице 1.

Направления оценки финансовой безопасности организации

Одним из важнейших аспектов финансовой безопасности является ликвидность, то есть способность компании своевременно погашать краткосрочные обязательства за счет оборотных активов.

Для оценки ликвидности применяются такие показатели, как коэффициент текущей ликвидности, коэффициент быстрой ликвидности, и коэффициент абсолютной ликвидности.

Финансовая устойчивость организации характеризуется степенью ее независимости от заемных источников финансирования. Ключевыми показателем здесь является коэффициент автономии и коэффициент обеспеченности собственными оборотными средствами.

Рентабельность и деловая активность являются индикаторами эффективности использования ресурсов компании. Рентабельность активов показывает, насколько прибыльно используются активы предприятия, а рентабельность собственного капитала отражает отдачу на вложенные собственниками средства. Снижение этих показателей может указывать на ухудшение финансового состояния, рост затрат или снижение конку- рентоспособности продукции. Оборачиваемость запасов, дебиторской и кредиторской задолженности позволяет оценить эффективность управления оборотными активами и обязательствами.

Объектом настоящего исследования выступает ООО «Центр Флебологии», который получил в 2024 году статус резидента Свободного порта Владивосток. Статус резидента Свободного порта Владивосток (СВП) представляет собой особую форму государственной поддержки бизнеса, направленную на стимулирование экономического развития Дальневосточного региона.

Для медицинских организаций, таких как ООО «Центр Флебологии», получение этого статуса означает существенное улучшение условий ведения деятельности. В первую очередь это выражается в значительных налоговых преференциях – компании предоставляется право платить пониженные ставки налога на прибыль (вплоть до 0% в первые пять лет), а также полное освобождение от налога на имущество и земельных платежей на десятилетний период.

Таблица 1

|

Название коэффициента |

Формула расчета |

Нормативное значение |

|

Коэффициенты ликвидности |

||

|

Коэффициент текущей ликвидности |

Оборотные активы Краткосрочные обя з ательства |

не менее 2 |

|

Коэффициент быстрой ликвидности |

Обор о тные актив ы – Зап а сы Кратк о с ро ч ные обязательсва |

не менее 0,8-1,0 |

|

Коэффициент абсолютной ликвидности |

Денежные с р едства + Краткосрочн ы е фин.вложения Кратк о ср о чные обязательства |

не менее 0,2-0,3 |

|

Коэффициенты финансовой устойчивости |

||

|

Коэффициент автономии |

Собственный капитал — Общие активы |

не менее 0,5-0,6 |

|

Коэффициент обеспеченности собственными оборотными средствами |

Собственный капит а л - Внеоборотные активы --- Оборот ны е акт и вы |

не менее 0,1 |

|

Коэффициенты рентабельности и деловой активности |

||

|

Рентабельность активов |

Чистая прибыль ⋅ 100% Средняя сумма а ктивов |

зависит от отрасли |

|

Рентабельность собственного капитала |

Чистая прибыль ⋅ 100% Средний с об с твенный капитал |

зависит от отрасли |

|

Оборачиваемость запасов |

Себестоимость продаж Ср е дние зап а сы |

зависит от отрасли |

|

Оборачиваемость дебиторской задолженности |

В ы ру чка Ср е д няя д е б ито р ская за д олженность |

зависит от отрасли |

|

Оборачиваемость кредиторской задолженности |

С е б естоимость п р о да ж Ср е д няя к ред ито р ская за до лженность |

зависит от отрасли |

Источник: составлено авторами.

Финансовые коэффициенты

Не менее важными являются таможенные льготы, которые особенно актуальны для медицинских учреждений, нуждающихся в современном импортном оборудовании. Резиденты СПВ могут ввозить необходимую технику без уплаты НДС и таможенных пошлин, что существенно снижает затраты на оснащение клиник. Административные преференции выражаются в ускоренных сроках получения различных разрешений и лицензий, а также в упрощенном порядке привлечения квалифицированных ино- странных специалистов, что крайне важно для медицинской сферы.

ООО «Центр Флебологии» осуществляет оказание высококвалифицированных медицинских услуг как в рамках коммерческой деятельности, так и в системе обязательного медицинского страхования (ОМС), обеспечивая доступность и качество медицинской помощи для различных категорий пациентов. Ниже представлена таблица 2, где указаны поступления средств за операции в рамках системы ОМС.

Таблица 2

Поступления средств за операции в рамках ОМС, руб.

|

Пациенты |

2022 |

2023 |

2024 |

|

Жители г. Владивосток |

9 498 060, 77 |

3 987 008,18 |

1 060 579, 8 |

|

Иногородние |

714 108, 92 |

1 938 013, 5 |

1 630 333, 81 |

Источник: составлено авторами.

Таблица 3

Показатели деятельности ООО «Центр Флебологии» г. Владивосток за 2022-2024 гг., тыс. руб.

|

Показатель |

2022 |

2023 |

2024 |

|

Денежные средства |

12 772 |

13 874 |

3 635 |

|

Дебиторская задолженность |

12152 |

10 395 |

14 209 |

|

Оборотные активы |

27 613 |

26 211 |

18 629 |

|

Краткосрочные обязательства |

1 094 |

1 217 |

2 372 |

|

Собственный капитал |

29 237 |

28 216 |

18 574 |

|

Заемный капитал, в том числе |

2 419 |

1 839 |

2 419 |

|

а) долгосрочный |

1 325 |

622 |

47 |

|

б) краткосрочный |

1 094 |

1 217 |

2 372 |

|

Запасы |

2 689 |

1 942 |

785 |

|

Валюта баланса |

31 656 |

30 054 |

20 992 |

|

Чистая прибыль |

24701 |

20 507 |

357 |

|

Средняя сумма активов |

25 798 |

30 855 |

25 523 |

|

Средний собственный капитал |

22870 |

28 727 |

23 395 |

|

Себестоимость продаж |

40 128 |

42 491 |

55 331 |

|

Средние запасы |

2253 |

2 316 |

1 364 |

|

Выручка |

67 942 |

66479 |

57443 |

|

Средняя дебиторская задолженность |

9683 |

11274 |

12 302 |

|

Средняя кредиторская задолженность |

1079 |

1 156 |

1 795 |

Источник: составлено авторами.

Поступления средств за медицинские услуги, оказанные в рамках системы обязательного медицинского страхования (ОМС), демонстрируют значительную динамику. Особенно заметным является резкое сокращение объёма поступлений от жителей города Владивосток в период 2023–2024 годов, что сопровождается существенным ростом поступлений от пациентов из других регионов России. Такая тенденция отражает изменения в структуре обращения пациентов и может свидетельствовать о перемещении спроса на медицинские услуги в сторону иногородних пациентов.

Поскольку ООО «Центр Флебологии» осуществляет деятельность в сфере коммерческих медицинских услуг, это накладывает повышенные требования к эффективному управлению финансовыми ресурсами и обеспечению стабильности и устойчивого развития бизнеса. В таблице 3 представлены показатели ООО «Центр Флебологии» за период 2022-2024 гг.

На основе данных, представленных в таблице 3, проведен точный расчет коэффициентов, отражающих финансовое состояние предприятия ООО «Центр Флебологии» с позиции обеспечения финансовой безопасности.

Расчёт финансовых коэффициентов ООО «Центр Флебологии» за период 2022– 2024 годы представленных в таблице 4, что позволяет выявить тенденции динамики финансового состояния и оценить уровень рисков, влияющих на функционирование и дальнейшее развитие организации. Это даст возможность выявить сильные и слабые стороны компании.

Таблица 4

Расчет финансовых коэффициентов ООО «Центр Флебологии»

г. Владивосток за 2022-2024 гг.

|

Показатель |

2022 |

2023 |

2024 |

|

Коэффициенты ликвидности |

|||

|

Коэффициент текущей ликвидности |

25,24 |

21,54 |

7,85 |

|

Коэффициент быстрой ликвидности |

22,8 |

19,94 |

7,52 |

|

Коэффициент абсолютной ликвидности |

11,7 |

11,4 |

1,53 |

|

Коэффициенты финансовой устойчивости |

|||

|

Коэффициент автономии |

0,92 |

0,94 |

0,88 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,91 |

0,93 |

0,87 |

|

Коэффициенты рентабельности и деловой активности |

|||

|

Рентабельность активов % |

95,7 |

66,5 |

1,4 |

|

Рентабельность собственного капитала % |

108,0 |

71,4 |

1,5 |

|

Оборачиваемость запасов |

17,8 |

18,4 |

40,6 |

|

Оборачиваемость дебиторской задолженности |

7,0 |

5,9 |

4,7 |

|

Оборачиваемость кредиторской задолженности |

37,2 |

36,8 |

30,8 |

Источник: составлено авторами.

Анализ коэффициентов ликвидности за 2022-2024 гг. показал их постепенное снижение, в частности, за 2024 год, коэффициент текущей ликвидности составил 7,85, коэффициент быстрой ликвидности 7,52, а коэффициент абсолютной ликвидности 1,53. Несмотря на отрицательную динамику, значения остаются выше установленных нормативов. Это говорит о том, что компания сохраняет достаточный запас ликвидных активов для своевременного выполнения текущих обязательств. Другими словами, можно уверенно сказать, что уровень платежеспособности остается стабильным, что доказывает финансовую устойчивость предприятия в рассматриваемый период.

Дополнительным положительным фактором выступает высокий коэффициент автономии, 0,88 за 2024 год, а также то, что запасы в значительной мере обеспечены собственными средствами, коэффициент обеспеченности собственными оборотными средствами 0,87. Эти показатели указывают на способность организации полагаться прежде всего на внутренние ресурсы, снижая потребность в привлечении заемного капитала. Такой подход снижает финансовые риски и укрепляет независимость предприятия от внешних источников финансирования. В совокупности данные результаты свидетельствуют о достаточном уровне финансовой безопасности и создают основу для долгосрочного устойчивого развития компании.

Анализ коэффициентов рентабельности за 2022-2024 гг. показал отчетливую отрицательную динамику. Так, рентабельность активов снизилась с 95,7% в 2022 году до 1,4% в 2024 году, а рентабельность собственного капитала - с 108,0% до 1,5%. Главной причиной стало резкое сокращение чистой прибыли в 2024 году по сравнению с предыдущими периодами. Такое ухудшение свидетельствует о серьезных проблемах в основной деятельности предприятия, в частности роста расходов на фоне падения объемов продаж.

В то же время отдельные показатели демонстрируют положительные стороны финансового положения. Так, коэффициент оборачиваемости запасов, за период с 20222024 гг. вырос с 17,8 до 40,6, что отражает их быструю реализацию и обновление и говорит об эффективной системе управления с хорошей ликвидностью.

Коэффициент оборачиваемости дебиторской задолженности в 2024 году составил 4,7 и указывает на достаточно высокую скорость возврата средств, подтверждая взвешенную кредитную политику компании, а также надежный контроль расчетов с клиентами.

Высокая оборачиваемость кредиторской задолженности 30,8 в 2024 г., говорит о своевременных выплатах поставщикам, что формирует положительную деловую репутацию и снижает риски просрочек, и показывает, что компания стремиться выстраивать доверительные отношения со своими партнерами.

Таблица 5

Расчет показателей по модели Альтмана по данным ООО «Центр Флебологии» за 2024 год

|

Показатели |

Расшифровка |

Расчеты |

Итог |

|

х1 |

Собственный- оборотный капитал/сумма активов |

18 574 – 2 363/20 992 |

0,77 |

|

х2 |

нераспределенная прибыль/сумма активов |

18 574/ 20 992 |

0,88 |

|

х3 |

прибыль до уплаты процентов/сумма активов |

2 127 / 20 992 |

0,1 |

|

х4 |

собственный капитал/заемный капитал |

18 574/ 2 419 |

7,68 |

|

х5 |

выручка/сумма активов |

57 443/ 20 992 |

2,74 |

|

Z=0,717x1+0,847x2+3,107x3+0,42x4+0,995x5 |

|||

|

Z=0,717*0,77+0,847*0,88+3,107*0,1+0,42*7,68+0,995*2,74=7,56 |

|||

Источник: составлено авторами.

Таким образом, организация сохраняет базовую финансовую устойчивость за счет ликвидности и автономии, однако снижение рентабельности от показателя 95,7% за 2022 г. до 1,4% в 2024 г. требует пристального внимания. В ближайшей перспективе необходимо разработать меры по повышению эффективности основной деятельности и восстановлению прибыльности, так как именно это является ключевым условием долгосрочной финансовой безопасности.

Для более точной оценки целесообразно использовать не только традиционные методы анализа, но и специализированные модели прогнозирования рисков. В частности, применение пятифакторной модели Эдварда Альтмана к данным ООО «Центр Флебологии» позволило получить комплексную характеристику текущего состояния клиники и определить зоны, требующие оперативного управленческого вмешательства (табл. 5).

Компоненты модели характеризуют основные аспекты финансового состояния клиники:

-

• Коэффициент ликвидности (X1 = 0,77) отражает высокое качество управления оборотным капиталом, что обеспечивает своевременное выполнение краткосрочных обязательств.

-

• Коэффициент реинвестирования прибыли (X2 = 0,88) указывает на сбалансированную политику распределения прибыли и способность реинвестировать средства для поддержания деятельности.

-

• Операционная рентабельность активов (X3 = 0,10), несмотря на положительное значение, сравнительно невысока, что свидетельствует о необходимости оптимизации затрат и возможном пересмотре ценовой политики для повышения эффективности

-

• Соотношение собственного и заемного капитала (X4 = 7,68) демонстрирует

консервативный финансовый рычаг с преобладанием собственного капитала, что снижает финансовые риски, связанные с внешним финансированием.

-

• Коэффициент оборачиваемости активов (X5 = 2,74) свидетельствует об эффективном использовании имущественного комплекса клиники для генерации выручки.

Значение Z-счёта, равное 7,5, существенно превышает критический порог 1,23, что свидетельствует о высокой финансовой устойчивости организации и минимальном риске банкротства в ближайшие 2-3 года. Такой результат находится в «зелёной зоне» по критериям модели Альтмана, указывая на надёжность финансового положения предприятия и эффективное управление ресурсами.

Подводя итог вышеизложенному, можно сказать, что анализ финансового состояния ООО «Центр Флебологии» по модели Эдварда Альтмана позволил выявить как сильные стороны, так и потенциальные риски.

Во-первых, показатель операционной рентабельности активов (X3 = 0,10) остается положительным, но его уровень довольно низок по сравнению с другими коэффициентами. Это говорит о том, что активы используются не максимально эффективно. Причина может заключаться в росте затрат или недостаточной доходности оказываемых услуг. Для улучшения ситуации клинике стоит пересмотреть ценовую политику или оптимизировать структуру расходов, иначе снижение прибыльности может со временем отразиться на устойчивости бизнеса.

Во-вторых, коэффициент ликвидности (X1 = 0,77) демонстрирует, что оборотные активы пока позволяют покрывать краткосрочные обязательства. Однако значение близко к нижней границе нормы (около 1,0), что делает компанию уязвимой к кассо- вым разрывам при неожиданных финансовых трудностях.

В то же время соотношение собственного и заемного капитала (X4 = 7,68) подчеркивает сильную сторону клиники – независимость от внешних источников финансирования. Консервативная структура капитала снижает долговые риски, но при этом может ограничивать возможности быстрого привлечения инвестиций для масштабирования или новых проектов.

Таким образом, несмотря на отдельные уязвимости, интегральный показатель Z-счета (7,56) значительно превышает критический порог. Это свидетельствует о высокой финансовой устойчивости и минимальном риске банкротства в ближайшие годы.

Выводы

В результате выявления рисков для ООО «Центр Флебологии» подготовлены рекомендации по их снижению:

-

1. Усилить меры по повышению операционной рентабельности активов, в том числе за счет анализа и оптимизации затрат-

- ной структуры, а также совершенствования ценообразования на медицинские услуги для увеличения маржинальной прибыли.

-

2. Продолжить поддерживать высокое качество управления оборотным капиталом и контроль над дебиторской задолженностью, чтобы сохранять ликвидность на стабильном уровне.

-

3. Использовать консервативную структуру капитала как основу для планирования финансовых стратегий, включая оценку возможностей привлечения внешних инвестиций с минимальным риском.

-

4. Регулярно проводить мониторинг ключевых финансовых коэффициентов и корректировать финансовую политику в соответствии с изменениями рыночной ситуации и внутренними целями компании.

Таким образом, выводы исследования непосредственно подтверждают достижение цели, так как они позволяют ООО «Центр Флебологии» поддерживать стабильность и принимать обоснованные решения для повышения эффективности и долгосрочной финансовой устойчивости.