Анализ источников формирования имущества на примере АО «Дальневосточная распределительная сетевая компания»

Автор: Конаков Н.В., Истомин В.С.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Современные технологии управления организацией

Статья в выпуске: 3 (34), 2017 года.

Бесплатный доступ

В статье представлены результаты исследования источников формирования имущества организации; проанализированы состав, динамика и структура источников формирования имущества.

Имущество организации, источники формирования имущества, капитал, обязательства, пассивная часть баланса

Короткий адрес: https://sciup.org/140122832

IDR: 140122832

Текст научной статьи Анализ источников формирования имущества на примере АО «Дальневосточная распределительная сетевая компания»

При анализе источников финансовых ресурсов, их динамики и структуры следует иметь в виду, что оценка источников финансирования проводится как внутренними, так и внешними пользователями бухгалтерской информации. Подходы разных пользователей к оценке источников формирования имущества будут различаться. Внешние пользователи оценивают долю собственных источников средств в общей сумме источников финансирования, поскольку это во многом определяет финансовый риск организации.

Внутренний анализ структуры источников формирования имущества связан с оценкой альтернативных вариантов финансирования деятельности организации. Основными критериями выбора являются степень риска, цена того или иного источника финансирования, условия его использования, срок уплаты долга и др. Альтернативные источники финансирования (собственные и заемные), доступные для организации, предполагают различную степень защищенности от риска, вплоть до возможной утраты контроля над организацией.

При этом важно оценить, куда вкладываются собственные и заемные средства – в основные фонды и другие внеоборотные активы или в мобильные оборотные средства. Хотя с финансовой точки зрения повышение доли оборотных средств в имуществе благоприятно для организации, это не означает, что все источники должны направляться только на рост оборотных средств.

У каждой организации в зависимости от технического состояния есть потребность в приобретении машин, оборудования, в осуществлении реальных капитальных вложений. Поэтому источники финансовых ресурсов используются прежде всего для формирования прироста материальных активов. Если в результате подобных вложений эффективность деятельности организации повышается, то можно говорить о целесообразности сделанных вложений. Но одновременно с этим встает вопрос, за счет каких источников произошел прирост – собственных или заемных.

Если основной упор был сделан на заемные средства – кредиты, займы и кредиторскую задолженность, то рост имущества может иметь нестабильный характер, так как увеличение доли заемных средств свидетельствует об усилении финансовой неустойчивости организации, повышении финансовых рисков и об активном перераспределении доходов от кредиторов к предприятию-должнику.

У предприятий, функционирующих на основе собственных источников, риск является минимальным. В то же время доходность деятельности таких организаций может оказаться невысокой, поскольку эффективность использования заемных средств, как правило, больше, чем собственных. Вместе с тем, если главный источник прироста имущества – собственные средства организации, то это означает, что интенсивный рост имущества не случает и может рассматриваться как постоянный фактор развития данной организации.

Оценка динамики состава и структуры источников собственных и заемных средств проводится по данным баланса. Это позволяет обеспечить сравнение векторов структурной динамики актива и пассива баланса и оценить факторы, влияющие на соотношение собственных и заемных источников, а следовательно, и на финансовую устойчивость организации.

Проведем вертикальный и горизонтальный анализ пассивов бухгалтерского баланса АО «ДРСК».

Таблица 1 – Анализ динамики пассива бухгалтерского баланса АО «ДРСК»

|

Наименование статьи |

Показатели на конец года, тыс. руб. |

Относит. изменение, % |

|||

|

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|||||

|

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

9103332 |

9660910 |

9660910 |

6,12 |

0 |

|

Переоценка внеоборотных активов |

7186502 |

7186502 |

7186502 |

0 |

0 |

|

Добавочный капитал (без переоценки) |

226000 |

271644 |

271644 |

20,20 |

0 |

|

Нераспределенная прибыль (непокрытый убыток), в том числе: |

(2087818) |

(1724947) |

(1938964) |

-17,38 |

12,41 |

|

Отчетного года |

310862 |

362871 |

(214017) |

16,73 |

- |

|

Итого по разделу III |

14428016 |

15394109 |

15180092 |

6,70 |

-1,39 |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

Заемные средства |

5653602 |

6725207 |

5768000 |

18,95 |

-14,23 |

|

Отложенные налоговые обязательства |

1172185 |

1440775 |

1506227 |

22,91 |

4,54 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Прочие обязательства |

320394 |

393204 |

344729 |

22,73 |

-12,33 |

|

Итого по разделу IV |

7146181 |

8559186 |

7618956 |

19,77 |

-10,99 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||

|

Заемные средства |

3265380 |

2250376 |

3338530 |

-31,08 |

48,35 |

|

Кредиторская задолженность |

4975200 |

4273309 |

3734411 |

-14,11 |

-12,61 |

|

Поставщикам и подрядчикам |

3169637 |

2330698 |

1409758 |

-26,47 |

-39,51 |

|

Векселя к уплате |

2000 |

2000 |

2000 |

0 |

0 |

|

Задолженность по оплате труда перед персоналом |

228359 |

277345 |

352593 |

21,45 |

27,13 |

|

Задолженность перед государственными и внебюджетными фондами |

81008 |

89019 |

117474 |

9,89 |

31,97 |

|

Задолженность по налогам и сборам |

278161 |

355574 |

558760 |

27,83 |

57,14 |

|

Авансы полученные |

578948 |

1114987 |

1228568 |

92,59 |

10,19 |

|

Прочие кредиторы |

637087 |

103686 |

65258 |

-83,72 |

-37,06 |

|

Оценочные обязательства |

224052 |

255513 |

302128 |

14,04 |

18,24 |

|

Прочие обязательства |

5568 |

5981 |

6332 |

7,42 |

5,87 |

|

Итого по разделу V |

8470623 |

6785572 |

7381515 |

-19,89 |

8,78 |

|

БАЛАНС |

30044820 |

30738867 |

30180563 |

2,31 |

-1,82 |

По итогу горизонтального анализа пассивной части бухгалтерского баланса АО «ДРСК» можно сделать следующие выгоды:

-

1. Все разделы пассивной части баланса не имеют определенной тенденции к увеличению или к уменьшению. Раздел «Капитал и резервы» увеличился к 2014 году на 6,70 % и составил 15394109 тыс. руб., но к 2015 году данный раздел уменьшился на 1,39 % и составил 15180092 тыс. руб. Увеличение к 2014 году раздела обусловлено увеличением уставного капитала. Уставный капитал увеличился на 6,12 % к 2014 году и составил 9660910 тыс. руб. Также стоит отметить, что статья нераспределенная при-

быль (непокрытый убыток) значительно снизилась к 2014 году на 17,38 %, а к 2015 году значительно увеличилась на 12,41 % и составила убыток в размере 1938964 тыс. руб.

-

2. Раздел долгосрочные обязательства также сначала увеличился, а затем уменьшился. К 2014 году долгосрочные обязательства увеличились на 19,77 % и составили 8559186 тыс. руб., а к 2015 году значение раздела снилось до 7618956 тыс. руб., что составило снижение на 10,99 %. В данном разделе самой важной статьей является заемные средства, которая и определила динамику раздела. К 2014 году заемные средства увеличились на 18,95 % и составили 6725207 тыс. руб., а к 2015 году данная статья снизилась на 14,23 % и составила 5768000 тыс. руб.

-

3. Краткосрочные обязательства в 2014 году снизились на 19,89 % и составили 6785572 тыс. руб., к 2015 году данный раздел увеличился на 8,78 % и стал равен 7381515 тыс. руб. Статья заемные средства также сначала снизилась, а затем увеличилась почти вдвое. Кредиторская задолженность в рассматриваемый период только снижалась, в итоге уменьшилась с 4975200 тыс. руб. до 3734411 тыс. руб. А статья оценочные обязательства только увеличивалась, сначала повысилась на 7,42 %, затем на 5,87 % достигнув в итоге значения 6332 тыс. руб.

Таблица 2 – Анализ структуры пассива баланса АО «ДРСК»

|

Наименование статьи |

Удельный вес на конец года, % |

Изменения по структуре |

|||

|

2013 |

2014 |

2015 |

2014/2013 |

2015/2014 |

|

|

1 |

2 |

3 |

4 |

5 |

|

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|||||

|

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

30,30 |

31,43 |

32,01 |

1,13 |

0,58 |

|

Переоценка внеоборотных активов |

23,92 |

23,38 |

23,81 |

-0,54 |

0,43 |

|

Добавочный капитал (без переоценки) |

0,75 |

0,88 |

0,90 |

0,13 |

0,02 |

|

Нераспределенная прибыль (непокрытый убыток), в том числе: |

-6,95 |

-5,61 |

-6,42 |

1,34 |

-0,81 |

|

Отчетного года |

1,03 |

1,18 |

-0,71 |

0,15 |

-1,89 |

|

Итого по разделу III |

48,02 |

50,08 |

50,30 |

2,06 |

0,22 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||

|

Заемные средства |

18,82 |

21,88 |

19,11 |

3,06 |

-2,77 |

|

Отложенные налоговые обязательства |

3,90 |

4,69 |

4,99 |

0,79 |

0,30 |

|

Прочие обязательства |

1,07 |

1,28 |

1,14 |

0,21 |

-0,14 |

|

Итого по разделу IV |

23,79 |

27,84 |

25,24 |

4,05 |

-2,60 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||

|

Заемные средства |

10,87 |

7,32 |

11,06 |

-3,55 |

3,74 |

|

Кредиторская задолженность |

16,56 |

13,90 |

12,37 |

-2,66 |

-1,53 |

|

Поставщикам и подрядчикам |

10,55 |

7,58 |

4,67 |

-2,97 |

-2,91 |

|

Векселя к уплате |

0,01 |

0,01 |

0,01 |

0,00 |

0,00 |

|

Задолженность по оплате труда перед персоналом |

0,76 |

0,90 |

1,17 |

0,14 |

0,27 |

|

Задолженность перед государственными и внебюджетными фондами |

0,27 |

0,29 |

0,39 |

0,02 |

0,10 |

|

Задолженность по налогам и сборам |

0,93 |

1,16 |

1,69 |

0,23 |

0,53 |

|

Авансы полученные |

1,93 |

3,63 |

4,07 |

1,70 |

0,44 |

|

Прочие кредиторы |

2,12 |

0,34 |

0,22 |

-1,78 |

-0,12 |

|

Оценочные обязательства |

0,75 |

0,83 |

1,00 |

0,08 |

0,17 |

|

Прочие обязательства |

0,02 |

0,02 |

0,02 |

0,00 |

0,00 |

|

Итого по разделу V |

28,19 |

22,04 |

24,46 |

-6,15 |

2,42 |

|

БАЛАНС |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

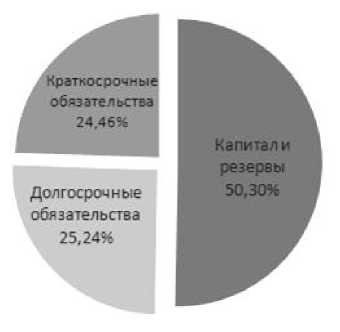

Рисунок 1 - Структура пассива бухгалтерского баланса АО «Дальневосточная распределительная сетевая компания» за 2015 год

По итогу анализа структуры пассивной части бухгалтерского баланса АО «ДРСК» в период с 2013 год по 2015 год можно сделать следующие выводы:

-

1. Доля третьего раздела «Капитал и резервы» увеличилась с 48,02 % в 2013 году к 50,30 % к 2015 году. Произошло это во многом благодаря увеличения удельного веса уставного капитала, который сначала повысился на 1,13 %, а затем на 0,58 %.

-

2. Долгосрочные обязательства к 2014 году достигли удельного веса в 27,84 %, увеличившись на 4,05 % по сравнению со значением 2013 года. Такое увеличение произошло из-за повышения удельного веса такой статьи как «заемные средства». Но к 2015 году данный раздел уменьшился на 2,60 %, удельный вес стал равен 25,24 %.

-

3. Краткосрочные обязательства в 2013 году составляли 28,19 % баланса, к 2014 году удельный вес раздела сократился на 6,15 % и составил 22,04 %. Однако, к 2015 году произошло увеличение удельного веса данного раздела на 2,42 %. Доля заемных средств имеет такую же тенденцию к росту и снижению как и весь раздел. Сначала данная статья уменьшилась в удельном весе на 3,55 %, а затем удельный вес повысился на 3,74 % и стал равен в 2015 году 11,06 % . Также стоит отметить, что статья кредиторская задолженность только уменьшалась в удельном весе, сначала на 2,66 % к 2014 году и на 1,53 % к 2015 году.

Оценка источников формирования имущества проводится для определения «больных статей» в их составе. Согласно законодательству, резервный фонд должен быть равен или более 5 % от Уставного капитала, однако резервный фонд равен нулю, поэтому данную статью можно отнести к «больным». Из-за наличия непокрытого убытка Резервный фонд не может быть сформирован. Ранее Резервный фонд был направлен на покрытие нераспределенного убытка решением Совета директоров.

Нераспределенная прибыль (непокрытый убыток) - важнейшая статья раздела «Капитал и резервы». Именно через эту статью финансовый результат предприятия воздействует на структуру бухгалтерского баланса и на показатели финансово-экономического состояния, определяемые на основе баланса. «Больной» статьей она признается, если ее величина снижается по сравнению с предшествующей отчетной датой. Наиболее тяжелой является ситуация, когда эта статья имеет отрицательное значение – отражает непокрытый убыток. Рост непокрытого убытка может привести к отрицательному значению всего раздела «Капитал и резервы», стоимости чистых активов и утрате собственных средств. В нашем случае с период с 2013 по 2015 год у АО «ДРСК» наблюдается нераспределенный убыток, что конечно же негативно сказывается на финансовом состоянии организации. Более того, к 2015 году произошло увеличение нераспределенного убытка на 12,41 % по отношению к данному показателю в 2014 году, что также неблагоприятно сказывается на состоянии организации. Данную статью также можно отнести к «больным».

Далее рассчитаем показатели структуры пассивов бухгалтерского баланса АО «Дальневосточная распределительная сетевая компания» за последние три года.

Таблица 3 – Показатели структуры пассивов АО «ДРСК»

|

Показатель |

Формула расчета |

Показатель на конец года |

||

|

2013 |

2014 |

2015 |

||

|

Коэффициент автономии |

СК Валюта баланса |

0,480 |

0,501 |

0,503 |

|

Коэффициент соотношения заемных и собственных средств (финансовый рычаг) |

ЗК СК |

1,082 |

0,997 |

0,988 |

Коэффициент автономии должен быть больше значения 0,5. Анализируя полученные показатели, можно сделать вывод, что в 2013 году данное нормальное значение не достигается, это говорит о том, что АО «ДРСК» было зависимо от кредиторов в 2013 году, что делало финансовое состояние организации менее устойчивым. В 2014 и 2015 гг. нормальное значение достигается, следовательно, зависимость от кредиторов снизилась. Также стоит отметить тенденцию к увеличению автономности в изучаемом периоде. Однако оптимальным значением данного показателя, согласно экономической литературы, является значение 0,6 – 0,7.

Финансовый рычаг должен быть меньше значения 1-1,5. В исследуемом периоде, данное неравенство достигается в 2014 и 2015 годах, более того имеется тенденцию к улучшению данного показателя. Но в 2013 году показатель больше 1, что негативно влияет на устойчивость организации, повышается риск деятельности. Значения показателя соотношения заемных и собственных средств в период с 2014 по 2015 год говорят нам об устойчивости организации и о низкой степени риска.

Помимо коэффициентов автономии и соотношения заемных и собственных средств рассчитаем следующие показатели структуры капитала.

Таблица 4 – Показатели структуры капитала АО «ДРСК»

|

Наименование показателя |

Норматив |

Расчетная формула |

Значение показателя на конец года |

||

|

2013 |

2014 |

2015 |

|||

|

Коэффициент финансовой устойчивости |

> 0,75 |

П3 + П4 П1 + П2 + П3 + П4 |

0,72 |

0,79 |

0,76 |

|

Обеспеченность оборотных средств собственными оборотными средствами. |

> 0,1 |

П4 - А4 А1 + А2 + А3 |

-2,50 |

-2,67 |

-3,84 |

|

Обеспеченность оборотных активов |

> 0,6 |

П4 + П3 - А4 А1 + А2 + А3 |

-0,85 |

-0,56 |

-1,28 |

|

собственными оборотными и приравненными к ним средствами |

|||||

|

Маневренность собственного ка питала |

> 0,1 |

П4 - А4 П4 |

-0,77 |

-0,73 |

-0,78 |

Основываясь на полученные значения, можно сделать следующие выводы. Все показатели, кроме одного коэффициента, не достигают нормальных значений, что негативно сказывается на финансовой устойчивости организации. Оборотные средства недостаточно обеспечены собственными оборотными средствами, собственный капитал имеет недостаточную маневренность. Более того, некоторые показатели со временем все более ухудшаются.

Список литературы Анализ источников формирования имущества на примере АО «Дальневосточная распределительная сетевая компания»

- Дальневосточная распределительная сетевая компания. -: офиц. сайт. -Режим доступа: http://drsk.ru/

- Ефимов О.Н. Экономика предприятия : учебное пособие/Ефимов О.Н.-Саратов: Вузовское образование, 2014.-732 c.

- Шадрина Г.В. Экономический анализ. Теория и практика : учебное пособие/Шадрина Г.В. -М.: Юрайт, 2014. -516 c.

- Когденко В.Г. Экономический анализ : учебное пособие. -М.: Юнити-Дана, 2012. -392 с.