Анализ эффективности проведения налогового контроля по ликвидации задолженности малого бизнеса (на примере Ханты-Мансийского автономного округа - Югры)

Автор: Коростелева В.В.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-1 (9), 2013 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140106036

IDR: 140106036

Текст статьи Анализ эффективности проведения налогового контроля по ликвидации задолженности малого бизнеса (на примере Ханты-Мансийского автономного округа - Югры)

АВТОНОМНОГО ОКРУГА - ЮГРЫ)

Налоговый контроль - это контроль государства в лице компетентных органов за законностью и целесообразностью действий в процессе введения, уплаты или взимания налогов и сборов [4].

Налоговый контроль, как и контроль вообще, представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности фискально-обязанных лиц.

Цель налогового контроля может быть определена как обеспечение законности и эффективности налогообложения. Наиболее ярко это выражается в проверке соблюдения специальных налоговых режимов.

Основными методами налогового контроля являются камеральная и выездная налоговые проверки.

Камеральная проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа (п. 1 ст. 88 НК РФ).

При анализе эффективности контрольной работы по камеральным налоговым проверкам необходимо, в первую очередь, рассчитать результативность КНП. Результативность КНП - это отношение количества проверок, выявивших нарушения, к количеству проведенных проверок в процентах. При оценки эффективности налогового контроля, также подвергается оценке результативность одной проверки в ходе проведения налоговыми органами контрольных мероприятий. Для этого используют показатель дополнительно начисленных сумм налоговых платежей к количеству проверок, выявивших нарушения.

Эффективность применения мер налоговой и административной ответственности по результатам камеральных налоговых проверок по УСН за период с 2008 по 2012 год можно проследить по таблице 1 [2, 5, 6, 7].

Таблица 1

Результативность камеральных налоговых проверок по упрощенной системе налогообложения за 2008-2012 гг., усл. ед.

|

Показатель |

2008 |

2009 |

Темп роста к 2008 году, % |

2010 |

Темп роста к 2009 году, % |

2011 |

Темп роста к 2010 году, % |

2012 |

Темп роста к 2011 году, % |

|

Количество проведенных камеральных проверок |

70 326 |

36 276 |

52 |

24 223 |

67 |

26 747 |

110 |

27 072 |

101 |

|

Количество проверок, выявивших нарушения |

3 995 |

4 459 |

112 |

1 611 |

36 |

2 438 |

151 |

2 845 |

117 |

|

Результативность КНП, % |

5,7 |

12,3 |

-6,6 |

6,7 |

-5,6 |

9,1 |

+2,4 |

10,5 |

+1,4 |

|

Дополнительно начислено платежей по результатам проверок, тыс. руб. |

15 782 |

19 945 |

126 |

33 232 |

167 |

20 515 |

62 |

31 306 |

153 |

|

Результативность одной КНП, тыс. руб. |

3,95 |

4,47 |

113 |

20,63 |

462 |

8,41 |

41 |

11 |

131 |

Источник: составлена автором на основе отчета 2-НК «О результатах контрольной работы налоговых органов» по УФНС России по ХМАО-Югре за 2008-2012 гг.

Анализируя данную таблицу можно сделать вывод, что количество проведенных КНП в 2009 году сократилось в сравнении с 2008 годом на 48 %, однако, количество выявивших нарушения проверок увеличилось на 12 %, соответственно и выроста результативность КНП на 6,6 %. Резкое сокращение количества КНП может быть связано с увеличением с 01.01.2009 года коэффициента-дефлятора, в результате которого многие субъекты малого бизнеса потеряли право применения УСН. Количество дополнительно начисленных платежей выросло на 26 %, соответственно увеличилась и результативность 1 КНП на 13 %. Это говорит о повышении эффективности контрольной работы налоговых органов.

В 2010 году количество КНП продолжает снижаться по тем же причинам. Снижение произошло и по количеству проверок, выявивших нарушения на 64 %. Но при этом, сумма дополнительно начисленных платежей увеличилась на 67 % и результативность 1 КНП выросла на16,16 тыс. руб. Это свидетельствует о более тщательном сборе налоговыми органами доказательственной базы по нарушениям, а также улучшении качества подготовки и проведения контрольных мероприятий.

В 2011 году, наблюдается рост КНП на 10 % и количество выявивших нарушения проверок на 51 %. Но при этом, дополнительно начисленные платежи снизились на 38 %. Результативность одной КНП составила 8,41 тыс. руб., что меньше на 59 % предыдущего года.

В 2012 году резких изменений не наблюдается. Количество КНП увеличилось на 1 %, выявивших нарушения на 17 %. Результативность КНП составила 10, 5 %. Резкое увеличение произошло по дополнительно начисленным сумма на 53 %. Средний результат 1 КНП в 2012 году составил 11 тыс. руб., что на 31 % больше 2011 года. Такая ситуация связана с усилением контроля за налогоплательщиками.

Также рассмотрим эффективность проведения КНП субъектов малого бизнеса, применяющих ЕНВД.

Таблица 2

Результативность камеральных налоговых проверок по единому налогу на вмененный доход за 2008-2012 гг., усл. ед. [2, 5, 6, 7]

|

Показатель |

2008 |

2009 |

темп роста к 2008 году, % |

2010 |

темп роста к 2009 году, % |

2011 |

темп роста к 2010 году, % |

2012 |

темп роста к 2011 году, % |

|

Количество проведенных камеральных проверок |

132 651 |

144 020 |

109 |

136 975 |

95 |

150 203 |

110 |

144 166 |

96 |

|

Количество выявивших нарушения проверок |

14 404 |

16 063 |

112 |

11 972 |

75 |

16 699 |

139 |

14 770 |

88 |

|

Результативност ь КНП, % |

10,9 |

11,2 |

+0,3 |

8,7 |

-2,5 |

11,1 |

+2,4 |

10,3 |

-0,8 |

|

Дополнительно начислено платежей по результатам проверок, тыс. руб. |

15 167 |

19 365 |

128 |

17 930 |

93 |

22 798 |

127 |

20 784 |

91 |

|

Результативност ь одной КНП, тыс. руб. |

1,05 |

1,21 |

115 |

1,5 |

124 |

1,37 |

91 |

1,41 |

103 |

Источник: составлена автором на основе отчета 2-НК «О результатах контрольной работы налоговых органов» по УФНС России по ХМАО-Югре за 2008-2012 гг.

Сравнивая 2009 с 2008 годом, можно сделать вывод о том, что по всем показателям произошло увеличение. Количество КНП выросло на 9 % в связи с увеличением налогоплательщиков, перешедших на ЕНВД. Количество выявивших нарушения проверок выросла на 12 %, что говорит о повышении качества работы налоговых органов. Результативность КНП в 2009 году составила 11,2 %, что на 0,3 % больше предыдущего периода.

Дополнительно начисленные платежи также возросли на 28 %. В итоге средний результат увеличился на 15 %.

В 2010 году количество проведенных КНП сократилось на 5 %. Остальные показатели также снизились. Это может быть связано с тем, что с 2010 года начал действовать новый режим платежей социальных налогов. Но при этом результативность одной КНП выросла и составила 1,5 тыс. руб.

Но уже в 2011 году снова наблюдается увеличение по количеству проведенных проверок на 10 % и выявивших нарушения проверок на 39 %. Результативность КНП за 2011 год увеличилась на 2,4 %.

В 2012 году происходит снижение показателей. Результативность сократилась на 0,8 %.Но в свою очередь, средний результат одной КНП увеличился на 3 %.

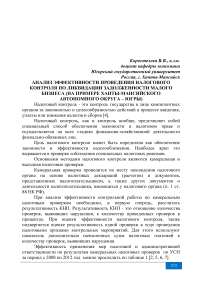

Рис. 1. Динамика результативности КНП по специальным налоговым режимам за 2008-2012 гг. [2, 5, 6, 7]

На рисунке 1 видно, что результативность КНП по УСН намного выше, чем по ЕНВД.

В период с 2008 по 2010 годы по Ханты – Мансийскому автономному округу – Югре наблюдается рост показателя результативности КНП как по УСН, так и по ЕНВД, а в период с 2011 по 2012 годы наблюдается резкое снижение данного показателя по УСН с 20, 63 % до 11 % и по ЕНВД с 1,5 % до 1,41 %.

Причинами снижения результативности камеральных налоговых проверок в части специальных налоговых режимов могли быть действующие критерии отбора объектов контроля, в соответствии с которыми специальные налоговые режимы, в отличие, например, от налога на прибыль или НДС, не относится к налоговым платежам, по которым могут быть наибольшие суммы доначислений.

Целью камеральной проверки является текущий контроль за соблюдением налогового законодательства, выявление и предотвращение налоговых правонарушений, взыскание сумм неуплаченных налогов и привлечение виновных лиц к ответственности, а также подготовка информации для отбора налогоплательщиков для выездных налоговых проверок.

Таким образом, камеральные проверки позволяют найти недобросовестных налогоплательщиков. Их эффективность характеризуется не только доначисленными суммами, но и более правильным исчислением и уплатой платежей в дальнейшем на основе устранения ошибок в ведении бухучета.

Как известно, выездные налоговые проверки (ВНП) - самый эффективный вид налогового контроля за соблюдением налогоплательщиками законодательства о налогах и сборах. Выявление схем уклонения от налогообложения – наиболее актуальное направление работы налоговых органов.

В настоящее время увеличивается число субъектов, применяющих упрощенную систему налогообложения. Кроме того, все чаще выявляются налоговые схемы, в которых участвуют эти налогоплательщики. Однако государство, поддерживая развитие субъектов малого предпринимательства (которые в основном и применяют УСН), ограничивает число выездных налоговых проверок [3]. Их удельный вес у субъектов малого предпринимательства не превышает 2 % от числа всех проводимых ВНП. В этой связи особое внимание должно уделяться выявлению тех лиц, которые используют УСН в целях получения необоснованной налоговой выгоды.

Таблица 3

Результативность выездных налоговых проверок по упрощенной системе налогообложения за 2008-2012 гг., усл. ед. [2, 5, 6, 7]

|

Показатели |

2008 |

2009 |

Темп роста к 2008 году, % |

2010 |

Темп роста к 2009 году, % |

2011 |

Темп роста к 2010 году, % |

2012 |

Темп роста к 2011 году, % |

|

Количество проведенных выездных проверок |

126 |

95 |

75 |

116 |

122 |

107 |

92 |

131 |

122 |

|

Количество выявивших нарушения проверок |

73 |

49 |

67 |

52 |

106 |

42 |

81 |

68 |

162 |

|

Результативность ВНП, % |

57,9 |

51,6 |

-6,3 |

44,8 |

-6,8 |

39,3 |

-5,5 |

51,1 |

+11,8 |

|

Дополнительно начислено платежей по результатам проверок, тыс. руб. |

13 107 |

20 407 |

156 |

35 406 |

173 |

24 680 |

70 |

47 992 |

194 |

|

Результативность одной ВНП, тыс. руб. |

179,55 |

416,47 |

232 |

680,88 |

163 |

587,62 |

86 |

705,76 |

120 |

Источник: составлена автором на основе отчета 2-НК «О результатах контрольной работы налоговых органов» по УФНС России по ХМАО-Югре за 2008-2012 гг.

Анализ результатов и показателей эффективности контрольной работы по выездным налоговым проверкам показал резкое сокращение количества выездных проверок одновременно с повышением их эффективности в 2009 году в сравнении с 2008 годом. Количество проведенных ВНП в 2009 году сократилось на 25 %, сократилось и количество выявивших нарушения проверок, что, следовательно, и снизилась результативность ВНП на 11 %. Количество дополнительно начисленных платежей выросло, соответственно, увеличилась и результативность 1 ВНП более, чем в 2 раза.

В 2010 году количество ВНП увеличилось, также увеличилось количество выявивших нарушения проверок. Результативность ВНП продолжает снижаться. Такие показатели как количество дополнительно начисленных платежей и результативность 1 ВНП, в свою очередь, увеличиваются. Это свидетельствует о более тщательном сборе налоговыми органами доказательственной базы по нарушениям, а также улучшении качества подготовки и проведения контрольных мероприятий.

В 2011 году показатели результативности снизились. Результативность ВНП сократилась на 5,5 % и составила 39,3 %, а средний результат на одну проверку снизился на 14 %.

Но уже 2012 году показатели эффективности снова возрастают. Результативность ВНП увеличилась на 11,8 %. Средний результат одной ВНП в 2012 году вырос на 20 % и составил 705,76 тыс. руб.

Такая ситуация связана с усилением контроля за плательщиками данного налога из-за увеличения нарушений налогового законодательства.

Также рассмотрим эффективность проведения ВНП субъектов малого бизнеса, применяющих ЕНВД.

Таблица 4

Результативность выездных налоговых проверок по единому налогу на вмененный доход за 2008-2012 гг., усл. ед.[2, 5, 6, 7]

|

Показатели |

2008 |

2009 |

Темп роста к 2008 году, % |

2010 |

Темп роста к 2009 году, % |

2011 |

Темп роста к 2010 году, % |

2012 |

Темп роста к 2011 году, % |

|

Количество проведенных выездных проверок |

279 |

161 |

58 |

197 |

122 |

162 |

82 |

230 |

142 |

|

Количество выявивших нарушения проверок |

150 |

67 |

45 |

56 |

84 |

35 |

63 |

68 |

194 |

|

Результативность ВНП, % |

53,8 |

41,6 |

77 |

28,4 |

68 |

21,6 |

76 |

29,6 |

137 |

|

Дополнительно начислено платежей по результатам проверок, тыс. руб. |

20 741 |

11 453 |

55 |

7 313 |

64 |

3 257 |

45 |

10 708 |

329 |

|

Результативность одной ВНП, тыс. руб. |

138,27 |

170,94 |

124 |

130,59 |

76 |

93,06 |

71 |

157,47 |

169 |

Источник: составлена автором на основе отчета 2-НК «О результатах контрольной работы налоговых органов» по УФНС России по ХМАО-Югре за 2008-2012 гг.

В 2009 году снизилось количество ВНП на 42 %, количество выявивших нарушения проверок на 55 %. Таким образом, произошло снижение результативности ВНП на 23 %. Но, в свою очередь, средний показатель одной ВНП увеличился на 24 %.

Далее происходит рост количества проведенных ВНП в 2010 году на 22 %. Но по остальным показателям наблюдается незначительное снижение. В 2011 году продолжается сокращение по всем показателям. Результативность 1 ВНП за 2011 год равна всего 93,06 тыс. руб., что на 29 % меньше 2010 года.

В 2012 году резкое увеличение показателей, что является положительным результатом в деятельности контрольной работы налоговых органов. Количество ВНП увеличилось на 42%, нарушений выявили на 94 % больше. Результативность ВНП выросла до 29,6 %. Дополнительно начисленных платежей за 2012 год составило 10 708 тыс. руб, что в три раза больше 2011 года. Результативность одной проверки составила 157,47 тыс. руб.

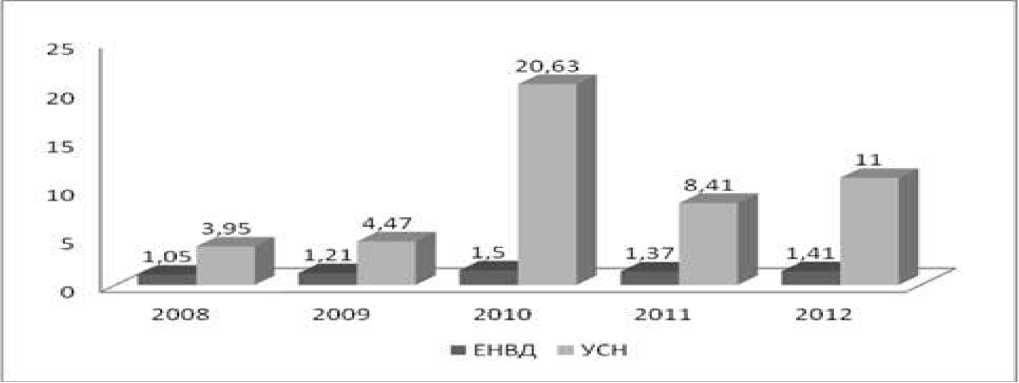

На рисунке 2 наглядно изображена динамика результативности выездных налоговых проверок по специальным налоговым режимам за 20082012 гг.

Рис.2. Динамика результативности ВНП по специальным налоговым режимам за 2008-2012 гг. [2, 5, 6, 7]

Из рисунка, что результативность ВНП по УСН больше, чем по ЕНВД. Также в период с 2008 по 2011 год по Ханты – Мансийскому автономному округу – Югре наблюдается снижение результативности. Причинами снижения могут быть последствия мирового финансового кризиса 2008 года, а также снижение общего количества проведенных ВНП и количества выявивших нарушения ВНП. В 2012 году наблюдается рост результативности. Это связано с тщательной работой инспекторов не только во время проверок, но и на этапе их планирования. Необходимо отметить, что результативность ВНП значительно выше камеральных. Прежде всего, это связано с ограничением перечня документов НК РФ, возможных для истребования у налогоплательщиков налоговым инспектором, что в некоторых случаях не дает возможности выявить нарушение и привлечь к ответственности.

Налоговая задолженность – это суммарный объем выявленных и подтвержденных налоговых недопоступлений, законодательно установленных налогов и сборов, начисленных пени и присужденных штрафных санкций, в отношении которой применяется механизм урегулирования с целью ее снижения [4].

Анализ причин возникновения совокупной налоговой задолженности дает возможность не только классифицировать причины возникновения и роста неплатежей, но и определить некоторые меры по их устранению.

Таблица 5

Динамика задолженности по уплате специальных налоговых режимов за 2008-2012 гг. [2, 5, 6, 7]

|

Показател и |

2008, тыс. руб. |

2009, тыс. руб. |

Темп роста, % |

2010, тыс. руб. |

Темп роста, % |

2011, тыс. руб. |

Темп роста, % |

2012, тыс. руб. |

Темп роста, % |

|

Недоимка |

230351 |

225938 |

98 |

259841 |

115 |

246926 |

95 |

281281 |

114 |

|

Отсроченн ые (рассрочен ные) платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Приостано вленные к взысканию платежи |

324 |

2112 |

652 |

11338 |

537 |

7818 |

69 |

2856 |

36,5 |

|

Пени и налоговые санкции |

140700 |

172283 |

122 |

221120 |

128 |

191357 |

86,5 |

191795 |

100,2 |

|

Задолженн ость |

273555 |

290298 |

106 |

344939 |

119 |

338130 |

98 |

359671 |

106,4 |

Источник: составлена автором на основе отчета4-НМ «О задолженности по налогам и сборам, пеням и налоговым санкциям в бюджетную систему Российской Федерации» по УФНС России по ХМАО-Югре за 2008-2012 гг.

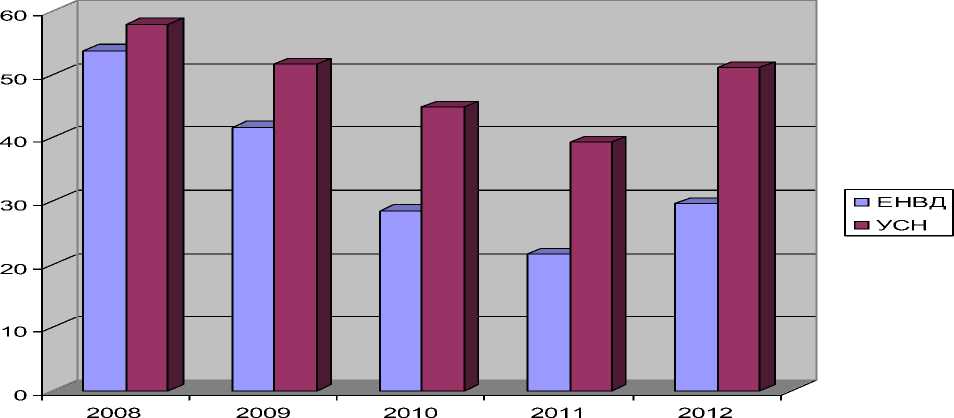

Задолженность перед бюджетом по специальным налоговым режимам за 2009 год выросла на 6 % в сравнении с 2008 годом. В 2010 году задолженность составила 344 939 тыс. руб., что на 19 % больше. В 2011 году задолженность составила 338 130 тыс. руб., что на 2 % или 6 809 тыс. руб. меньше, чем в предшествующем году. Но уже в 2012 году задолженность по специальным налоговым режимам увеличивается на 6,4 % или на 21541 тыс. руб. в сравнение с 2011 годом.

Составляющим показателем задолженности является недоимка. Анализируя данные по недоимки, можно сделать следующие выводы. В 2009 году недоимка сократилась на 2 % в сравнении с 2008 годом. В 2010 году недоимка выросла на 33903 тыс. руб. или на 15 %. В 2011 году наблюдается уменьшение недоимки на 5 % или на 12 915 тыс. руб. в сравнение с 2010 г. В 2012 году происходит увеличение недоимки на 14 % или на 34 355 тыс. руб.

Основными причинами роста недоимки являются доначисления по результатам контрольной работы и неуплата налогоплательщиками текущих платежей.

УФНС по ХМАО-Югре проведены меры, принятые по взысканию недоимки [7]:

-

• направление требований об уплате налога;

-

• выставление инкассовых поручений на счета налогоплательщиков в банках;

-

• направление постановлений о взыскании задолженности за счет имущества в подразделения службы судебных приставов;

-

• списание задолженности;

-

• зачет из переплаты.

По данным таблицы 5 видно, что отсроченных платежей по специальным налоговым режимам за рассматриваемый период не наблюдается.

Ситуация по приостановленным к взысканию платежам выглядит иначе. В связи с изменением в законодательстве в 2009 году, приостановленные к взысканию платежи увеличились более, чем в 6 раз и составили в 2009 году 2112 тыс. руб. В 2010 году данные платежи так же увеличились на 9226 тыс. руб. Далее в течение последних трех лет наблюдается интенсивное снижение: в 2011 году приостановленные к взысканию платежи сократились на 31 % или на 3520 тыс. руб., в 2012 году – на 63,5 % или 4962 тыс. руб. в сравнении с прошлым годом.

Пени и налоговые санкции в 2009 году увеличились на 22 %, в 2010 году на 28 %. В сравнении с 2010 годом в 2011 году сократились на 29 763 тыс. руб. или на 13,5 %. В 2012 году сумма пени и налоговых санкций практически не изменилась (увеличение на 0,2 %).

Рис. 3. Задолженность перед бюджетом по специальным налоговым режимам за 2008-2012 гг. [2, 5, 6, 7]

Таким образом, проведя анализ по структуре и темпу роста сумм задолженности, можно сделать вывод, что работа налоговых органов эффективна и направлена на сокращение этих сумм.

Проанализировать задолженность по патентной системе налогообложения невозможно, так как данные собираются в Управлении ФНС по Ханты-Мансийскому автономному округу – Югре лишь в совокупности с остальными специальными налоговыми режимами.

Главными мерами ликвидации задолженности и полноты сбора налога являются камеральные и выездные налоговые проверки.