Анализ налоговой нагрузки при различных вариантах налогообложения для субъектов малого бизнеса

Автор: Яруллин Р.Р., Мугаллимова Л.Ф.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 5-2 (20), 2018 года.

Бесплатный доступ

В статье рассмотрены различные варианты режимов налогообложения для субъектов малого бизнеса (на примере ООО «Горизонт»). В ходе анализа определена налоговая нагрузка по режимам налогообложения. Доказано, что для ООО «Горизонт» целесообразно применять упрощенную систему налогообложения с объектом доходы, уменьшенные на величину расходов.

Режимы налогообложения, упрощенная система налогообложения, анализ, малый бизнес, налоги, налоговая нагрузка

Короткий адрес: https://sciup.org/170185234

IDR: 170185234

Текст научной статьи Анализ налоговой нагрузки при различных вариантах налогообложения для субъектов малого бизнеса

Проблемы развития малого бизнеса в нашей стране очень актуальны на сегодняшний день. Одним из важнейших направлений экономических реформ, направленных на развитие конкурентной рыночной среды, наполнению современного рынка отечественными товарами и услугами, созданию новых рабочих мест, формирование значительного круга собственников является появление и развитие малых форм производства. Прекрасным инструментом для поддержания малого бизнеса в стране являются налоги или налоговые режимы, способствующие развитию малого сектора, особенность которых заключается в замене целого ряда налогов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности налогоплательщика за налоговый период. Актуальность темы исследования обусловлена необходимостью оптимизации системы налогообложения малого предпринимательства с целью стимулирования его развития.

ООО «Горизонт» является одним из самых успешных организаций в Бураевском районе Республики Башкортостан, занимающаяся розничной торговлей товарами повседневного спроса. Организация применяет упрощенную систему налогообложения (УСН) с объектом налогообложения доходы. ООО

«Горизонт» в процессе своей деятельности уплачивает налог на доходы физических лиц (НДФЛ), транспортный налог, страховые взносы в государственные внебюджетные фонды, общая сумма которых за 2016 год составила 331,135 тыс. руб.

Для того чтобы определить выгодно ли ООО «Горизонт» применять УСН по объекту доходы, рассмотрим его налоговую нагрузку при УСН по объекту доходы, за минусом расходов и общем режиме налогообложения за 2016 год [1]. Налоговая нагрузка в организации рассчитывается по формуле (1):

НН = НП / В × 100 %, (1)

где НН — налоговая нагрузка;

НП — общая сумма всех уплаченных налогов;

В — выручка от реализации продукции (работ, услуг).

Таблица 1. Расчет налога по УСН при применении объекта доходы ООО «Горизонт» за 2016 г., тыс. руб.

|

№ п/п |

Показатели |

2016 год |

|

1 |

Сумма доходов |

19000 |

|

2 |

Сумма страховых взносов |

806 |

|

3 |

Сумма налога (Н = п.1 х Ст.н. 6%) |

1140 |

|

4 |

Сумма страховых взносов, уменьшающих сумму исчисленного налога (но не более 50% от суммы налога) |

570 |

|

5 |

Сумма налога к уплате (п.3 - п.4) |

570 |

На основе приведенных расчетов по НН 2016 г. = (331,135+ 570) : 19000 х налогам в организации рассчитаем 100% = 4,74% налоговую нагрузку при УСН по объекту доходы (таблица 1):

Таблица 2. Расчет налога при УСН по объекту доходы, за минусом расходов ООО «Горизонт» за 2016 г., тыс. руб.

|

№ п/п |

Показатели |

2016 год |

|

1 |

Сумма доходов |

19000 |

|

2 |

Сумма расходов |

18548 |

|

3 |

Налоговая база (НБ = п.1- п.2) |

452 |

|

4 |

Сумма исчисленного налога (Н = НБ × Ст.н. 15%) |

67,8 |

|

5 |

Сумма минимального налога (п.1 × 1%) |

190 |

|

6 |

Сумма налога к уплате |

190 |

На основе данных таблицы 2 рассчитаем налоговую нагрузку на предприятие при УСН по объекту доходы, за минусом расходов (таблица 2):

НН 2016 г. = (331,135 + 190) : 19000 х 100% = 2,74% [3].

Допустим, ООО «Горизонт» решило перейти на общий режим налогообложения. В связи с этим организация будет уплачивать налог на прибыль, налог на добавленную стоимость (НДС) и налог на имущество организаций (таблица 3).

Определим сумму налога на прибыль организации (таблица 4).

Рассчитаем сумму НДС и представим ее в таблице 5.

Таблица 3. Расчет налога на имущество ООО «Горизонт» за 2016 г., тыс. руб.

|

№ п/п |

Показатели |

2016 год |

|

1 |

Среднегодовая стоимость основных средств |

1742,5 |

|

2 |

Ставка налога, % |

2,2 |

|

3 |

Сумма налога (Н = п.1 × п.2) |

38,335 |

Таблица 4. Расчет налога на прибыль ООО «Горизонт» за 2016 г., тыс. руб.

|

№ п/п |

Показатели |

2016 год |

|

1 |

Выручка от реализации товаров, работ, услуг |

19000 |

|

2 |

Себестоимость проданных товаров, работ, услуг |

17448 |

|

3 |

Коммерческие расходы |

1100 |

|

4 |

Налоговая база (НБ = п.1 - п.2 - п.3) |

452 |

|

5 |

Сумма налога на прибыль (Н = п.4 × Ст.н. 20%) |

90,4 |

Таблица 5. Расчет НДС ООО «Горизонт» за 2016 г., тыс. руб.

|

№ п/п |

Показатели |

2016 год |

|

1 |

Сумма НДС от реализации товаров (работ, услуг) |

3432,6 |

|

2 |

Суммы налога, полученной от оплаты в счет предстоящих работ |

11,44 |

|

3 |

Сумма налога, предъявленная при приобретении товаров (работ, услуг), подлежащая вычету |

2707,64 |

|

4 |

Сумма налога, исчисленная продавцом с сумм частичной оплаты, подлежащая вычету с даты отгрузки товаров |

35,23 |

|

5 |

Общая сумма налога, подлежащая уплате (У = п.1 + п.2) |

3444,04 |

|

6 |

Общая сумма налога, подлежащая вычету (В = п.3 + п.4) |

2742,87 |

|

7 |

Сумма налога, подлежащая уплате в бюджет (Н = п.5 - п.6) |

701,17 |

Определим налоговую нагрузку на предприятии при общем режиме налогообложения [5].:

НН 2016 г. = (331,135+ 38,335 + 90,4 + 701,17) : 19000 х 100% = 6,11%

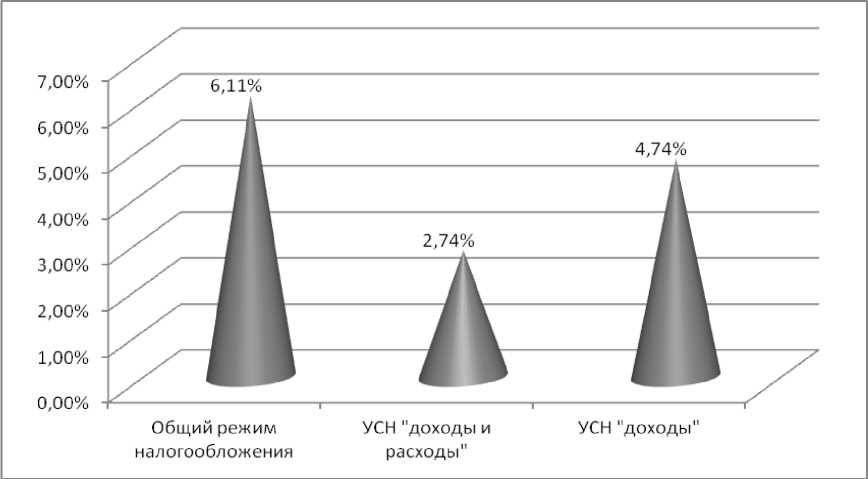

Отобразим налоговую нагрузку при различных системах налогообложения с помощью диаграммы (рисунок 1).

Рис. 1. Налоговая нагрузка ООО «Горизонт» по данным 2016 года при различных режимах налогообложения, %

При рассмотрении различных вариантов налогообложения ООО «Горизонт», пришли к выводу, что применение УСН выгоднее для исследуемой организации, чем применение общей системы налогообложения. Объектом налогообложения при применении УСН нужно выбрать доходы, за минусом расходов [2]. Правильность выбора налогового режима можно оправдать низкой налоговой нагрузкой по УСН при объекте доходы, за минусом расходов в размере 2,74%. В то время как, налоговая нагрузка при общем режиме налогообложения больше на 3,37%, чем налоговая нагрузка при УСН доходы, за минусом расходов. Налоговая нагрузка по УСН при объекте доходы тоже высокая и составляет 4,74%. Положительным моментом является и уменьшение числа налогов, обязательных к уплате, уменьшение количества отчетности и более редкие сроки их представления [4].

Таким образом, чем меньше сумма налогов уплаченных организацией, тем больше финансовых ресурсов остается в ее распоряжении. Как результат, понижение налоговой нагрузки оказывает большое влияние на повышение финансовых ресурсов субъектов малого бизнеса.

Список литературы Анализ налоговой нагрузки при различных вариантах налогообложения для субъектов малого бизнеса

- Васева А.А., Разумовская Е.А. Налогообложение малого предпринимательства в России: состояние и перспективы//Вестник молодежной науки. 2018. №1. С. 168-171.

- Ворожейкина И.В. Особенности налогообложения субъектов малого бизнеса//Молодой ученый. 2017. №51. С. 148-151.

- Гуменная Н.С. ЕНВД и УСН: выбор на макроуровне//Экономика и менеджмент инновационных технологий. 2016. №3. С. 78-83.

- Пансков В.Г. Налогообложение малого предпринимательства: нужны кардинальные перемены//Экономика. Налоги. Право. 2018. №1. С. 134-137

- Хрусталева, А.А. Особенности налогообложения субъектов малого предпринимательства//Вектор экономики. 2017. №9. С. 309-313.