Анализ практики применения косвенных налогов за 2011-2013 год

Автор: Плахов А.В., Савосина А.В.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-3 (11), 2014 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140107942

IDR: 140107942

Текст статьи Анализ практики применения косвенных налогов за 2011-2013 год

Важную роль в российской налоговой системе играют косвенные налоги, к которым относятся НДС, акцизы и таможенные пошлины, занимающие определяющее место в доходах бюджета.

Косвенные налоги являются наиболее простыми для государства с точки зрения их взимания, но также достаточно сложными для налогоплательщика с точки зрения укрывательства от их уплаты. Привлекательность для государства эти налоги имеют ещё и потому, что их поступления в казну прямо не привязаны к финансово-хозяйственной деятельности субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы предприятий и организаций[2].

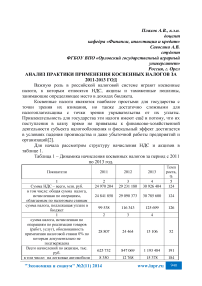

Для начала рассмотрим структуру начисления НДС и акцизов в таблице 1.

Таблица 1 – Динамика начисления косвенных налогов за период с 2011

по 2013 год.

|

Показатели |

2011 |

2012 |

2013 |

Темп роста, % |

|

1 |

2 |

3 |

4 |

5 |

|

Сумма НДС – всего, млн. руб. |

24 970 204 |

29 231 180 |

30 926 404 |

124 |

|

в том числе: общая сумма налога, исчисленная по операциям, облагаемым по налоговым ставкам |

24 841 858 |

29 090 373 |

30 785 600 |

124 |

|

сумма налога, подлежащая уплате в бюджет |

99 538 |

116 343 |

125 699 |

126 |

|

1 |

2 |

3 |

4 |

|

|

сумма налога, исчисленная по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально не подтверждена |

28 807 |

24 464 |

15 106 |

52 |

|

Всего начислений по акцизам, тыс. руб. |

625 732 |

847 069 |

1 193 484 |

191 |

|

в том числе: на легковые автомобили |

8 350 |

12 768 |

15 378 |

184 |

|

и мотоциклы |

||||

|

на табачные изделия |

138 717 |

183 437 |

461 514 |

333 |

|

на пиво |

93 706 |

110 283 |

105 365 |

112 |

|

на спирт, алкогольную и спиртосодержащую продукцию |

67 986 |

135 721 |

170 227 |

250 |

|

на нефтепродукты |

316 973 |

404 860 |

441 000 |

139 |

Таким образом, сумма начисленного НДС в период с 2011 по 2013 год возросла на 24% и составила 30926404 млн. руб. Это произошло засчет увеличения количества налогооблагаемых объектов. В свою очередь акцизов было начислено на сумму 1193484 млн. руб., что также на 91% больше, чем в 2011 году. Стоит обратить внимание на то, что акциз на алкогольную продукцию повысился в 2,5 раза, а на табачную в 3,3 раза. Это связано с мерами, проводящимися последние несколько лет, направленных на снижение потребления сигарет и алкоголя. Повышение цены на данную продукцию приводит к снижению спроса на нее.

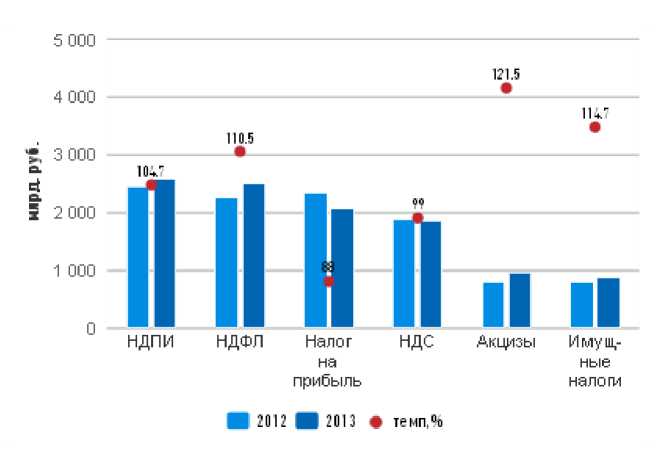

Рассмотрим и сравним фактические поступления налоговых доходов в бюджет за 2012-2013 годы.

Таблица 2 – Поступления по видам налогов в консолидированный бюджет РФ за 2012-2013 гг.

|

Виды налогов |

млрд. руб. |

||

|

2012 |

2013 |

темп, % |

|

|

НДПИ |

2 459,4 |

2 575,8 |

104,7 |

|

НДФЛ |

2 260,3 |

2 497,8 |

110,5 |

|

Налог на прибыль |

2 355,4 |

2 071,7 |

88,0 |

|

НДС |

1 886,1 |

1 868,2 |

99,0 |

|

Акцизы |

783,6 |

952,5 |

121,5 |

|

Имущественные налоги |

785,3 |

900,5 |

114,7 |

Основная масса налоговых доходов консолидированного бюджета обеспечена поступлениями НДПИ и НДФЛ. Что же касается косвенных налогов, можно отметить, что НДС в 2013 поступило 1868,2 млрд. руб., что на 1% меньше, чем в 2012 году. В свою очередь поступления акцизов наоборот увеличились на 21,5% и в 2013 году составили 952,5 млрд. руб.

Данные таблицы 2 представим графически на рисунке 1.

Рисунок 1 – Поступления по видам налогов в консолидированный бюджет РФ за 2012-2013 гг.

Сделав общий анализ поступлений налогов, важно выделить интересующие нас два вида налога: НДС и акцизы, рассмотрев их более подробно. Поэтому обратим внимание на состав и динамику налоговых доходов бюджета и проведём анализ значимости налоговых поступлений в структуре консолидированного бюджета в 2011-2013 гг. по данным таблицы 3.

Таблица 3 – Динамика поступлений косвенных налогов в консолидированный бюджет РФ Показатели Годы Изменение, +,- Темп роста, % 2011 2012 2013 1 2 3 4 5 6 Поступило НДС, млрд. руб. 1 753,2 1 886,1 1 868,2 115,0 106,6 1 2 3 4 5 6 Акцизы по подакцизным товарам, в том числе на: (продукции), тыс. руб. 603 870 783 642 952 475 348 595 157,7 спирт этиловый из всех видов сырья 3 135 769 385 -2 750 12,3 спиртосодержащую продукцию -230 187 164 394 -71,5 табачную продукцию 139 535 181 918 250 485 110 950 179,5 бензин 185 392 231 441 231 442 46 050 124,8 автомобильный бензин, дизельное топливо, моторные масла для двигателей 0,176 0,039 2 2 1073,3 автомобили легковые и мотоциклы 8 301 12 695 15 264 6 964 183,9 дизельное топливо 87 198 126 195 173 035 85 837 198,4 моторные масла для дизельных и (или)карбюраторных 2 258 2 682 3 079 821 136,3 "Экономика и социум" №2(11) 2014 942

|

(инжекторных) двигателей |

|||||

|

вина |

7 052 |

7 469 |

7 264 |

212 |

103,0 |

|

пиво |

93 712 |

110 430 |

126 555 |

32 843 |

135,0 |

|

алкогольную продукцию с объемной долей спирта этилового свыше 9 до 25% включительно (за исключением вин) |

1 518 |

106 341 |

19 |

-1 499 |

1,3 |

|

алкогольную продукцию с объемной долей спирта этилового до 9% включительно (за исключением вин) |

4 297 |

3 511 |

5 680 |

1 383 |

132,2 |

|

алкогольную продукцию с объемной долей спирта этилового свыше 9% (за исключением вин) |

8 |

1 |

0,005 |

-9 |

0,1 |

Таким образом, можно сделать вывод о том, что наибольший удельный вес в структуре поступлений косвенных налогов занимает НДС, доходы от которого к 2013 году по сравнению с 2011 увеличились на 114969 тыс. руб. или 6,6% и составили 1868209 тыс. руб. В целом рассматривая акцизы, можно сказать, что поступления от них увеличились на 57,7% и составили в 2013 году 952475 тыс. руб. Наиболее заметен рост поступлений от таких акцизов, как на табачную продукцию (на 79,5%), на автомобили легковые и мотоциклы (83,9%), дизельное топливо(98,4%), пиво (35%) и др. То есть, за период с 2011 по 2013 год большинство акцизов имеют положительную динамику роста, что говорит о благоприятном влиянии на поступления налогового администрирования.

Одной из главнейших проблем в кризисный период в области налогообложения является достижение оптимальной величины собираемости налогов[1]. Решить эту проблему поможет увеличение эффективности контроля взимания налогов. Следует выбрать правильную стратегию администрирования, которая позволит при минимальных затратах на администрирование получать максимальные поступления в бюджет.

Для любого государства, на какой бы ступени своего социальноэкономического развития оно ни находилось, необходимость увеличения доходов бюджетов является одной из актуальнейших задач[3]. Нахождение правильного решения этой задачи чрезвычайно важно и для России.