Анализ практики принятия решений в области инвестиционной политики

Автор: Желнова К.В.

Журнал: Вопросы современной экономики @economic-journal

Рубрика: Природные факторы. Природные ресурсы

Статья в выпуске: 4, 2013 года.

Бесплатный доступ

В статье даны основные критерии принятия инвестиционных решений, рассмотрен порядок расчета показателей эффективности проекта и правила принятия решений. Проведен анализ оценки правильности принятия руководством решения по инвестиционному проекту с определенным сроком окупаемости на основе показателей эффективности проекта.

Инвестиционный проект, эффективность принятия решений, чистый дисконтированный доход, внутренняя норма доходности, срок окупаемости инвестиций

Короткий адрес: https://sciup.org/14340789

IDR: 14340789 | УДК: 658.152

Текст научной статьи Анализ практики принятия решений в области инвестиционной политики

Любому предприятию в той или иной степени присуща инвестиционная деятельность. Принятие инвестиционных решений требует учета ряда важных факторов, таких как вид инвестиций, стоимость инвестиционного проекта, объем финансовых ресурсов, риски по проекту.

Решение об инвестировании в проект принимается, если он удовлетворяет следующим критериям: низкая стоимость проекта; минимизация риска инфляционных потерь; краткость срока окупаемости; стабильность или концентрация поступлений; высокая рентабельность как таковая и после дисконтирования; отсутствие более выгодных альтернатив.

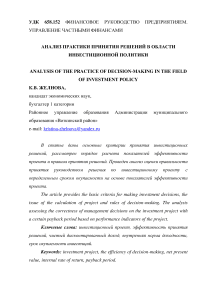

На рис. 1 представлены основные критерии принятия инвестиционных решений, позволяющие провести оценку реальности, целесообразности и выбора реализации проекта.

Рис. 1. Основные критерии принятия инвестиционных решений [1]

Для оценки инвестиционных проектов используются показатели, рассчитываемые без учета фактора времени и с учетом фактора времени.

Показатели с учетом фактора времени, учитывают разную стоимость денег в разные моменты времени. Эти показатели являются более значимыми и эффективными для руководителей, владельцев, инвесторов и банков, так как более корректно отражают эффективность проекта. Суть их расчета заключается в приведении будущих денежных потоков к моменту начала инвестиций в проект. Дисконтирование - это приведение возможных будущих результатов к настоящему времени, то есть приведение экономических показателей разных лет к сопоставимому во времени виду.

К показателям эффективности проекта, рассчитываемых с учетом фактора времени относятся:

-

1) ЧДД (чистый дисконтированный доход) - это сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами.

Он определяется:

-

а) по формуле 1 для разового инвестирования

Т

ЧДД = Е 77-Д — K (1)

-

t = 0 ( 1 + E )

где Rt - результаты осуществления инвестиционного проекта на t -ом шаге расчета;

-

З, - эксплуатационные затраты на реализацию проекта на t -ом шаге расчета;

T - число лет;

K - сумма инвестиций в данный проект;

E - норма или ставка дисконтирования.

-

б) по формуле 2 для последовательного инвестирования

ЧДД = у Rk-JL - y_ K t_ (2)

t = 0 ( 1 + E ) t £f ( 1 + E ) t

Правила принятия решений:

V если ЧДД > 0 , то проект эффективен и его нужно принять;

V если ЧДД < 0 , то проект неэффективен;

V если ЧДД = 0 , то проект ни прибыльный, ни убыточный.

-

2) J (индекс рентабельности инвестиций) основан на индексе

доходности инвестиций и представляет собой отношение суммы приведенных эффектов к величине капиталовложений.

Он определяется:

-

а ) по формуле 3 для разового инвестирования

Т

У( R — 3t)--

J p

Zo (1 + .

K

-

б ) по формуле 4 для последовательного инвестирования

Т

У ( Rt - 3t )--

0( ‘ ‘) (1 +

J p = T 1

0 K-' Ут t=0 (1 + E)

Правила принятия решений:

-

V если Jр > 1 , то проект выгодный, его следует принять;

-

V если Jр < 1 , то проект не выгодный;

-

V если Jр = 1 , то проект не выгодный и не убыточный.

-

3) ТОк (срок окупаемости инвестиций) - это период времени, который

необходим для поступления денежной наличности в тех размерах, которые позволяют возместить первоначальные вложения капитала в инвестиционный проект.

-

а) T прост (простой срок окупаемости инвестиций) не предполагает

временной упорядоченности в денежных поступлениях. Он определяется по формуле 5:

прост ок R

К

— З

где К - сумма денежных инвестиций в проект;

R - результаты осуществления инвестиционного проекта на t -ом шаге расчета;

З, - эксплуатационные затраты на реализацию проекта на t -ом шаге расчета.

-

б) T ДИск (дисконтированный срок окупаемости) определяется по

формуле 6:

диск ок

n

= min n , при котором ^ ( Rt - 3t ) •

t = 0

Правила принятия решений:

V проект принимается, если окупаемость вообще имеет место;

V проект принимается в том случае, если срок окупаемости не превышает некоторого лимита.

-

4) Евн (внутренняя норма доходности) - это коэффициент

дисконтирования, при котором ЧДД проекта равен нулю.

EBH определяется методом последовательного приближения. При ЧДД > 0 коэффициент дисконтирования E6H последовательно увеличивается на 0,01. Если ЧДД < 0 , то E 6H последовательно уменьшается на 0,01. Это делается до тех пор, пока ЧДД не станет равен 0 или не достигнет ближайшего к нулю положительного или отрицательного значения. Далее, он определяется по формуле 7:

E = En +--- ЧДД ----.( E 0 - En) (7)

ЧДДn + ЧДД0 ’ где E0, En - коэффициенты дисконтирования при отрицательном и положительном ЧДД.

Правила принятия решений:

-

V если EeH< цены капитала проекта, то проект не эффективен;

-

V если EBH > цены капитала, то проект следует принять;

-

V если EBH = цене капитала, то проект не прибыльный и не убыточный.

Очень важным является оценка правильности принятия решения в области инвестиционной политики руководством предприятия в проектах с определенным сроком окупаемости.

Например, предприятие рассматривает целесообразность приобретения новой технологической линии. Стоимость проекта составляет 6 млн. руб., срок эксплуатации – 5 лет, износ на оборудование – 20% годовых (прямолинейная амортизация). Выручка от реализации продукции прогнозируется в следующих объемах: 5400, 6000, 6800, 6200, 5000 тыс.руб. Текущие расходы прогнозируется в следующих объемах : 2700, 2800, 2910, 3220, 3490 тыс.руб. Цена авансированного капитала составляет 20%. Согласно действующей на предприятии практике принятия инвестиционных решений руководство предприятия не считает целесообразным участвовать в проектах со сроком окупаемости более 3-х лет. Определим, целесообразен ли данный проект к реализации.

Для этого рассчитаем исходные показатели по годам (табл. 1).

Таблица 1

Расчет исходных показателей по годам

|

Показатели |

Ед. измерения |

Годы |

||||

|

1 |

2 |

3 |

4 |

5 |

||

|

Объем реализации |

тыс. руб. |

5400 |

6000 |

6800 |

6200 |

5000 |

|

Текущие расходы |

тыс. руб. |

2700 |

2800 |

2910 |

3220 |

3490 |

|

Амортизация |

тыс. руб. |

1200 |

1200 |

1200 |

1200 |

1200 |

|

Налогооблагаемая прибыль |

тыс. руб. |

1500 |

2000 |

2690 |

1780 |

310 |

|

Налог на прибыль (20%) |

тыс. руб. |

300 |

400 |

538 |

356 |

62 |

|

Чистая прибыль |

тыс. руб. |

1200 |

1600 |

2152 |

1424 |

248 |

|

Чистые денежные поступления |

тыс. руб. |

2400 |

2800 |

3352 |

2624 |

1448 |

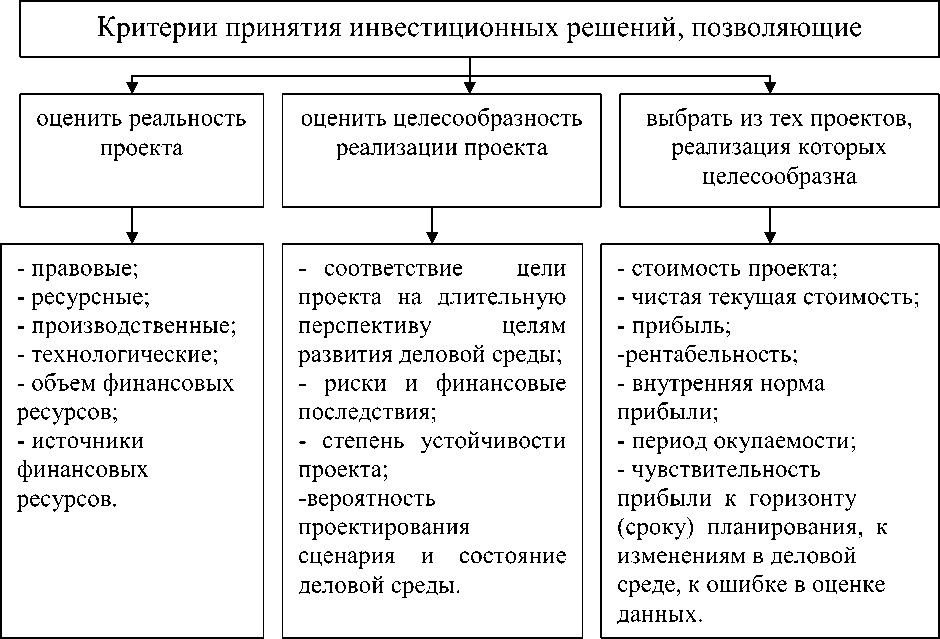

Далее, рассчитаем показатели эффективности инвестиционного проекта. Расчеты оформим в таблицу 2.

Расчет чистого дисконтированного дохода и сроков окупаемости инвестиций

|

Годы |

Простой денежный поток, тыс. руб. |

Дисконтир ующий множитель при Е=20% |

Дисконтиро ванный денежный поток, тыс. руб. |

Кумулятивное возмещение инвестиций для потока, тыс. руб. |

|

|

простого |

дисконтированного |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

0 |

-6000,0 |

1,0000 |

-6000,00 |

-6000,00 |

-6000,00 |

|

1 |

2400,00 |

0,8333 |

2000,00 |

-3600,00 |

-4000,00 |

|

2 |

2800,00 |

0,6944 |

1944,32 |

-800,00 |

-2055,68 |

|

3 |

3352,00 |

0,5787 |

1939,80 |

2552,00 |

-115,88 |

|

4 |

2624,00 |

0,4823 |

1265,56 |

5176,00 |

1149,68 |

|

5 |

1448,00 |

0,4019 |

581,95 |

6624,00 |

1731,63 |

Таким образом, простой срок окупаемости проекта наступает в том году, когда в 5-ом столбике таблицы 2 появляется положительное число. В нашем случае – это 2552,00 тыс. руб., значит простой срок окупаемости проекта 3 года. Аналогично в 6-ом столбике таблицы 2 с использованием дисконтированных значений денежных поступлений по годам 4-го столбика рассчитывается дисконтированный срок окупаемости. Дисконтированный срок окупаемости этого проекта – 4 года.

Далее, определим индекс рентабельности инвестиций J , тыс. руб.

_ 2000,00 + 1944,32 + 1939,80 + 1265,56 + 581,95 . _on

J —-------------------------------------------— 1,289

p 6000, 00

Для расчета внутренней нормы доходности инвестиционного проекта необходимо определить отрицательное значение ЧДД, максимально приближенное к нулю. Для того, чтобы получить значение ЧДД 0 меньше 1731,63 тыс. руб. и меньше нуля, нужно принять Е большее 20% (табл. 3).

ЧДД 0 —- 310,73 тыс. руб.

Е вн — 0,2 +

1731, 63

■ ( 0,36 - 0,20 ) — 0,336

1731,63 + 310,73

Расчет ЧДД 0 для определения внутренней нормы доходности инвестиционного проекта

|

Годы |

Простой денежный поток, тыс. руб. |

Дисконтирующий множитель при Е=36% |

Дисконтированный денежный поток, тыс. руб. |

|

0 |

-6000,00 |

1,0000 |

-6000,00 |

|

1 |

2400 |

0,7353 |

1764,72 |

|

2 |

2800 |

0,5407 |

1513,96 |

|

3 |

3352 |

0,3975 |

1332,42 |

|

4 |

2624 |

0,2923 |

766,9952 |

|

5 |

1448 |

0,2149 |

311,1752 |

|

ЧДД |

-310,73 |

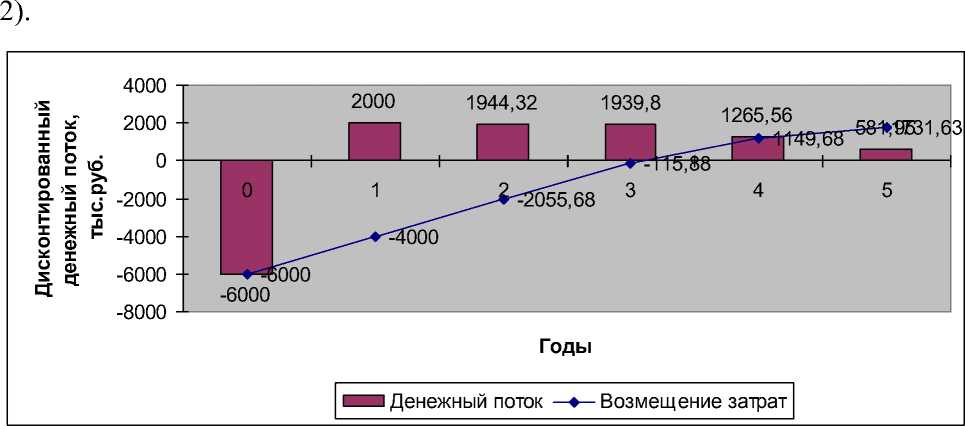

Далее, построим финансовый профиль инвестиционного проекта (рис.

Рис. 2. Финансовый профиль инвестиционного проекта

Таким образом, ЧДД= - 310,73 тыс.руб. > 0; Jp = 1,289 > 1 .

Простой срок окупаемости проекта 3 года, а дисконтированный срок окупаемости проекта 4 года, что больше 3-х лет.

Вывод о целесообразности реализации инвестиционного проекта следующий: согласно критериям ЧДД, индексу рентабельности, простому сроку окупаемости и внутренней норме доходности инвестиционного проекта проект следует реализовать. В соответствии с действующей практикой принятия решений в области инвестиционной политики руководство предприятия не считает возможным участвовать в проектах со сроком окупаемости более 3 лет, следовательно, проект следует принять.

В заключение следует отметить, что выбор руководством приоритетных показателей эффективности инвестиционного проекта имеет огромное значение для предприятия, поскольку инвестиционные решения оказывают большое влияние на максимизацию благосостояния собственников. Существует несколько критериев оценки эффективности инвестиционных проектов:

-

- дисконтированные, которые являются наиболее правильными и точными критериями оценки проекта, но требующие проведения сложных расчетов, поскольку для их определения необходимо построить денежные потоки и выбрать ставку дисконтирования;

-

- недисконтированные, использование которых приводит к большому количеству неточностей и ошибок, при этом применение данных показателей характеризуется легкостью и понятностью расчетов.

Список литературы Анализ практики принятия решений в области инвестиционной политики

- Оценка инвестиционных проектов/[Электронный ресурс] -Режим доступа: http://i-consortium.ru/index.php/invest-school/item/643-оценка-инвестиционных-проектов