Анализ проблемной задолженности и причин ее возникновения

Автор: Демина М.С.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 3-1 (16), 2015 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140113705

IDR: 140113705

Текст статьи Анализ проблемной задолженности и причин ее возникновения

В банковском секторе Российской Федерации наблюдается рост кредитного портфеля. За анализируемый период с 2011 по 2013 год кредиты, депозиты и прочие размещенные средства увеличились на 46,52 % или в абсолютном объеме на 13 306,5 млрд рублей. [4]

Основную долю в кредитном портфеле занимают кредиты и прочие размещенные средства, предоставленные нефинансовым организациям – резидентам, в 2014 году удельный вес данных кредитов составил 50,5%. Причем темпы роста объемов кредитования физических лиц (в 2012 г.-39%, в 2013 г. – 29%) опережают темпы роста объемов кредитования юридических лиц (в 2012 г. – 14%, в 2013 г. – 12%). Потребительское кредитование не должно являться приоритетным направлением развития банковского бизнеса, поскольку банки при этом подвергаются повышенному кредитному риску. Это объясняется следующим. Кредиты, направленные в реальный сектор экономики, используются для расширения производства, модернизации оборудования, технического перевооружения или направляются в оборотные средства. Таким образом, банки способствуют получению предприятиями прибыли, которая гарантирует погашение кредитов. Кредиты, выдаваемые физическим лицам, не способствуют формированию источника средств для погашения кредита, а лишь создают для конечного потребителя комфортные условия жизни.

Если рассматривать объем кредитного портфеля по категориям качества ссуд, то можно сказать, наибольший удельный вес в кредитном портфеле на начало 2014 года занимают стандартные ссуды - 57,6%, нестандартные ссуды- 28,2%, сомнительные - 8,2%, проблемные - 2,4%, безнадежные - 3,6%. Доля безнадежных ссуд имеет тенденцию к снижению. Данные показатели свидетельствуют о хорошем качестве кредитного портфеля.[4]

Объем просроченной задолженности по банковскому сектору РФ в 2013 году увеличился на 11% и на 1 января 2014 года составил 1398 млрд. рублей.

Удельный вес просроченной задолженности в общем объеме кредитов, депозитов и прочих размещенных средств снизился с 3,95% на 01.01.2012 года до 3,46% на 01.01.2014 года. Снижение общей доли просроченной задолженности в 2013 г. связано в основном с замедлением роста "просрочки" в корпоративном сегменте. При росте корпоративного кредитного портфеля на 12,7%, объем просроченной задолженности увеличился всего на 1%. В результате доля "просрочки" сократилась с 4,6% на 1 января 2013 г. до 4,1% на 1 января 2014 г.

Основной удельный вес просроченной задолженности приходится на кредиты, предоставленные нефинансовым организациям – резидентам, на начало 2014 года данный показатель составил 69,7%.

За 2013 год общий объем резервов на возможные потери, сформированный РФ увеличился на 15,3% по сравнению с 2012 годом и составил 2 417,3 млрд. рублей по состоянию на 1 января 2014 года. [4]

Рассмотрим ситуацию с просроченной задолженностью на региональном уровне.

Объем просроченной задолженности по банковскому сектору Республики Коми за 2013 год уменьшился на 4,3% и на 1 января 2014 г. составил 4 653 млн. рублей. В 2014 году произошло резкое снижение объема просроченной задолженности на 84,1% и, на 1 января 2015 г. составил 753 млн. рублей.

Удельный вес просроченной ссудной задолженности в общем объеме кредитов, депозитов и прочих размещенных средств снизился с 7,5% на 1 января 2013 года до 5,4% на 1 января 2014 г. Несмотря на снижение объема просроченной задолженности, удельный вес просроченной ссудной задолженности в общем объеме кредитов, депозитов и прочих размещенных средств увеличился с 5,4% на 1 января 2014 г. до 6,6% на 1 января 2015 г.

Основной удельный вес просроченной задолженности на 1 января 2014 г. приходился на кредиты, предоставленные нефинансовым организациям, включая индивидуальных предпринимателей (ИП) – 90,7% (на 01.01.2013 – 94,6%), доля просроченной задолженности по кредитам физических лиц на 01.01.2014 – 9,3% (на 01.01.2013 – 5,4%). За 2014 год доля просроченной задолженности по кредитам физических лиц увеличилась и составила 37,9% от общего объема.[5]

Уровень кредитного риска по-прежнему определяется в первую очередь качеством кредитов, предоставленных нефинансовым организациям.

Удельный вес просроченной задолженности подвержен изменениям в зависимости от вида экономической деятельности заемщика.

Уменьшение риска по кредитным портфелям действующих кредитных организаций республики обусловило снижение резерва на возможные потери по ссудам (РВПС).

В целом сформированный по состоянию на 1 января 2014 г. РВПС, сформированный РК, составил 9,4% от фактической ссудной задолженности на указанную дату (на 01.01.2014 г. – 11,7%). За 2014 год объем РВПС сократился на 4 913 млн. рублей или на 82%, составив 1 078 млн. руб. по состоянию на 1 января 2015 года.

Анализ деятельности Условного банка будет производиться на основе данных по работе с проблемными активами юридических лиц. [6]

Объем кредитного портфеля Условного банка имеет положительную динамику. Темп прироста кредитного портфеля за рассматриваемый период с 2011 по 2013 годы составил 29%. Наибольший удельный вес в кредитном портфеле юридических лиц занимают кредиты крупному и среднему бизнесу (2013 – 78%).

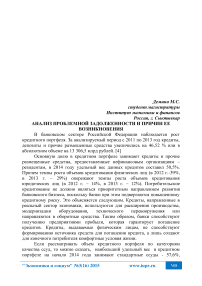

Проанализируем объем кредитного портфеля юридических лиц по категориям качества ссуд.

категория категория категория категория категория

Примечание – Рассчитано по данным внутренней отчетности

Условного Банка

Рисунок 1 – Объем кредитного портфеля юридических лиц по категориям качества ссуд

В 2011 году наибольший удельный вес составляли нестандартные ссуды (II категория) с умеренным кредитным риском, также значительную долю занимали проблемные ссуды с высоким кредитным риском.

В 2012 году ситуация изменилась, наибольший удельный вес занимали стандартные ссуды (I категория) и нестандартные ссуды. Это характеризует улучшение кредитного портфеля, но с другой стороны, нужно обратить внимание на резкий рост безнадежных ссуд (V категория).

В 2013 году наблюдалось значительное увеличение стандартных ссуд, теперь они занимают 48% в кредитном портфеле, незначительную долю занимают сомнительные и проблемные ссуды, что положительно характеризует кредитный портфель, но также нужно обратить внимание на высокий удельный вес безнадежных ссуд в кредитном портфеле.

Далее рассмотрим объем просроченной задолженности Условного банка. За рассматриваемый период объем просроченной задолженности увеличился почти в 4 раза.

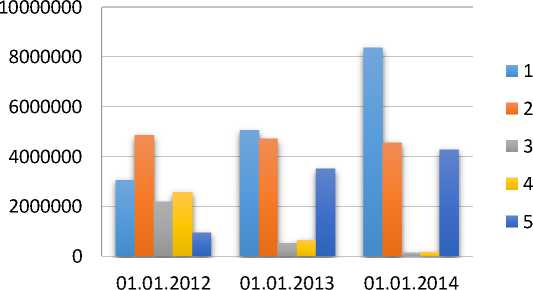

Необходимо выяснить причины такого роста просроченной задолженности, поскольку она может происходить либо в результате роста объемов кредитного портфеля, либо в результате ухудшения уровня платежеспособности клиентов. Для этого рассмотрим в динамике изменения креди тного портфеля и просроченной задолженности.

— ♦ —темпы прироста просроченной задолженности

— ■ —темпы прироста кредитного портфеля

Примечание – Рассчитано по данным внутренней отчетности Условного Банка

Рисунок 2 – Динамика изменений просроченной задолженности и кредитного портфеля Банка

Темп прироста кредитного портфеля за 3 года составил 29%, темп прироста просроченной задолженности – 307%. Если проанализировать график, то наблюдается прямая зависимость между темпом прироста кредитного портфеля и темпом прироста просроченной задолженности. При этом, важно отметить, что на начало 2013 и 2014 годов темпы роста просроченной задолженности значительно превышали темпы роста кредитного портфеля.

Выявить причину роста проблемной задолженности позволит коэффициент опережения (Ко), который рассчитывается как отношение темпов прироста кредитного портфеля к темпам прироста просроченной задолженности. Если полученный результат больше единицы, то можно сделать вывод о том, что объемы просроченной задолженности увеличиваются в результате роста кредитного портфеля, что не представляет угрозы для финансовой устойчивости банка. В случае, когда полученный результат меньше единицы, можно сказать, что рост просроченной задолженности связан с ухудшением финансового положения ссудозаемщиков, что грозит банку потерей ликвидности.

Коэффициент опережения = 29/307= 0,0945 (9,45%).

Значение коэффициента намного меньше единицы, что свидетельствует о снижении платежеспособности клиентов.

Следовательно, можно сделать вывод о том, что рост просроченной задолженности связан с ухудшением уровня платежеспособности клиентов, так как существенного роста кредитного портфеля в последний год не наблюдалось. Одной из причиной резкого увеличения просроченной задолженности можно назвать ухудшение платежеспособности крупного и среднего бизнеса, так как именно по ним наблюдался наибольший темп прироста просроченной задолженности (469% за 3 года).

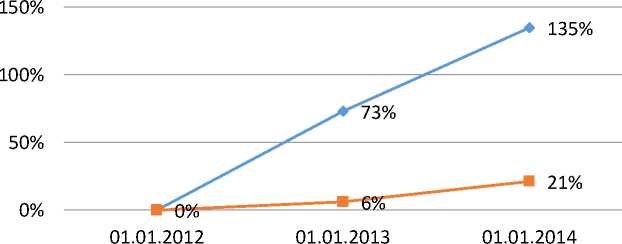

Рассмотрим структуру выданных кредитов по зонам проблемности. Наблюдается положительная динамика в зеленой зоне, в то же время наблюдается рост зоны безнадежных ссуд за счет перехода проблемных ссуд в зону безнадежных и большой части потенциально-проблемных ссуд. Такая тенденция не может являться показателем эффективности работы Управления по работе с проблемными активами юридических лиц.

01.01.2012

01.01.2013

Зеленая

Желтая

Красная черная

01.01.2014

Примечани е – Рассчитано по данным внутренней отчетности Условного Банка Рисунок 3 – Структура выданных кредитов по зонам проблемности

Также, важно отметить, что значительную долю в объеме проблемных и безнадежных ссуд занимают ссуды с просрочкой более 90 дней, это свидетельствует о том, что на этапе выдачи и раннего сопровождения кредита, кредитным инспектором ненадлежащим образом осуществлялся контроль и мониторинг задолженности заемщика. Также это может быть связано с новыми переходами в просроченную задолженность свыше 90 дней «старых» организаций – должников.

Важной характеристикой, оценивающей качество кредитного портфеля, является величина резервов под возможные потери по ссудам.

Проанализируем динамику объемов резервов на возможные потери по ссудам (РВПС) и удельный вес списанных за счет РВПС ссуд в общем объеме кредитного портфеля.

Таблица 4 – Доли РВПС и списанных за счет него ссуды в общем объеме кредитного портфеля

|

Год |

Удельный вес сформированного РВПС,% |

Удельный вес списанных кредитов,% |

|

На 01.01.2012 |

19,2 |

0,03 |

|

На 01.01.2013 |

23,9 |

0,07 |

|

На 01.01.2014 |

29,4 |

0,08 |

За рассматриваемый период наблюдается тенденция к увеличению суммы сформированного резерва на возможные потери. Наибольший рост РВПС произошел в 2013 году - резерв увеличился на 49% по сравнению с фактическим значением 2012 года. В 2012 году сумма резерва увеличилась на 31% по сравнению с 2011 годом. Рост РВПС связан с увеличением общего объема выдаваемых кредитов.

При формировании оценки уровня кредитного риска с использованием показателей РВПС также рекомендуется рассчитать коэффициент опережения (Ко), который позволит выяснить причины его роста. В том случае, если темпы прироста кредитного портфеля выше темпов прироста РВПС (Ко>1), то данная ситуация не представляет угрозы для банка, поскольку именно рост размещаемых кредитов определяет рост РПВС в банке, что считается нормальной ситуацией для любого функционирующего банка. В обратном случае, когда темпы прироста РВПС выше темпов прироста кредитного портфеля (Ко<1), можно судить о том, что финансовое состояние кредитозаемщиков снижается, что вынуждает банк досоздавать резервы, страхуя себя от возможных потерь, связанных с неплатежеспособностью клиентов.

Темп прироста кредитного портфеля за 3 года составил 29%, а темп прироста РВПС – 96%.

Коэффициент опережения = 29/96=0,3

Коэффициент опережения меньше 1, это означает, что причиной роста РВПС является ухудшение финансового состояния заемщиков – юридических лиц.

После проведенного анализа величины просроченной задолженности и объемов РВПС необходимо дать общую оценку деятельности Банка.

Рассчитанные коэффициенты показали, что просроченная задолженность и сумма РВПС растут более высокими темпами, чем кредитный портфель, что дает негативную оценку Банку.

По итогам 2013 года процент по выполнению плана по возврату просроченной задолженности юридических лиц составил 102%. Наибольший процент выполнения плана был в 2012 году и составил 113,6%.

Результаты проведенного анализа показали, что Банк находится в зоне повышенного кредитного риска, причиной которого являются ранее выданные ссуды. В 2013 году увеличился объем просроченной задолженности крупного и среднего бизнеса, задолженность этого сегмента была переведена из категории «потенциально проблемные ссуды» сразу в категорию «безнадежные ссуды», что связано с ухудшением финансовой стабильности и платежеспособности заемщиков крупного и среднего бизнеса.

Нужно отметить, что показатели деятельности Управления по работе с проблемными активами юридических лиц находятся на высоком уровне, что свидетельствует об эффективной работе данного подразделения.

Список литературы Анализ проблемной задолженности и причин ее возникновения

- Регламент по работе с проблемными активами Условного банка № 278-6-р от 18.04.2012 г.

- Обзор банковского сектора Российской Федерации. Аналитические показатели Режим доступа: http://www.cbr.ru

- Сайт Центрального банка Российской Федерации . Режим доступа: http://www.cbr.ru

- Показатели банковского сектора Российской Федерации . Режим доступа: http://www.cbr.ru

- Показатели банковского сектора Республики Коми . Режим доступа: http://www.cbr.ru

- Показатели внутренней отчетности Условного Банка