Анализ проблемных ссуд физических лиц в ПАО «Сбербанк России»

Автор: Андреева О.Ю.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 6-2 (19), 2015 года.

Бесплатный доступ

В статье представлен анализ проблемных ссуд физических лиц в ПАО «Сбербанк России» в сравнении с общероссийскими данными Центрального Банка РФ за 2011-2015 гг. Приведена оценка непогашенных кредитов как в целом, так и в разрезе жилищных и потребительских ссуд, а также автокредитования. Выявлены возможные последствия увеличения просроченных ссуд для банка.

Центральный банк, пао "сбербанк россии", проблемные ссуды физических лиц

Короткий адрес: https://sciup.org/140115118

IDR: 140115118

Текст научной статьи Анализ проблемных ссуд физических лиц в ПАО «Сбербанк России»

Отечественная система управления проблемной ссудной задолженностью существует относительно малый период времени и не успела приобрести методический и организационный опыт, сравнимый с зарубежными. Имеющиеся в наличии разработки были созданы в условиях плановой экономики и недостаточно учитывают коммерческий аспект кредитного процесса. Это обуславливает необходимость исследования системы управления портфелем проблемной судной задолженности кредитных организаций, существующей в настоящее время в российской банковской системе.

Портфель проблемной ссудной задолженности является одной из составляющих кредитного портфеля банка и представляет собой совокупность всех проблемных кредитов банковской организации [2, с.28].

Согласно положению Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности", проблемные ссуды – это ссуды с высоким кредитным риском вероятности финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде, что обусловливает ее обесценение в размере от 51 процента до 100 процентов [1].

Критерии отнесения задолженности к категории проблемной устанавливаются Банком России. Определение качества ссуды осуществляется путём профессионального суждения на основе комбинации трёх классификационных критериев:

-

- финансовое положение заемщика, которое оценивается кредитной организацией исходя из методики, утвержденной внутренними документами на основе рекомендаций Центробанка;

-

- обеспеченность кредита;

-

- качество обслуживания долга [2, с. 29].

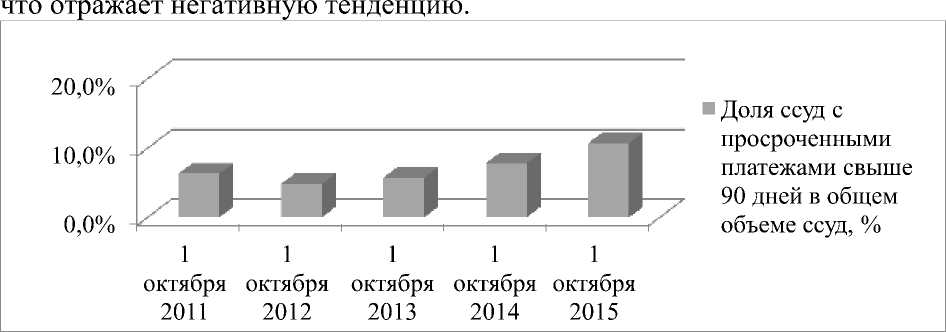

По данным Центрального банка РФ, на сегодняшний день в России имеется тенденция к значительному увеличению ссуд с просроченными платежами физических лиц свыше 90 дней. Динамика представлена на рисунке 1 за последние пять лет на 1 октября 2011 г. – 1 октября 2015 г.

■ Ссуды с просроченными платежами свыше 90 дней (млн.руб.)

октября октября октября октябряоктября 2011 2012 2013 2014 2015

Рисунок 1 - Ссуды физических лиц с просроченными платежами свыше 90 дней (млн.руб.) за 01.10.2011-01.10.2015 гг.

Однако доля ссуд физических лиц с просроченными платежами свыше 90 дней в общем объеме ссуд, представленная на рисунке 2, колеблется на протяжении рассматриваемого периода: в период с 2011 г. по 2012 г. она снизилась с 6,3% до 4,8%, однако затем возросла и в 2015 г. составила 10,7%,

Рисунок 2 - Доля ссуд физических лиц с просроченными платежами свыше 90 дней в общем объеме ссуд за 01.10.2011-01.10.2015 гг.

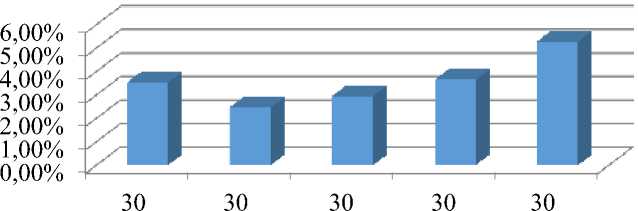

Рассмотрев аналогичную динамику ПАО «Сбербанк России» за

30.09.2011-30.09.2015, представленную на рисунке 3, можно сделать вывод о том, что динамика доли просроченных ссуд физических лиц в общем объеме предоставленных физическим лицам ссуд за последние 5 лет схожа с динамикой всех банков в РФ.

■ Доля ссуд с задержкой платежа более 90 дней в общем объеме предоставленных физическим… сентября сентября сентября сентября сентября

2011 2012 2013 2014 2015

Рисунок 3 - Доля ссуд физических лиц с просроченными платежами свыше 90 дней в общем объеме ссуд в ПАО «Сбербанк России» за 30.09.201130.09.2015 гг.

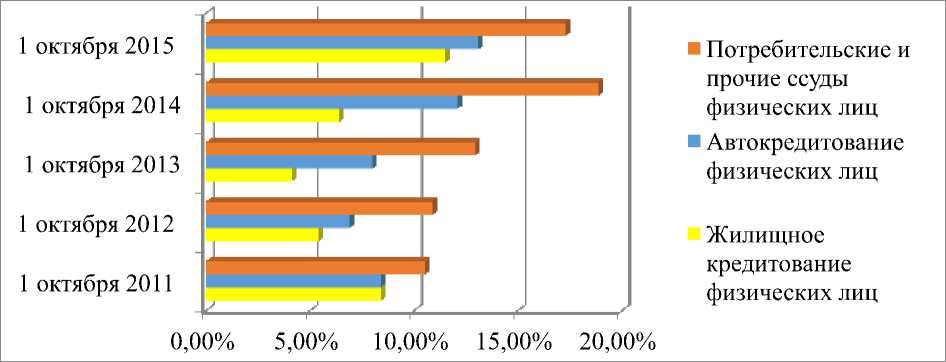

На рисунке 4 представлена динамика изменения доли предоставленных физическим лицам ссуд, непогашенных в установленный срок в объеме всех предоставленных физическим лицам ссуд в разрезе. Наибольшую долю в рассмотренном периоде составили невозвраты по потребительским и иным ссудам, доля которых возросла с 10,55% в 2011 г. до 18,87% в 2014 г., однако затем немного снизилась до 17,27% в 2015 г. Наименьшую долю непогашенных физическими лицами ссуд в общем объеме предоставленных ссуд составило жилищное кредитование физических лиц. В 2011 г. эта доля составляла 8,4%, затем, к 2013 г. снизилась до 4,1%, однако в 2015 г. возросла до 11,4%.

Рисунок 4 - Доля непогашенных физ. лицами ссуд в общем объеме предоставленных физ. лицам ссуд за 01.10.2011-01.10.2015 гг.

Такие негативные тенденции могли возникнуть вследствие повышения уровня безработицы граждан, падения их реальных доходов и роста инфляции.

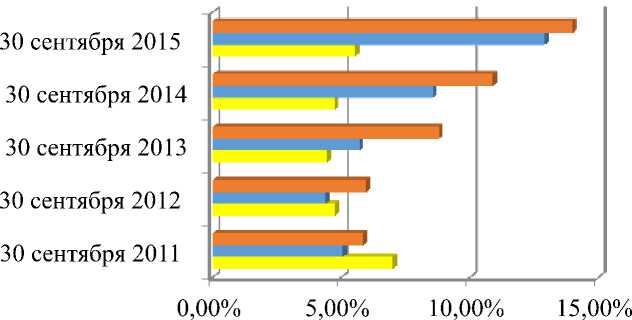

Рассмотрев аналогичные данные ПАО «Сбербанк России» (рис. 5), можно сделать следующие выводы:

-

1) Наибольшую долю просроченных ссуд занимает потребительские и прочие ссуды на протяжении всего рассмотренного периода.

-

2) Наименьшую долю в 2011-2012 гг. (5,07% и 4,40% соответственно) занимало автокредитование.

-

3) На фоне рынка кредитования Российской Федерации ПАО «Сбербанк России» показывает хорошие показатели просроченной задолженности физических лиц, они значительно ниже среднероссийских.

30.09.2011-30.09.2015 гг.

■ Потребительские и прочие ссуды физических лиц

■ Автокредитование физ.лиц

Жилищное кредитование физ.лиц

Рисунок 5 - Доля непогашенных физическими лицами ссуд в общем объеме предоставленных физическим лицам ссуд ПАО «Сбербанк России» за

Однако имеется тенденция к увеличению просроченных задолженностей по автокредитованию и жилищному кредитованию физических лиц: доля просроченных автокредитов в общем объеме предоставленных ссуд увеличивалась на протяжении последних лет и в 2015 г. составила 12,91%, а доля жилищного кредитования с 4,75% в 2012 г. возросла до 5,56% в 2015 г.

Увеличение числа проблемных ссуд в целом имеет неблагоприятные последствия для банков:

-

- ухудшение качества кредитного портфеля;

-

- возникновение дополнительных затрат;

-

- снижение прибыли или появление убытков.

Всё это может привести к банкротству. В связи с этим необходимо организовать работу по управлению проблемными активами банка с использованием наиболее эффективных инструментов.

Список литературы Анализ проблемных ссуд физических лиц в ПАО «Сбербанк России»

- Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности : утв. Банком России 26.03.2004 № 254-П: в ред. от 01.09.2015 № 3765-У. Доступ из справ.-правовой системы «КонсультантПлюс».

- Платонова Ю.Ю., Зайченко С.Е. Инструменты управления портфелем проблемных кредитов в современных условиях//Финансы и кредит. 2011. №4.

- Информация о рисках кредитования физических лиц за 2011-2015 гг. //URL:http://www.cbr.ru/statistics/?PrtId=pdko_sub (дата обращения: 22.12.2015).

- Промежуточная сокращенная консолидированная финансовая отчетность ПАО «Сбербанк России» за 30.09.2011 -30.09.2015.