Анализ состояния и тенденций развития рынка потребительского кредитования России на современном этапе

Автор: Алиева Ф.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 12 (43), 2017 года.

Бесплатный доступ

В данной статье рассмотрены основные аспекты и этапы формирования рынка потребительского кредитования, а так же проанализированы его темпы роста. Рассмотрена зависимость объемов выданных кредитных средств от среднедушевых денежных доходов населения. По рассматриваемой теме были выявлены недостатки и основные проблемы по рассматриваемой теме.

Кредит (заем), быстрое (экспресс) кредитование, потребительский кредит, резидент, проблемы, недостатки и перспективы развития рынка кредитования

Короткий адрес: https://sciup.org/140235436

IDR: 140235436

Текст научной статьи Анализ состояния и тенденций развития рынка потребительского кредитования России на современном этапе

В условия современного рынка работа банковской системы будет эффективной и результативной только при условии регулирования и четкого контроля работы рынка потребительского кредитования. Предпосылкой для перехода на новую ступень функционирования бузнес-процессов является процесс развития банковской системы, в силу влияния на нее финансовой глобализации и экономической ситуации в целом.

На сегодняшний день потребительское кредитование актуально, так как является частью финансового рынка, включающую в себя следующие компоненты: предоставление клиенту потребительских кредитов; быстрое кредитование (выдача кредита в ускоренные сроки); POS-кредитование (заем на определенные товары непосредственно в точках продаж). [4]

Такая форма кредитования в развитых странах способствует социальноэкономическому росту страны, формирует новые и удовлетворяет возрастающие потребности физических лиц, что приводит к стимулированию процесса производства.

Исходя из федерального закона от 21.12.2013 №353-ФЗ «О потребительском кредите (займе)», можно прийти к заключению, что потребительский кредит (заем) – это «денежные средства, предоставленные кредитором заемщику на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности» [1]. Участниками кредитования выступают государство, банк и заемщик.

При анализе становление и развития рынка потребительского кредитования, можно прийти к выводу, что оно идет в несколько этапов:

-

1. Период формирования системы кредитования (1990г.- 1998г.), по окончании которого наступил банковский кризис.

-

2. Период с 1999г. до 2004г. был послекризисным и являл собой значительное улучшение экономической ситуации в стране в целом, так и по отдельным сегментам экономики.

-

3. Пиком активности системы потребительского кредитования стал период с 2005г. по 2007 г.

-

4. С 2008 по 2014гг. – снижение темпов скорости развития потребительского кредитования

-

5. Этап с 2014 г. по нынешнее время характеризуется возрастанием влияния мирового финансового кризиса, применением по отношению к России санкционных мер, в силу ухудшения геополитической ситуации в мире. Наблюдается ухудшение в отраслях нефтяной промышленности на глобальном уровне.

При подробном изучении вышеизложенного материала по этапам формирования сферы потребительского кредитования, можно отметить, что в период с 2008 по 2014 гг. наблюдается постепенную стабилизацию ситуации, о чем говорят темпы прироста банковского сектора, увеличение объемов приобретенных кредитов, по отношению к задолженностям.

Ухудшение макроэкономической ситуации в 2014 – 2015гг. произошло под влиянием таких фактов, как: снижение курса рубля, применение экономических санкций осложняющих работу банковской системы России, паде- ние мировых цен на нефть. Последствием стало снижение суммы представленных физическим лицам кредитов в 2015 г. по сравнению с 2014г.

В 2015 г. величина прироста банковских средств в общем составляла 6,9%, что говорит о примерной схожести с показателем в 2009 г. (6%). Прирост активов в среднем за год (период с 2010 по2014 гг.) равен 21,6%, тогда как размер прибыли банковского сектора к началу 2016 г. стал самым низким за последнее десятилетие (191,8 млрд. руб.), в сравнении с 2009 г. (205 млрд. руб.).

Общая сумма банковских активов в 2014 г. составила 77,3 трлн. руб., прирост составил 36%, а по итогу 2015 г. накопленная сумма составляла 83 трлн. руб., что говорит о низком темпе прироста (всего 6%). В силу взаимосвязи, совокупный размер банковских кредитов в 2014 г. равен 52 трлн. руб., при этом темпы прироста достигли 29%. К концу 2015 г. первый показатель составил 57,5 трлн. руб., а второй равнялся 10,4%. В 2014 году объем портфеля потребительских кредитов банковского сектора РФ составлял 11,3 трлн. руб., а в 2015 г. этот показатель составил всего 10,9 трлн. руб., т.е. всего 96% от объема кредитов населению 2014 года.

Наиболее точно об обстановке в секторе потребительского кредитования можно узнать, исходя из информации о предоставленных кредитных средствах в рублях за промежуток времени с 2010 по 2015 гг. физическим лицам, которые являются резидентами (лица, постоянно проживающие на территории РФ, имеющие вид на жительство).

В рассматриваемый период времени размер потребительских кредитов, которые были выданы резидентам страны, был равен 465 377 млрд. руб., тем временем значение темпа роста стало отрицательным и составило -35%, что говорит о серьезном снижении развития данной сферы рынка. Однако, по состоянию на 2016 г. объем первого показателя равнялся 5 804 962 млрд. руб., а это 25% выше, значений 2014 года. Таким образом, это может говорить о постепенном оживлении сегмента рынка потребительского кредитования населения, учитывая отрицательные показатели предыдущих годов.

Следует обратить внимание на то, что во время финансовой дестабилизации большинство банков-лидеров в 2015–2016 гг. снизили объем работы в данном секторе кредитования.

Таблица 1

Рейтинг банков по размерам суммы потребительского кредитования, тыс.руб. [2]

|

Банки |

Объем кредитов на 01.10.2016 в тыс. руб. |

Объем кредитов на 01.11.2016 в тыс. руб. |

Изменение в тыс. руб. |

Изменен ие в % |

|

|

1. |

Сбербанк России |

4 287 681 683 |

4 302 050 119 |

+14 368 436 |

+0,34% |

|

2. |

ВТБ 24 |

1 554 527 786 |

1 551 689 956 |

-2 837 830 |

-0,18% |

|

3. |

Россельхозбанк |

320 925 353 |

322 739 507 |

+1 814 154 |

+0,57% |

|

4. |

Газпромбанк |

305 287 834 |

307 368 317 |

+2 080 483 |

+0,68% |

|

5. |

Альфа-банк |

230 423 172 |

232 013 953 |

+1 590 781 |

+0,69% |

|

6. |

ВТБ |

219 831 975 |

222 564 507 |

+2 732 532 |

+1,24% |

Анализируя представленные данные в таблице 1, можно прийти к выводу, что у Сбербанка увеличение суммы кредитов, что происходит ввиду его лидирующей позицией, это дает возможность не ужесточать требования по кредитованию и предоставлять умеренные ставки по кредитам. Прослеживается обратная тенденция у Альфа-банка, если говорить о первых пяти банках-лидерах. В силу того, что он является частным банком, ему пришлось ужесточить требования к клиентам и повысить уровень процентной ставки до 25-35 % по кредитам, дабы сохранить высокие показатели прибыльности.

За время с 2015-2016 гг. средние значения полных ставок нецелевых потребительских кредитов, а так же по ипотечному кредитованию в наличном расчете в рублях достигли показателей докризисного периода. По ипотеке значения находились в диапазоне 10,9% - 17%, по кредитам нецелевого назначения - от 17% годовых, исходя из вида предоставленного кредита и наличия у заемщика поручителя[3]. Эти факторы повлияли на обстановку в рынке потребительского кредитования и дали толчок его дальнейшему развитию.

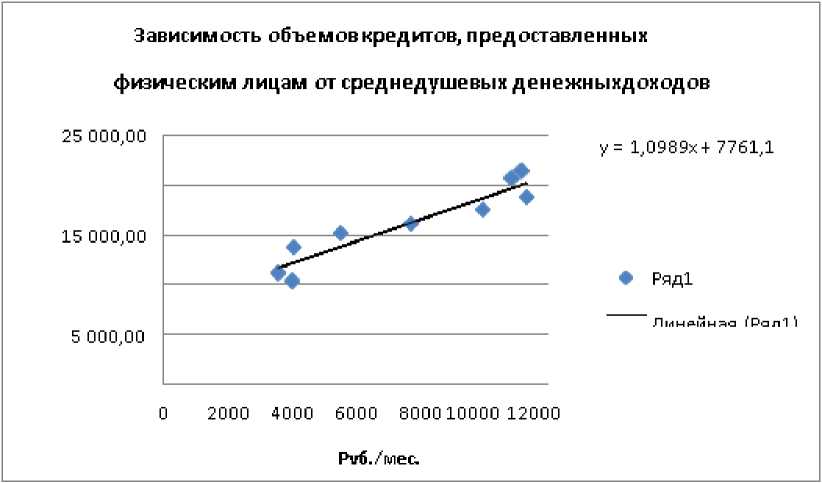

Что бы выявить динамику процесса развития рынка кредитования, придем к анализу зависимости объемов кредитов, которые были предоставлены физическим лицам в период 2008 - 2016 гг. от денежных доходов на душу населения РФ в среднем в месяц.

Рисунок 1 - Зависимость объемов кредитов, предоставленных физическим лицам от среднедушевых денежных доходов населения с 2008 г. по 2016 г. [2]

Дополнительные расчеты демонтируют нам прямую зависимость объемов кредитов физических лиц от денежных доходов на душу населения, о чем свидетельствуют полученные значения:

-

1. y = 1,098x + 7761 (обусловленность от степени доходности населения);

-

2. r xy = 0, 942 (прямая связь обоих признаков).

Подводя итог, можно сделать вывод, что возрастание объемов денежных средств населения влияет на рост потребительской активности, тем самым позволяя планировать и правильно распоряжаться будущими доходами и расходами. Данные аспекты влияют и на возрастание спроса на товары и услуги, которые являются наиболее капиталоемкими, к примеру, покупка жилья в кредит. Точно можно сказать, что увеличение доходов населения указывает на повышение уровня жизни, что ведет к росту его потребностей и, следовательно, это положительно влияет на возрастание потребительского спроса на рынке кредитования.

На сегодняшний день успешная и эффективная работа рынка потребительского кредитования возможна при устранении следующих несовершенств, присущих банковскому сектору в данной сфере: недостаточно широкий ряд потребительских ссуд, предоставляемых кредиторам; сложное оформление и выдача кредитов; экономически необоснованная процентная политика; не отрегулированная система оценки кредитных рисков; большая вероятность кредитных задолженностей.

Таким образом, успешное функционирование и совершенствование рынка потребительского кредитования в стране возможно при условии устранения всех недостатков кредитной системы.

Список литературы Анализ состояния и тенденций развития рынка потребительского кредитования России на современном этапе

- Федеральный закон от 21.12.2013 №353-ФЗ (ред. от 03.07.2016) «О потребительском кредите (займе)» . -URL: http://www.consultant.ru/document/cons_doc_LAW_155986/(дата обращения: 17.12.2017).

- Мендель А.В., Фадеева Н.П. Эконометрика: практикум. -Саратов, 2014.

- Мендель А.В., Фадеева Н.П. Методика определения вектора социально-экономического развития территорий (на примере регионов ПФО)//Вестник Саратовского государственного технического университета. -2014. -Т.1. № 1 (74). -С. 189-195.

- Орлова Н.В., Новикова Н.А. Потребительский кредит: актуальные вопросы, образцы документов. -Москва, 2007. -Сер. Вып. 29. -Сам себе адвокат.

- Шиханова Ю.А., Уколова Н.В. Обеспечение доступности кредитных средств для сельскохозяйственных товаропроизводителей Саратовской области//Актуальные проблемы и перспективы инновационной агроэкономики: Материалы III Всероссийской научно-практической конференции. Под редакцией Н.И. Кузнецова. -Саратов, 2011. -С. 165-170.