Анализ темпов роста денежного и депозитного мультипликаторов в РФ

Автор: Балашев Н.Б., Шевелева И.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 6-1 (52), 2019 года.

Бесплатный доступ

В статье рассматриваются основные аспекты структуры денежного и депозитного мультипликаторов, приводится методика их расчетов, исследуется сущность процесса денежной мультипликации. На основе статистических данных проводится анализ динамики и темпов роста данных макроэкономических показателей, а также проводится оценка влияния динамики денежной массы и денежной базы на динамику валового внутреннего продукта в стране и состояние экономики в целом.

Денежный мультипликатор, депозитный мультипликатор, денежные агрегаты, денежная масса, обязательные резервы, денежно-кредитная система

Короткий адрес: https://sciup.org/170181799

IDR: 170181799 | DOI: 10.24411/2411-0450-2019-10815

Текст научной статьи Анализ темпов роста денежного и депозитного мультипликаторов в РФ

В современных экономических условиях процесс денежной мультипликации в банковской системе является основополагающим при определении сущности функционирования денежной системы.

Расчет денежного мультипликатора проводится для измерения денежного предложения в зависимости от объемов вкладов в денежно-кредитную систему.

Денежный мультипликатор рассчитывается на основе двух показателей: денежной массы и денежной базы.

Денежная масса - это объем платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, организациям или государству.

В состав денежной массы входят следующие денежные агрегаты:

-

1) Мо = все наличные деньги в обращении (самый ликвидный актив);

-

2) Мг = Мо + средства предприятий на расчетных, текущих и специальных счетах в банках + депозиты населения в Сбербанке;

-

3) М2 = М 1 + срочные депозиты населения в сберегательных банках (или наличные деньги в обращении + безналичные деньги);

-

4) М 2х = М 2 + депозиты в иностранной валюте.

Денежная база является частью денежной массы и состоит из наличных денег в обращении Банка России и обязательных резервов кредитных организаций по привлеченным средствам в рублях.

Денежная база в узком смысле включает все наличные деньги в обращении и резервы коммерческих банков, хранящиеся в Центральном Банке.

При расчете денежного мультипликатора применяется показатель денежной базы в широком смысле, состоящий из следующих компонентов:

«ДБш= наличные деньги в обращении (Мо) + остатки средств в кассах кредитных учреждений + обязательные резервы кредитных организаций по привлеченным средствам в рублях и иностранной валюте + средства кредитных учреждений на корреспондентских и депозитных счетах в Банке России + вложения кредитных организаций в облигации Банка России + иные обязательства Банка России по операциям с кредитными организациями» [1, с. 96].

Таким образом, формула денежного мультипликатора рассчитывается как:

М

Дм ДБ, где М - денежная масса, ДБ - денежная база.

Статистический расчет денежной базы производится на основе сводного бухгалтерского баланса Банка России.

Денежный мультипликатор рассчитывается в целях получения информации о степени прироста денежной массы за счет кредитных банковских операций.

Рост величины денежного мультипликатора может привести к инфляции, поэтому одной из основных задач Центрального банка является контроль за величиной денежной массы в обращении посредством регулирования денежной базы за счет установления величины обязательных резервных требований (норма обязательных резервов, коэффициент усреднения обязательных резервов) и регулирования процентных ставок [2].

Управляя механизмом денежного мультипликатора, Центральный Банк регулирует эмиссионные возможности коммерческих банков и осуществляет тем самым функцию денежно-кредитного регулирования.

На основе статистических данных Центрального Банка РФ рассмотрим динамику денежного мультипликатора в период 2009-2018 гг.

Таблица 1. Динамика денежного мультипликатора в России [3], на 1 января каждого года

|

Показатель |

Годы |

||||||||||

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Денежная база, трлн. руб. |

5,58 |

6,47 |

8,19 |

8,64 |

9,85 |

10,50 |

11,33 |

11,04 |

11,88 |

14,70 |

16,06 |

|

Денежная масса, трлн. руб. |

12,98 |

15,27 |

20,01 |

24,20 |

27,16 |

31,16 |

31,62 |

35,18 |

38,42 |

42,44 |

47,11 |

|

Денежный муль типликатор, раз |

2,33 |

2,36 |

2,44 |

2,8 |

2,76 |

2,97 |

2,79 |

3,19 |

3,23 |

2,89 |

2,93 |

По данным таблицы 1 можно заметить, что падения объема денежной базы были связаны с кризисами в экономике (2009 год – 5578,717 млрд. руб., 2016 год – 11043,822 млрд. руб.). Напротив, расширение денежной базы происходит в период экономического роста (2018 год – 14701,5 млрд. руб.).

Высокие темпы роста денежной базы (2010 год – 115,9%; 2011 год – 126,6%) соответствуют значительному росту ВВП в текущих ценах (2010 год – 119,3%; 2011

год – 130,2%) (рис. 1). Для экономики страны важно, чтобы объема денежной базы было достаточно для обеспечения роста ВВП. В целях сокращения разрыва между количеством денежной базы и ВВП Центральный Банк может скупать активы предприятий и населения (облигации, валюта, иные ценные бумаги). В таком случае денежные средства, попадающие на счета физических и юридических лиц, увеличат денежную базу в стране.

35,00%

31,1%

—е—Денежная база

—е—Денежная масса

—е—Темпы роста ВВП

Рис. 1. Динамика темпов роста денежной массы, денежной базы и ВВП

На начало 2019 года денежная масса достигла рекордного уровня – 47109,3 млрд. руб., при темпе роста к предыдущему году 111,0% и темпе роста ВВП 112,8%, который также достиг максимального значения в 103875,8 млрд. руб. в текущих ценах за весь исследуемый период [4]. Рост денежной базы при этом ЦБ уменьшил для создания условий снижения инфляции.

В начале 2018 года денежный мультипликатор опустился ниже 3,0 за последние два года. Тенденция к сокращению денежного мультипликатора также свидетельствует о сокращении Центральным Банком объема предложения денег и, соответственно, денежной базы. Высокая доля резервов перечисляемых в ЦБ и, соответственно, не выдаваемых банками в кредит, а также существенная доля наличных денежных средств, находящихся на руках у населения и не вкладываемых на банковские счета, обуславливают тенденцию к снижению значения денежного мультипликатора.

По данным Росстата остатки наличных денег на февраль 2019 года составили 6070,5 млрд. руб. (18,4% к общему объему накоплений), а на февраль 2018 г. было 5109 млрд. руб. (17% к общему объему накоплений) [5]. По отношению к прошлому году величина накоплений наличных денег значительно выросла, население опасается возможных проблем в финансовом секторе и предпочитает оставить большую часть денег у себя на руках.

Еще один способ снижения денежного мультипликатора заключается в продаже Центробанком государственных облигаций кредитным организациям, уменьшая тем самым кредитные возможности коммерческих банков и сокращая объем денежной массы.

Очередным важным показателем, используемым для оценки состояния денежно-кредитной сферы, является депозитный мультипликатор. При его расчете делается вывод о том, во сколько раз выросла или сократилась денежная масса в результате роста или сокращения вкладов в банковскую (кредитную) систему.

На депозитный мультипликатор влияет:

-

1) величина спроса на заемные средства среди населения;

-

2) норма обязательных резервов коммерческих банков;

-

3) величина депозитных вкладов на счетах;

-

4) реализация активов на рынке межбанковских транзакций.

-

5) величина процента по депозитным вкладам, предоставляемая коммерческими банками.

Расчет данного показателя производится по формуле:

т = ^ х 100%,

где R – норма обязательных резервов.

Обязательные резервы – это средства кредитных организаций, которые они должны хранить в качестве обязательного резерва на корреспондентском счете в центральном банке.

С 1 апреля 2019 года нормы обязательных резервов по некоторым обязательствам претерпели изменения. В основном они произошли с рублевыми обязательствами. В связи с наступившими изменениям в финансовом законодательстве нормы обязательных резервов составляют:

-

1) 4,75% (вместо 5%) – по обязательствам перед юридическими лицами-нерезидентами, за исключением долгосрочных, в руб.;

-

2) 4,75 % (вместо 5%) – по долгосрочным обязательствам перед юридическими лицами — нерезидентами, в руб.;

-

3) 4,75% (вместо 5%) – по иным обязательствам кредитных организаций за исключением долгосрочных, в руб.;

-

4) 4,75% (вместо 5%) – по иным долгосрочным обязательствам кредитных организаций, в руб. [6, с. 70].

Установление Центральным Банком более низкой нормы резервирования приведет к увеличению количества свободных денежных средств в кредитных организациях. Соответственно, у банков появятся возможности выдавать большие суммы в кредит, что сведется к росту денежной массы в обращении.

Коэффициент депозитного мультипликатора отражает объект мультипликации, то есть деньги на депозитных счетах коммерческих банков.

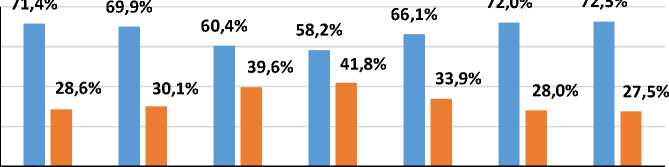

На рисунке 2 отражена структура депозитов кредитных организаций за последние 7 лет. Проанализировав представлен- ную диаграмму, можно отметить, что отрицательная динамика вкладов в рублях наблюдалась в 2015-2016 годах. При этом депозиты в иностранной валюте достигают пика в данный период.

2013 2014 2015 2016 2017 2018 2019

■ Вклады (депозиты) в рублях ■ Вклады (депозиты) в иностранной валюте

Рис. 2. Структура вкладов и прочих привлеченных кредитными организациями средств (на начало года) [7]

Причина, которая способствовала притоку иностранной валюты в депозиты, заключалась в резком падении курса рубля по отношению к иностранной валюте и острой потребности отечественных банков в валютных средствах для возврата привлеченных внешних кредитов.

Низкая активность вкладчиков была обусловлена массовым отзывом лицензий у кредитных организаций на осуществление банковских операций. Из рисунка 2 видно, что за последние три года депозиты в иностранной валюте стали снижаться. Только за август 2018 года население вернуло с банковских счетов порядка 5 млрд. долл. От крупного оттока валютных вложений в сентябре 2018 года пострадал

Сбербанк. Отток депозитов в валюте составил почти 2 млрд. долл. [8].

Экспертами из Высшей школы экономики были названы основные причины отзывов банковских лицензий в 2015-2017

годах: утрата активов, проведение незаконных операций, потеря ликвидности (неплатежеспособность), а также вывод активов [9].

Таким образом, благодаря изменению объема денежной базы Центральный Банк достаточно эффективно регулирует величину денежной массы, воздействуя на многие экономические процессы в стране, например, на деловую активность и инвестиционные возможности, на уровень цен и так далее.

Список литературы Анализ темпов роста денежного и депозитного мультипликаторов в РФ

- Деньги, кредит, банки: учебник / коллектив авторов под ред. О.И. Лаврушина. - 13-е изд., стер. - М.: КНОРУС, 2014. - 448 с.

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)». Консультант [Электронный ресурс]: http://www.consultant.ru/document/cons_doc_LAW_37570

- Денежно-кредитная и финансовая статистика. Центральный Банк Российской Федерации [Электронный ресурс]: https://www.cbr.ru/vfs/statistics/credit_statistics/Surveys_Internet_Rus.zip

- Валовой внутренний продукт. Федеральная служба государственной статистики [Электронный ресурс]: http://www.gks.ru/free_doc/new_site/vvp/vvp-god/tab1.htm

- Объем и состав денежных накоплений населения. Федеральная служба государственной статистики [Электронный ресурс]: http://www.gks.ru/free_doc/new_site/population/urov/doc3-1-2.htm

- Указание Банка России "Об обязательных резервных требованиях". Центральный Банк Российской Федерации [Электронный ресурс]: https://www.cbr.ru/Queries/XsltBlock/File/59936?fileId=-1&scope=2063

- Структура депозитов, кредитов и прочих привлеченных кредитными организациями средств. Федеральная служба государственной статистики [Электронный ресурс]: http://www.gks.ru/free_doc/new_site/finans/fin32gc.htm

- Россияне испугались санкций: клиенты госбанков вывели с валютных депозитов более 6 млрд. долл. The Bell [Электронный ресурс]: https://thebell.io/rossiyane-ispugalis-sanktsij-klienty-gosbankov-vyveli-s-valyutnyh-depozitov-bolee-6-mlrd

- Аналитики представили статистику по причинам отзыва банковских лицензий. Банки [Электронный ресурс]: https://www.banki.ru/news/lenta/?id=10351787