Анализ точности результатов применения формулы Блэка Шоулза к оценке стоимости собственного капитала непубличных компаний

Автор: Лихенко И.И.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-2 (75), 2021 года.

Бесплатный доступ

В рамках данной статьи изучается точность формулы Блэка-Шоулза по отношению к оценке стоимости собственного капитала непубличных компаний. Для этого мы определили ключевые параметры формулы, провели расчеты и рассчитали точность. Данные были рассчитаны только по тем показателям, что имеются для непубличных компаний, но в выборку вошли публичные компании. Соответственно, в качестве истинных значений стоимости собственного капитала была использована капитализация публичных компаний. В конечном итоге, модель показала довольно большое среднеквадратическое отклонение ошибок, однако капитализация недооцененных в рамках данной модели компаний растет, что подтверждается значимыми коэффициентами корреляции.

Оценка собственного капитала, непубличные компании, формула блэка-шоулза, оценка собственного капитала непубличных компаний опционным способом, формула блэка-шоулза при оценке собственного капитала непубличных компаний опционным способом

Короткий адрес: https://sciup.org/170183483

IDR: 170183483 | DOI: 10.24412/2411-0450-2021-5-2-112-115

Текст научной статьи Анализ точности результатов применения формулы Блэка Шоулза к оценке стоимости собственного капитала непубличных компаний

Формула модели оценки опционов была создана в 1973 году Фишером Блэком и Майроном Шоулзом. В 1997 году Майрон Шоулз получил за нее Нобелевскую премию по экономике в 1997 году «за новый метод определения стоимости производных ценных бумаг». С помощью данной формулы стало возможно учитывать волатильности рынка при оценке стоимости

С = SN(d1)-Xe-TTN(d2),

активов. Любопытно, что применение данная модель нашла не столько при оценке стоимости финансовых активов, сколько для волатильных активов в принципе, в которые также может входить и стоимость собственного капитала непубличной компании. Модель Блэка-Шоулза представлена формулой 1.

где C – цена колл-опциона; S – текущая цена базисного актива; X – цена исполнения опциона; r – безрисковая процентная ставка; T – время до окончания действия опциона; N(d i ) - кумулятивная функция стандартного нормального распределения с аргументом dt .

d 1 рассчитывается по формуле 2.

d 1

l ЧЭ+Ют dVr ,

где д - волатильность доходности базисного актива. d2 рассчитывается по формуле 3.

d2=d1- (Ш.

Для применив формулы необходимо определиться, что использовать в качестве показателей, где мы проанализировали работы отечественных ученых [1, 2]. В качестве показателей рекомендуется использовать рыночные значения, однако в силу их отсутствия для непубличных компаний, мы по большей части опирались на балансовые значения. В качестве цены исполнения (X) мы использовали сумму 4 и 5 разделов бухгалтерского баланса, уменьшенные на величину отложенных налоговых обязательств (строка 1420), доходов будущих периодов (строка 1530), резервов предстоящих расходов (или оценочных обязательств – строки 1430 и 1540) [1]. В качестве цены базисного актива (S) – валюту баланса (строка 1600). В качестве безрисковой процентной ставки – доходность государственных облигаций на период в 1 год, представленная на официальном сайте Банка России за 30.12.2020. Дюрация долга (T) была признана равной 1 году, как в исследовании Назаровой, но этот показатель может быть скорректирован при наличии дополнительной информации [1, 2]. Волатильность базового актива (д) была рассчитана на основе логарифмических темпов роста активов с 2010 по 2020 годы. В таком случае, в терминах опционов, «всякий раз, когда фирма берет заем, кредитор фактически приобретает компанию, а акционеры получают опцион на выкуп ее обратно путем погашения долга» [1]. Если на момент погашения обязательств стоимость активов окажется выше стоимости заемного капитала, то собственники исполняют опцион колл, в противном случае собственники объявляют банкротство компании.

В выборку вошло 107 компаний с имеющейся отчетностью с 2010 по 2020 года и с акциями, присутствующими в листинге ММВБ, далее по ним были рассчитаны логарифмические темпы роста валюты баланса. Поскольку в рамках модели Блэка-Шоулза предполагается логнормальное распределение цены актива, и распределение натурального логарифма логнормально распределенной случайной величины будет нормальным, мы проверили указанные темпы роста на нормальность по критерию Шапиро-Уилка с уровнем значимости 5%. В результате, для 20 компаний гипотеза о ненормальном распределении отвергается, а для 87 – наоборот, в соответствии с этим были выделены 2 подвыборки.

В качестве истинных значений стоимости принималась капитализация компании на 31.12.2020, но также были выгружены данные на 31.03.2021 и на 06.05.2021. Для каждой из компаний в этих подвыборках была рассчитана стоимость по модели Блэка-Шоулза и некоторые другие показатели, представленные в таблице 1.

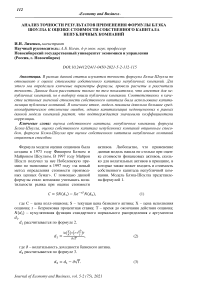

Таблица 1. Характеристика модели Блэка-Шоулза

|

Наименование выборки |

n |

R^2 |

Корреляци я |

Средняя ошибка аппроксимаци и, MAPE |

Среднеквадратично е отклонение ошибок, руб. |

Средний прирост капитализации с 31.12.2020 по 06.05.2021 |

|

|

недооцененны х |

переоцененны х |

||||||

|

Прошедшие проверку на нормальность |

20 |

62,62 % |

66,45% |

118,19% |

230 237 968 691 |

32,28% |

-1,03% |

|

Не прошедшие проверку на нормальность |

87 |

68,33 % |

73,79% |

126,99% |

836 429 954 910 |

24,13% |

40,89% |

Исходя из таблицы, не смотря на сравнительно большой коэффициент детерминации для обеих выборок, среднеквадратичное отклонение ошибок и средняя ошибка аппроксимации довольно велики для точной оценки компаний. Дополни- тельно были проанализированы остатки, нормальность распределения остатков не отрицается по критерию Шапиро-Уилка с уровнем значимости 5%, по критерию Стьюдента с уровнем значимости 5% ги- потеза о равенстве математического ожидания остатков нулю не отрицается.

Не смотря на относительно небольшую точность модели, результаты оценки могут служить индикатором недооцененности или переоцененности собственного капитала компании. Индикатором переоценен-ности считаем превышение фактической стоимости над расчетной. В подвыборке, для которой выполняется предпосылка о логнормальном распределении величин, стоимость собственного капитала недооцененных компаний с 31.12.2020 в сред- нем выросла на 32,28%, а переоцененных упала на 1,03%. В компаниях с невыполненной предпосылкой, подобной зависимости не наблюдается.

Дополнительно нами было рассчитано отношение расчетной величины стоимости собственного капитала и фактического значения, а также темпы прироста капитализации с 31.12.2020 по 31.03.2021 и по 06.05.2021, далее по ним построен коэффициент корреляции. Результаты – в таблице 2.

Таблица 2. Корреляция переоцененности и роста капитализации

|

Корреляция коэффициента переоцененности и темпов прироста капитализации |

Темп прироста капитализации с 31.12.2020 по |

|

|

31.03.2021 |

06.05.2021 |

|

|

Компании, прошедшие проверку на нормальность |

0,44 |

0,65 |

|

Компании, не прошедшие проверку на нормальность |

-0,10 |

-0,01 |

Для компаний, прошедших проверку на нормальность, коэффициент корреляции равен или превышает критические значения в 0,44, что говорит о его значимости. К тому же, с течением времени корреляция растет, что говорит о продолжающейся корректировке недооцененных компаний.

Таким образом, при использовании данной модели появляется довольно большая среднеквадратическая ошибка, однако отношение прогнозных и фактических значений может служить индикатором пере-оцененности или недооцененности компании.

Список литературы Анализ точности результатов применения формулы Блэка Шоулза к оценке стоимости собственного капитала непубличных компаний

- Назарова В.В., Чермошенцев Е.А. Экономическая оценка закрытой (непубличной) девелоперской компании // Финансы и бизнес. - 2015. - №3. - С. 65-78.

- Алиев Ш.И. Применение теории реальных опционов к оценке стоимости компании // Проблемы современной экономики. - 2011. - №4.