Анализ затрат на капитал фирмы на примере компании финансового сектора Deutsche Bank

Автор: Минин Д.А., Малышкина Е.П.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 1-3 (14), 2015 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140111053

IDR: 140111053

Текст статьи Анализ затрат на капитал фирмы на примере компании финансового сектора Deutsche Bank

Источник для составления:

Результаты анализа можно видеть в таблице 2, где рассчитаны Средневзвешенная стоимость капитала WACC- Weight Average Cost of Capital, стоимость фирмы, коэффициенты финансового рычага.

Как видно из таблицы 4, чем больше финансовый рычаг в компании (D/E ratio- 0; 0,25; 0,67; 1,50; 4,0; 9,0) , тем меньше стоимость привлеченного капитала (WACC-0,1; 0,09; 0,08; 0,07). Это объясняется тем, что при использовании большего финансового рычага, компания имеет больше долгов, соответственно платит больше процентов по ним, а при условии наличия налогового щита и того, что ожидаемые проценты по долгам (Rd) ниже чем проценты по собственному капиталу (Re), WACC при увеличении финансового рычага становится меньше.

Таблица 3. Данные для расчета средневзвешенной стоимости капитала WACC

Данные для расчета средневзвешенной стоимости капитала WACC

|

D/(D+E) |

0 |

0,2 |

0,4 |

0,6 |

0,8 |

0,9 |

|

D/E |

0,00 |

0,25 |

0,67 |

1,50 |

4,00 |

9,00 |

|

$ Debt |

0,00 |

34582,23 |

69164,46 |

103746,70 |

138328,93 |

155620,05 |

|

Cost of equity |

0,10 |

0,10 |

0,11 |

0,12 |

0,16 |

0,26 |

|

Cost of debt |

0,04 |

0,04 |

0,04 |

0,04 |

0,05 |

0,06 |

|

WACC |

0,10 |

0,09 |

0,08 |

0,08 |

0,07 |

0,08 |

|

Firm Value |

124288,85 |

142007,59 |

165618,31 |

162307,44 |

151422,87 |

30083,27 |

|

Firm Value |

176237,13 |

201361,68 |

234840,83 |

243532,28 |

245829,22 |

101532,27 |

Источник для составления:

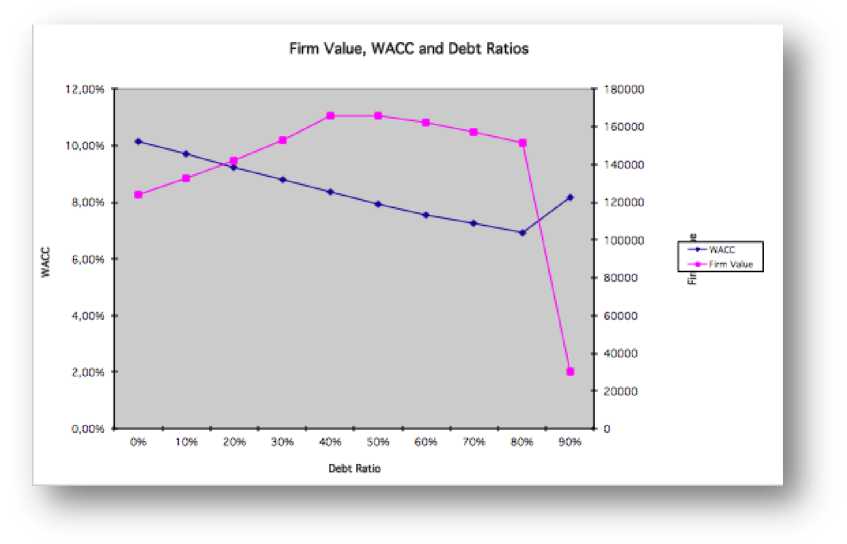

Кроме того, согласно результатам расчетов (график 1.) для Deutsche Bank соответствует следующая картина зависимости Обязательств Debt ratio (розовая прямая) и Средневзвешенной стоимости капитала WACC- Weight Average Cost of Capital (синяя прямая). (см график 1.) Из этого графика можно сделать замечание о том, что чем меньше Средневзвешенная стоимость капитала WACC- Weight Average Cost of Capital (синяя прямая), тем больше уровень Обязательств Debt ratio (розовая прямая).

График 1. Зависимость Обязательств Debt ratio (розовая прямая) и Средневзвешенной стоимости капитала WACC- Weight Average Cost of

Capital (синяя прямая)

Для лучшего понимания финансовой ситуации необходимо так же сравнить уровень финансового рычага со средним значением по отрасли и индустрии. Ситуация на 2014 год складывается следующим образом:

Таблица 4.

Сравнение коэффициента финансового рычага компании со средней по отрасли

|

Total Debt to Equity (MRQ) |

Company |

Industry |

Sector |

|

Коэффициент финансового рычага |

461,41 |

33,12 |

40,33 |

Как можно видеть из таблицы 4, уровень финансового рычага и долговой нагрузки для Deutsche Bank является намного превосходящим средний коэффициент по отрасли что говорит о дополнительных рисках.

В заключении стоит сказать о важности анализа структуры капитала фирмы, структуры финансирования и стоимости капитала. Так как очень важно понимать, за счет какого фактора складывается та или иная ситуация в компании. Ведь формирование структуры капитала и цены капитала- это индивидуальное решение каждого менеджера. Фирмы, имеющие схожие цифры в балансах по активам и пассивам могут иметь совершенно разные долговые нагрузки и соответственно разные риски. И в случае кризисного периода или любого другого неблагоприятного исхода, фирма с большим финансовым рычагом больше рискует оказаться банкротом нежели та, что в меньшей степени владеет заемными средствами. Соответственно важно понимать структуру фирмы не только снаружи по итоговым цифрам баланса, но и изнутри, за счет качественного понимания источников финансирования и структуры капитала.

Список литературы Анализ затрат на капитал фирмы на примере компании финансового сектора Deutsche Bank

- Valuation. Alastair Matchett. Published by Adkins&Matchett (UK) Limited-trading as Adkins Matchett&Toy. Fourth edition 2013.

- Лекции Ивашковской И.В по корпоративным финансам.

- Corporate Finance. Theory and Practice. Second Edition. Pascal Quiry, Maurizio Dallocchio, Yann Le Fur, Antonio Salvi. John Wiley& Sons, Ltd. 2009.

- RaJan, Zingales, 1995