Антагонизм в колеблемости курса акций "Газпром" и его значение в оценке ценовых рисков

Автор: Шутов А.Б., Мацканюк А.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 12-3 (82), 2021 года.

Бесплатный доступ

Методом долевых тенденций в динамике колеблемости курса акций были исследованы долевые тенденции (дт) ценовых рисков. Антагонистические взаимодействия рыночных процессов проявились на иерархическом уровне конкурентоспособности, связанном с уровнем доходности и уровнем риска. Так диапазон между системными антагонистами в компании «Газпром» составил 2,86дт, а у конкурентов - 0,33дт, что в конечном итоге способствовало росту цены на акции за период с 04.06.20г. по 22.11.21 г.

Рыночные процессы, иерархические уровни, системные антагонисты, долевые тенденции

Короткий адрес: https://sciup.org/170192017

IDR: 170192017

Текст научной статьи Антагонизм в колеблемости курса акций "Газпром" и его значение в оценке ценовых рисков

В основе эволюции торговой деятельности человека из поколения в поколение лежит передача опыта, в результате накопления этого опыта общество получает потенциал экономического и политического развития. Сам принцип накопления знаний в многорядье динамической вариабельности представляет волны положительной и отрицательной активности [9, 5].

Основной торговой площадкой в России является Московская межбанковская валютная биржа (ММВБ, micex.ru). Где общая тенденция ценообразования акций (рис. 1) говорит о состоянии развития отрасли или компании, а тенденция гармоник, как составляющая общей тенденции, отражает влияния воздействий внешнего и внутреннего характера [1].

Практически в каждой инвестиционной компании есть группа фундаментальных аналитиков, которая собирает сведения об эмитентах ценных бумаг. Аналитиков интересуют финансовые отчёты, планы развития, учредители и крупные владельцы ценных бумаг, календарь экономических событий, в том числе даты проведения советов директоров и собраний акционеров. Аналитики изучают смежные рынки, которые могут повлиять на рыночную цену интересующих их акций. Кроме российских рынков, аналитики следят за международными рынками и устанавливают корреляционные связи между ними [2].

Рис. 1. Тенденция и динамическая вариабельность акций компании

В техническом анализе выделяют довольно регулярно повторяющиеся модели, или фигуры: поддержка и сопротивление, двойные и тройные вершины, флажки и вымпелы и др. Принято различать симметричный, восходящий «бычий» и нисходящий «медвежий» треугольники. Очень широко используются так же различные тренды скользящих средних, а также средняя выборки и ее волатильность [1, 7].

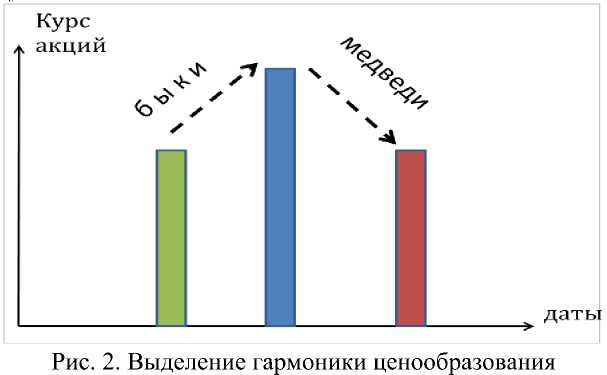

График цены акций несет главную информацию о системных взаимодействиях на рынке. Характеристикой этих измене- ний могут быть повышательные и понижательные тенденции (рис. 1), а также характеристики показателей их долевых тенденций [4]. Внешние и внутренние факторные влияния вызывают в ценовой динамике характерные амплитудные изменения, так называемые гармоники (рис. 2). Из выделенного фрагмента ряда мы видим, что рост цены в динамическом ряде может или увеличиваться, или уменьшаться, а выделенные между ними приросты будут представлять тенденцию вариабельности.

Одно амплитудное изменение в последовательно идущих интервалах ряда можно связать с множественными параметрами рисков прямых и косвенных влияний, а также факторов объективных и субъективных причин. В итоге все воздействия определяют график, который можно охарактеризовать общей тенденцией и тенденцией гармоники [5].

Общепринятый термин волатильность, по сути, представляет варианты расчета статистической дисперсии рассматриваемой выборки, но без учета достоверности к генеральной совокупности. Для анализа и прогноза многофакторных влияний, отражающихся в тренде тенденции и тренде гармоники (волатильности) величины отношения дисперсии к средней явно недостаточно. Воспользоваться дисперсионным анализом для выявления внутри системных влияний между регуляторами, как внутри компании, так и на бирже, не представляется возможным, поскольку не вся- кий временной участок ряда имеет распределение близкое к распределению генеральной совокупности [3].

Тригонометрическое разделение динамической вариабельности методом долевых тенденций представляет своеобразные ножницы, которые позволяют разрезать вариабельность на две части. В итоге одна часть будет отражать изменчивость возрастающих влияний, а другая - влияний убывающих [6]. Графики долевых тенденций этих изменений будут характеризовать антагонизм в форме волн накопительной вариабельности [4, 5].

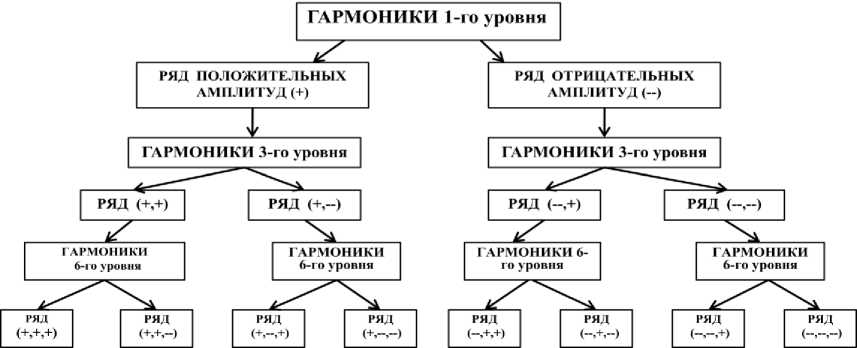

Антагонизм в регуляции ценообразования акций, можно представить двухкомпонентной моделью иерархического комплекса (рис. 3), в котором соподчинен-ность структурных компонентов более низкого ранга находится в строгой зависимости от связанных с ним групп более высокого ранга.

Рис. 3. Двухкомпонентная модель антагонистических взаимодействий (цветные сегменты) в ценообразовании на бирже

Главная тенденция и ее гармоника представляет в соподчиненном иерархическом комплексе 1 и 2 уровень иерархии (рис. 4). Выделение амплитудных рядов, денции и гармоник, дает дополнительные динамические уровни. Возможные динамические связи и долевые тенденции между этими уровнями будут рассмотрены путем разложения предыдущих рядов тен- ниже.

Рис. 4. Иерархия долевых тенденций в динамике ряда

Методы исследований. Разложение динамической вариабельности акций компа- нии «Газпрома» (рис. 1) на показатели долевых тенденций (ДТ) приведены в схеме.

Схема последовательных вычислений:

∆± = Ci+1 – Ci . Выделение амплитуд(1)

Bi = (pi + pi+1) + n /Arc cosza. Доля прироста(2)

By= Bi — hst . Выбор стандарта(3)

ДУУij = Ву + Ву+1. Доля условного участия(4)

ДУАij = ДУУij / n – 1 Доля условной активности(5)

КЕ = ДУУ * ДУА. Кумулятивная емкость(6)

РДС = 1/ [√ Σ(ДУУi – ДУУj)2/n – 1]. Резерв динамического сопряжения (7)

Вх = √ (В± – ОРинт)2. Выбор тенденции гармоник(8)

НВх = Вх + Вх+1. Накопительная вариабельность(9)

ДСА=[(НВi + НВj)/НВj]–[(НВi + НВj)/НВi].

Диапазон системных антагонистов (ДСА)(10)

Р = lim m/n. Вероятность исхода(11)

На первом этапе, в динамике между ми определяется амплитуда (формула-1).

предыдущим и последующим показателя- Последовательные амплитуды, имеющие знак (+), формируются в отдельный динамический ряд. В системной регуляции этот ряд будет характеризовать влияние факторов, которые способствуют повышению цены. Выделенные амплитудные значения, имеющие знак (–), характеризуют факторы, которые уменьшают цену.

В дальнейшем удаление доли стандарта (формула-3) дает горизонтальное представление долевой вариабельности в Декартовой системе координат, для ряда положительных, или ряда отрицательных амплитуд. Из данных рядов в дальнейшем выделяются 4-6 уровни динамической иерархии (рис. 4).

Результаты исследований и их обсуждение. После выделения из динамического ряда (Рис.1) цены показателей амплитуд разницы (формула-1) мы получаем ряд гармоник, которых характеризует тенденцию колеблемости. Эти ряды динамики преобразуются в показатели долевых тенденций (формулы 2-4).

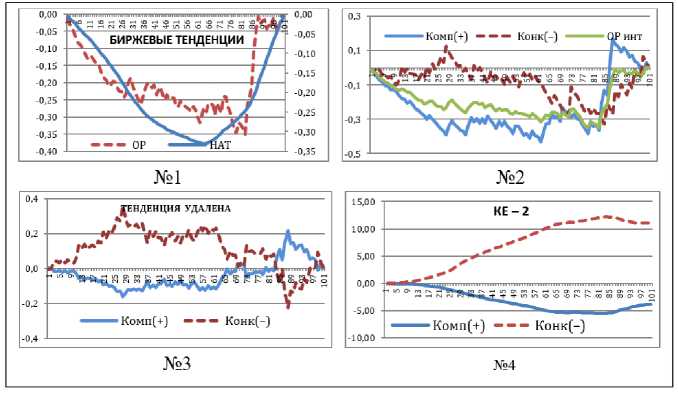

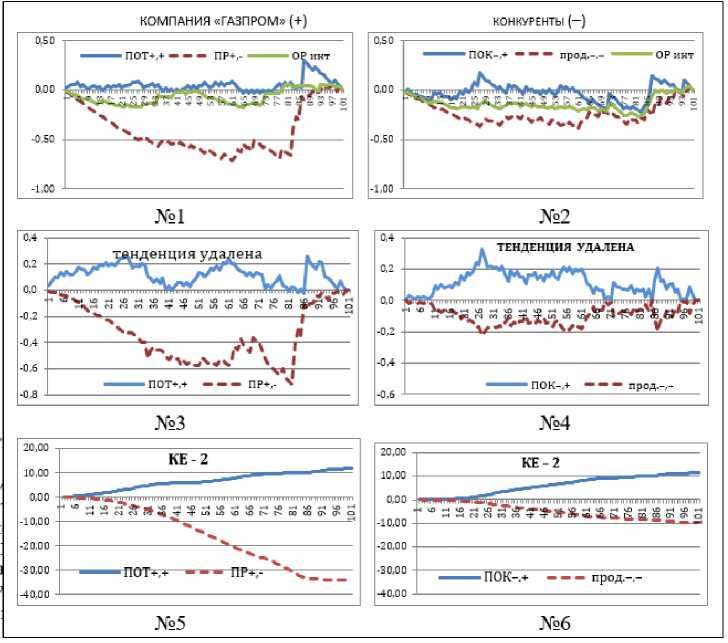

Как мы видим, влияние компании «Газпром» и биржевых игроков (Рис.5, №1) приводит к пересечению тренда общей тенденции трендом гармоники. Выделенные из гармоники ряды положительной к отрицательной активности дают возможность рассмотреть связь между регуляторами компании и ее конкурентами (рис. 5, №2).

Уже на этом 1-м этапе анализа иерархической динамики (рис. 4) можно говорить о преимуществе метода ДТ над другими методами технического анализа [2, 3, 7].

Так, пересечение линии тенденции НАТ (Рис. 5, №1) дает более обоснованный прогноз на покупку или продажу, поскольку в нем уже оценивается триггерный механизм взаимодействия между быками и медведями.

Возможно, что игроки на бирже по различным мотивам могут объединяться в группы. Их игровая прибавочная стоимость будет возникать за счет инерции рынка, и за счет перераспределения баланса сил, а также за счет подключения менее опытных игроков [8].

Баланс сил между компанией и конкурентами оценивается формой активности (формула-6), которая может быть положительной или отрицательной (рис. 5, №3, №4), а также величиной динамического сопряжения между рядами (формула-7).

Из рисунка 5 мы видим, что ряды компании (+) находятся в отрицательной зоне активности, а конкуренты (-) находится в положительной. После удаления тренда тенденции (ОРинт) (формула-8) мы получаем зональную активность, которая характеризуют накопительные тенденции триггерного механизма взаимодействия между компанией «Газпром» и ее конкурентами (рис. 5, №4).

Активность игроков без тенденции гармоники определяется показателем КЕ-2 (табл. 1), где знак (-) перед числом указывает на нахождение игроков в отрицательной зоне активности (рис. 5, №4), а знак (+) - в положительной зоне активности.

Рис. 5. Характеристики долевых тенденций на 1-3 уровне

Находясь на протяжении всего времени в зоне положительной активности, конкуренты (табл. 1, ке-2 1,24) доминировали, тогда как у компании «Газпром» величина ке-2 оказалась значительно ниже (–0,15).

Общая тенденция и ее гармоника имеют форму отрицательной активности (КЕ -4,20 и -3,90). Поэтому их показатель резерва динамического сопряжения (РДС) оказался значительно выше сопряжения других рядов (Н и ОР,1,197). Значение показателей РДС дает возможность сравнения с динамикой акций других компаний.

Чем выше активность одного из рядов, тем ниже величина сопряжения. Так, показатель РДС оказался самым низким в паре меду гармоникой (ОР) и конкурентами (-) 0,120. Накопительная вариабельность (НВ) и вероятность (Рнв) так же подчеркивают более высокую активность конкурентов (НВ, 13,58; Рнв, 0,65).

Показатели суммы накопительной вариабельности (ΣНВ) и диапазона между системными антагонистами (ДСА) имеют большое значение для сравнения долевой активности между другими компаниями на данной бирже.

Таблица 1. Ценообразование акций компании «Газпром» на бирже ММВБ (на 1-3 уровне динамической иерархии).

|

блок регуляции |

Долевые |

показатели |

|

тенденция |

КЕ |

–4,20 |

|

гармоника |

КЕ |

–3,90 |

|

партнеры (+) |

ке1 |

–5,5 |

|

Конкур. (–) |

ке1 |

–0,7 |

|

партнеры (+) |

ке2 |

–0,15 |

|

Конкур. (–) |

ке2 |

1,24 |

|

и |

Н и ОР |

1,197 |

|

(–) и (+) |

0,083 |

|

|

ОР и (+) |

0,266 |

|

|

ОР и (–) |

0,120 |

|

|

партнеры (+) |

PНВ |

0,35 |

|

Конкур. (–) |

PНВ |

0,65 |

|

партнеры (+) |

нв+ |

7,36 |

|

Конкур. (–) |

нв– |

13,58 |

|

Парт.+конкур. |

Σнв |

20,94 |

|

(–) и (+) |

ДСА |

1,30 |

Дальнейшее разделение рядов 1-3 уровней дает дополнительные ряды (рис. 4) и возможность сравнить соотношения долевой активности между компанией «Газпром» (+) и ее конкурентами (–) на 4-6 уровнях иерархии.

Совмещение диапазонов осей на графиках (рис. 6) дает возможность визуально сравнивать тенденции в долевых показателях. В дальнейшем из гармоники 4-го уровня (ОР+ и ОР–) были выделены дополнительные ряды 5 и 6 уровней (рис. 6, №1 и 2), тенденции диапазона которых существенно различаются. Чрезмерную отрицательную активность показателя производства (ПР+,–) мы наблюдаем на графиках (рис. 6, №3 и 5), что говорит о значительной отрицательной активности вторичных признаков регуляции в компании. Эта тенденция, соответственно, привела к значительному снижению активных тенденций у конкурентов (рис. 6, №4 и 6).

В этих рядах мы можем детально рассмотреть первичные и вторичные признаки активности показателей потребности и производства (табл. 2, ПОТРЕБН.+,+ и ПРОИЗВ.+,–) в компании «Газпром», и показателей покупки и продажи (табл. 2, ПОКУПКА–,+ и ПРОДАЖА–,–) в действиях конкурентов.

Рис. 6. Графические показатели долевых тенденций на 4-6 уровне динамической иерархии

Между тенденцией (НАТ) и гармониками (ОРинт) в компании «Газпром» преобладает отрицательная активность (КЕ, -4,59), а в динамике конкурентов преобладает форма положительной активности (КЕ, 2,84). В выделенных из гармоники рядах и в комп. «Газпром», и у конкурентов преобладает отрицательная активность

(ке1(-); -16,7 и -5,76). Эта активность зависит от тенденций гармоники, из которой они были выделены. Удаление этой тенденции из динамики объясняет показатель (ке2, -11,5 и 1,30), который указывает на нарушение баланса усилий в зонах активности.

Таблица 2. Баланс активности в системной регуляции цен компанией «Газпром» и ее конкурентами (4-6 уровень динамической иерархии)

|

долевые тендении |

тенденции ЦЕНОвых рисков |

|||

|

партнеры (+) |

конкуренты (–) |

|||

|

КЕ КЕ |

НАТ ОРинт |

0,44 –4,59 |

НАТ ОРинт |

2,84 –2,06 |

|

КЕ 1(+) |

ПОТРЕБН. |

0,24 |

ПОКУПКА |

–0,09 |

|

КЕ 1(–) |

ПРОИЗВ. |

–16,7 |

ПРОДАЖА |

–5,76 |

|

КЕ 2(+) |

ПОТРЕБН. |

1,38 |

ПОКУПКА |

1,30 |

|

КЕ 2(–) |

ПРОИЗВ. |

–11,5 |

ПРОДАЖА |

–0,93 |

|

Н / ОР |

0,069 |

0,061 |

||

|

(+) / (–) |

0,036 |

0,075 |

||

|

ОР / (+) |

ПОТРЕБН. |

0,062 |

ПОКУПКА |

0,137 |

|

ОР / (–) |

ПРОИЗВ. |

0,088 |

ПРОДАЖА |

0,166 |

|

нв (+) |

ПОТРЕБН. |

11,88 |

ПОКУПКА |

11,38 |

|

нв (–) |

ПРОИЗВ. |

33,95 |

ПРОДАЖА |

9,65 |

|

ΣНВ |

ПОТРЕБН. |

45,8 |

ПОКУПКА |

21,04 |

|

ПРОИЗВ. |

ПРОДАЖА |

|||

|

ДСА |

ПОТРЕБН. |

2,86 |

ПОКУПКА |

0,33 |

|

ПРОИЗВ. |

ПРОДАЖА |

|||

|

РНВ (+) |

ПОТРЕБН. |

0,26 |

ПОКУПКА |

0,54 |

|

РНВ (–) |

ПРОИЗВ. |

0,74 |

ПРОДАЖА |

0,46 |

Наиболее низкими оказались показатели сопряжения (РДС) в компании «Газпром» (ОР/(+) и ОР/(-)) указывают на ее большую активность в формировании цены (0,062 и 0,088). Накопительная вариабельность между «Газпром» (НВ(-) 33,95), и конкурентами (НВ(+) 11,38) так же раз-нонаправлена (Табл.2). А сумма накопительной вариабельности (Σнв) и диапазон системных антагонистов (ДСА) в компании «Газпром» значительно преобладают (45,8 и 2,86) над показателями конкурентов (21,04 и 0,33).

Взаимодействия рыночных процессов на различных иерархических уровнях конкурентоспособности связаны с уровнем доходности и уровнем риска. При выявлении из большого разнообразия факторов риска определяющих показателей следует опираться, прежде всего, на значительные динамические отклонения.

Так, например, на 1-3 уровне динамической иерархии (Табл.1) были выделены факторы риска в повышательных тенденциях компании «Газпром» (+) и понижательных тенденциях конкурентов (–). В результате была установлена преобладающая активность конкурентов в снижении цены, которая, в итоге, привела к уменьшению возможной доходности компании «Газпром».

Исследования активности процессов первичных (+,+ и –,–) и вторичных (+,– и –

,+) признаков (Табл.2) позволило выявить значительные отклонения во взаимозависимой динамике рисков между компанией (ДСА 2,88) и конкурентами (ДСА 0,33). Изменения соотношений баланса активности процессов между компанией и конкурентами привели к повышению стоимости акций «Газпром», в результате чего активность покупки и продаж на бирже резко снизилась [8].

Выводы. Амплитудные изменения в динамике временного ряда колеблемости представляет гармонику, которая имеет отличительную тенденцию от тенденции динамики изменяющихся величин цены акции на бирже. Выделенные из гармоники амплитуды имеют положительные и отрицательные величины повышательных и понижательных факторов. Тенденция этих факторов существенно отличается от тенденции гармоники из которой они были выделены.

Связь в динамике между положительными и отрицательными величинами на различных уровнях динамической иерархии проявляет черты антагонизма, которые характеризуются накоплением определенных свойств. В динамике накопительной вариабельности системных антагонистов присутствует сопряжение и диапазон активности, величины которых являются отражением связи торговых отношений между партнерами и конкурентами.