Архитектура эффективности использования активов организации сельского хозяйства рыбохозяйственного комплекса

Автор: Лысенко М.В., Лысенко Ю.В., Корнеев Д.Н., Мурыгина Л.С., Федосеев А.В., Алексеева Л.П., Филипсонова Е.Н.

Журнал: Вестник Алтайской академии экономики и права @vestnik-aael

Рубрика: Экономические науки

Статья в выпуске: 9-1, 2024 года.

Бесплатный доступ

В данной статье обозначается экономическая сущность оборотных активов, раскрывается их понятие, рассматриваются источники формирования и показатели, характеризующие эффективность использования активов хозяйствующего субъекта. Эффективное использование оборотных активов в рыбохозяйственном комплексе является ключевым фактором для успешной реализации и производства агропродукции. Оптимальное распределение и размер оборотных активов играют важную роль в обеспечении непрерывного процесса кругооборота. Организационно-экономическая характеристика организации сельского хозяйства, занимающегося сельским хозяйством, позволяет более глубоко изучить структуру и динамику его активов, а также оценить эффективность их использования. Для увеличения рациональности реализации текущих активов предлагается разработать рекомендации, которые будут способствовать оптимизации их использования. Предложенные рекомендации могут включать в себя улучшение управления запасами, оптимизацию процесса закупок и сбыта, также использования финансовых ресурсов. Оборотные средства рыбохозяйственного комплекса являются наиболее ликвидными активами, которые участвуют в производственном цикле только один раз и немедленно учитываются в себестоимости. Это означает, что эффективное использование оборотных средств напрямую влияет на финансовые результаты организации сельского хозяйства рыбохозяйственного комплекса. Правильное управление этими активами позволяет снизить издержки, повысить прибыльность и обеспечить устойчивое развитие рыбохозяйственного комплекса.

Оборотные средства рыбохозяйственного комплекса, показатели, характеризующие эффективность использования активов хозяйствующего субъекта, текущие активы, оптимизация процесса закупок и сбыта, финансовые ресурсы, производственный цикл

Короткий адрес: https://sciup.org/142242394

IDR: 142242394 | УДК: 332:657.6 | DOI: 10.17513/vaael.3703

Текст научной статьи Архитектура эффективности использования активов организации сельского хозяйства рыбохозяйственного комплекса

В современных условиях каждой организации сельского хозяйства необходимо обеспечить стабильное, динамичное и устойчивое функционирование. В качестве важнейшего инструмента финансового менеджмента организации сельского хозяйства рыбохозяйственного комплекса выступает механизм управления оборотными активами. На сегодняшний день разработка такого механизма является актуальной проблемой, так как эффективность планирования и использования оборотных активов позволяет обеспечить высокий уровень платежеспособности агропроизводства, а также повысить уровень ликвидности. Вместе с тем благодаря качественному управлению оборотными активами происходит повышение обеспеченности организации материально-техническими ресурсами, что способствует стабильной и бесперебойной работе организации, которая занимается сельским хозяйством.

Проблему о разработке механизма управления оборотными активами рассматривали в своих публикациях и исследованиях следующие авторы: Сафонова Н.С., Блаже- вич О.Г., Карпычева Е.Ю., Дербуш Н.М., Красова Е.В., Васильев. В.П., Галиченко М.А., Чернова Н.А., Шубина Т.В., Романовский Р.В., Бирман А.М. и др. [5].

Материалы и методы исследования

Целью данного исследования является разработка рекомендаций по совершенствованию управления оборотными активами организации сельского хозяйства, а также оценка их эффективности.

Использованы материалы в учебных пособиях по изучению финансов организаций, статьи, основная официальная отчетность организации сельского хозяйства рыбохозяйственного комплекса, а также различные интернет-ресурсы.

Исследование рациональности реализации текущих активов осуществляется путем сравнения показателей оборачиваемости [2, 5, 7, 10, 15, 20, 22].

Таким образом, для осуществления исследования выполнены вычисления необходимых значений, показывающих рациональность реализации текущих активов (таблица).

Показатели, характеризующие рациональность реализации текущих активов организации сельского хозяйства рыбохозяйственного комплекса

|

Показатель |

2019 г. |

2020 г. |

2021 г. |

2022 г. |

2023 г. |

Абсолютное изменение к концу 2023 г. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Выручка от реализации, тыс. руб. |

813761 |

1167600 |

1539100 |

1503100 |

1495812 |

682051 |

|

Средний показатель текущих активов, тыс. руб. |

525619 |

880364 |

1256345 |

1966964 |

2815734 |

2290114,5 |

|

Средний показатель запасов, тыс. руб. |

343211 |

560664,5 |

735221 |

742609 |

721386 |

378174,5 |

|

Средний показатель дебиторской задолженности, тыс. руб. |

163478 |

303361,5 |

494924 |

1205806 |

2090869 |

1927391 |

|

Средний показатель кредиторской задолженности, тыс. руб. |

160432 |

297778,5 |

500496 |

832386 |

1016192 |

855759,5 |

|

Число дней в периоде |

360 |

360 |

360 |

360 |

360 |

- |

|

Прибыль при реализации, тыс. руб. |

228065 |

256879 |

135053 |

187642 |

137156 |

-90909 |

|

Рентабельность текущих активов,% |

43,39 |

29,18 |

10,75 |

9,54 |

4,87 |

-38,52 |

|

Коэффициент оборачиваемости текущих активов |

1,548 |

1,326 |

1,225 |

0,764 |

0,531 |

-1,017 |

|

Коэффициент загрузки текущих активов |

0,646 |

0,754 |

0,816 |

1,309 |

1,882 |

1,236 |

|

Длительность одного оборота текущих активов, дни |

233 |

271 |

294 |

471 |

678 |

445 |

|

Коэффициент оборачиваемости запасов |

2,371 |

2,083 |

2,093 |

2,024 |

2,074 |

-0,297 |

|

Длительность одного оборота запасов, дни |

152 |

173 |

172 |

178 |

174 |

22 |

|

Коэффициент оборачиваемости дебиторской задолженности |

4,978 |

3,849 |

3,110 |

1,247 |

0,715 |

-4,262 |

|

Длительность одного оборота дебиторской задолженности, дни |

72 |

94 |

116 |

289 |

503 |

431 |

|

Коэффициент оборачиваемости кредиторской задолженности |

5,072 |

3,921 |

3,075 |

1,806 |

1,472 |

-3,600 |

|

Длительность одного оборота кредиторской задолженности, дни |

71 |

92 |

117 |

199 |

245 |

174 |

|

Продолжительность операционного цикла, дни |

224 |

266 |

288 |

467 |

677 |

453 |

|

Продолжительность финансового цикла, дни |

153 |

175 |

171 |

267 |

432 |

279 |

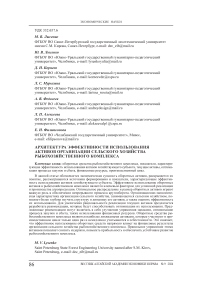

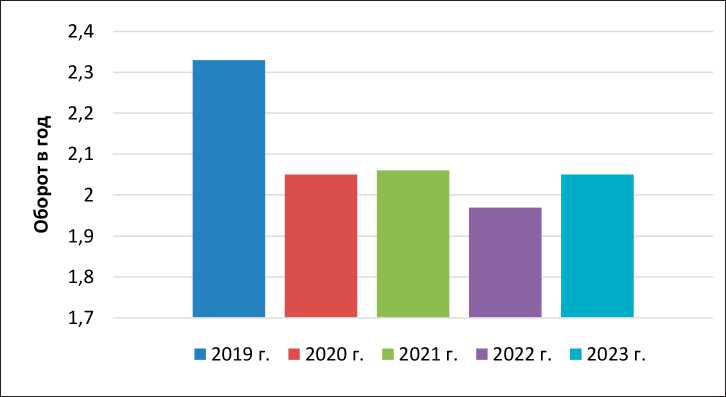

Рис. 1. Динамика изменения оборачиваемости текущих активов организации сельского хозяйства рыбохозяйственного комплекса с 2019 г. по 2023 г.

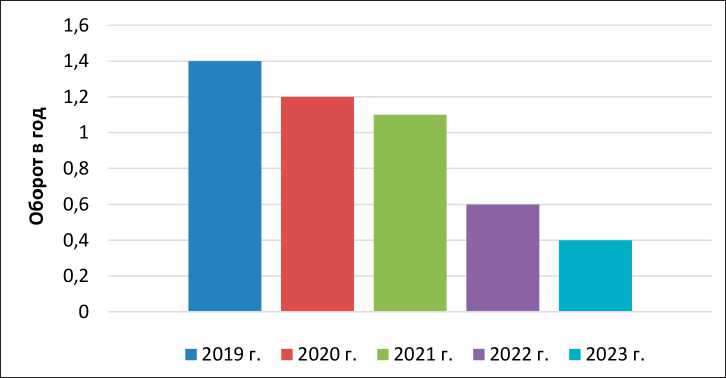

Рис. 2. Тенденция коэффициента загрузки текущих активов организации сельского хозяйства рыбохозяйственного комплекса с 2019 г. по 2023 г.

Согласно сведениям таблицы 1, невзирая на увеличение выручки, среднего показателя текущих активов и средней величины запасов, в организации, занимающейся сельским хозяйством, видно снижение рациональности осуществления текущих активов. Взаимосвязано это с уменьшением м коэффициента оборачиваемости запасов, коэффициента оборачиваемости текущих активов и коэффициента оборачиваемости дебиторской задолженности.

Согласно рисунку 1 видна тенденция оборачиваемости оборотных активов организации сельского хозяйства рыбохозяйственного комплекса в 2019-2023 гг.

По данным рисунка 1 коэффициент оборачиваемости текущих активов в период с 2019 г. по 2023 г. постепенно снижался. За анализируемый период величина этого сокращения немного более 1 оборота за период, это сообщает о негативной динамике в экономической деятельности. Снижение длительности оборота текущих активов, могло явиться последствием высокого увеличения дебиторской задолженности [1, 4, 8, 13, 14, 16, 19].

На рисунке 2 изображена динамика изменения коэффициента загрузки оборотных активов организации сельского хозяйства рыбохозяйственного комплекса в 20192023 гг. За этот период посредством снижения коэффициента оборачиваемости текущих активов увеличивался коэффициент загрузки текущих активов.

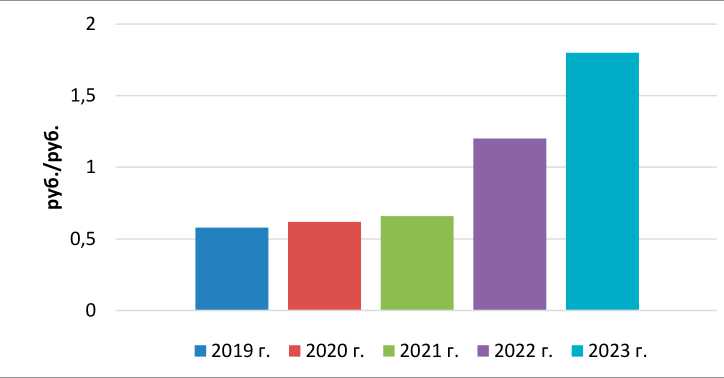

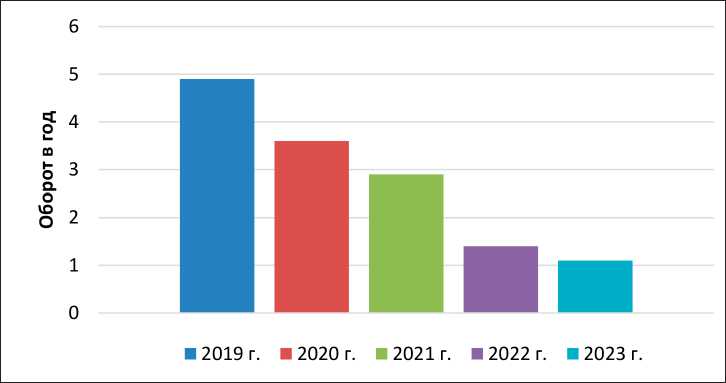

Рис. 3. Динамика изменения рентабельности текущих активов организации сельского хозяйства рыбохозяйственного комплекса с 2019 г. по 2023 г.

Рис. 4. Динамика изменения оборачиваемости запасов организации сельского хозяйства рыбохозяйственного комплекса с 2019 г. по 2023 г.

■ 2019 г. ■ 2020 г. ■ 2021 г. ■ 2022 г. ■ 2023 г.

Рис. 5. Тенденция коэффициента оборачиваемости дебиторской задолженности с 2019 г. по 2023 г.

Исходя из показателей рисунка, значение возросло с 0,646 руб./руб. в 2019 году до 1,882 руб./руб. в 2023 году, практически в три раза. Здесь тенденция роста коэффициента загрузки – негативный результат, так как он иллюстрирует сколько рублей текущих активов приходится на 1 рубль доходов, а также это увеличение показывает нерациональность применения текущих активов.

На рисунке 3 показана динамика изменения рентабельности оборотных активов организации сельского хозяйства рыбохозяйственного комплекса в 2019-2023 гг. По данным рисунка 3, динамика рентабель- ности оборотных активов за все 5 лет является отрицательной. Данная тенденция к уменьшению, возможно связана с увеличением цены текущих активов, и падением их оборачиваемости.

На рисунке 4 можно заметить, то, что в данном году оборачиваемость запасов непостоянна. Рост можно связать быть с более быстрым темпом роста выручки в 2019 г. и 2023 г. над темпом роста запасов.

Важнейшее значение в процессе исследования рациональности пользования текущих активов принадлежит оборачиваемости дебиторской задолженности, которая представлена на 5 рисунке.

Рис. 6. Тенденция коэффициента оборачиваемости кредиторской задолженности с 2019 г. по 2023 г.

■ Продолжительность операционного цикла

■ Продолжительность финансового цикла

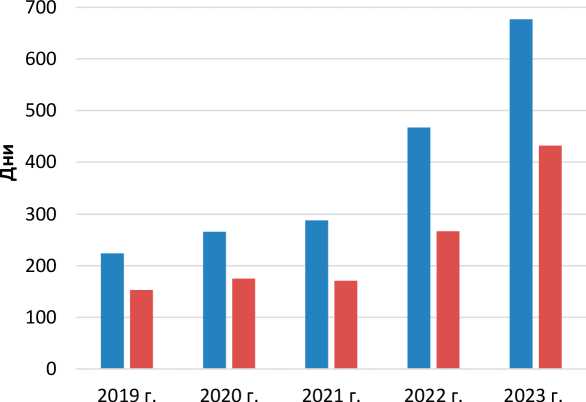

Рис. 7. Тенденция продолжительности операционного и финансового циклов с 2019 г. по 2023 г.

По данным рисунка 5 следует отметить, что коэффициент оборачиваемости дебиторской в период данного года снижался и к 2023 году уменьшился в семь раз. Эта динамика говорит о росте числа «бедных» покупателей. Но уменьшение ещё возможно связано с переходом организации сельского хозяйства рыбохозяйственного комплекса на весьма мягкие взаимоотношения с покупателями, направленные на увеличение доли рынка.

Достаточно значимым показателем является коэффициент оборачиваемости кредиторской задолженности, динамика которого отражена на рисунке 6 [3, 6, 9, 11, 12, 18, 21].

Согласно рисунку 6 за рассматриваемый период видно уменьшение показателя с 5,072 до 1,472 оборотов в год. Это говорит о том, что быстрый темп организации сельского хозяйства рыбохозяйственного комплекса отдавать деньги за свои долги перед контрагентами уменьшается.

Продолжительность операционного и финансового циклов говорит о том, сколько времени требуется для завершения определенных процессов в организации сельского хозяйства, связанных с операционной и финансовой деятельностью. Динамика изменения продолжительности операционного и финансового циклов за весь анализируемый период наглядно изображена на рисунке 7.

Результаты исследования и их обсуждение

За последний период рассматриваемого времени операционный цикл организации сельского хозяйства рыбохозяйственного комплекса увеличился на 453 дня. Это увеличение является неблагоприятным фактором, поскольку оно ведет к уменьшению рациональности управления дебиторской задолженностью и запасами, что в конечном итоге оказывает отрицательное влияние на экономическое положение организации сельского хозяйства. Увеличение длительности операционного цикла произошло из-за значительного увеличения срока погашения дебиторской задолженности с 72 до 503 дней. Также стоит отметить, что продолжительность финансового цикла с 2018 по 2022 год имела тенденцию к увеличению. Однако этот рост также негативен, поскольку более длительный финансовый цикл требует больше средств для финансирования деятельности организации сельского хозяйства рыбохозяйственного комплекса. Увеличение финансового цикла свидетельствует о возникновении проблем с возвратом дебиторской задолженности. В процессе проведенного анализа были обнаружены проблемы, связанные с низкой эффективностью использования оборотных активов. В рассматриваемом периоде наблюдается отрицательная динамика по уменьшению оборачиваемости дебиторской и кредиторской задолженностей, или текущих активов. Это сигнализирует, что организация сельского хозяйства рыбохозяйственного комплекса окружена проблемами в регулировании активов и долгов. Длительность операционного и финансового циклов возросла – отрицательная тенденция. Это возможно акцентирует на то, что организация сельского хозяйства рыбохозяйственного комплекса испытывает затруднения с возвратом дебиторской задолженности и эффективным управлением своими денежными потоками.

В результате проведенного анализа выявлено, что организация сельского хозяйства рыбохозяйственного комплекса сталкивается с рядом проблем, связанных с управлением оборотными активами. Негативные тенденции, такие как снижение оборачиваемости долгов и активов, а также увеличение продолжительности операционного и финансового циклов, могут негативно сказаться на рентабельности оборотных активов.

Для осуществления продуктивной финансово-экономической деятельности организации сельского хозяйства рыбохозяйственного комплекса необходимо оптимизировать систему повышения уровня оборотного капитала. Это позволит увеличить эффективность использования оборотных активов исследуемой организации сельского хозяйства, помимо этого также улучшается платежеспособность и укрепляется финансовое положение в целом.

Рациональное использование оборотных средств способствует росту финансовых активов организации сельского хозяйства рыбохозяйственного комплекса. Благодаря данной тенденции у организации сельского хозяйства появляется возможность реализации своей операционной деятельности с минимизацией затрат.

Являясь неотъемлемой частью ведения производственной деятельности оборотные средства требуют постоянного пополнения. Источники формирования оборотных средств можно условно разделить на три группы: собственные, заемные и привлеченные [1] Анализ рациональности пользования текущих активов соединяет в себе расчёт коэффициентов оборачиваемости, которые возможно определить совокупного оборотного капитала и для его отдельных частей.

Оборотные средства в сельском хозяйстве имеют отличительную особенность по сравнению с оборотными активами в промышленности и других отраслях региональной экономики, что напрямую связывается со спецификой аграрного производства. Главной характеристикой оборотных средств в аграрных организациях является продолжительный цикл их обращения, обусловленный спецификой производственного процесса.

Заключение

В организации сельского хозяйства рыбохозяйственного помплекса для повышения рациональности пользования текущих активов предлагается ряд мероприятий. Одной из ключевых задач является снижение дебиторской задолженности, которая стала проблемой для организации сельского хозяйства в результате ее резкого увеличения.

Среди рекомендаций – внедрение системы скидок, расширение рынков сбыта и рассмотрение возможности применения факторинга. Эти предложенные поэтапные шаги позволят оптимизировать использование оборотных активов и повысить эффективность деятельности.

Оценка эффективности мероприятия по системе скидок показала, что внедрение данного предложения в хозяйственную деятельность в 2025 году привело бы к сокращению величины дебиторской задолженности и росту выручки от реализации агропродукции. Оборачиваемость дебиторской задолженности оборотных активов в целом имела бы тенденцию к увеличению, что положительно сказывается на всей финансовохозяйственной деятельности за рассматриваемый период.

Результаты предсказания также указывают на то, что отказ от использования системы скидок приведет к дальнейшему уменьшению дохода и увеличению неоплаченной задолженности. В свою очередь, запуск этой системы в 2025 году будет способствовать более эффективному использованию оборотных активов, поскольку снизится неоплаченная задолженность и увеличится объем дохода.

Список литературы Архитектура эффективности использования активов организации сельского хозяйства рыбохозяйственного комплекса

- Бабинцева Н.В. Методика комплексной сравнительной рейтинговой оценки платежеспособности и финансовой устойчивости предприятия // Экономика и предпринимательство. 2014. № 11-4 (52-4). С. 609-612.

- Баранов А.Н. Управление ликвидностью и платежеспособностью предприятия // Экономика и социум. 2017. № 6-1(37). С. 228-231.

- Волосевич Н.В. Сбалансированность денежных потоков как необходимое условие обеспечения платежеспособности организаций // Экономика и предпринимательство. 2015. № 5-1 (58-1). С. 1003-1006.

- Гладковская Е.Н. Финансы: учебное пособие. Стандарт третьего поколения. СПб.: Питер, 2015. 320 с.

- Градов А.П. и др. Стратегия и тактика антикризисного управления фирмой. СПб.: Специальная литература, 2014. 510 с.

- Губаренко А.О. Интегральная оценка платежеспособности предприятий // Сборник трудов международного научно-практического форума. 2016. С. 470-473.

- Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: учебник. М.: Дело и Сервис, 2015. 368 с.

- Дуйсембиева А.Е., Асемова Р.Д. Методические подходы в оценке платежеспособности коммерческих организаций // Наука и Мир. 2016. № 6(34). С. 34-35.

- Зотова Е.В., Дворецкая Т.В. Оценка финансовых рисков предприятия // Studium. 2017. № 2(43). С. 5.

- Ильина Н.О., Уколова С.И. Анализ ликвидности предприятия как элемент управления организацией // Политика, экономика и инновации. 2017. № 2(12). С. 10.

- Карзаева Е.А., Карзаев В.А. Оценка платежеспособности предприятия на основе будущих денежных потоков // Финансовый менеджмент. 2017. №1. С. 17-26.

- Коваленко О.Г. Актуальные вопросы управления платежеспособностью предприятия в современных условиях // Карельский научный журнал. 2016. Т. 5, № 4(17). С. 142-144.

- Коваленко О.Г., Курилова А.А. Методика оценки платежеспособности предприятия // Карельский научный журнал. 2016. Т. 5, № 4(17). С. 135-138.

- Коваленко О.Г. Платежеспособность предприятия // Вестник НГИЭИ. 2016. № 12(67). С. 153-157.

- Краснова Л.Н. Экономика фирм: учебное пособие. М.: ИНФРА-М, 2018. 374 с.

- Сысоева Е.Ф., Гаврилова А.Н. Финансы организаций (Корпоративные финансы): учебное пособие. М.: КноРус, 2020. 349 с.

- Новикова А.В., Лихоносов А.В. О вопросах сущности, структуры и источников финансирования текущих активов // Наука, образование и культура. 2019. №7. С. 36-40.

- Пиняева А.Е. Оптимизация структуры капитала предприятия // Политика, экономика и инновации. 2016. № 8 (10). С. 16.

- Русанова Е.Г. Теории структуры капитала: от источников до Модильяни и Миллера // Финансы и кредит. 2015. № 42. С. 44-53.

- Хабибуллина Л.Р., Янгиров А.В. Капитал предприятия и оптимизация его структуры // Научно-практические исследования. 2017. №1 (1). С. 33-39.

- Чараева М.В. Оптимизация структуры капитала при осуществлении инвестиционной деятельности организации // Финансы и кредит. 2013. № 39. С. 11-17.

- Шохина Л.С., Брыкина О.В. Оптимизация структуры заемного капитала предприятия // Финансовый вестник. 2017. № 2(37). С. 26-33.