Банковская система России в условиях кризиса (продолжение)

Автор: Петров Андрей Евгеньевич

Статья в выпуске: 3 (3) т.3, 2009 года.

Бесплатный доступ

Анализ поведения банковской системы РФ в период кризиса 2008-2009 гг. Исследование проведено на основе анализа отчетности, с использованием методики ИАС "Банки и финансы" ИА "Мобиле". БС РФ спасена осенью, благодаря поддержке государства. Крупные банки получили прибыль от использования этих средств на валютном рынке. Прибыль упала, многие банки понесли убытки. Резко снизилась рентабельность активов. Растут просроченные кредиты, особенно потребительские. Сохраняются высокие риски по внешним займам банков. Вместе с тем положение БС РФ остается устойчивым.

Устойчивое развитие, банковская система, внешний долг, кредиты, просроченная задолженность, прибыль и убытки, рентабельность активов, вклады граждан, потоки денежных средств

Короткий адрес: https://sciup.org/14121987

IDR: 14121987 | УДК: 336.71

Текст научной статьи Банковская система России в условиях кризиса (продолжение)

Статья подготовлена с использованием данных по банкам России на 1 июня 2009 года.

Воздействие кризиса на банки России

Кризис, который начался в 2007 г. как фондовый, с краха ряда финансовых «пузырей», созданных в США, (а их риски были экспортированы в другие страны), также сопровождается за рубежом банкротством крупнейших банков. На примере зарубежных развитых стран мы видели крушение гигантских, системообразующих банков и финансовых организаций. Часть банков, составлявших основу финансовой системы, исчезла, другие перешли под контроль государства. Фактическая национализация финансовых институтов происходит в США, в Европе, в Азии. Это нанесло ущерб экономике, компаниям реального сектора, простым людям.

Признаки кризиса проявились в снижении капитала ряда банков, падении прибыли, росте убытков, оттоке вкладов. Банки были вынуждены увеличивать ликвидные активы в ожидании паники вкладчиков, за счет снижения работающих активов, что подрывало базу доходов. Впервые с 2004 года появились банки с отрицательным капиталом, а также банки с отсутствием средств на корсчетах, т.е. не выполняющие обязательства. С начала 2008 года началось падение прибыли по кредитам, ценные бумаги принесли нарастающие убытки. Зато операции с иностранной валютой в конце прошлого и первом квартале текущего года показали интересную динамику – прибыль по ним превысила прибыль от кредитов и ценных бумаг.

Падение прибыли и рентабельности в текущем году затронуло всю систему. Высокие темпы роста в предыдущие годы, заметно опережавшие общий рост экономики, сменились снижением многих показателей. Снижение доходов от кредитов и ценных бумаг создает проблемы с погашением внешних займов, которые значительно выросли за последние годы. Это указывает на необходимость внешней поддержки. Российские банки (без участия в капитале) увеличили сумму внешнего долга с 7,7 млрд. долларов на 1.01.2000 до 50,1 млрд. долларов на 1.01.2006; затем рост внешних кредитов ускорился – до 197,9 млрд. долларов на 1.10.2008. В период кризиса банки снизили внешние долги до 147,5 млрд. долларов на 1.04.2009. Динамику снижения внешнего долга характеризуют показатели крупнейших заемщиков.

Наибольшие суммарные показатели привлеченных «иностранных» средств на 1.06.2009 имеет РОССЕЛЬХОЗБАНК, сумма средств нерезидентов составляет 357 млрд. руб. (на 1.04.2009 – 363 млрд. руб., на 1.02.2009 – 419 млрд. руб.).

СБЕРБАНК РОССИИ на 1.06.2009 на втором месте по величине долга нерезидентам – 216 млрд. руб. (на 1.04.2009 – 231 млрд. руб., на 1.02.2009 – 247 млрд. руб.).

БАНК МОСКВЫ на третьем месте по величине долга нерезидентам: на 1.06.2009 – 190 млрд. руб. (на 1.04.2009 – 210 млрд. руб.).

России удалось остановить панику вкладчиков, не допустить массовых банкротств банков, снизить девальвационные ожидания населения. Банковская система России на этот раз не понесла системных потерь, во многом благодаря государству, которое финансово окрепло по сравнению с предыдущим кризисом. Крупнейшим государственным банкам (Сбербанк, ВЭБ, ВТБ, ГПБ) государство предоставило значительные средства. Декларируется готовность дать еще денег по мере необходимости.

Вместе с тем эти средства медленно и не полностью транслированы банкам второго эшелона, которые кредитуют предприятия реального сектора, включая малый и средний бизнес, существенно пострадавший от кризиса из-за падения спроса. Системные сбои в работе банков может вызвать рост неплатежей по уже предоставленным кредитам.

Значительная часть средств была использована крупнейшими банками для операций с иностранной валютой, что явно отразилось в показателях четвертого квартала прошлого года и первого квартала текущего года. Покупка в условиях плавной девальвации рубля валюты по низкому курсу с последующей продажей по высокому курсу принесла указанным банкам прибыль. Это фактически способствует углублению кризиса, поскольку предприятия без финансовой поддержки продолжают снижать производство, увольнять людей, что по цепочке, в конечном итоге, приводит к росту неплатежей банкам, в том числе тем крупнейшим банкам, которые увлеклись операциями с иностранной валютой.

Спасению целого ряда банков способствовало ГК Агентство по страхованию вкладов (ГК АСВ). Увеличена сумма застрахованных вкладов до 700 тыс. рублей. Проводятся в рамках закона выплаты вкладчикам банков с отозванной лицензией. Отлаженная за предыдущие годы система страхования и выплат по вкладам теперь приняла характер положительной сигнальной системы. Вывод вкладов в октябре к декабрю сменился притоком, причем в условиях снижения доходов населения. ГК АСВ получило функции по спасению проблемных банков. Более 15 банков сохранены за прошедший период за счет их продажи более стабильным банкам.

Кредиты и кризис

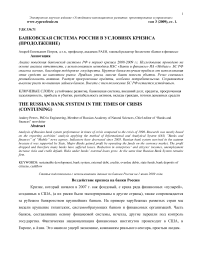

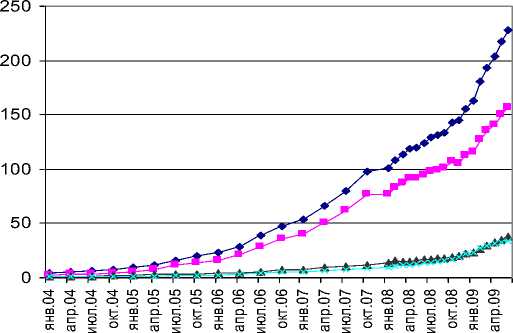

Начиная с 2000 года, кредиты экономики прирастали с разными, но значительными темпами, которые заметно превышали темпы роста ВВП. В 2007-2008 гг. темпы прироста резко падали, а в текущем году прирост сменился снижением. Изменение темпов роста кредитования реального сектора показано на диаграмме. Даже с учетом всех вливаний со стороны государства, с учетом инфляции, прирост кредитов ниже 100%. С одной стороны, часть средств ушла на погашение внешних кредитов. С другой стороны, общее падение спроса в мире заставило не только экспортеров снизить производство в России, но также и отрасли, работающие на экспортеров. Цепочка снижения спроса прокатилась по всей сети производства продуктов (товаров и услуг, включая финансовые и информационные услуги). Это снизило спрос на кредиты, т.к. многие предприятия уменьшают инвестиционные задачи; обновление и расширение производства не актуальны. Кредиты, особенно долгосрочные кредиты, предназначены для роста и развития. Прежние цели инвестирования потеряны. Их судьба зависит от уровня и темпов динамики восстановления роста экономики.

Динамика кредитов экономике в России

Рис. 1. Динамика изменения кредитов экономике в БС РФ

В таблице 6 за годовой период представлена динамика показателей «Кредиты экономике» (КЭ), «Просроченная задолженность» (ПЗС), в млн. руб., а также доля ПЗС в КЭ в процентах – для банков Москвы, других регионов и Сбербанка России. Величина кредитов экономике снижается, а просроченная задолженность растет.

Таблица 1 Динамика кредитов экономике и просроченной задолженности

|

Дата |

Банки Москвы |

Банки регионов России |

Сбербанк России |

||||||

|

КЭ, млн. руб. |

ПЗС, млн. руб. |

ПЗС/КЭ |

КЭ, млн. руб. |

ПЗС, млн. руб. |

ПЗС/КЭ |

КЭ, млн. руб. |

ПЗС, млн. руб. |

ПЗС/КЭ |

|

|

01.04.2008 |

6 406 471 |

127 285 |

1,99% |

2 007 565 |

25 312 |

1,26% |

4 300 691 |

42 427 |

0,99% |

|

01.05.2008 |

6 627 829 |

130 072 |

1,96% |

2 094 172 |

27 097 |

1,29% |

4 406 658 |

44 111 |

1,00% |

|

01.06.2008 |

6 842 416 |

133 231 |

1,95% |

2 141 671 |

28 765 |

1,34% |

4 524 024 |

45 718 |

1,01% |

|

01.07.2008 |

7 062 973 |

139 731 |

1,98% |

2 184 373 |

30 069 |

1,38% |

4 678 402 |

47 884 |

1,02% |

|

01.08.2008 |

7 313 446 |

142 261 |

1,95% |

2 240 373 |

31 456 |

1,40% |

4 755 667 |

48 167 |

1,01% |

|

01.09.2008 |

7 743 751 |

149 002 |

1,92% |

2 299 958 |

30 902 |

1,34% |

4 843 655 |

51 103 |

1,06% |

|

01.10.2008 |

7 853 488 |

164 611 |

2,10% |

2 345 091 |

33 236 |

1,42% |

4 927 442 |

56 028 |

1,14% |

|

01.11.2008 |

7 830 812 |

192 413 |

2,46% |

2 329 245 |

38 493 |

1,65% |

5 046 177 |

67 510 |

1,34% |

|

01.12.2008 |

7 774 896 |

226 758 |

2,92% |

2 279 914 |

44 420 |

1,95% |

5 071 944 |

89 619 |

1,77% |

|

01.01.2009 |

7 897 174 |

242 441 |

3,07% |

2 221 735 |

50 031 |

2,25% |

5 155 490 |

89 183 |

1,73% |

|

01.02.2009 |

8 339 906 |

288 111 |

3,46% |

2 231 048 |

57 175 |

2,56% |

5 299 499 |

103 802 |

1,96% |

|

01.03.2009 |

8 362 895 |

350 446 |

4,22% |

2 225 589 |

63 585 |

2,86% |

5 355 060 |

114 936 |

2,15% |

|

01.04.2009 |

8 159 160 |

372 629 |

4,57% |

2 187 216 |

71 003 |

3,25% |

5 341 866 |

128 413 |

2,40% |

|

01.05.2009 |

8 030 239 |

416 125 |

5,18% |

2 171 998 |

81 445 |

3,73% |

5 420 730 |

136 496 |

2,51% |

|

01.06.2009 |

7 826 753 |

439 525 |

5,62% |

2 176 690 |

87 847 |

4,04% |

5 412 250 |

141 613 |

2,62% |

Для банков Москвы просроченная задолженность по ссудам быстро приближается к границе в 6 процентов, которая считается относительно безопасной для устойчивости.

Вместе с тем президент Ассоциации российских банков Г.А. Тосунян, выступая в апреле на 20 съезде АРБ, отметил, что в АРБ поступили массовые заявления от небольших региональных банков и их клиентов, которые высказывают свое резко отрицательное отношение к принятому недавно 28 ФЗ о повышении капитала КО до 90 и 180 млн. руб., отменяющего дедушкину оговорку. Этот закон может привести к ликвидации 200–300 малых банков, которые обеспечивают услуги по кредитованию малого бизнеса, особенно в регионах. В развитых странах, как известно, малый бизнес создает более половины ВВП.

В кредитовании реального сектора в последние годы существенную роль играли две вновь возникшие тенденции. Это долгосрочное кредитование и потребительское кредитование . Кредиты до года принято связывать с торгово-закупочными операциями и пополнением оборотных средств предприятий. Кредиты на срок свыше 1 года уже могут быть предназначены для развития, для реализации инновационных проектов. Сравнение динамики суммы кредитов и кредитов свыше года в последние годы показывает, что при общей стагнации, прирост почти целиком приходится на кредиты свыше года, а в текущем году превышает прирост общей суммы кредитов.

В мировой практике долгосрочными считают кредиты на сроки свыше 5 лет. В формах отчетности РФ, Плане счетов бухгалтерского учета, есть только позиция «кредиты на срок свыше трех лет». Хотя субординированные кредиты, включая предоставленные банкам осенью ЦБ РФ (в том числе без залога), дают на срок свыше пяти лет. Это, в частности, затрудняет анализ структуры кредитного портфеля, а также прямой расчет капитала банков, в состав которого можно включать до половины суммы таких кредитов.

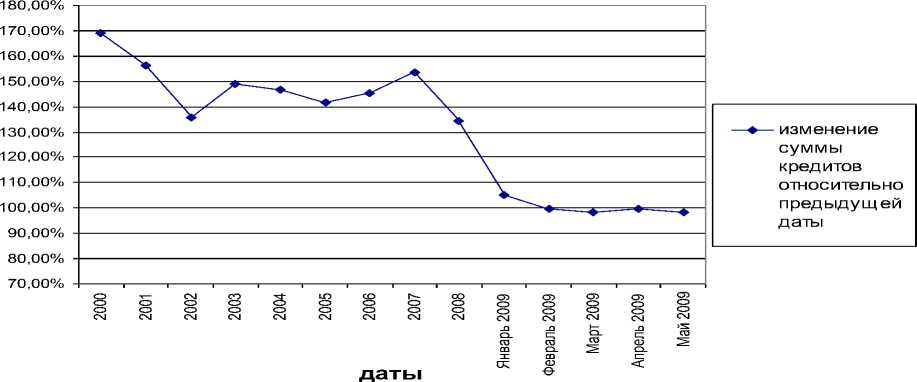

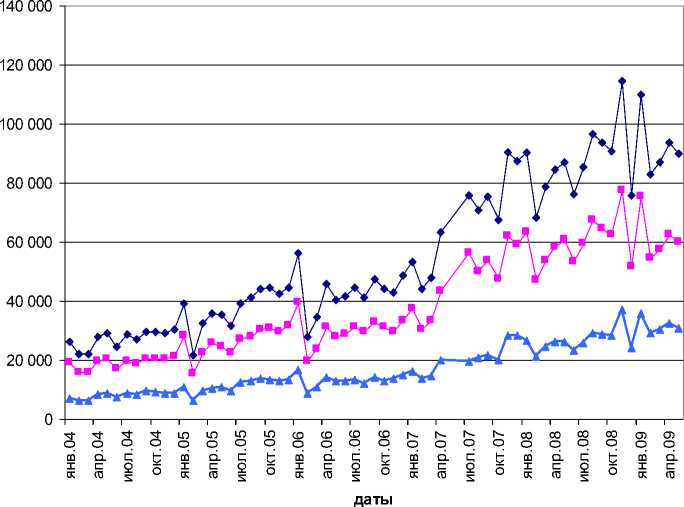

Потенциал банковской системы в кредитовании долгосрочных проектов по созданию, обновлению, модернизации основных фондов определяется ресурсами на срок свыше 3 лет. Темпы роста таких средств внушают определенный оптимизм. В таблице 2 и на рисунке 2 представлены динамика изменения обязательств банков Москвы (без Сбербанка России и Внешэкономбанка) и банков регионов России на срок свыше 3 лет, кредитов экономике на срок свыше 3 лет и отношения этих показателей.

Таблица 2 Динамика обязательств и кредитов на срок свыше 3 лет банков Москвы и регионов России

|

Дата |

Москва |

Регионы России |

||||

|

Сумма обязательств на срок свыше 3 лет, СО-3, млн. руб. |

Сумма кредитов на срок свыше 3 лет, КЭ-3, млн. руб. |

Отношение КЭ-3/СО-3, % |

Сумма обязательств на срок свыше 3 лет, СО-3, млн. руб. |

Сумма кредитов на срок свыше 3 лет, КЭ-3, млн. руб. |

Отношение КЭ-3/СО-3, % |

|

|

01.10.2004 |

215 819 |

150 220 |

69,60% |

59 830 |

52 743 |

88,15% |

|

01.01.2005 |

262 114 |

143 797 |

54,86% |

75 149 |

65 731 |

87,47% |

|

Дата |

Москва |

Регионы России |

||||

|

Сумма обязательств на срок свыше 3 лет, СО-3, млн. руб. |

Сумма кредитов на срок свыше 3 лет, КЭ-3, млн. руб. |

Отношение КЭ-3/СО-3, % |

Сумма обязательств на срок свыше 3 лет, СО-3, млн. руб. |

Сумма кредитов на срок свыше 3 лет, КЭ-3, млн. руб. |

Отношение КЭ-3/СО-3, % |

|

|

01.07.2005 |

311 400 |

190 261 |

61,10% |

148 777 |

95 492 |

64,18% |

|

01.01.2006 |

447 995 |

302 819 |

67,59% |

202 705 |

139 233 |

68,69% |

|

01.07.2006 |

590 142 |

480 178 |

81,37% |

246 317 |

205 017 |

83,23% |

|

01.01.2007 |

781 086 |

810 382 |

103,75% |

298 805 |

300 921 |

100,71% |

|

01.07.2007 |

1 085 613 |

1 176 622 |

108,38% |

345 745 |

433 049 |

125,25% |

|

01.01.2008 |

1 288 296 |

1 646 425 |

127,80% |

452 115 |

716 370 |

158,43% |

|

01.07.2008 |

1 660 054 |

2 120 799 |

127,75% |

594 455 |

878 039 |

147,70% |

|

01.10.2008 |

1 897 855 |

2 447 609 |

128,97% |

634 089 |

947 459 |

149,42% |

|

01.01.2009 |

2 068 519 |

2 622 451 |

126,78% |

936 952 |

1 010 223 |

107,82% |

|

01.02.2009 |

2 338 422 |

2 769 041 |

118,41% |

1 022 704 |

1 234 466 |

120,71% |

|

01.03.2009 |

2 371 576 |

2 797 600 |

117,96% |

1 006 390 |

1 235 474 |

122,76% |

|

01.04.2009 |

2 316 682 |

2 722 333 |

117,51% |

982 880 |

1 215 610 |

123,68% |

|

01.05.2009 |

2 208 810 |

2 663 047 |

120,56% |

975 106 |

1 268 059 |

130,04% |

|

01.06.2009 |

2 140 162 |

2 586 112 |

120,84% |

901 321 |

1 228 650 |

136,32% |

Ресурсы и кредиты на срок свыше трех лет – основа развития экономики – как заметный показатель возникли фактически только в 2004 году, затем быстро выросли (в текущих ценах – в 10 раз к началу 2009 года). Первоначально рост долгосрочных обязательств опережал рост кредитов, что трактовалось как отсутствие достаточно надежных заемщиков, отсутствие реальных проектов. Затем, в 2006 году, показатели сравнялись и далее кредиты превышают значения долгосрочных обязательств. Это хорошо с точки зрения развития экономики, реального сектора, но создает ситуацию риска в банковской системе.

В текущем году в условиях кризиса эти показатели снижаются, что накладывает ограничения на перспективы перехода к устойчивому развитию.

Динамика обязательств и кредитов свыше 3 лет в банках Москвы и регионов

Источник: Информационная система «Банки и финансы».

Рис. 2. Динамика обязательств и кредитов свыше 3 лет в банках Москвы и регионов

Как в банках Москвы, так и в банках регионов долгосрочные кредиты превышают соответствующие по срокам источники средств. Этот разрыв возрастал, однако в последние месяцы стабилизировался на фоне снижения показателей. Такое превышение является фактором риска. В банках регионов таких средств меньше, чем в банках Москвы. СБЕРБАНК РОССИИ имеет долгосрочные кредиты в 5–7 раз превышающие долгосрочные ресурсы, причем разрыв возрастает (на 1.06.2009 – 711,40%). Это можно оправдать поддержкой государства, а также высокой долей в пассивах депозитов физических лиц. Эти депозиты сопоставимы по объему с данными кредитами и, после снижения осенью, снова растут. То есть в стратегии долгосрочного кредитования СБЕРБАНК РОССИИ рискует в основном средствами вкладчиков.

Потребительское кредитование

Рынок потребительского кредитования в России возрастал – в 2005 году на 93%, в 2006 – на 75%, в 2007 году – на 56,7%. Кредитование вовлекает население во взаимодействие с банковской системой. По мере того, как заполняется рынок потребительского кредитования в России, развивался рынок кредитных карт. В период кризиса данный сектор рынка снижается, особенно в текущем году. Одной из важных составляющих информационных систем оценки заемщика систем являются бюро кредитных историй. Со стороны заемщика важно осознавать, какие обязательства и риски он принимает на себя по кредитам.

На заседании Межрегионального банковского совета 13 марта 2008 г. в Совете Федерации ФС РФ вице-президент АРБ А.И. Милюков дал анализ перспектив привлечения ресурсов. Депозиты граждан и юридических лиц могут дать не более 2 трлн. рублей в год. Иностранные ресурсы растут, но их структура такова, что прямые инвестиции составляют 25%, а кредиты 75%. В среднем по развивающимся рынкам картина обратная – прямые инвестиции составляют 65%, а кредиты 35%. Доля капитала иностранных банков с 2002 года возросла с 3% до 25%. Можно нарастить ее и до 67%, но это недопустимо, поскольку банковская система, по сути, попадет в руки иностранного капитала. Для решения предлагалось использовать государственные ресурсы, часть которых необходимо переключить в кредитный оборот. В итоге кризис сделал это предложение реальностью.

До кризиса банкам проще было привлечь длинные деньги с рынков капитала под приемлемый процент, а затем эту сумму использовать на выдачу коротких долгов. Выгода при этом очевидна: к примеру, привлекая кредит на год, банк успевал за это время прокрутить деньги несколько раз, получая прибыль, во много раз окупающую расходы по займам. Средняя стоимость выпущенных российских облигаций составляет 13–15%, а еврооблигаций 12–15. Средняя цена кредитного продукта банка порой превышала 50%. В связи с финансовым кризисом внешние заимствования стали дороже, а их предложение снизилось.

Объемы кредитования в России увеличились за предыдущие 6 лет в 9 раз, а кредиты физическим лицам – в 34 раза. Тем не менее, объем кредитов на душу населения составляет в России всего 0,6 тысячи евро, в то время как в странах ЕС – 27 тысяч евро. Объем ипотечного рынка в России достиг не более 3% от ВВП, но в Австрии он составляет 20,3%, Испании – 45,9%, а в Нидерландах 111,1% от ВВП.

Еще до кризиса банки стали проводить агрессивные компании по продвижению своих кредитных продуктов, порой в должной мере не контролируя состоятельность клиентов. Сами заемщики часто проявляли неосмотрительность в оценке предлагаемых условий кредитов и своих возможностей по их погашению. Результатом стала нарастающая просроченная задолженность, которая у ряда банков достигала 16–20% уже в 2007 году. Созданы риски с высокой степенью неопределенности. Это связано с тем, что нарастающие суммы кредитов были получены в разное время и на разные сроки. Трудно определить кумулятивный эффект в динамике по срокам погашения. Потенциал невозврата определяется ростом явной и скрытой безработицы, когда заемщики теряют ресурсы для погашения. В перспективе это поставит целый ряд банков в ситуацию неисполнения обязательств по привлеченным средствам. При этом автокредиты брали на 1–3 года, а ипотеку – на срок свыше трех лет, так что проблемы могут возникнуть в предстоящие годы.

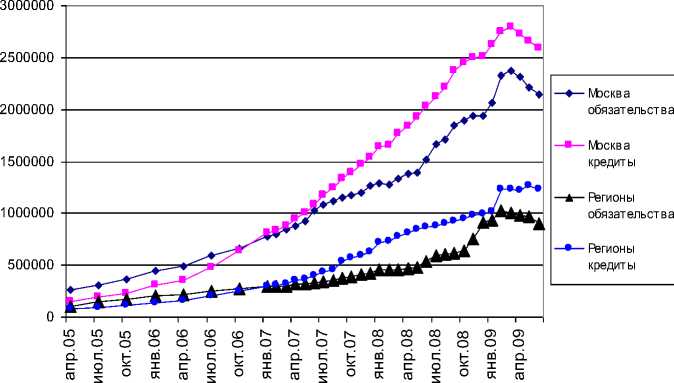

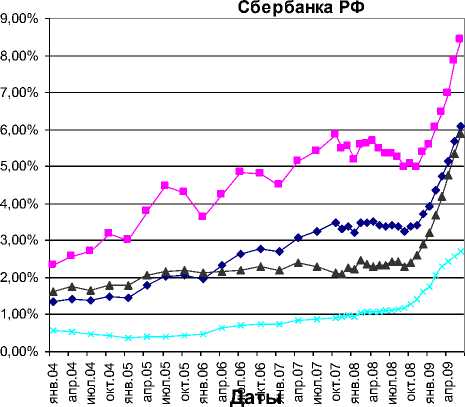

На рисунках 3-5 дана динамика кредитов, просроченной задолженности (ПЗС) и доля ПЗС в кредитах, физическим лицам банками РФ, Москвы, регионов и Сбербанка РФ.

Кредиты банков РФ, Москвы, регионов и Сбербанка РФ, предоставленные физлицам и предпринимателям

-

♦ РФ

-

■ — Москва

-

▲ Регионы

Сбербанк

РФ

Источник: Информационная система «Банки и финансы».

Рис. 3. Динамика кредитов физическим лицам, предоставленных банками РФ, Москвы, регионов и СБ РФ

После стремительного роста в предыдущие годы, в настоящее время наблюдается снижение потребительских кредитов. При этом растет просроченная задолженность.

Просроченная задолженность по кредитам физлицам и предпринимателям в банках РФ, Москвы, регионов и Сбербанка РФ

—♦— РФ

—■— Москва

—▲— Регионы

Сбербанк РФ даты

Источник: Информационная система «Банки и финансы».

Рис. 4. Просроченная задолженность по кредитам физ.лицам и предпринимателям в банках РФ, Москвы, регионов и Сбербанка РФ

Просроченная задолженность продолжает расти даже при снижении кредитов, причем в наибольшей степени у банков Москвы. Вклад Сбербанка России в ПЗС, который совпадает со всеми банками регионов, реально невелик, что показывает следующая диаграмма.

Электронное научное издание «Устойчивое инновационное развитие: проектирование и управление»

Доля просроченной задолженности в кредитах физлицам и предпринимателям банков РФ, Москвы, регионов и

—ф— РФ

—■— Москва

▲ Регионы

Сбербанк РФ

Источник: Информационная система «Банки и финансы».

Рис. 5. Доля просроченной задолженности в кредитах физ. лицам и предпринимателям в банках РФ, Москвы, регионов и Сбербанка РФ

Доля просроченной задолженности в потребительских кредитах банков Москвы возросла, и приближается к 9%. Показатель для регионов возрос уже до 6%. Уровень в 6-8%, который считается критическим, практически уже достигнут. Также с октября начала возрастать доля просроченной задолженности в потребительских кредитах Сбербанка России, которая до этого была незначительна.

В этой связи заметим, что нет математического аппарата для анализа таких проблем. Такой аппарат можно назвать параллельной асинхронной математикой . Суть в том, что возникает несколько процессов с разными условиями в разное время начала и разное время окончания. Эти процессы в каждый момент времени оказывают совместное влияние на систему, в которой они развиваются, начинаются и заканчиваются. Это влияние и результаты его воздействия на систему, меняются по мере изменения внешних условий, приводя либо к развитию, росту системы, либо к ее деградации, угасанию. Это связано с тем, что в математике отсутствует понятие времени, а, следовательно, и динамических потоков в сетях.

Примером является привлечение вкладов и предоставление кредитов. Вклады и депозиты (физических и юридических лиц) привлекаются в разное время, с разными суммами, разными процентами (разной стоимостью денег) и на разные сроки. Их совокупность в каждый момент времени составляет кредитный потенциал банка. Эти средства могут оставить, а могут забрать вкладчики по истечении срока действия договора. Это составляет риск долгосрочных вложений. Как показано, кредитный потенциал (и реальный портфель) Сбербанка равен совокупности коротких в своем большинстве вкладов физических лиц. Риск основан на опыте, что средства не будут массово изъяты, а будут вложены на следующий срок.

Вместе с тем в текущий момент на основании отчетности нельзя определить, какие суммы кредитов должны быть погашены через неделю, месяц, полгода, год, поскольку неизвестны условия, на которых они выданы. Неизвестно, также, какая их часть будет просрочена или даже не возвращена. Неизвестно, сколько заемщиков потеряли доходы (безработица, падение доходов бизнеса), как и неизвестно, смогут ли они, и в какие сроки, восстановить платежеспособность. Это затрудняет оценку изменения рисков, как в отдельных банках, так и в банковской системе в целом. Можно оценить перспективы на основании данных об объемах кредитов, выданных на разные сроки в предыдущие отчетные даты (за достаточно длительный период). И с учетом оборотов по активу и пассиву за отчетный период, на основании которых можно видеть, сколько выдано, а сколько возвращено. Для более точной оценки, хотя бы интегрально по стране или региону, надо знать динамику безработицы, включая скрытую, а также изменение прибыли и убытков предприятий.

Аналогичный анализ нужен по депозитам, с той разницей, что безработица способствует изъятию вкладов, что снижает ресурсную базу банков.

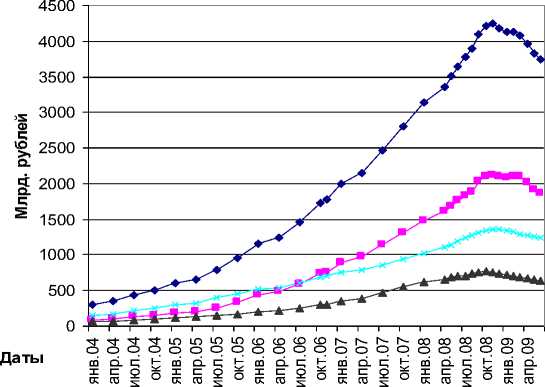

На рисунке 6 представлена динамика оборотов по корсчетам в ЦБ РФ и других банках, а также в банках-нерезидентах. Обороты по корсчетам представляют собой реальные потоки денежных средств, которые проходят через банковскую систему. Их значения многократно превышают сумму активов (пассивов) банков. Динамика данных показателей носит сезонный характер, во многом соответствуя производственному ритму реального сектора. Как известно, в первом квартале экономика России каждый год замедляет темпы роста, затем выдает максимальные темпы роста во втором и третьем кварталах, а затем резко снижает темп роста в четвертом квартале.

Особенность кризисного периода в том, что после резких перепадов оборотов в конце и в начале года, банковская система снизила обороты в феврале-мае, когда в предыдущие годы обычно начинался рост.

Динамика в банках РФ (без ВЭБ) оборотов по корсчетам в ЦБ РФ и других банках, а также в банках-нерезидентах

♦ Сумма оборотов по корсчетам

—■— Обороты в ЦБ РФ и других банках

—*— Обороты в банках-нерезидентах

Источник: Информационная система «Банки и финансы».

Рис. 6. Динамика в банках РФ (без ВЭБ) оборотов по корсчетам в ЦБ РФ и других банках, а также в банках-нерезидентах

В таблице 3 представлены банки (первые 10 из 22), которые имели временные финансовые затруднения. Счет 90903 – расчетные документы клиентов, не оплаченные в срок из-за отсутствия средств на корреспондентских счетах кредитной организации. В период роста таблица отсутствовала, значения по данному счету равнялись нулю. Количество таких банков с началом кризиса возросло до 22, целый ряд банков лишился лицензий. Вместе с тем с начала года здесь на 1 июня появился только один новый банк. С учетом падения прибыли и, соответственно рентабельности, это может быть предвестник второй волны кризиса.

Таблица 3 Банки, имевшие ненулевое значение счета 90903 в течение годового периода

|

N п/п |

Название банка |

Рег.№ |

Дата отзыва лицензии |

Дата решения о ликвидации |

Счет 90903 – расчетные документы клиентов, не оплаченные в срок из-за отсутствия средств на корреспондентских счетах кредитной организации, на дату (тыс. руб.) |

||||||||||||

|

01.06.08 |

01.07.08 |

01.08.08 |

01.09.08 |

01.10.08 |

1.11.08 |

1.12.08 |

1.01.09 |

1.02.09 |

1.03.09 |

1.04.09 |

1.05.09 |

1.06.09 |

|||||

|

1 |

АГРОХИМБАНК |

119 |

29.12.2008 |

494 983 |

|||||||||||||

|

2 |

АКРОПОЛЬ |

3027 |

26 852 |

||||||||||||||

|

3 |

БАНК ВЕФК |

729 |

6 578 598 |

||||||||||||||

|

4 |

БАНК24.РУ |

2227 |

352 597 |

||||||||||||||

|

5 |

БАШИНВЕСТ |

2189 |

169 149 |

99 595 |

|||||||||||||

|

6 |

ДОНАКТИВБАНК |

3120 |

39 866 |

||||||||||||||

|

7 |

КУРГАНПРОМБА НК |

1218 |

26.11.2008 |

7 634 |

|||||||||||||

|

8 |

МЗБ |

2475 |

02.02.2009 |

68 558 |

|||||||||||||

|

9 |

МОСКОВСКИЙ КАПИТАЛ |

3044 |

02.02.2009 |

1 120 050 |

|||||||||||||

|

10 |

НАЦИОНАЛЬНЫЙ ТОРГОВЫЙ БАНК |

3087 |

58 893 |

||||||||||||||

Электронное научное издание «Устойчивое инновационное развитие: проектирование и управление»

Острой проблемой стала капитализация банковской системы . Действительно, нарастающий невозврат кредитов вызывает угрозу сокращения капитала банков, что может привести к появлению новых системных рисков.

Анализ прибыли и убытки банков показывает, что операции с иностранной валютой позволили многим избежать балансовых убытков. В таблицах 4-5 представлены первые 15 банков по балансовой прибыли за 4 квартал 2008 года и за 1 квартал 2009 года.

Прибыль за квартал рассчитана как сумма потоков прибыли (или убытков) за три месяца, а они получены как разность соответствующих значений балансовой прибыли на последовательные отчетные даты. Представлены значения прибыли за квартал по ссудам, по операциям с ценными бумагами, по операциям с иностранной валютой, сумма потоков прибыли за три месяца. В последнем столбце представлена разность между балансовой прибылью за квартал и прибылью, полученной по отдельным операциям. Это прибыль (убытки) от других видов деятельности. Банки расположены по величине прибыли за отчетный квартал.

Таблица 4 Прибыль (убытки) за четвертый квартал 2008 г.

|

N п/п |

Рег. № |

Название банка |

Прибыль (или убытки) за квартал, тыс. руб. |

||||

|

По ссудам |

По операциям с ценными бумагами |

По операциям с иностранной валютой |

Балансовая за три месяца |

От других видов деятельности |

|||

|

1 |

354 |

ГАЗПРОМБАНК |

-16 058 489 |

-35 388 105 |

31 072 552 |

10 917 716 |

31 291 758 |

|

2 |

1481 |

СБЕРБАНК РОССИИ |

-11 027 748 |

-20 822 273 |

12 550 061 |

8 636 304 |

27 936 264 |

|

3 |

2495 |

ИНГ БАНК (ЕВРАЗИЯ) |

5 426 124 |

-1 614 274 |

1 666 305 |

7 444 030 |

1 965 875 |

|

4 |

2557 |

СИТИБАНК |

5 299 835 |

2 830 986 |

2 362 848 |

6 967 525 |

-3 526 144 |

|

5 |

128 |

БАЛТИЙСКИЙ БАНК |

3 894 938 |

-30 726 |

-20 390 |

3 888 045 |

44 223 |

|

6 |

2272 |

РОСБАНК |

247 514 |

-6 064 029 |

1 215 550 |

2 863 781 |

7 464 746 |

|

7 |

1 |

ЮНИКРЕДИТ БАНК |

-1 297 146 |

-3 623 853 |

5 153 699 |

2 797 299 |

2 564 599 |

|

8 |

1942 |

ГЛОБЭКС |

2 581 087 |

180 737 |

-29 170 |

2 583 590 |

-149 064 |

|

9 |

2142 |

ТРАНСКРЕДИТБАНК |

2 718 769 |

-2 026 414 |

-715 519 |

2 484 473 |

2 507 637 |

|

10 |

1623 |

ВТБ 24 |

508 614 |

-2 252 106 |

581 654 |

1 474 696 |

2 636 534 |

|

11 |

121 |

ЦЕНТРОКРЕДИТ |

-29 835 |

-2 735 826 |

267 542 |

1 368 674 |

3 866 793 |

|

12 |

2879 |

АВАНГАРД |

256 416 |

-1 616 963 |

86 329 |

854 679 |

2 128 897 |

|

13 |

3328 |

ДОЙЧЕ БАНК |

-1 935 216 |

-142 666 |

2 945 376 |

825 348 |

-42 146 |

|

14 |

2766 |

ОТП БАНК |

1 179 544 |

-567 359 |

-602 197 |

731 896 |

721 908 |

|

15 |

2361 |

МДМ-БАНК |

-946 870 |

7 478 809 |

180 711 |

672 341 |

-6 040 309 |

Таблица 5 Прибыль (убытки) за первый квартал 2009 г.

|

N п/п |

Рег. № |

Название банка |

Прибыль (или убытки) за квартал, тыс. руб. |

||||

|

По ссудам |

По операциям с ценными бумагами |

По операциям с иностранной валютой |

Балансовая за три месяца |

От других видов деятельности |

|||

|

1 |

354 |

ГАЗПРОМБАНК |

-37 629 985 |

-1 226 253 |

52 379 636 |

16 689 937 |

3 166 539 |

|

2 |

1481 |

СБЕРБАНК РОССИИ |

-16 124 870 |

7 824 469 |

24 110 743 |

6 439 489 |

-9 370 853 |

|

3 |

1 |

ЮНИКРЕДИТ БАНК |

-3 765 566 |

2 286 251 |

7 229 082 |

4 545 095 |

-1 204 672 |

|

4 |

316 |

ХКФ БАНК |

7 696 165 |

-176 562 |

-5 364 745 |

2 320 951 |

166 093 |

|

5 |

2142 |

ТРАНСКРЕДИТБАНК |

2 210 978 |

616 956 |

84 751 |

2 115 231 |

-797 454 |

|

6 |

2557 |

СИТИБАНК |

-2 200 782 |

-1 257 638 |

4 540 012 |

1 916 417 |

834 825 |

|

7 |

3328 |

ДОЙЧЕ БАНК |

2 656 741 |

682 342 |

-680 737 |

1 738 538 |

-919 808 |

|

8 |

2495 |

ИНГ БАНК (ЕВРАЗИЯ) |

-807 402 |

769 049 |

1 951 562 |

1 515 445 |

-397 764 |

|

9 |

1326 |

АЛЬФА-БАНК |

-12 855 360 |

-1 849 291 |

15 272 181 |

1 380 995 |

813 465 |

|

10 |

3349 |

РОССЕЛЬХОЗБАНК |

-1 795 126 |

-958 516 |

3 351 203 |

1 244 070 |

646 509 |

|

11 |

3470 |

ТОЙОТА БАНК |

1 164 029 |

0 |

213 |

1 164 242 |

0 |

|

12 |

3311 |

КРЕДИТ ЕВРОПА БАНК |

1 433 201 |

0 |

-306 249 |

1 148 144 |

21 192 |

|

13 |

3016 |

ОРГРЭСБАНК |

1 710 628 |

-158 148 |

-589 519 |

1 132 609 |

169 648 |

|

14 |

3255 |

БАНК ЗЕНИТ |

581 775 |

890 115 |

-220 815 |

891 850 |

-359 225 |

|

15 |

3333 |

КОММЕРЦБАНК (ЕВРАЗИЯ) |

-1 759 777 |

0 |

2 471 966 |

853 283 |

141 094 |

Масштабы убытков по операциям с кредитами и ценными бумагами в первом квартале снизились. Интересно, что банки с иностранным капиталом имеют меньше убытков по ссудам, чем российские банки. Особую тревогу вызывает резкое снижение рентабельности активов. Это снижает возможности самостоятельно увеличить капитал, ограничивает развитие. В таблице показано изменение рентабельности в течение годового периода. Следует заметить, что балансовая прибыль (БП) – накапливаемый показатель, который нарастает в течение года, поэтому на первое февраля возникает скачок – БП начинает нарастать заново.

Таблица 6 Динамика рентабельности активов банковской системы России, банков Москвы, регионов, Сбербанка России и ВТБ в течение годового периода

|

Дата |

БС РФ |

Банки Москвы |

Банки регионов |

Сбербанк России |

ВТБ |

|

Балансовая прибыль на сумму активов (валюту баланса) БП/ВБ, % |

|||||

|

01.06.2008 |

0,63% |

0,61% |

0,70% |

0,64% |

0,57% |

|

01.07.2008 |

0,73% |

0,73% |

0,83% |

0,72% |

0,59% |

|

01.08.2008 |

0,78% |

0,75% |

0,93% |

0,79% |

0,56% |

|

01.09.2008 |

0,81% |

0,71% |

1,10% |

0,82% |

0,85% |

|

01.10.2008 |

0,78% |

0,66% |

1,17% |

0,88% |

0,52% |

|

01.11.2008 |

0,69% |

0,55% |

1,03% |

0,88% |

0,26% |

|

01.12.2008 |

0,70% |

0,55% |

1,07% |

0,84% |

0,47% |

|

01.01.2009 |

0,74% |

0,60% |

0,99% |

0,87% |

0,75% |

|

01.02.2009 |

0,11% |

0,14% |

0,09% |

0,03% |

0,25% |

|

01.03.2009 |

0,11% |

0,13% |

0,03% |

0,04% |

0,31% |

|

01.04.2009 |

0,10% |

0,15% |

0,07% |

0,04% |

0,08% |

|

01.05.2009 |

0,05% |

0,17% |

0,01% |

0,01% |

-0,43% |

|

01.06.2009 |

0,05% |

0,18% |

-0,16% |

0,03% |

-0,35% |

|

Изменения за период |

-0,58% |

-0,43% |

-0,93% |

-0,61% |

-0,93% |

Сравнение значений на сопоставимые даты, в данном случае, на 1 июня, а также изменение показателей, в комментариях не нуждается.

Рейтинг динамической финансовой стабильности (РДФС) банков является средством оценки финансовой стабильности банков России в интересах вкладчиков, клиентов, партнеров, действующих и потенциальных инвесторов, органов государственной власти. Методика РДФС позволяет рассчитать аналогичные рейтинги для предприятий, страховых организаций, других субъектов экономики. Подробное изложение методики представлено в [1].

Расчет РДФС производится ежемесячно для всех банков России на основе доступной финансовой отчетности – балансы по счетам второго порядка (форма 0409101 Оборотная ведомость по счетам бухгалтерского учета кредитной организации). Расчет РДФС производится с учетом динамики показателей по месяцам на протяжении годового периода.

По результатам расчета ежемесячно каждый банк помещается в один из 12 классов по специальной шкале в соответствии с его уровнем финансовой стабильности. Положение в классе, изменение положения между классами и внутри классов позволяет оценить траекторию финансовой стабильности каждого банка.

Электронное научное издание «Устойчивое инновационное развитие: проектирование и управление»

В отличие от других рейтингов РДФС оценивает банк как по динамике изменения его положения в банковской системе России, так и по сбалансированности его внутренних показателей, таких как достаточность капитала, ликвидность, качество активов, ориентация на реальный сектор и т.д.

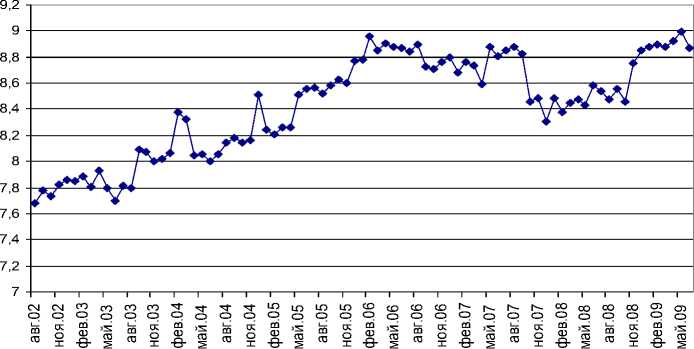

Индекс состояния банковской системы (ИСБС) оценивает ежемесячное изменение финансовой стабильности банковской системы России по 12 балльной шкале. Аналогов такого показателя, который одним числом оценивает состояние целого сектора экономики, на сегодня нет. Расчет ИСБС производится на основе распределения банков по классам РДФС. Чем больше банков попадает в классы более высокой финансовой стабильности, тем выше значение ИСБС. Значение ИСБС показывает текущее состояние, а его изменение показывает тенденции развития банковской системы России. В таблице 10 и на рисунке 9 представлен взвешенный индекс состояния банковской системы – ИСБС-В, при расчете которого каждый банк взвешен по сумме пассивов. При расчете ИСБС-В каждый банк как единица, умножается на свою долю в сумме пассивов банковской системы. Таким образом, в ИСБС-В производится нормировка на единицу.

Таблица 7 Динамика распределения банков по классам РДФС, ИСБС, ИСБС-В за период с 1.07.2002

Расчеты сделаны за годовой период, предшествующий каждой отчетной дате

|

Дата |

Классы |

Кол-во банков |

ИСБС-В |

|||||||||||

|

А3 |

А2 |

А1 |

Б3 |

Б2 |

Б1 |

В3 |

В2 |

В1 |

Г3 |

Г2 |

Г1 |

|||

|

01.07.2002 |

2 |

6 |

14 |

11 |

51 |

124 |

253 |

587 |

222 |

52 |

1 |

1323 |

7,8163 |

|

|

01.01.2003 |

2 |

8 |

8 |

14 |

54 |

130 |

258 |

573 |

246 |

29 |

2 |

1324 |

7,8471 |

|

|

01.07.2003 |

1 |

3 |

6 |

6 |

20 |

49 |

133 |

247 |

589 |

236 |

33 |

3 |

1326 |

7,8106 |

|

01.01.2004 |

3 |

10 |

3 |

13 |

128 |

214 |

354 |

509 |

78 |

10 |

2 |

1324 |

8,0669 |

|

|

01.07.2004 |

4 |

5 |

5 |

23 |

110 |

207 |

352 |

520 |

88 |

3 |

1 |

1318 |

8,0562 |

|

|

01.01.2005 |

5 |

5 |

7 |

19 |

109 |

224 |

334 |

505 |

88 |

2 |

1298 |

8,2436 |

||

|

01.07.2005 |

1 |

6 |

2 |

8 |

18 |

108 |

218 |

316 |

497 |

95 |

8 |

1277 |

8,5677 |

|

|

01.01.2006 |

4 |

3 |

4 |

10 |

21 |

149 |

244 |

322 |

421 |

69 |

5 |

1252 |

8,7760 |

|

|

01.07.2006 |

2 |

5 |

5 |

8 |

17 |

94 |

165 |

230 |

328 |

53 |

907 |

8,8463 |

||

|

01.01.2007 |

2 |

2 |

11 |

7 |

12 |

110 |

189 |

253 |

347 |

68 |

1 |

1002 |

8,6785 |

|

|

01.07.2007 |

2 |

5 |

10 |

4 |

11 |

108 |

162 |

228 |

409 |

69 |

2 |

1010 |

8,8471 |

|

|

01.01.2008 |

3 |

11 |

6 |

14 |

103 |

161 |

226 |

378 |

82 |

5 |

989 |

8,4836 |

||

|

01.04.2008 |

3 |

1 |

7 |

8 |

21 |

100 |

160 |

238 |

387 |

76 |

4 |

1005 |

8,4752 |

|

|

01.07.2008 |

3 |

3 |

6 |

7 |

18 |

113 |

169 |

225 |

368 |

94 |

7 |

1013 |

8,5401 |

|

|

01.10.2008 |

3 |

4 |

5 |

9 |

23 |

108 |

156 |

221 |

378 |

92 |

9 |

1008 |

8,4576 |

|

|

01.01.2009 |

3 |

3 |

6 |

10 |

16 |

106 |

159 |

218 |

375 |

79 |

6 |

981 |

8,8776 |

|

|

01.04.2009 |

3 |

3 |

5 |

10 |

18 |

99 |

160 |

226 |

371 |

77 |

3 |

975 |

8,9237 |

|

|

01.05.2009 |

4 |

2 |

5 |

11 |

19 |

98 |

157 |

221 |

370 |

69 |

4 |

960 |

8,9944 |

|

|

01.06.2009 |

3 |

3 |

6 |

9 |

16 |

97 |

154 |

220 |

361 |

77 |

3 |

949 |

8,8679 |

|

Электронное научное издание «Устойчивое инновационное развитие: проектирование и управление»

Индекс состояния БС РФ, взвешенный (ИСБС-В)

Даты

Рис. 7. Индекс состояния БС РФ, взвешенный (ИСБС-В), расчет по 01.06.2009

Динамика ИСБС-В показывает, что состояние банковской системы России, после роста в 2002–2005 гг., начало снижаться в 2006–2007 гг. После заметного спада в конце 2007 года, ИСБС-В колебался на уровне 2005 года. Затем начал расти, и вырос до максимального достигнутого уровня, что является следствием государственной поддержки банков. Динамика ИСБС-В подтверждает наблюдения, отмеченные в первой части данной статьи, что проблемы в банковской системе накапливались до кризиса.

Исследование проведено на основе публикуемой статистики и отчетности, а также с использованием данных ИАС «Банки и финансы» информационного агентства «Мобиле». Эти данные до 2007 года охватывают практически все банки России, после этого – более 90% по количеству, около 98% по сумме активов и капиталу. В базе данных «Банки и финансы» расчет показателей на основе открытой отчетности осуществляется, начиная с 1995 года, и публикуется в бюллетене «Банки и финансы». ИАС «Банки и финансы» в электронном виде разработана в 2001 году по заказу Банка России, и содержит показатели, которые обеспечивают анализ состояния каждого банка России, начиная с 1.01.1998 (период действия нового Плана счетов). Система обеспечивает выполнение сложных запросов с выделением заданных групп банков, которые имеют выбранные показатели в заданном диапазоне значений на заданные даты или периоды времени. В системе производится ежемесячный расчет около 170 показателей, и представлены их суммарные значения, а также значения рублевой и валютной составляющих.

Список литературы Банковская система России в условиях кризиса (продолжение)

- Карминский, А.М., Пересецкий, А.А., Петров, А.Е. Рейтинги в экономике (методология и практика). Финансы и статистика. - М., 2005. - 240 с.

- EDN: QQILJT

- Credit ratings and complementary sources of credit qualiti information/Ed. A. Estrella. - Basel: Bank for international settlements. Basel committee on banking supervision working papers, №3. - August 2000. - 180 p.

- Петров, А.Е. (главные редактор) Банки и финансы: информационно-аналитический бюллетень. - М.: Мобиле, № 3 (80), 2009. - 386 с.