Банковский кредит стимулирует экономический рост

Автор: М. Хромов

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 21 (82), 2018 года.

Бесплатный доступ

Динамичное развитие банковского кредитования населения в 2018 г. происходило во всех основных сегментах кредитного рынка. Номинальные показатели задолженности и выдачи кредитов достигли новых максимумов. Снижение процентных ставок и активизация выдачи новых кредитов обусловили положительный чистый вклад банковского кредита в располагаемые ресурсы домашних хозяйств.

Короткий адрес: https://sciup.org/170177004

IDR: 170177004

Текст научной статьи Банковский кредит стимулирует экономический рост

В 2018 г. рынок розничного банковского кредитования развивается весьма динамично. За 10 месяцев 2018 г. объем задолженности физических лиц по банковским кредитам вырос на 2,2 трлн руб., что составляет 17,8% объема задолженности на начало 2018 г. Это более чем в 2 раза превосходит показатели соответствующего периода предшествующего года. Тогда прирост кредитной задолженности населения перед банками составил лишь 1,0 трлн руб., или 8,9% ее величины по состоянию на начало 2017 г. Всего за весь прошлый год этот показатель достиг лишь 1,4 трлн руб. (12,3%). В 2018 г. кредитный рынок продемонстрировал аналогичный по величине прирост (1,4 трлн руб.) уже по итогам первых 7 месяцев года. В результате совокупный объем долга населения перед банками достиг очередного рекорда и на 1 ноября 2018 г. составил 14,4 трлн руб.

За 10 месяцев банки выдали населению новых кредитов общим объемом 9,9 трлн руб., что превосходит на 37% показатель соответствующего периода 2017 г. (7,2 трлн руб.) и даже на 7% больше уровня 2017 г. в целом (9,2 трлн руб.), что на тот момент являлось максимальным годовым объемом выданных банковских кредитов населению. Очевидно, что по объему выдачи новых кредитов в 2018 г. будет достигнут новый максимум за все время существования российского банковского рынка.

Структура выданных кредитов физическим лицам продолжает смещаться в сторону жилищных кредитов. Так, за 10 месяцев 2018 г. банки предоставили физическим лицам 2,4 трлн руб. кредитов на покупку жилья, что на 58% больше, чем за аналогичный период 2017 г., и на 17% превосходит показатель выдачи жилищных кредитов в целом за 2017 г. В январе-октябре 2018 г. доля вновь выданных кредитов на покупку жилья достигла 24% в общем объеме банковских кредитов, предоставленных населению, тогда как в 2017 г. она не превышала 22%.

21(82) 2018

Из-за более длинных сроков погашения жилищных кредитов по сравнению с прочими кредитами физическим лицам, их доля в общем объеме задолженности высока. По итогам октября 2018 г. из общего объема задолженности в 14,4 трлн руб. на жилищные кредиты приходилось 6,2 трлн руб., или 43%. Годом ранее этот показатель составлял 42%.

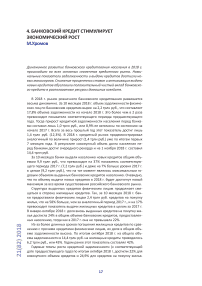

Годовые темпы роста кредитной задолженности (к соответствующей дате предшествующего года) по итогам октября 2018 г. достигли 22% для совокупного объема кредитов и 24,9% для кредитов на покупку жилья.

Мониторинг экономической ситуации в России

Задолженность по прочим потребительским кредитам выросла за прошедшие 12 месяцев на 19,8%. Ускорение темпов роста кредитной задолженности затронуло все сегменты рынка. В 2017 г. темпы роста кредитов были заметно скромнее: за прошлый год объем задолженности по жилищным кредитам увеличился на 15%, по потребительским – на 11% ( рис. 1 ).

Рис. 1. Темпы роста банковских кредитов населению, % к соответствующей дате предшествующего года

Источник: Банк России, расчеты Института Гайдара.

Восстановление рынка розничного кредитования наблюдается не только в номинальном выражении, но и относительно величины денежных доходов населения.

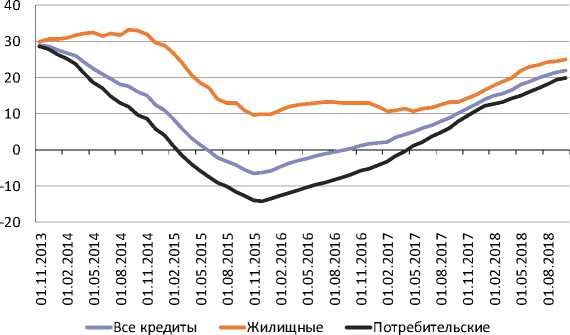

Так, уже по итогам августа 2018 г. общая кредитная задолженность превысила 25% годового объема денежных доходов населения. Аналогичное явление наблюдалось лишь в течение нескольких месяцев в кон- це 2014 г.

Объем выданных новых кредитов по отношению к объему доходов также превысил прежние максимумы. Как и в 2013 г., когда объем вновь выданных кредитов составлял 20% величины денежных доходов, по итогам трех кварталов 2018 г. этот показатель достиг такой же величины.

Прирост задолженности в 2018 г. еще немного отстает от уровней 2012–2013 гг. Тогда соотношение кредитной задолженности и денежных доходов находилось на уровне 5,0–5,5%, в 2018 г. этот показатель пока не превышает 4,5% годового объема денежных доходов домашних хозяйств ( рис. 2 ). Это связано с тем обстоятельством, что значительное снижение процентных ставок по кредитам физическим лицам стимулирует процесс рефинансирования старых кредитов. В результате рост кредитной задолженности отстает от выдачи новых кредитов.

Ключевым результатом

21(82) 2018

развития кредитного рынка в 2018 г. стал возврат к положительному чистому вкладу банковского кредита в располагаемые финансовые ресурсы домашних хозяйств. Этот показатель определяется как разница между приростом кредитной задолженности населения перед банками и объемом процентных платежей по кредитам. В ситуации, когда прирост кредитной задолженности превышает величину процентных

Рис. 2. Кредитование домашних хозяйств, % к денежным доходам за 4 квартала

Источник : Банк России, ФСГС, расчеты Института Гайдара.

4. Банковский кредит стимулирует экономический рост платежей, домашние хозяйства получают дополнительные средства от банковского сектора, увеличивающие его располагаемые финансовые ресурсы.

В течение трех лет (с 2015 по 2017 г.) население выплачивало банкам больше процентных платежей, чем получало от них новых кредитов за вычетом погашений. Такая ситуация сокращала доступные населению финансовые ресурсы, снижая возможный уровень потребительских расходов.

В 2018 г. банковский кредит вернул себе стимулирующую роль для роста расходов населения. По итогам трех кварталов 2018 г. чистый вклад банковского кредитования в располагаемые финансовые ресурсы домашних хозяйств можно оценить в 1,5% их денежных доходов. Эти дополнительные ресурсы население направило как на поддержание конечного потребления, так и на инвестиции в жилье с учетом возросшей значимости жилищных кредитов в общем объеме кредитного рынка. И в том, и в другом случае можно констатировать стимулирующую роль банковского кредита для экономического роста.•

21(82) 2018