Банковский сектор: балансовая прибыль снижается

Автор: М. Хромов

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 15 (76), 2018 года.

Бесплатный доступ

Банковская прибыль в январе-июле 2018 г. заметно сократилась по сравнению с аналогичным периодом 2017 г. – главным образом за счет возобновления роста резервов на возможные потери. Позитивным фактором стал рост чистых процентных доходов и прибыли от регулярных банковских операций.

Короткий адрес: https://sciup.org/170176961

IDR: 170176961

Текст научной статьи Банковский сектор: балансовая прибыль снижается

За первые 7 месяцев 2018 г. (с января по июль) балансовая прибыль российского банковского сектора достигла 776,2 млрд руб. Рентабельность активов (ROA) в этот период составила 1,5%, рентабельность капитала (ROE) – 14,9% в годовом выражении.

По сравнению с аналогичным периодом 2017 г. полученный банками финансовый результат сократился на 150 млрд руб. Рентабельность банковского сектора также заметно снизилась. Годом ранее ROA банковского сектора составлял 2,0%, а ROE – 19% в годовом выражении. При этом финансовые результаты банковской деятельности в текущем году несомненно улучшились по сравнению с 2017 г. в целом, когда рентабельность активов составила лишь 1,0%, а рентабельность собственных средств – 9,4% в годовом выражении.

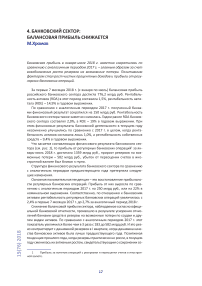

Что касается составляющих финансового результата банковского сектора (см. рис. 1 ), то прибыль от регулярных банковских операций1 за январь-июль 2018 г. достигала 1359 млрд руб., прирост резервов на возможные потери – 582 млрд руб., убыток от переоценки счетов в иностранной валюте был близок к нулю.

Структура финансового результата банковского сектора по сравнению с аналогичным периодом предшествующего года претерпела следующие изменения.

Основная положительная тенденция – это восстановление прибыльности регулярных банковских операций. Прибыль от них выросла по сравнению с аналогичным периодом 2017 г. на 250 млрд руб., или на 22% в номинальном выражении. Соответственно, по отношению к банковским активам рентабельность регулярных банковских операций увеличилась с 2,4% в первые 7 месяцев 2017 г. до 2,7% за аналогичный период 2018 г.

15(76) 2018

Снижение балансовой прибыли сектора, наблюдаемое согласно официальной банковской отчетности, произошло в результате ускорения отчислений банками средств в резервы на возможные потери по ссудам и другим видам активов. По сравнению с аналогичным периодом 2017 г. этот показатель увеличился более чем в 3 раза с 183 до 582 млрд руб. И это резко контрастирует с динамикой резервов в I квартале, когда динамика качества банковских активов была лучше предшествующего года. Позитивная тенденция прошлого года, когда резервы практически не росли, в текущем году сменилась их активным ростом, свидетельствующим о сохранении се-

Мониторинг экономической ситуации в России

-100

-200

-300

-400

^^^^^^^^^щ

01.07.2018

^Прибыль до формирования резервов

^ Прирост резервов

на возможные потери

^ Прибыль от переоценки

^^^^еПрибыль за месяц

Рис. 1. Основные компоненты ежемесячной прибыли банков, млрд руб. Источник: Банк России.

рьезных проблем с качеством банковских активов. Как результат, отношение сформированных резервов к совокупным банковским активам сохраняется в последние месяцы на рекордном уровне – 8,5%. Отметим также, что во 2-м полугодии 2017 г. именно резкий рост резервов на возможные потери стал причиной значительного сокращения банковской прибыли. Это было связано с началом санации ряда крупных частных банков1, выявившей в них значительные некачественные активы. По итогам 2017 г. совокупный объем сформированных банками резервов на возможные потери достиг рекордных 7 трлн руб., или 8,1% от всех банковских активов.

Основным фактором увеличения прибыльности регулярных банковских операций во II квартале 2018 г. стало увеличение чистых процентных доходов банков. Снижение процентных ставок в этот период сильнее сказалось на объеме привлеченных средств, чем на размещенных. В целом за 1-е полугодие 2018 г. чистый процентный доход банков достиг 1084 млрд руб. (годом ранее – 941 млрд руб.). При этом снижение процентных ставок оказало влияние как на процентные доходы, так и на процентные расходы. Процентные доходы банковского сектора в 1-м полугодии 2018 г. снизились на 80 млрд руб. по сравнению с 1-м полугодием 2017 г., составив 2698 млрд руб. А процентные расходы сократились заметно интенсивнее – на 224 млрд руб., уменьшившись до 1614 млрд руб.

15(76) 2018

В перспективе до конца текущего года динамика банковской прибыли будет определяться теми же факторами: процентной политикой Банка России, процессами финансового оздоровления крупных банков, а также динамикой обменного курса национальной валюты. В частности, динамика прибыли от регулярных банковских операций будет определяться дальнейшими решениями Банка России по ключевой ставке. Если Центральный банк увеличит ключевую ставку до конца текущего года, новые кредиты в 2018 г. все равно останутся на 2–3 п.п. дешевле, чем в прошлом году, а стоимость привлеченных средств может возрасти из-за конкуренции банков за привлеченные средства. Сохранение ключевой ставки на текущем уровне до конца года, скорее всего, поддержит достигнутую структуру процентных доходов без значительного влияния на общий финансовый результат банковского сектора.•