Безыдейный рынок

Автор: Ермак Александр

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Ваши деньги

Статья в выпуске: 9 (101), 2010 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142169777

IDR: 142169777

Текст обзорной статьи Безыдейный рынок

Во второй половине июля и начале августа на рынке рублевых облигаций продолжилось медленное «сползание» доходностей. В отсутствие значимых рыночных идей на поведение инвесторов влияли макростатисти-ческие данные из-за рубежа (в этот период как в Европе, так и в США они были довольно благоприятны). Кроме того, изголодавшиеся по хорошим новостям участники рынка продолжительное время отыгрывали результаты стресс-тестов европейских банков, несмотря на то, что их позитивные результаты были предсказаны заранее и объяснялись заведомой мягкостью условий тестирования.

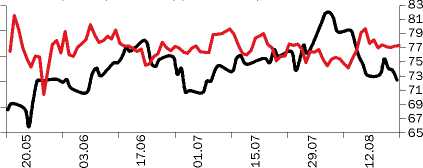

Общий позитивный настрой на внутреннем российском рынке поддерживался за счет сохранявшегося высокого уровня рублевой ликвидности и относительного спокойствия на межбанковском рынке. Стоимость денег в рублях даже в периоды значительного отвлечения ликвидности во время уплаты налогов не увеличивалась значительно. Дополнительную поддержку оказывали растущие цены на нефть (стоимость барреля Urals достигала $80 к концу июля) и последовавшее за этим укрепление рубля, курс которого коснулся отметки 34 руб. за единицу бивалютной корзины.

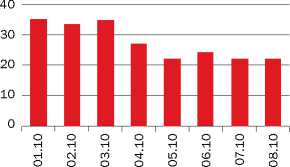

Активность на вторичном рынке оставалась невысокой. Среднедневные объемы торгов рублевыми облигациями в июле и августе сохранились на уровне 22 млрд. руб. Это ниже, чем в июне, и примерно соответствует показателям мая, когда рынок оживал после мощной весенней коррекции. Помимо общей безыдейности рынка это объясняется и объективными факторами: июль — август — это главный отпускной период, к тому же свою роль сыграли и торфяные пожары в средней полосе России.

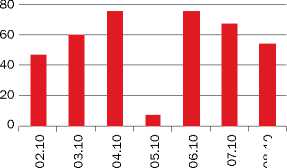

Основные события по-прежнему происходили на первичном рынке. Объем размещений в июле не превысил рекорда, установленного месяцем ранее, однако оказался значительным — 67,9 млрд. руб. За первую половину августа на рынок вышли новые корпоративные бумаги общим объемом 54,5 млрд. руб. В целом спрос на «первичке» оставался высоким. Новые размещения — для инвесторов по-прежнему один из немногих способов приобрести значительные объемы облигаций, так как ликвидность вторичного рынка в летний период понижена. Большинство их проходило с переподпиской (в пределах 1,5–2,5х). Эмитенты имели возможность размещаться по ниж-

ним границам запланированных диапазонов доходности, тем не менее итоговые ставки купонов нередко предполагали незначительную премию к текущим рыночным котировкам, что только подстегивало спрос на бумаги. Цена большинства таких облигаций увеличивалась в течение первых недель после размещения до 101–102% от номинала. Также отметим некоторый уклон на первичных размещениях в сторону бумаг 2–3-го эшелона (из последних размещений можно выделить ТД Копейка БО-1, НК Альянс-3, ТГК-9–1). Участники рынка переключают свое внимание на подобные выпуски с «голубых фишек», уровни доходности по которым сократились до минимума: по большинству выпусков спреды к ОФЗ не превышают 100 б. п., по наиболее

Александр ЕРМАК, ведущий аналитик Департамента казначейских операций и финансовых рынков, Сбербанк России

Индексы доходности облигационного рынка

Источник: Cbonds

Среднедневные объемы торгов, млрд. руб.

Объемы первичных размещений корпоративных облигаций, млрд. руб.

08.10

EAST NEWS

качественным эмитентам, например Газпрому, они сократились до 50 б. п., что уже, с точки зрения инвестора, не компенсирует разницу в условиях налогообложения и рефинансирования корпоративных и госбумаг.

Ситуация изменилась во второй декаде августа. Итоги заседания ФРС 10 августа, и в особенности последовавшие комментарии его представителей, охладили глобальные рынки. ФРС оставила учетную ставку без изменений: в диапазоне 0–0,25% (что ожидалось рынками), а также объявила о дополнительных стимулирующих мерах для экономики. Все это вкупе с последовавшим коммюнике, где отмечалось (в отличие от июньского пресс-релиза) замедление темпов восстановления американской экономики и сохранение негативных тенденций на рынке труда США, было воспринято инвесторами однозначно: забывать про возможность дефляционного сценария еще рано,

Курс рубля и цена нефти

Курс рубля к бивалютной корзине, руб. (левая шкала)

Цена нефти Urals, $ (правая шкала)

35,0

34,6

34,2

33,8

33,4

33,0

аппетит к рискам следует снизить. На этом фоне на большинстве мировых фондовых площадок прошла коррекция, которая затронула в том числе и рынок рублевых облигаций. Под давлением продаж оказались наиболее ликвидные корпоративные бумаги второго эшелона, а также длинные «голубые фишки». Таким образом участники рынка сокращали дюрацию своих портфелей, снижая уровень рыночного риска.

Однако после нескольких дней продаж рынок вошел в привычный для последних месяцев «боковой» тренд: при невысокой активности торгов доходности большинства инструментов показывали минимальное снижение день ото дня. Возобновлению покупок способствовал как ряд позитивных новостей из-за рубежа (неожиданно хорошие данные по промышленному производству в США в июле, удачные размещения евробондов Испании и Ирландии, прошедшие с большой переподпиской), так и сохранение огромного навеса избыточной рублевой ликвидности, подталкивающего котировки бумаг наверх. Нельзя игнорировать и тот факт, что, несмотря на сохранение неопределенности на глобальных рынках, приток средств в фонды, ориентированные на вложения в облигации развивающихся стран, не прекращался все лето.

До конца августа мы не ждем значительных движений на рынке, сохранение бокового тренда с тен- денцией к минимальному росту котировок наиболее вероятно. Однако в среднесрочной перспективе нельзя исключать «охлаждения» рынка и снижения цен по всему спектру рублевых облигаций. На рынке не появилось новых драйверов роста со времени весенней коррекции. Доходности бумаг продолжают обновлять годовые минимумы, но основной фактор роста всех последних месяцев — избыточная ликвидность, объем которой в течение июля — августа сократился в среднем с 1,2 трлн. до 1,1 трлн. руб. Внешний новостной фон нестабилен. После порции позитивной статистики данные по американской экономике снова разочаровывают: последние результаты по рынку труда, безработице и деловой активности оказались хуже прогнозов, а значит, ожидания снижения темпов восстановления американской экономики усилятся. Кроме того, мы уже отмечали возможность снижения инвестиционных потоков, которые банки направляют на рынок облигаций, из-за активизации классического кредитования. Объемы банковского кредитования восстанавливаются, это подтверждают последние данные Центробанка: с апреля по июнь объем кредитного портфеля российских банков, долгое время показывавший нулевой или отрицательный прирост, увеличился с 19,75 трлн. до 20 трлн. рублей.

Ведущие банки по объему кредитования юридических лиц и предпринимателей (по данным на 1 июля 2010 года)

|

2 |

Банк |

Общая сумма выданных кредитов, тыс. руб. |

Кредиты, выданные на срок, тыс. руб. |

||||||

|

в режиме овердрафта |

до 30 дней |

до 90 дней |

до 180 дней |

до 1 года |

до 3 лет |

свыше 3 лет |

|||

|

1 |

СБЕРБАНК РОССИИ |

3 970 535 316 |

322 298 964 |

1 489 648 |

19 312 781 |

62 725 542 |

568 146 028 |

1 033 507 563 |

1 963 054 790 |

|

2 |

ВНЕШТОРГБАНК |

1 176 092 441 |

96 595 073 |

17 855 163 |

27 163 206 |

20 072 824 |

173 687 203 |

254 435 904 |

586 214 810 |

|

3 |

ГАЗПРОМБАНК |

718 672 187 |

16 138 730 |

1 268 627 |

18 327 725 |

68 034 356 |

79 787 175 |

276 200 275 |

258 802 299 |

|

4 |

РОССЕЛЬХОЗБАНК |

617 641 573 |

32 235 428 |

1 102 171 |

275 735 |

2 561 698 |

199 467 234 |

105 266 898 |

276 732 409 |

|

5 |

БАНК МОСКВЫ |

425 606 225 |

22 352 350 |

1 138 017 |

5 257 961 |

9 889 842 |

110 277 828 |

211 945 341 |

64 665 929 |

|

6 |

АЛЬФА-БАНК |

326 023 309 |

44 796 650 |

13 839 589 |

26 070 733 |

11 485 697 |

31 786 537 |

72 156 175 |

125 887 928 |

|

7 |

МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК |

293 953 836 |

23 277 273 |

910 565 |

3 898 157 |

10 729 143 |

48 107 694 |

120 907 396 |

86 064 280 |

|

8 |

ПРОМСВЯЗЬБАНК |

221 479 411 |

38 208 048 |

1 885 569 |

7 626 673 |

25 511 182 |

31 718 180 |

59 903 062 |

56 576 697 |

|

9 |

РАЙФФАЙЗЕНБАНК АВСТРИЯ |

195 210 187 |

22 968 309 |

2 925 817 |

5 175 914 |

9 253 226 |

24 227 851 |

44 523 265 |

86 135 805 |

|

10 |

УРСА БАНК |

169 505 481 |

39 915 548 |

226 527 |

4 256 709 |

6 649 084 |

17 755 566 |

33 094 352 |

67 606 788 |

|

11 |

БАНК ВТБ СЕВЕРО-ЗАПАД |

167 064 436 |

9 420 173 |

1 885 329 |

6 502 491 |

17 756 823 |

38 211 945 |

61 250 819 |

32 036 856 |

|

12 |

МЕЖДУНАРОДНЫЙ ПРОМЫШЛЕННЫЙ БАНК |

154 931 040 |

5 766 570 |

0 |

855 |

16 877 |

3 222 623 |

139 529 619 |

6 389 409 |

|

13 |

РОСБАНК |

152 430 665 |

22 547 466 |

323 616 |

809 846 |

4 124 230 |

12 742 260 |

43 228 258 |

68 491 831 |

|

14 |

БАНК «САНКТ-ПЕТЕРБУРГ» |

151 649 207 |

10 442 482 |

944 602 |

2 937 496 |

3 827 723 |

36 183 524 |

68 480 736 |

28 832 644 |

|

15 |

УРАЛСИБ |

147 063 897 |

26 464 402 |

4 475 096 |

19 892 796 |

32 227 791 |

14 102 039 |

19 206 108 |

30 689 019 |

|

16 |

АК БАРС |

132 845 467 |

8 886 839 |

679 165 |

1 478 551 |

3 218 467 |

17 957 223 |

47 070 587 |

53 548 020 |

|

17 |

ТРАНСКРЕДИТБАНК |

128 871 338 |

8 406 373 |

870 255 |

7 566 053 |

13 982 771 |

27 290 535 |

46 735 075 |

24 020 276 |

|

18 |

НОМОС-БАНК |

125 419 339 |

16 071 851 |

212 412 |

8 334 997 |

6 357 332 |

22 710 304 |

31 751 812 |

39 980 631 |

|

19 |

ОРГРЭС-БАНК |

113 443 429 |

2 264 372 |

104 463 |

501 933 |

4 541 394 |

16 762 698 |

34 876 954 |

54 391 615 |

|

20 |

ВТБ-24 |

91 407 558 |

27 411 630 |

3 000 000 |

47 324 |

790 868 |

1 420 134 |

18 036 948 |

40 700 654 |

|

21 |

БАНК ЗЕНИТ |

82 456 689 |

5 217 618 |

283 800 |

1 974 730 |

11 064 441 |

12 685 458 |

18 303 680 |

32 926 962 |

|

22 |

ХАНТЫ-МАНСИЙСКИЙ БАНК |

81 154 099 |

4 504 617 |

1 103 071 |

5 961 777 |

9 043 629 |

23 753 657 |

26 216 553 |

10 519 722 |

|

Всего по банковской системе |

13 000 613 615 |

1 204 111 176 |

127 624 736 |

308 952 634 |

560 076 117 |

2 392 468 380 |

3 843 057 241 |

4 559 913 382 |

|

При расчете таблицы учитывались кредиты, выданные негосударственным российским коммерческим нефинансовым организациям и предпринимателям без образования юридического лица (балансовые счета 452а, 45401-08а).