Целесообразность смены налогового режима нефтегазодобывающего предприятия

Автор: Зяблицкая Н.В., Котюк А.А.

Журнал: Вестник Алтайской академии экономики и права @vestnik-aael

Рубрика: Экономические науки

Статья в выпуске: 12-1, 2021 года.

Бесплатный доступ

Цель исследования заключается в определение драйверов повышение эффективности режима НДД. Задачи исследования заключаются в рассмотрении драйверов повышение эффективности режима НДД, а именно: дать оценку влияния государственной налоговой политики на финансовую деятельность нефтегазовых компаний; дать экономическую оценку эффективности перехода на новый налоговый режим НДД. В ходе подготовки статьи был использован метод аналитическо-технической составляющей. В результате анализа приведены решения и механизмы управления налоговой нагрузкой, а также описаны основные гипотезы повышения эффективности режима НДД. Полученные в статье результаты при экономической оценке перехода на новый налоговый режим НДД по стимулированию компаний к инвестированию в месторождения с наибольшей совокупной добавленной стоимостью при максимальном уходе от ручного регулирования через адресные льготы, получило положительный экономический эффект.

Налог на добычу полезных ископаемых, налог на дополнительный доход, инвестиционный актив, нефтегазовая компания, нефтяное месторождение, эффективность, низкорентабельное месторождение

Короткий адрес: https://sciup.org/142230884

IDR: 142230884 | УДК: 338 | DOI: 10.17513/vaael.1969

Текст научной статьи Целесообразность смены налогового режима нефтегазодобывающего предприятия

На текущий момент в Российской Федерации сложилась экономическая модель, в которой добыча углеводородов является основой государственного бюджета. Государственный аппарат крайне заинтересован в разработке новых месторождений и реализации новых крупных проектов нефтегазодобычи, которые сулят большие фискальные выплаты в долгосрочной перспективе.

Актуальность исследования. Налоговая нагрузка оказывает значительное влияние на финансовые результаты деятельности компаний нефтяной отрасли. А значит, от уровня ее сбалансированности, стабильности и дифференциации для различных категорий проектов зависят дальнейшие перспективы развития отрасли. Режим НДД может рассматриваться в качестве целевого образа налоговой системы нефтяной отрасли,

Таблица 1

Макроэкономические показатели

|

Показатели |

Единица измерения |

Значение |

|

Цена нефти |

Доллар за баррель |

43,92 |

|

Экспортная пошлина |

Доллар за тонну |

42 |

|

НДПИ (налоговый тариф) |

Рубль за тонну |

919 |

|

Курс доллара |

Рубль на доллар |

72,95 |

|

Ставка дисконтирования |

% |

14,00 |

|

Коэффициент перевода баррель на тонну |

7,18 |

Таблица 2

Потоки денежных средств с учетом действующего налогового режима, млн руб.

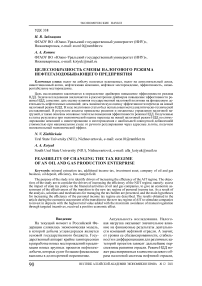

В таблице 2 приведен расчет по действующей налоговой системе. На отрезке до 2045 г. расчет дисконтированных денежных потоков, накопленных NPV составит 18 866 млн руб.

На рисунке 1 отражена кривая накопленного дисконтированного денежного потока варианта. Приведем расчет с учетом НДД в таблице 3. Доходная часть, а также CAPEX и OPEX неизменны, в сравнении с предыдущим вариантом расчета, но изменяются НДПИ, дисконтированный денежный поток и NPVсоответственно.

На отрезке, изображенного на рисунке 1, до 2045 года расчет дисконтированных

денежных потоков, накопленных NPV составит 18 866 млн руб.

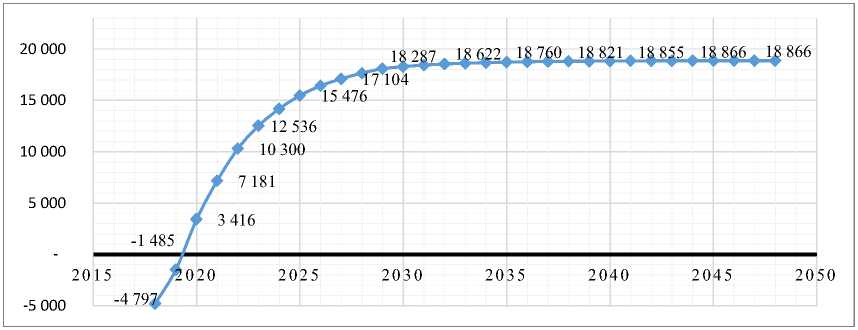

На отрезке до 2045 года расчет дисконтированных денежных потоков, накопленных NPV после изменения налогового режима составит 13 644 млн руб., что видно из рисунка 2.

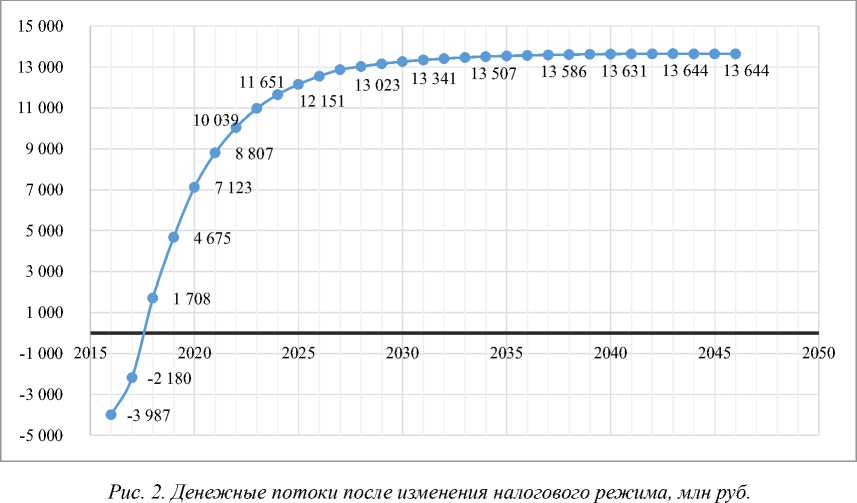

На рисунке 3 приведены два графика отражающие размеры уплачиваемого НДПИ в разрезе лет на отрезке до 2045 года. Как можно заметить снижение размеров НДПИ происходит, начиная с 2019 года, что логично, если вспомнить, что закон вступил в силу с 1 января 2019 года.

|

Год |

Доходы (без НДС, акциза) |

Капитальные затраты (CAPEX) + эксплуатационные затраты (OPEX) |

НДПИ |

Накопленный дисконтированный CF |

|

2017 |

7 588 |

6 712 |

1 943 |

-8 805 |

|

2018 |

34 943 |

29 203 |

15 714 |

-4 797 |

|

2019 |

18 734 |

12 739 |

5 137 |

-1 485 |

|

2020 |

19 281 |

12 275 |

5 506 |

3 416 |

|

2021 |

15 744 |

10 704 |

4 296 |

7 181 |

|

2022 |

13 085 |

9 297 |

3 595 |

10 300 |

|

2023 |

10 983 |

8 543 |

3 100 |

12 536 |

|

2024 |

9 539 |

7 891 |

2 748 |

14 180 |

|

2025 |

8 611 |

6 969 |

2 484 |

15 476 |

|

2026 |

7 672 |

6 234 |

2 260 |

16 412 |

|

2027 |

6 898 |

5 531 |

2 052 |

17 104 |

|

2028 |

6 358 |

4 905 |

1 912 |

17 655 |

|

2029 |

5 896 |

4 563 |

1 757 |

18 091 |

|

2030 |

3 974 |

3 466 |

1 633 |

18 287 |

|

2031 |

3 653 |

3 175 |

1 637 |

18 437 |

|

2032 |

3 420 |

3 212 |

1 604 |

18 543 |

|

2033 |

3 145 |

3 135 |

1 479 |

18 622 |

|

2034 |

2 918 |

2 891 |

1 486 |

18 680 |

|

2035 |

2 685 |

2 660 |

1 376 |

18 728 |

|

2036 |

2 489 |

2 632 |

1 285 |

18 760 |

|

2037 |

2 194 |

2 215 |

1 131 |

18 789 |

|

2038 |

1 917 |

1 993 |

985 |

18 809 |

|

2040 |

1 706 |

1 850 |

883 |

18 833 |

|

2041 |

1 629 |

1 679 |

843 |

18 845 |

|

2042 |

1 518 |

1 542 |

789 |

18 855 |

|

2043 |

1 096 |

1 054 |

579 |

18 862 |

|

2044 |

604 |

573 |

321 |

18 865 |

|

2045 |

159 |

182 |

82 |

18 866 |

|

ИТОГО |

68 617 |

18 866 |

||

Таблица 3

Цель исследования – заключается в определение драйверов повышение эффективности режима НДД.

Материалы и методы исследования

Исследование проводилось на основе аналитическо-технической составляющей, действующих производственных процессов, которые лежал в основе промышленного предприятия по добычи углеводород.

Вопрос о методе управления налоговой нагрузкой рассматривался авторами: Зя-блицкая Н.В., Котюк А.А. в научно-исследовательской статье «Целесообразность смены налогового режима нефтегазодобывающего предприятия».

Результаты исследования и их обсуждения

Инвестиции, понесенные при разработке актива должны быть рентабельными, то есть эффективными. Для определения рентабельности эффективности проводится оценка эффективности актива. На данном этапе прогнозируются инвестиции на строительство объектов добычи, объектов подготовки транспортировки, прогнозные профиля добычи нефти и газа, операционные издержки, экономические макропараметры.

Налоговая составляющая является частью оценки экономической эффективности инвестиционного актива и является неотъемлемым элементом системы управления инвестиционными активами в компании. Далее будет произведена оценка влияния налоговой составляющей на эффективность инвестиционного актива.

Учитывая, что с 2019 года для нефтегазодобывающих компаний был введен новый режим налогообложения – с уплатой налога на дополнительный доход (НДД), взамен уплаты налога на добычу полезных ископаемых, представляется целесообразным ввести в оценку эффективности использования инвестиционного актива с учетом экономического эффекта, получаемого в результате смены режима налогообложения.

Переход на новый налоговый режим, согласно законопроекту от 25 ноября 2017 года, вступивший в силу с 1 января 2019 года и предполагает частичную замену налогом на дополнительный доход. Налоговая ставка составляет 50% и будет взиматься от расходов на транспортировку и добычу нефти, с дохода от продажи нефти за вычетом экспортной пошлины, сниженного НДПИ.

Исчисление налога с учётом экономики разработки месторождений углеводородного сырья за весь инвестиционный период – особенность установления этого налога. Уровень налоговых изъятий будет зависеть от доходности в отдельности каждого участка недр, включая содержащиеся трудноизвлекаемые запасы.

В таблице 1 представлены макроэкономические параметры, которые относительно налоговому режиму не изменяются. Расчеты экономической эффективности вариантов рассчитаны с учетом цены нефти марки Urals – 43,92 долл./бар., экспортной пошлины – 42 дол./т., налоговый тариф в размере в 919 рублей за тонну, курса доллара США – 73 руб./долл. и ставки дисконтирования 14%.

Ниже в таблицах будут представлены рассчитанный накопленный дисконтированный денежный поток по годам, доходная часть и затраты капитальные и эксплуатационные, НДПИ и расчетный дисконтированный денежный поток.

Рис. 1. Денежные потоки при действующей налоговой системе, млн руб.

Потоки денежных средств с учетом изменения налогового режима, млн руб.

Рис. 3. Размеры НДПИ при разных налоговых схемах по годам, млн руб.

На рисунке 4 отражены суммы до 2045 г. уплаченные в виде НДПИ. Наблюдается явное снижение на 30 066 млн руб., что в процентном соотношении составляет 41,6%, так как актив имеет высокую долю чистой прибыли от газового бизнеса.

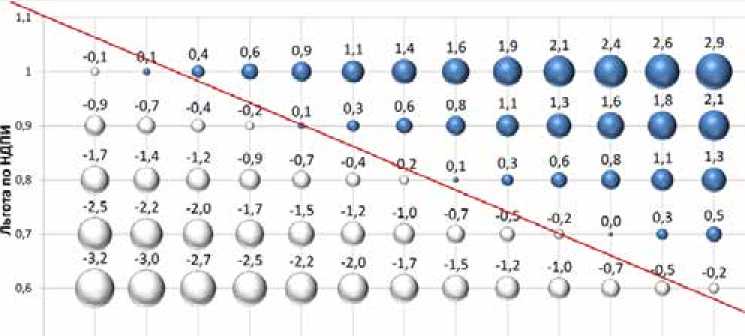

Целесообразность перехода с действующей системы налогообложения на новый налоговый режим с уплатой НДД по ЛУ 3-й категории зависит в основном о текущих налоговых преференциях в виде льготных ставок НДПИ по трудноизвлекаемым запасам (ТРИЗ) и прочих понижающих коэффициентов. Проведя ряд расчетов эффективности, была выведена зависимость целесообразности перехода на НДД от уровня льготы и стоимости 1 тонны нефти, представленная в виде градиентной шкалы на рисунке 5.

Как видно на графике, чем тяжелее и затратнее метод добычи нефти, тем больше вектор ценности склоняется к режиму НДД. Но принятие решения о переходе на режим НДД необходимо принимать на основании объективной оценки эффективности двух налоговых режимов, с выделением инкрементального эффекта и с учетом возможных опций дополнительных инвестиционных программ в режиме НДД.

80 000

60 000

40 000

20 000

42 150

НДД

Рис. 4. Значение суммы НДПИ в разных налоговых режимах, млн руб.

Размер шара - дельта между режимами (Н ДД - ДНС) в тыс.руб на 1 тонну нефти

о^

500 1000 1500 2000 2500 $000 3500 4000 4500 5000 5500 6000 6500 7000

Затраты руб/тн

Рис. 5. Зависимость распределения эффективности режима налогообложения от соотношения льготы и стоимости нефти

Заключение

Таким образом на основе выше всего изложенного нам удалось показать, что налоговая нагрузка оказывает значительное влияние на финансовые результаты деятельности компаний нефтяной отрасли. А значит, от уровня ее сбалансированности, стабильности и дифференциации для различных категорий проектов зависят дальнейшие перспективы развития отрасли. Режим НДД может рассматриваться в качестве целевого образа налоговой системы нефтяной отрасли, основанного на налогообложении прибыли, что в свою очередь благотворно повлияет на финансовые результаты компании.

Список литературы Целесообразность смены налогового режима нефтегазодобывающего предприятия

- Добыча нефтяного сырья. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/1209.

- Налоговый кодекс Российской Федерации. Ч. 2. Гл. 25.4 (утв. Федеральным законом от 19.07.2018 № 199-ФЗ). [Электронный ресурс]. URL: http://www.consultant.ru.

- Переход к налогообложению нефтегазовой отрасли на основе финансового результата: российские реалии и международный опыт. [Электронный ресурс]. URL: http://oilgascom.com/wp-content/uploads/2021/11/Nalogi_KPMG_Ryabov.pdf.

- Щуренко Н.Н., Халикова Э.А. Оценка эффективности влияния налоговой политики государства на функционирование деятельности нефтяных компаний // Вестник экономики и менеджмента. 2021. № 2. С. 84-91.