Цена доверия

Автор: Локоткова Светлана

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Реальные деньги. Финансовое обозрение

Статья в выпуске: 10 (66), 2007 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142168421

IDR: 142168421

Текст обзорной статьи Цена доверия

Главным событием сентября стало для многих неожиданное решение ФРС США снизить ключевую ставку overnight американской экономики сразу на 50 базисных пунктов — до 4,75%. Таким образом США решили бороться с последствием кризиса доверия.

EAST NEWS

прямые ин вести ции / №10 (66) 2007 РЕАЛЬНЫЕ ДЕНЬГИ

Спрэд-продажная подготовка

Рынок отреагировал на решение ФРС США позитивно, что выразилось в сокращении спрэда индекса развивающихся рынков EMBI+ сразу на 25 б. п. только по итогам одной недели. Одновременно начала меняться форма кривой доходности американских казначейских обязательств. Спрэд между десятилетними и двухлетними казначейскими обязательствами США после снижения ставки расширился почти на 20 б. п. «Эффективность мер, принятых ФРС США, еще предстоит оценить,— говорит аналитик ИК «Ренессанс Капитал» Николай Подгузов .— О необходимости дальнейшего ослабления денежно-кредитной политики можно будет судить после выхода новой макроэкономической статистики. Действительно, определяющая статистика будет опубликована уже только в октябре. Если ожидания дальнейшего снижения ставки ФРС США подтвердятся, то торговая стратегия, основанная на расширении спрэда между длинными и короткими казначейскими обязательствами США, может стать одной из наиболее удачных».

Практически вслед за решением ФРС США после долго перерыва возобновил работу первичный рынок облигаций. Аргентина и Венесуэла начали размещение третьего выпуска так называемых «южных облигаций» в объеме $1,2 млрд. Кроме того, два транша еврооблигаций по $500 млн. с погашением в 2017-м и 2034 году разместила Мексика, увеличив их объем в обращении до $3,5 млрд. и $4,3 млрд. соответственно.

Ситуация вне Штатов

На российском долговом рынке в первые дни после снижения ставки инвестиционная активность была сосредоточена в сегменте суверенных и квазисуверенных выпусков.

А затем на международном инвестиционном форуме в Сочи Алексей Кудрин, который в тот момент был и.о. министра финансов, заявил, что глобальный кризис ликвид ности не окажет серьезного негативного влияния на российский рынок. Это еще больше подстегнуло инвесторов. Сразу после публикации заявления одним из участников рынка была выставлена котировка на покупку ОФЗ46020 и ОФЗ-46018 (в объеме от 0,5 до 1,0 млрд. руб.), превышавшая сложившийся на тот момент на рынке уровень на 1,5-2,0 п. п. «Мы убеждены, что такие действия были предприняты не из спекулятивных соображений, — говорит Подгузов. — Скорее всего, высокие котировки на покупку ОФЗ были выставлены с целью продемонстрировать «новую реальность». Думаю, покупателем выступал один из госбанков. Г-н Кудрин также перечислил некоторые меры, благодаря которым государство может обеспечить устойчивость российского рынка к неблагоприятной внешней конъюнктуре. Во-первых, правительство планирует разрешить государственным институтам развития инвестировать часть своих фондов в инструменты российского рынка капитала. Кроме того, компании, имеющие иностранные заимствования, получат возможность осуществлять рефинансирование на внутреннем рынке, вероятно, посредством вышеупомянутых фондов. Совокупный объем внешних обязательств, подлежащих погашению в ближайшие полгода, составляет $7,5 млрд., и вполне возможно, что правительство обеспечит рефинансирование этой суммы в полном объеме. Это вновь подтверждает, что российские власти решили использовать все возможные средства для предотвращения кризиса на рынке. «Еще до заявления г-на Кудрина Банк России предпринял ряд шагов, благодаря которым регулятор теперь может принимать практически любые ценные бумаги приемлемого качества в качестве обеспечения по операциям РЕПО, — напоминает аналитик ИК «Ренессанс Капитал» Алексей Моисеев.— Таким образом, по крайней мере в отношении российского денежного рынка государственные органы смогут удержать ситуацию под контролем при любом развитии событий».

Судя по всему, последнее заявление Кудрина определенно будет иметь благоприятные последствия для рынка рублевых облигаций. Сейчас уже ясно, что основным источником ликвидности до конца года останутся бюджетные расходы. Монетарные власти обеспечат ежемесячный приток ликвидности вне зависимости от возможных неблагоприятных последствий для инфляции (при этом Банк России по-прежнему может бороться с инфляцией посредством валютной политики). В наибольшем выигрыше после заявления Минфина окажутся самые ликвидные долговые инструменты первого эшелона, такие как бумаги АИЖК,

Александр Стеценко , главный экономист отдела макроэкономического анализа и исследования рынка, Сбербанк России:

«Динамика рынка кредитов физическим лицам приближается к возможной смене тренда. Плавное замедление темпов роста кредитования населения может измениться в сторону значительно более резкого его понижения. Снижение рублевой ликвидности банковской системы, начавшееся в августе, а также кардинальное ухудшение условий рефинансирования банков за рубежом, сформировали условия для замедления темпов выдачи кредитов населению.

На данный момент Банк России опубликовал данные за семь месяцев текущего года, на этих показателях ухудшение макроэкономических условий еще не успело отразиться. Так, июльский прирост объемов кредитования населения составил 4,7%, а прирост за последние 12 месяцев — 66,8%. Однако в июле макроэкономические условия работы для банков еще были комфортными».

Алексей Булгаков , аналитик ИК «Ренессанс Капитал»:

«В конце сентября прошло первое крупное размещение рублевых облигаций за последние два месяца. Участни кам рынка были предложены обязательства компании «Ситроникс» в объеме 3 млрд. руб. с офертой через полтора года. Размещение состоялось, купон по выпуску был установлен на уровне 10,0%, что незначительно выше прогноза организаторов. Ориентир организаторов по доходности к оферте был установлен на уровне 9,6-10,2%, что на 330-390 б. п. выше рублевых свопов. Аукцион был первой попыткой разместить крупный объем облигаций на российском рынке с середины июля, его можно было бы расценивать как индикативное событие для оценки текущих настроений и интереса к первичным размещениям со стороны различных категорий инвесторов. Но анализ заключенных в ходе аукциона сделок не позволяет сделать вывод о рыночном характере размещения. По нашим оценкам, более 80% выпуска приобрел один участник рынка. Корпоративным заемщикам предстоит рефинансировать облигации, срок погашения или оферты по которым наступает до конца 2007 года, на 200 млрд. руб., и вопрос о возможностях рефинансирования в текущих рыночных условиях различных компаний весьма актуален».

«ЛУКойла», ФСК и РСХБ. Кроме того, любые перепроданные облигации эмитентов с приемлемым кредитным качеством имеют большие шансы показать динамику лучше рынка в ближайшее время. К ним относятся, например, «Седьмой континент», «Карусель Финанс-1», МОЭСК-1, ОГК-6-1, ОГК-2-1, ТГК-10-1, «АвтоВАЗ-4», «ГАЗ-финанс».

Можно также обратить внимание на инструменты с кредитным рейтингом B+ и выше, которые могут быть использованы в качестве залога для привлечения га

Границы доходности при размещении корпоративных облигаций в сентябре

|

Эмитент |

Кредитный рейтинг |

Объем выпуска |

Срок (лет) |

Доходность (% годовых) |

|

|

Рублевые |

Ладья-Финанс,1 |

— |

500 млн. руб. |

5 |

10 |

|

облигации |

Ситроникс,1 |

Fitch–B-Стабильный |

3 млрд. руб. |

3 |

10 |

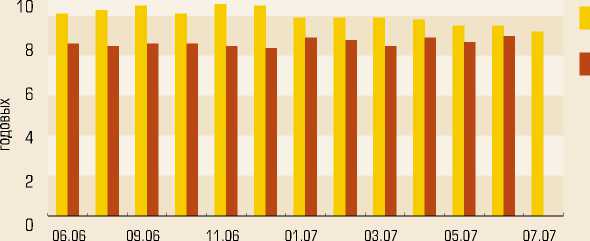

Динамика процентных ставок по краткосрочным (до года) кредитам нефинансовым организациям

в рублях

рантированного рефинансирования благодаря включению в ломбардный список Банка России. С 5 октября вступает в силу новое указание Банка России, расширяющее ломбардный список за счет инструментов с кредитными рейтингами эмитента на уровне B+/B1, ВВ-/Ва3. Кроме того, принимая во внимание последнее заявление Минфина России, риски рефинансирования в системе существенно снижаются. Больше других при таком развитии событий бесспорно выиграют банковские облигации.

финансовое обозрение

Ведущие банки по объему кредитования юридических лиц и предпринимателей (по данным на 1 июля 2007 г.)

|

1 |

Общая сумма выданных кредитов (тыс. руб.) |

Кредиты, выданные на срок (тыс. руб.) |

|||||||

|

Банк |

в режиме овердрафта |

до 30 дней |

до 90 дней |

до 180 дней |

до 1 года |

до 3 лет |

свыше 3 лет |

||

|

1 |

СБЕРБАНК РОССИИ |

2 105 149 016 |

76 319 372 |

2 135 014 |

36 753 100 |

148 159 707 583 839 297 589 385 873 |

668 556 653 |

||

|

2 |

ВНЕШТОРГБАНК |

391 666 153 |

32 496 644 |

11 679 171 |

18 018 555 |

27 469 426 |

74 513 846 103 376 864 |

124 111 647 |

|

|

3 |

ГАЗПРОМБАНК |

386 057 157 |

4 651 601 |

8 877 505 |

59 236 037 |

87 007 598 |

71 183 408 100 699 241 |

54 401 767 |

|

|

4 |

АЛЬФА-БАНК |

232 579 950 |

5 049 930 |

11 812 942 |

18 309 439 |

37 429 548 |

54 672 192 |

49 598 376 |

36 686 656 |

|

5 |

БАНК МОСКВЫ |

201 260 053 |

10 762 208 |

3 117 543 |

6 459 858 |

14 199 454 |

82 815 174 |

71 664 231 |

12 161 656 |

|

6 |

РОССЕЛЬХОЗБАНК |

196 301 613 |

2 065 597 |

12 128 |

2 149 536 |

3 237 866 |

54 775 496 |

34 688 304 |

99 372 686 |

|

7 |

РАЙФФАЙЗЕНБАНК АВСТРИЯ |

164 286 952 |

6 965 730 |

428 000 |

11 304 410 |

15 806 232 |

26 041 334 |

46 378 800 |

57 362 446 |

|

8 |

МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК |

140 015 566 |

2 363 664 |

1 729 635 |

7 863 875 |

9 807 677 |

34 857 392 |

53 430 204 |

29 963 119 |

|

9 |

УРАЛСИБ |

128 962 359 |

9 598 481 |

18 430 692 |

15 657 062 |

30 186 590 |

26 774 787 |

19 550 851 |

8 730 337 |

|

10 МДМ-БАНК |

128 546 858 |

5 390 212 |

1 029 585 |

8 845 536 |

17 224 781 |

35 306 700 |

40 742 311 |

20 000 733 |

|

|

11 |

ПРОМСВЯЗЬБАНК |

119 844 489 |

7 777 704 |

4 714 843 |

8 333 273 |

22 283 158 |

32 950 980 |

29 885 977 |

13 898 554 |

|

12 |

БАНК ВТБ СЕВЕРО-ЗАПАД |

111 768 525 |

1 360 185 |

2 197 698 |

9 284 534 |

15 998 242 |

32 054 927 |

44 044 282 |

6 828 627 |

|

13 МЕЖДУНАРОДНЫЙ ПРОМЫШЛЕННЫЙ БАНК |

101 050 459 |

49 126 |

1 056 568 |

958 777 |

12 716 600 |

63 164 662 |

16 151 568 |

5 926 567 |

|

|

14 |

НОМОС-БАНК |

90 405 345 |

3 467 881 |

2 104 784 |

5 510 134 |

7 719 703 |

18 604 122 |

35 658 260 |

17 340 461 |

|

15 |

РОСБАНК |

83 781 576 |

7 008 394 |

844 604 |

5 332 382 |

14 425 704 |

16 722 909 |

22 603 194 |

16 814 644 |

|

16 |

АК БАРС |

79 603 461 |

3 208 899 |

428 155 |

4 476 247 |

7 841 411 |

16 575 325 |

24 767 852 |

22 188 572 |

|

17 ПЕТРОКОММЕРЦ |

69 844 829 |

2 667 402 |

337 120 |

4 838 199 |

10 744 547 |

18 760 456 |

23 273 150 |

9 214 567 |

|

|

18 |

БАНК ЗЕНИТ |

60 317 434 |

1 495 723 |

1 932 966 |

10 800 912 |

11 352 394 |

12 035 007 |

13 403 146 |

9 293 070 |

|

19 ВОЗРОЖДЕНИЕ |

59 225 053 |

3 567 519 |

706 063 |

1 635 084 |

5 172 672 |

37 162 572 |

7 623 223 |

3 275 487 |

|

|

20 |

БАНК «САНКТ-ПЕТЕРБУРГ» |

55 732 534 |

2 128 769 |

756 505 |

6 682 900 |

4 086 586 |

24 059 356 |

15 153 332 |

2 841 942 |

|

21 |

ГЛОБЭКС |

53 624 274 |

527 863 |

2 065 524 |

1 835 273 |

368 132 |

33 726 583 |

15 100 899 |

0 |

|

22 |

ВТБ-24 |

52 971 916 |

4 752 725 |

218 678 |

2 080 902 |

1 932 992 |

9 213 250 |

23 246 674 |

11 526 695 |

|

Всего по банковской системе: |

7 541 123 087 |

334 209 495 219 330 810 |

435 086 142 |

755 423 655 2 213 589 029 2 066 901 836 1479 400 964 |

|||||

При расчете таблицы учитывались кредиты выданные негосударственным российским коммерческим нефинансовым организациям и предпринимателям без образования юридического лица (балансовые счета 452а 45401-08а).