Цикл смягчения денежно-кредитной политики ЦБ РФ, вероятно, завершен

Автор: Перевышин Ю.Н., Трунин П.В.

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 12 (165), 2022 года.

Бесплатный доступ

Банк России по итогам заседания 28 октября оставил ключевую ставку без изменений на уровне 7,5% годовых, что совпало с консенсус-прогнозом аналитиков и ожиданиями финансового рынка. Решение обусловлено разворотом инфляционных тенденций, увеличением инфляционных ожиданий населения и бизнеса, проинфляционной бюджетной политикой в 2022–2023 гг. Банк России не поменял сигнал о дальнейшей динамике ключевой ставки. По итогам октября годовая инфляция замедлилась до 12,6%, а уровень потребительских цен за октябрь вырос на 0,18%, что с устранением сезонности составляет 1,5% в аннуализированном представлении. Согласно нашему прогнозу, по итогам года инфляция ожидается на уровне 12,1%, что близко к нижней границе обновленного Банком России прогноза инфляции (12–13%). В 2023 г. прогнозируется замедление годовой инфляции до 5% по итогам I квартала и ее ускорение до 6,2% к концу 2023 г.

Короткий адрес: https://sciup.org/170206467

IDR: 170206467

Текст научной статьи Цикл смягчения денежно-кредитной политики ЦБ РФ, вероятно, завершен

28 октября 2022 г. Совет директоров Банка России принял решение оставить ключевую ставку без изменений на уровне 7,5% годовых. Таким образом, цикл смягчения денежно-кредитной политики, начавшийся в апреле и насчитывавший 6 снижений ключевой ставки подряд, завершен.

12(165) 2022

Данное решение совпало с ожиданиями аналитиков1 и было обусловлено: разворотом инфляционных тенденций в сентябре; проинфляционной бюджетной политикой на 2023 г.; ростом инфляционных ожиданий населения и бизнеса; объявленной в сентябре внеплановой индексацией тарифов ЖКХ на 9% в декабре 2022 г.; исчерпанием эффекта укрепления рубля, произошедшего во II квартале 2022 г. (прогноз инфляции на конец текущего года скорректирован до 12–13%, а также незначительно повышена нижняя и понижена верхняя граница прогнозного интервала по средней инфляции на 2023 г. до 4,5–6,4% после 4,3–7,5% по итогам июльского заседания).

Банк России не поменял сигнал о дальнейшей динамике ключевой ставки по сравнению с прошлым пресс-релизом и по-прежнему допускает возможность ее повышения в 2023 г. в ответ на более мягкую, чем заложено в текущие проектировки, бюджетную политику. Диапазон ожидаемого среднего значения ключевой ставки в 2023–2024 гг. остался без изменений.

Банк России улучшил прогноз по динамике ВВП на текущий год с учетом повышения прогноза по валовому накоплению основного капитала (теперь предполагается спад на уровне 3–3,5% вместо падения на 4–6%, прогнозировавшегося в июле), отметив, что деловая активность в III квартале оказалась выше, чем предполагалось ранее. Прогноз динамики ВВП на 2023 г. не изменился: по-прежнему ожидается падение на 1–4%. Основной вклад в снижение валового внутреннего продукты в текущем году внесет спад потребительского спроса и экспорта. В 2023 г. уменьшение ВВП будет обусловлено сокращением инвестиционного спроса и продолжающимся сжатием экспорта, восстановление которого ожидается только в 2025 г. Возвращение инфляции к цели Банк России по-прежнему прогнозирует не ранее 2024 г.

Прогноз показателей монетарного сектора на 2022 г. претерпел гораздо более существенные изменения по сравнению с показателями реального сектора. Банк России повысил прогноз темпов роста денежной массы в национальном определении в 2022 г. до 23–26% (с 12–17%, прогнозировавшихся в июле). Существенно улучшился прогноз по росту требований банковской системы к организациям и населению, что объясняется оживлением рынка кредитования в III квартале, в том числе и в результате снижения ключевой ставки. При этом прогноз динамики кредитования на 2023–2024 гг. остался без изменений.

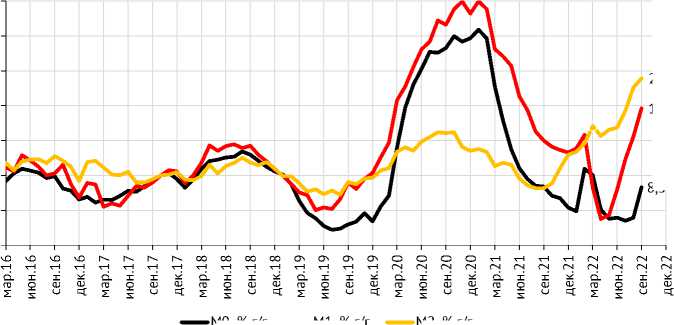

12(165) 2022

Причиной повышения прогноза темпов роста денежного агрегата М2 стали как фактические данные о динамике показателя из-за упомянутого выше роста кредитования, так и ожидаемый до конца года вклад бюджетного канала в темпы роста денежной массы. К концу сентября темп роста денежной массы ускорился до 23,9% г/г (что стало максимальным значением за последние десять лет) с 16,6% в конце мая ( рис. 1 ). Основной вклад в прирост денежной массы (по компонентам) обеспечил рост переводных депозитов, величина которых в III квартале увеличилась на 3,3 трлн руб. Объем срочных депозитов за этот же период увеличился лишь на 1,3 трлн руб., что может быть связано со снижением процентных ставок и меньшей привлекательностью срочных депозитов. Важным фактором ускоренного роста денежной массы стала девалютизация депозитов, начавшаяся с марта. Доля срочных депозитов (населения и организаций) в иностранной валюте сократилась с 64,5% в конце февраля до 32,0% к концу сентября. Отчасти это сокращение обусловлено валютной переоценкой вследствие укрепления рубля, однако по большей части оно вызвано различными ограничениями на проведение расчетов в валютах развитых стран и опасениями дальнейшего их ужесточения.

На стороне источников формирования денежной массы в III квартале основной вклад в динамику М2 внесло увеличение требований к нефинансовым организациям (кредит фирмам) в размере +3,3 трлн руб. Вторым по значимости источником формирования денежной массы в III квартале стал рост чистых требований к органам государственного управления в размере +1,3 трлн руб. (так называемый бюджетный канал). Положительный вклад

23,9

8,3

19,6

M0, % г/г

М1, % г/г

М2, % г/г

Рис. 1. Динамика денежных агрегатов за предыдущие 12 месяцев Источник: Банк России.

в денежную массу в III квартале вносили требования банковского сектора к физическим лицам (кредит населению), составившие +1,0 трлн руб.

Таким образом, рост денежной массы в III квартале обеспечивался за счет увеличения кредитования, бюджетных расходов и девалютизации депозитов.

В связи с постепенным охлаждением рынка кредитования в октябре1 повышение прогноза по росту денежной массы в национальном определении, вероятнее всего, обусловлено ожиданием дальнейшего снижения валютизации депозитов и увеличения чистых требований к органам государственного управления в последние месяцы календарного года, когда бюджетные расходы сезонно высоки. С течением времени ускоренный рост М2 приведет к нарастанию инфляционного давления и может потребовать ужесточения денежно-кредитной политики со стороны регулятора.

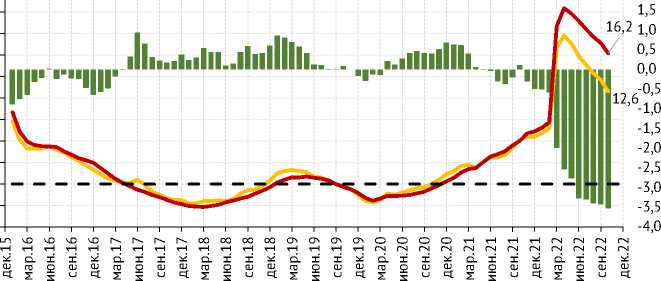

По итогам октября 2022 г. инфляция в России за предыдущие 12 месяцев снизилась до 12,6% ( рис. 2 ). В октябре уровень потребительских цен увеличился на 0,18%. С устранением сезонности2 потребительская инфляция в октябре оценивается на уровне 0,12% м/м, или 1,5% в аннуализированном представлении3, что ниже цели Банка России (в сентябре этот показатель был близок к цели, находясь на уровне 3,7%). Базовая инфляция4 в октябре замедлилась практически до нуля, составив 0,03% м/м (после 0,3% м/м в сентябре). Следовательно, цены на регулируемые и волатильные компоненты в октябре росли быстрее цен прочих товаров. По итогам октября базовая инфляция за последние 12 месяцев снизилась до 16,2% г/г (после многолетнего максимума на уровне 20,4% г/г в апреле).

12(165) 2022

По компонентам индекса потребительских цен наибольший вклад в октябрьскую инфляцию внесли продовольственные товары (примерно 0,11 п.п.), однако весь этот рост обусловлен сезонным подорожанием плодоовощной продукции (она подорожала в октябре на 3,45%, а ее вклад в общую инфляцию составил 0,16 п.п.).

Цены на непродовольственные товары по итогам октября выросли незначительно (0,04%), что привело к околонулевому вкладу этой группы в общую инфляцию (0,01 п.п.).

2,0

■■■■ Разница между инфляцией и базовой инфляцией, п.п. (правая шкала)

■шмшвИнфляция, % г/г

^^^^^wБазовая инфляция, % г/г

Рис. 2. Динамика общей и базовой инфляции

Источник: Росстат.

UI'O^O'OvflNNNNCOCO

* ci I I * ci I I * ci I ФГООфФгоОфФгоО ч 2 Ё u ^ 2 и ч 2 ^

СОСОО'О'О'О'ООООНтЧтЧтЧММММ

I * ci I I * ci I I * ci I I * ci I I * ФФГООФФГООФФГООФФГООФФ uqz^uqz^Qqz^uqz^uq

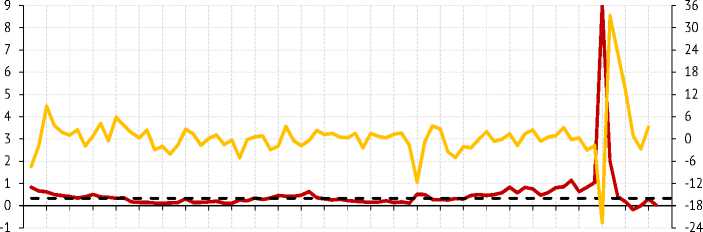

^^^^^MБазовая инфляция, % м/м

4% в годовом выражении (официальная цель по инфляции ЦБ РФ)

«■■■■■■>Изменение номинального эффективного курса, % м/м ("+" укрепление рубля, "–" ослабление) (правая шкала)

Рис. 3. Базовая инфляция и динамика курса рубля к доллару Источник: Росстат, ЦБ РФ.

12(165) 2022

Стоимость услуг в октябре увеличилась на 0,24%, а их общий вклад в динамику ИПЦ составил 0,06 п.п.

Важным фактором замедления инфляции в июле-октябре стало укрепление рубля, произошедшее во II квартале (номинальный эффективный валютный курс рубля во II квартале вырос на 33,8% к I кварталу 2022 г., а по итогам 9 месяцев 2022 г. рубль был на 18,5% крепче, чем за аналогичный период прошлого года), и постепенный перенос этого укрепления в цены ( рис. 3 ). Однако вклад этого фактора постепенно уменьшается и к концу IV квартала 2022 г. не будет оказывать влияния на динамику потребительских цен.

Существенного восстановления потребительского спроса по итогам III квартала не произошло (согласно данным Росстата1, падение оборота розничной торговли в III квартале составило 9,2% после 9,8% г/г по итогам II квартала 2022 г.). Подавленная потребительская активность продолжит ограничивать возможности переноса издержек продавцов в цены готовой продукции.

Динамика инфляционных ожиданий населения, бизнеса и аналитиков в III квартале была разнонаправленной: небольшое снижение в июле и рост в августе-сентябре. Так, инфляционные ожидания населения на год вперед в III квартале 2022 г. составляли в среднем 11,8%, что на 0,6 п.п. ниже, чем в июне. Тем не менее ожидания населения относительно будущей динамики цен с учетом октябрьских данных увеличиваются уже третий месяца подряд1. Поэтому этот фактор не оказывал значимого дезинфляционного влияния в III квартале и октябре, а к концу года может стать одной из причин ускорения инфляции.

По-прежнему важной причиной замедления инфляции в октябре 2022 г. оставалась коррекция цен на товары и услуги после их резкого роста в марте. Однако с высокой вероятностью влияние этого фактора уже исчерпано, так как 6 месяцев – достаточный срок для подстройки цен к изменившимся условиям ведения бизнеса2.

Согласно нашему модельному прогнозу3, рост цен в ноябре и декабре составит 0,3 и 0,4% м/м соответственно. Однако в рамках модели невозможно спрогнозировать ускорение инфляции, которое произойдет в декабре в результате индексации тарифов на коммунальные услуги4. Поэтому необходимо провести корректировку прогноза на рост стоимости коммунальных услуг в декабре на 9%, доля которых в потребительской корзине в 2022 г. составляет 6,1%. Таким образом, вклад декабрьской индексации тарифов на коммунальные услуги в рост потребительских цен составит около 0,55 п.п. Следовательно, модельный прогноз инфляции в декабре и на конец года необходимо увеличить на эту величину, в результате чего прогноз на декабрь составит 0,95% м/м, а по итогам 2022 г. инфляция предположительно окажется на уровне 12,1%, что близко к нижней границе обновленного прогноза Банка России.

В начале 2023 г. ожидается замедление годовой инфляции, которая в конце I квартала может снизиться до 5%. Однако квартальная сезонно-сглаженная инфляция начнет ускоряться с мая 2023 г., что приведет и к росту годового показателя. К концу 2023 г. он прогнозируется на уровне 6,2%, что также соответствует прогнозному диапазону Банка России, а средняя за 2023 г. инфляция ожидается на уровне 5,9%. Основными причинами ускорения инфляции станут постепенное закрытие отрицательного разрыва выпуска вследствие восстановления спроса и снижения предложения, а также ослабление курса рубля по мере роста импорта.ж

12(165) 2022