Деятельность ПАО "Лукойл": тенденции и перспективы

Автор: Кумачев А.С., Шафиев Р.М.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 1-1 (71), 2021 года.

Бесплатный доступ

В статье рассматриваются основные финансовые показатели компании ПАО «Лукойл» в динамике. Приводятся основные макроэкономические факторы, которые повлияли на финансовые показатели в 2019 году, а также их анализ. В статье изучен прогноз компании «Лукойл» до 2035 года. В результате сделан вывод, что по результатам прогноза до 2035 года спрос на нефть будет увеличиваться, а ее может подняться при благоприятном прогнозе до 2035 года, на основании чего компания «Лукой» в качестве приоритетных направлений ставит увеличение добычи и открытие новых зарубежных проектов.

Нефть, лукойл, прогноз до 2035 года, финансовые показатели, мировой рынок нефти и газа, зарубежные проекты лукойла

Короткий адрес: https://sciup.org/170183027

IDR: 170183027 | DOI: 10.24411/2411-0450-2021-1044

Текст научной статьи Деятельность ПАО "Лукойл": тенденции и перспективы

ПАО «Лукойл» – одна из крупнейших публичных компаний в мире в нефтегазовом секторе, которая использует модель вертикальной интеграции. На долю компании приходится около 2% от мирового объема добычи нефти и около 1% углеводородных запасов.

Компания ведет активную инвестиционную политику, имеет большое количе- ство иностранных проектов в качестве инвестора более чем с 30 странами.

По версии Forbes ПАО «Лукойл» занял первое место в 2020 году среди российских частных компаний в нефтегазовом секторе.

В международном рейтинге Fortune Global 500 компания лукой в 2019 году заняла 50 место.

Таблица 1. Основные финансовые показатели ПАО «Лукойл» [4]

|

Показатель |

2017 |

2018 |

2019 |

|

|

Выручка от реализации |

млн руб. |

5 936 705 |

8 035 889 |

7 841 246 |

|

EBITDA¹, включая |

млн руб. |

831 570 |

1 114 800 |

1 236 192 |

|

Cегмент «Разведка и добыча» |

млн руб. |

569 417 |

870 287 |

893 950 |

|

Cегмент «Переработка, торговля и сбыт» |

млн руб. |

263 385 |

282 144 |

371 642 |

|

EBITDA¹ за вычетом проекта «Западная Курна-2» |

млн руб. |

814 382 |

1 089 370 |

1 214 502 |

|

(Чистый убыток) чистая прибыль, относящиеся к акционерам ПАО «ЛУКОЙЛ» |

млн руб. |

418 805 |

619 174 |

640 178 |

|

Капитальные затраты |

млн руб. |

511 496 |

451 526 |

449 975 |

|

Свободный денежный поток² |

млн руб. |

555 125 |

701 869 |

|

|

Свободный денежный поток до изменения рабочего капитала |

млн руб. |

588 717 |

708 650 |

|

|

Добыча углеводородов Группой с учётом доли в зависимых компаниях |

тыс. барр. н. э./сут |

2 269 |

2 347 |

2 380 |

|

нефть и жидкие углеводороды |

тыс. барр. н. э./сут |

1 804 |

1 806 |

1 815 |

|

газ |

тыс. барр. н. э./сут |

465 |

541 |

565 |

|

Переработка нефти на НПЗ Группы |

тыс. барр. н. э./сут |

1 352 |

1 381 |

Несмотря на снижение выручки в 2019 году по сравнению с 2018 годом, показатель чистой прибыли увеличился. Улучшение большинства финансовых показателей в частности и чистой прибили произошло за счет увеличения объемов добычи газа за рубежом и увеличения доли высокомаржинальных объектов в структуре добычи нефти в России, применения налога на дополнительный доход от добычи углеводородного сырья на некоторых участках недр и обесценивания рубля.

С 2019 года компания ПАО «Лукойл» применяет новый стандарт МСФО 16 «Аренда», что положительно сказалось на показателе EBITDA и чистую прибыль.

Помимо этого введение нового стандарта негативно сказалось на расходы по износу и амортизации по сравнению с 2018 годом. Также увеличение расходов связано с ростом объемов добычи газа за рубежом.

Помимо увеличения или снижения объемов добычи нефти и газа, на основные финансовые показатели сильное влияют макроэкономические факторы. Одним из основных среди таких показателей являются цены на нефть.

Цены на нефть и нефтепродукты являются основным фактором, который определяет объемы выручки компании. Динамика цен на нефть представлена в таблице 2.

Таблица 2. Динамика цен на нефть и нефтепродукты [4]

|

Продукт |

2017 |

2018 |

2019 |

|

|

Нефть сорта «Брент» (ФОБ Роттердам) |

долл./барр |

54,28 |

70,94 |

64,28 |

|

Нефть сорта «Юралс» (средняя на средиземноморском и роттердамском рынках) |

долл./барр |

53,09 |

69,75 |

63,89 |

|

Дизельное топливо 0,01% (ФОБ Роттердам) |

долл./т |

493,92 |

638,76 |

591,28 |

|

Высокооктановый бензин (ФОБ Роттердам) |

долл./т |

557,66 |

671,85 |

614,96 |

|

Нафта (ФОБ Роттердам) |

долл./т |

480,75 |

597,08 |

501,31 |

|

Реактивное топливо (ФОБ Роттердам) |

долл./т |

526,17 |

683,19 |

630,10 |

|

Вакуумный газойль (ФОБ Роттердам) |

долл./т |

369,15 |

487,88 |

450,36 |

|

Судовое топливо 0,5% (ФОБ Роттердам) |

долл./т |

|||

|

Мазут 3,5% (ФОБ Роттердам) |

долл./т |

300,49 |

393,98 |

329,97 |

В 2019 году средняя цена на нефть изменялась от 53 до 75 долл/барр. По сравнению с 2018 годом средняя цена уменьшилась на 9.4%. Исходя из данной динамики, можно сделать вывод, что в 2019 году цена на нефть сыграла негативную роль, что повлекло снижению выручки в 2019 году по сравнению с 2018 годом.

Следующей тенденцией деятельности и макроэкономическими факторам, влияющим на финансовые показатели компании являются налогообложение и динамика курса рубля.

Что касается налогообложения, то правительство реализует «налоговый маневр», который заключается в постепенном снижении и обнулении экспортных ставок пошлины и увеличение ставок налога на добычу полезных ископаемых и акциза. Так налог на добычу ископаемых увеличился на 1,3% (с 198,83 до 201,4 долл/т), а пошлина в свою очередь снизилась на 27% (с 128,52 до 93,77 долл./т.)

Влияние обменного курса рубля на финансовые показатели связно с тем, что значительная группа доходов выражена в иностранной валюте (доллар, евро), а большая часть расходов компании выражена именно в национальной валюте (в рублях). Исходя из этого ослабление рубля относительно доллара приводит к росту выручки в рублевом исчислении и наоборот. Но при этом снижается эффективность инвестиционных сложений со стороны «Лукойла» в зарубежные проекты.

Несмотря на это объем денежных средств, использованных в инвестиционной деятельности увеличился на 21% по сравнению с 2018 годом.

В 2019 году обменный курс рубля снизили как по отношению к доллару (с 69 до 61) так и по отношению к евро (с 79 до 69), что в результате так же сказалось на объеме выручки в отчетном периоде.

Что касается перспектив и основных тенденций развития компании

ПАО «Лукойл», с учетом наличия огромной базы ресурсов, основным приоритетом компании является реализация новых проектов в целях увеличения объемов добычи. Для достижения данной цели компания ведет у настоящее время большое количество проектов, а также собирается расширять свои проекты, как зарубежные, так и внутренние национальные.

Так например, Лукойл запустил в опытно-промышленную эксплуатацию Халь-мерпаютинское газоконденсатное месторождение Большехетской впадины в Ямало-Ненецком автономном округе.

В рамках освоения данного месторождения пробурят 4 скважины различной конструкции. По результатам их работы будет принято решение дальнейшего развития этого месторождения.

Также 2 октября 2020 года было подписано соглашение между ПАО «Лукойл» и АО НК «КазМунайГаз» на разведку и добычу в казахстанском секторе Каспийского моря. Распределение долей по данному соглашению следующее: КМГ – 50,01%, ЛУКОЙЛ – 49,99%.

В перспективах для компании «Лукойл» – это сотрудничество с Ираком. Поскольку 2 ноября 2020 года была встреча между министром нефти Ирака и президентом компании ПАО «Лукойл» Вагитом Алекперовым. По результатам встречи были выявлены основные направления развития как действующих проектов, таких как: Западная Курна-2 и Эриду, но и новые перспективные варианты сотрудничества между двумя сторонами на территории Ирака.

В рамках развития компании «Лукойл» важная роль отведена укреплению сотрудничества между компанией и ОАЭ, поскольку в конце 2019 года было подписано соглашение о присоединении к Концессии Ghasha с долей участия 5%. Данный проект компании является первым в ОАЭ. В будущем компания планирует присоединиться к другим партнерам по концессии чтобы обеспечивать рынок ОАЭ газом.

Этот проект открывает благоприятные инвестиционные возможности для Лукойла.

Кроме этого компания планирует и отчасти реализует открытие инвестирование зарубежных проектов в следующих странах: страны Балтики, Узбекистан.

Компания реализует масштабную программу ГРР на своих зарубежных активах, постоянно расширяя портфель. Лукойл планирует нарастить свою долю в геоло-разведочном Блоке 132 в Нигерии (несмотря на то что уже доля компании была увеличена с 18% до 40%).

Перспективным регионом для Компании Лукойла является Мексика. В настоящее время компания была готова начать бурение в сентябре 2020 года, но совместно с партнером Eni бурение перенесено на 2021 год из-за карантинных ограничений в Мексике. Доля Лукойла в данном проекте составляет 60%.

Лукойл будет продолжать работу по подготовке к бурению в бассейне Sureste по другим проектам.

Деятельность и успех компании «Лукойл» во многом зависит от ситуации на мировом рынке нефти и газа. Для улучшения финансовых показателей и открытия новых месторождений компанией был разработан собственный комплекс закачивания горизонтальных скважин, благодаря технологической надежности которого «Лукойл» сможет приступить к освоению запасов, разработка которых была затруднена из-за отсутствия аналогов.

Данная инновация позволит как оптимизировать существующие скважины, так и откроет возможности к новым добычам, что в последующих годах будет существенным в связи с прогнозом экспертов Лукойла в своем обзоре «Основные тенденции развития мирового рынка жидких углеводородов до 2035 года».

Компания в качестве стратегической политике будет соответствовать согласно этому прогнозу.

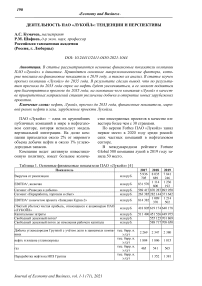

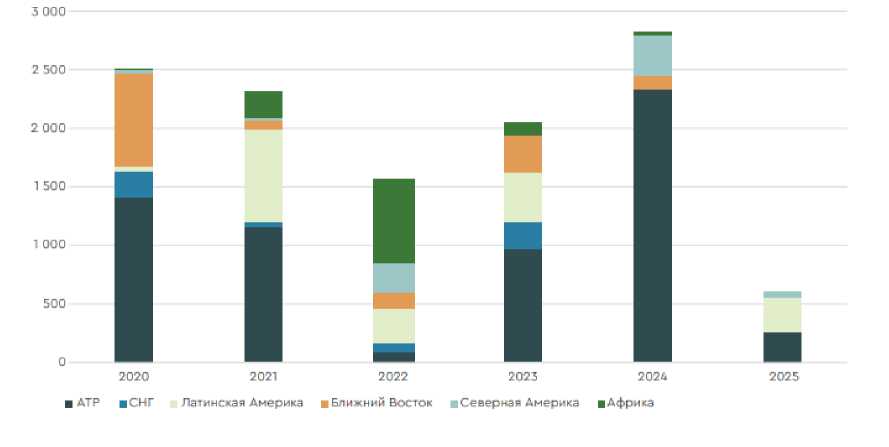

Основные параметры прогноза представлены на рисунках 1 и 2, в соответствии с концепциями прогноза: Равные возможности (базовая), климат, эволюция, согласие.

На фоне ожидаемого роста потребления нефтепродуктов нефтяные компании планируют расширять мощности по перера- ботке нефти. В ближайшие несколько лет современных нефтеперерабатывающих к вводу в эксплуатацию планируется ряд комплексов высокой мощности.

Рис. 1. Прогноз ввода мощностей первичной переработки нефти по регионам, тыс. барр./сут. [2]

ЛУКОЙЛ IEA ОРЕС

Эво- Климат Равные SPS19 SDS19 СР 19 WO019 люция возмож ности

■ Уголь ■Нефть ■Газ ■Атом ■Гидро ВВИЭ Биоэнергия

Рис. 2. Структура потребления первичной энергии в 2030 году, % [2]

В соответствии с прогнозом цена на нефть до 2035 года может вырасти до 90 долл. за барр. Поскольку предполагается высокий спрос на нефть. В настоящее время данный сценарий является базовым. В соответствии с этим компания в будущем будет стараться нарастить объем добычи нефти, путем инновационных технологий и открытием новых зарубежных проектов.

Исходя из вышеизложенного приоритетными направлениями для компании ПАО «Лукойл» являются:

-

- Проведение геолого-разведочных работ в районе имеющихся месторождений и в перспективных регионах в целях восполнения ресурсной базы;

-

- Развитие проектов роста: наращивание добычи высоковязкой нефти и нефти из низкопроницаемых коллекторов, обустройство новых месторождений на Каспии и Балтике, реализация новых планов по добыче на зрелых месторождениях под НДД, поддержание полки добычи на ранее введенных крупных месторождениях. Со-

- кращение темпов падения добычи на зре- компетенций в области разработки слож-

- лых месторождениях; ных запасов.

– Реализация программ повышения эф

фективности, развитие технологических

Список литературы Деятельность ПАО "Лукойл": тенденции и перспективы

- Годовой отчет за 2019 год. - [Электронный ресурс]. - Режим доступа: https://lukoil.ru/InvestorAndShareholderCenter/ReportsAndPresentations/AnnualReports (дата обращения: 14.01.2021)

- Основные тенденции развития мирового рынка жидких углеводородов до 2035 года. - [Электронный ресурс]. - Режим доступа: https://lukoil.ru/Business/Futuremarkettrends (дата обращения: 14.01.2021)

- Лукойл столкнулся с новыми шельфовыми проблемами. - [Электронный ресурс]. - Режим доступа: https://neftegaz.ru/news/ (дата обращения: 14.01.2021)

- Квартальные финансовые и операционные показатели в формате Excel. - [Электронный ресурс]. - Режим доступа: https://lukoil.ru/InvestorAndShareholderCenter/ReportsAndPresentations/FinancialReports (дата обращения: 14.01.2021)