Денежно-кредитная политика Банка России на современном этапе

Автор: Всяких Ю.В., Битюкова А.Ф.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 7 (7), 2015 года.

Бесплатный доступ

Цель данной статьи состоит в описании механизмов воздействия Банка России на денежно-кредитную политику. При написании статьи были использованы такие методы как анализ и сравнение. Результатом исследования является выявленная зависимость денежно-кредитной политики ЦБ от внешнеэкономических отношений России с европейскими странами. Таким образом, сейчас сложно делать прогнозы касательно снижения уровня инфляции до планового значения, а также трудно судить об объемах вкладов инвесторов в российскую экономику, т.к. инвестиционная привлекательность России, в связи с последними событиями в мире, существенно снизилась. Результаты данной статьи могут быть использованы для продолжения изучения данной темы.

Денежно-кредитная политика, ключевая ставка, инфляция, репо

Короткий адрес: https://sciup.org/170179963

IDR: 170179963

Текст научной статьи Денежно-кредитная политика Банка России на современном этапе

Государство для реализации общественно значимых целей, а именно улучшения благосостояния и уровня жизни населения, развития экономики и увеличения темпов экономического роста при помощи определенных механизмов воздействует на экономические процессы. Данное влияние проявляется в результате проведения денежно-кредитной, инвестиционной, внешнеэкономической, социальной и фискальной политики.

Под денежно-кредитной политикой (ДКП) понимается совокупность мер в области денежного обращения и кредита, направленных на регулирование экономического роста, выравнивание платежного баланса, сдерживание инфляции и обеспечение занятости населения.

Реализация денежно-кредитной политики согласно «Основным направлениям единой денежно-кредитной политики на 2015 год и период 2016 и 2017 годов» будет происходить в 2 (рис. 1).

Рис. 1. Процесс реализации денежно-кредитной политики

Оценка реализации денежно-кредитной политики возможна при помощи анализа ее инструментов.

Необходимо отметить, что Банк России осуществляет управление однодневными процентными ставками с помощью системы инструментов денежно-кредитной политики, направленность, которой определяется стремлением приблизить ставки денежного рынка (удерживая в границах процентного коридора) к уровню ключевой ставки [1].

Для управления уровнем процентных ставок Банк России осуществляет операции на аукционной основе (на срок 1 неделя) в форме аукционов РЕПО, либо депозитных аукционов.

А для ограничения диапазона колебаний ставок по инициативе банков могут проводиться операции постоянного действия (на срок 1 день) в форме сделок своп, ломбардных кредитов, РЕПО, депозитных операций и других. Верхней и нижней границей коридора процентных ставок ЦБ РФ являются операции постоянного действия по предоставлению и изъятию ликвидности на срок 1 день [1].

В периоды, когда спрос банковского сектора на ликвидность значительно отклоняется от ее предложения, ЦБ РФ проводит операции «тонкой настройки» (на сроки от 1 до 6 дней) в форме аукционов РЕПО либо депозитных аукционов.

Также помимо краткосрочных операций Банк России осуществляет дополнительные операции на длительные сроки. К таким операциям относятся:

-

- регулярные аукционные операции (на срок 3 месяца), необходимые для улучшения условий проведения основных операций;

-

- нерегулярные аукционные операции при помощи, которых можно ограничить влияние структурного дефицита ликвидности на срочность пассивов кредитных организаций [2];

-

- операции постоянного действия на срок от 2 до 549 дней.

Изложенная выше характеристика системы инструментов берется за основу при анализе денежно-кредитной политики.

Процесс проведения 2 этапа осуществляется путем корректировки значений однодневных ставок денежного рынка в соответствии с ключевой ставкой [2].

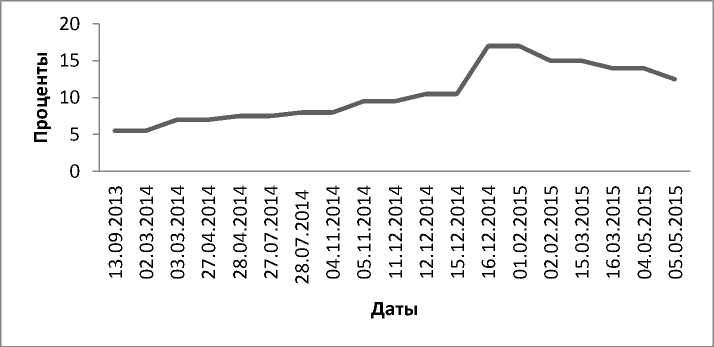

Рис. 2. Ключевая ставка ЦБ за период с 2013 по 2015 года, %

Изменение ключевой ставки Банка России за 2013 - 2015 годы можно увидеть на рисунке 2, который показывает, что её наибольшее значение было установлено 16 декабря 2014 года –17 %, а наименьшее 13 сентября 2013 года - 5,5 %. Необходимо отметить, что ключевая ставка за 2013 – 2014 годы имеет тенденцию к росту. С 16

декабря 2014 года Банк России поднял ключевую ставку на 6,5 процентных пункта - до 17 % годовых, а со 2 февраля 2015 года ЦБ РФ снизил ключевую ставку с 17% до 15 %. В настоящий момент она составляет 12,5 % годовых.

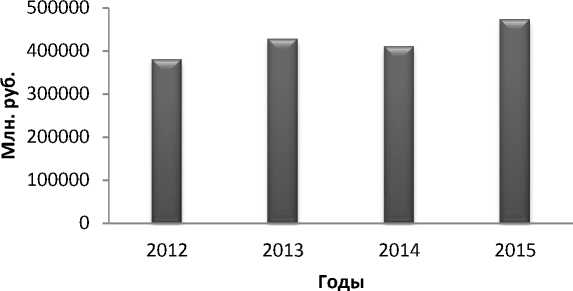

Обязательные резервные требования, относят к инструментам ДКП (рис. 3.). депонированные, в Банке России также

Рис. 3. Обязательные резервы кредитных организаций на 1 янв. 2012-2015 гг., млн. руб.

Проанализировав данный рисунок можно отметить, что обязательные резервы кредитных организаций в 2013 году были увеличены, их темп роста составил 112,5%, а темп прироста в 2014 году по сравнению с 2013 годом составил (- 3,9 %).

Другим инструментом денежнокредитной политики является рефинанси- рование ЦБ РФ кредитных организаций. К компетенции Банка России, в данном случае относится установление порядка и условий рефинансирования, а также осуществление операций кредитования кредитных организаций. Данные об объемах операций кредитования ЦБ РФ представлены в таблице 1.

Таблица 1. Объемы операций кредитования Банка России за 2012-2014 г., млн. руб.

|

Показатели |

Годы |

Темп роста 2014 г./ 2012 г., % |

||

|

2012 |

2013 |

2014 |

||

|

Внутридневные кредиты |

52673666,64 |

57773132,34 |

60742863,41 |

115,3 |

|

Кредиты овернайт |

172283,56 |

146482,55 |

203873,31 |

118,3 |

|

Ломбардные кредиты |

211227,47 |

224889,78 |

113255,62 |

53,6 |

|

Кредиты, обеспеченные активами или поручительствами |

1520368,91 |

1904104,42 |

12144805,21 |

798,8 |

|

Кредиты, обеспеченные золотом |

2150 |

2113 |

2807 |

130,6 |

Таким образом, за исследуемый период объемы операций кредитования ЦБ РФ имеют тенденцию к росту, за исключением некоторых видов операций. В частности, темп роста кредитов обеспеченных активами или поручительствами в 2014 году составил 798,8%, а объемы ломбардных кредитов за анализируемый период уменьшились в 2 раза.

В условиях роста напряженности и угроз стабильности денежного рынка ЦБ РФ не исключает возможности использования кредитов без обеспечения активами и поручительствами. Данный инструмент будет использоваться Банком России лишь в том случае, если возможности кредитных организаций по рефинансированию через основные инструменты окажутся исчерпанными.

Наряду со стандартными инструментами денежно-кредитной политики, Центральный Банк будет использовать специальные программы рефинансирования для побуждения отдельных сегментов кредитного рынка. Следовательно, ЦБ РФ будет проводить мониторинг результатов предложенных программ, и корректировать их при необходимости. Таким образом, в настоящее время достаточно сложно оценить эффективность и результативность прово- димых мероприятий денежно-кредитной политики. Это в первую очередь связано с ухудшением внешнеэкономических отношений РФ с другими государствами. Следствием данной ситуации явились санкции, введение которых повлекло за собой снижение цен на нефть и рост инфляции. В связи с этим Банк России про- водит умеренно жесткую кредитноденежную политику, которая будет способствовать замедлению инфляции и станет основой для снижения процентных ставок только тогда, когда ситуация в России на макро уровне станет более стабильной.

Список литературы Денежно-кредитная политика Банка России на современном этапе

- Центральный банк Российской Федерации [Электронный ресурс]: Электронные данные - Режим доступа: http://www.cbr.ru, свободный.

- КонсультантПлюс [Электронный ресурс]: Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. - Электронные данные - Режим доступа: http://www.consultant.ru, свободный.