Динамика и территориальные особенности экономического поведения населения России в сфере использования вкладов и кредитов

Автор: Белехова Галина Вадимовна

Журнал: Проблемы развития территории @pdt-vscc-ac

Рубрика: Качество жизни и человеческий потенциал территорий

Статья в выпуске: 4 т.25, 2021 года.

Бесплатный доступ

В статье освещается проблематика экономического поведения населения в сфере формирования банковских вкладов и использования кредитов. Цель исследования состоит в выявлении изменений, произошедших в поведении населения в сфере использования вкладов и кредитов за 2005-2019 годы. Теоретико-методологические основания работы составили труды отечественных и зарубежных ученых, раскрывающих проблематику финансового поведения населения как вида экономического поведения, связанного с распоряжением денежными ресурсами. Информационная база представлена официальными статистическими данными Росстата и Центрального банка Российской Федерации, результатами общенационального социологического опроса Фонда «Общественное мнение». Применялись эмпирические методы для сбора данных, методы аналитической обработки информации. Выявлено, что в большинстве российских регионов объемы средств, размещенных в банковских вкладах, увеличиваются, отмечено активное развитие сектора кредитования физических лиц. Определена тенденция к уменьшению соотношения вкладов и кредитной задолженности, что говорит об активном обеспечении потребления за счет заемных средств. Рассмотрено влияние пандемии 2020 года на объемы вкладов и кредитования физических лиц, на материальное положение населения. Показано, что финансовая активность населения в 2020 году критически не изменилась, несмотря на ограничения экономической деятельности и снижение доходов многих групп населения из-за сложной эпидемиологической обстановки. Выявлена территориальная дифференциация вкладных и кредитных операций населения. Высокие объемы операций в банковском секторе характерны для городов федерального значения, регионов Уральского, Дальневосточного и Северо-Западного федеральных округов, имеющих сырьевую и торгово-транспортную специализацию, тогда как наименьшие объемы данных операций и высокий уровень кредитной нагрузки отмечаются в дотационных регионах с низкой экономической активностью из Северо-Кавказского, Приволжского и Южного федеральных округов. Указанные особенности могут быть учтены при регулировании финансового рынка и корректировке социальной политики, в работе по повышению финансовой грамотности населения.

Банковский сектор, депозиты, задолженность по кредитам, региональная дифференциация, экономическое поведение населения, территориальное развитие

Короткий адрес: https://sciup.org/147234765

IDR: 147234765 | УДК: 336.63, | DOI: 10.15838/ptd.2021.4.114.5

Текст научной статьи Динамика и территориальные особенности экономического поведения населения России в сфере использования вкладов и кредитов

В современных условиях важным видом экономического поведения является финансовое поведение населения, отражающее деятельность индивидов по использованию разнообразных финансовых ресурсов в ходе взаимодействия с другими субъектами финансовых отношений. Грамотное финансовое поведение россиян, на обеспечение которого нацелены различные программы Министерства финансов и Центрального банка Российской Федерации, основано на адекватном восприятии собственных материальных возможностей и потребностей, на осознанных знаниях и навыках, на соответствующих вызовам времени финансовых и потребительских установках. В последние годы экономическое поведение населения в сфере использования вкладов и кредитов осложняется негативными колебаниями курса национальной валюты, внешнеэкономическими санкциями, стагнацией реальных денежных доходов населения, ограничениями экономической деятельности вследствие пандемии коронавируса. Учитывая, что сбережения населения в форме банковских вкладов и кредитование физических лиц выступают одними из ключевых индикаторов уровня и качества жизни населения, изучение закономерностей динамики вкладов и кредитования физических лиц, наряду с выявлением территориальных особенностей поведения, имеет высокую социально-экономическую значимость, в том числе для разработки действенных инструментов регулирования финансового поведения населения. Соответственно, цель исследования состоит в выявлении изменений, произошедших за 2005–2019 гг. в сфере использования населением вкладов и кредитов.

Обзор исследований

В научных исследованиях финансового поведения граждан и смежных с ними исследованиях вкладных и кредитных операций физических лиц особое внимание уделяется нескольким моментам. Во-первых, оценке и путям повышения сберегательно-инвестиционного потенциала населения. Это обусловлено тем, что денежные средства населения, размещенные в финансовых учреждениях, являются источником инвестиций и влияют на экономический рост страны [1; 2]. Во-вторых, типологизации финансового поведения населения [3; 4]. Выявляемые типы и классификации необходимы для выработки специальных целевых механизмов и инструментов, регулирующих данный вид поведения. В-третьих, финансовой грамотности и финансовому просвещению [5–7]. Данная тематика актуализировалась в последнее десятилетие (с 2010–2011 гг.), когда по инициативе Министерства финансов РФ началась системная работа по повышению финансовых знаний и навыков населения. В-четвертых, отслеживанию общих тенденций финансового поведения в рамках проведения национальных и региональных социологических исследований [8–12]. Несмотря на широкий спектр исследовательской проблематики в указанном направлении, потенциал выявления внутрирегиональных особенностей финансового поведения граждан еще весьма узок, поскольку детальные мониторинговые социологические обследования проводятся в ограниченном числе регионов. В-пятых, анализу динамики и тенденций рынка вкладов и кредитов физических лиц [8; 13; 14]. Подобные исследования осуществляются в контексте изучения финансового сектора и оценивают эффективность деятельности кредитных учреждений либо представляют собой часть комплексного подхода к исследованию финансового поведения населения, позволяя оценить количественную сторону данного явления.

Основные классические модели финансового поведения населения разработаны еще в 1930–1950-е гг. зарубежными исследователями (Дьюзенберри, Фридман, Кейнс, Модильяни и Андо [15–18]). В дальнейшем стали появляться работы, учитывающие более сложное сочетание институциональных, социально-экономических и психологических (поведенческих) компонентов. В частности, представители экономической психологии доказали, что на решения о сбережении средств оказывают влияние не только объективные возможности (текущий уровень дохода), но и инфраструктурная сеть финансовых учреждений [19], ожидаемый размер будущего дохода, связанный с развитием институциональной среды [20], риски неопределенности из-за постоянных изменений экономических институтов (банковской и пенсионной систем, рынка труда и т. д.) [21; 22]. «Роль неопределенности в формировании сберегательных стратегий домохозяйств изучалась западными авторами и на примере ситуации в России» [23; 24, с. 155]. Подобное разнообразие моделей финансового поведения позволяет говорить о сложном многоаспектном наполнении данного явления, которое детерминируется совокупностью разнообразных объективных и субъективных факторов.

Современные зарубежные исследования многочисленны и разнообразны по содержанию и используемым методам. Особо востребованы следующие темы: взаимосвязь финансовой грамотности, финансового образования и финансового поведения [5], гендерные различия финансового поведения [25; 26], финансовое поведение отдельных социальных групп [27; 28; 29, с. 538].

В отечественной науке различным аспектам финансового поведения населения посвящены работы Т.Ю. Богомоловой и В.С. Тапилиной [30], О.А. Александровой, А.В. Ярашевой [31], А.В. Каравай [3; 32], Л.И. Ниворожкиной [8], М.С. Щербаль [33] и др. Например, в статье Д.Х. Ибрагимовой предложена типология финансового поведения домохозяйств, в основе которой лежит сочетание кредитных и сберегательных практик [4]. В труде П.К. Козыревой финансовое поведение различных социальных групп и слоев в условиях экономического кризиса рассматривается в контексте процессов социальноэкономической адаптации [34]. В работе В.В. Гамукина «проведено исследование соотношения объемов вкладных и кредитных операций физических лиц» по статистическим данным, в результате чего выявлены некоторые особенности поведения вкладчиков и заемщиков: «объемы вкладов населения растут в декабре, а в январе происходит изъятие денежных средств из банков», в 2012–2018 гг. наблюдался «процесс увеличения объема вкладов относительно объема выданных кредитов» [13, с. 1014]. Среди работ российских авторов, изучающих финансовое поведение жителей отдельных регионов России, можно выделить публикации Н.В. Дулиной, Д.В. Моисеевой (Волгоградская область [6; 35], межрегиональные сопоставления [9; 10]), А.И. Фатихова1 (Уфа), Н.В. Бадмаевой (Калмыкия) [7].

В указанных и других подобных публикациях для исследования финансового поведения используются экономический, экономико-социологический, экономикопсихологический и социокультурный подходы, а также широкий набор показателей, определяющих его состояние и содержание с количественной и качественной сторон. Выбор подхода, перечня показателей и методов анализа зависит от целей и задач конкретного исследования. Экономический подход чаще используется при изучении количественной стороны финансового поведения, когда анализируются итоговые ре- зультаты финансовых действий населения. Для этого применяются преимущественно официальная статистика и статистические методы анализа. Комплексные подходы (экономико-социологический, экономикопсихологический, социокультурный) нацелены на изучение качественной стороны принятия финансовых решений и осуществления финансовых действий (цели сбережений, критерии выбора банка, уровень доверия, причины отказа от кредитования и др.) с учетом поведенческих особенностей, культурного контекста и проч. В этом случае чаще применяются социологические или комбинированные (статистико-социологические) методы.

В нашем исследовании внимание сосредоточено на итоговых результатах финансового поведения населения на макроуровне (страна, регионы), а не на его качественном содержании, поэтому в качестве методологической базы используются принципы экономического подхода.

Таким образом, несмотря на разработанность проблематики финансового поведения, изучение динамики объемных показателей, характеризующих экономическое поведение населения в сфере использования вкладов и кредитов, а также региональных особенностей финансовых практик, сохраняет актуальность.

Методы и информационная база

Основной методический инструментарий, применяемый в исследовании, – анализ радов динамики. Используется две группы индикаторов финансового поведения населения – статистические и расчетные. К первым относятся «вклады (депозиты) физических лиц и задолженность по кредитам, предоставленным физическим лицам, ко вторым – норма сбережений в форме банковских вкладов и кредитная нагрузка» [36]. Отобранные показатели обеспечивают возможность межрегиональных сопоставлений.

Показатель «норма сбережений» представляет собой «отношение общей суммы сбережений к источнику их происхождения – сумме денежных доходов населения за определенный период времени», выраженное в процентах [11; 37]. Возможен расчет для конкретных форм сбережений (в частности, банковских вкладов). В контексте исследования норма сбережений характеризует способность граждан страны оставаться «платежеспособным» в периоды экономической нестабильности: чем выше норма сбережений, тем меньшее влияние оказывает падение доходов на объемы потребления населения2. Показатель кредитной нагрузки рассчитывается как отношение долга домашних хозяйств к располагаемым денежным доходам либо как отношение кредитов (задолженности по кредитам) и других средств, предоставленных населению, к его денежным доходам. Показатель характеризует степень нагрузки кредитной задолженности на активы и/или располагаемые доходы населения, на возможности по реализации текущих потребительских запросов [12, с. 50].

Информационную базу исследования составили данные Федеральной службы государственной статистики и Центрального банка Российской Федерации, а также результаты общенационального социологического исследования «КоронаФОМ. Экономика и Пандемия», проведенного Фондом «Общественное мнение» (ФОМ) 29 сентября – 9 октября 2020 года в 105 населенных пунктах из 55 субъектов РФ (объем выборки – 2000 респондентов).

Для исследования выбран период 2005– 2019 гг., поскольку, во-первых, за это время в необходимом объеме доступны статистические данные, во-вторых, к 2005 году сложилось устойчивое функционирование рынка кредитных продуктов для физических лиц, в-третьих, охвачен большой временной интервал с разными стадиями экономического развития страны (восстановительный рост, мировой финансовый кризис, восстановление экономики, внешнеэкономические и политические санкции, стагнация). Также приводится анализ по актуальным данным за 2020 год, которые отражают влияние изменений в экономической жизни государства вследствие пандемии новой коронавирусной инфекции на финансовое поведение населения.

Результаты и обсуждение

Согласно структуре использования доходов население России основную часть своих денежных поступлений (порядка 80% в 2017–2019 гг.) ежегодно направляет на приобретение разнообразных товаров и оплату услуг, удовлетворяя имеющиеся потребительские нужды (табл. 1). Доля потребительских расходов год от года варьируется, на что немаловажное влияние оказывает стабильность социально-экономической ситуации в стране. Малая часть средств используется населением на покупку недвижимого имущества (не более 2–3%). Практически неизменна доля доходов, которая направляется на обеспечение денежных обязательств перед государством и другие взносы (13–15%).

Динамика доли финансовых активов населения, среди которых учитываются средства на счетах индивидуальных предпринимателей, расходы на приобретение иностранной валюты и ценных бумаг, изменение денег на руках у населения и вклады граждан, за исследуемый период отрицательна. В целом по России отмечается заметное (более чем на 16%) снижение доли этого направления в общей структуре использования доходов за 2005–2019 гг. Вероятно, это обусловлено высокой потребительской активностью россиян, в том числе в посткризисные периоды, когда население реализовывало отложенный спрос. В числе предполагаемых причин отрицательной динамики доли финансовых активов также можно назвать снижение процентных ставок по банковским депозитам, затяжное падение реальных доходов населения в 2015–2019 гг., низкую привлекательность и доступность инвестиционных финансовых продуктов для основной массы россиян.

В 2005–2019 гг. наблюдалась неравномерная динамика темпов прироста вкладов физических лиц и задолженности по кредитам, предоставленным физическим лицам (табл. 2). В этот период вклады населения прирастали, хотя величина прироста не всегда была больше, чем в предыдущий год, а во время введения внешнеэкономических санкций и стагнации экономического роста отмечалось снижение темпов прироста вкладов (-2,7% в 2014 году и -1% в 2016 году). С 2017 года среднегодовой темп прироста замедлился по сравнению с началом 2000-х гг. и стабилизировался на уровне 4–5%. Динамика среднедушевой задолженности населения по предоставленным кредитам также неравномерна: ее быстрый рост в 2005–2008 гг. сменился умеренным ростом в 2009–2017 гг. (с периодами снижения в 2009, 2015–2016 гг.), еще более замедлившись в 2018–2019 гг.

Общее увеличение среднедушевой задолженности по кредитам за 2005–2019 гг. составило 5,7 раза, а среднедушевого объ-

Таблица 1. Структура использования денежных доходов населения России, % от общего объема денежных доходов

|

Направление |

Год |

Изменение (+/-) |

|||||||

|

2005 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

2019 год к 2005 году |

2019 год к 2015 году |

|

|

Покупка товаров и оплата услуг |

69,6 |

69,9 |

77,2 |

77,5 |

79,1 |

80,7 |

80,8 |

11,2 |

3,6 |

|

Оплата обязательных платежей и разнообразных взносов |

10,1 |

9,7 |

13,7 |

13,8 |

14,1 |

15,1 |

15,3 |

5,2 |

1,6 |

|

Приобретение недвижимости |

2,5 |

3,4 |

1,7 |

2,1 |

2 |

2,4 |

2,4 |

-0,1 |

0,7 |

|

Прирост финансовых активов |

17,8 |

17,3 |

7,4 |

6,6 |

4,8 |

1,8 |

1,5 |

-16,3 |

-5,9 |

|

– из него прирост (уменьшение) денег на руках у населения |

1,5 |

2,3 |

-1 |

2,1 |

2,2 |

2,5 |

0,5 |

-1 |

1,5 |

|

Источники: данные Росстата; расчеты автора. |

|||||||||

Таблица 2. Динамика банковских вкладов населения и задолженности по кредитам в Российской Федерации в 2005–2019 гг.*

|

Показатель |

Год |

|||||||

|

2005 |

2010 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Вклады (депозиты) на душу населения, руб. |

54566,5 |

120689,5 |

167572,7 |

184368,0 |

182456,0 |

190891,7 |

200470,0 |

208964,4 |

|

Задолженность по кредитам на душу населения, руб. |

21072,8 |

50022,4 |

101305,3 |

84291,5 |

80883,0 |

88782,2 |

104217,5 |

119675,7 |

|

Задолженность по ипотечному жилищному кредитованию на душу населения, руб. |

1058,8 |

13900,9 |

31646,8 |

31565,5 |

33734,4 |

37951,2 |

44968,3 |

51044,4 |

|

Доля ипотеки в задолженности, % |

5,0 |

27,8 |

31,2 |

37,4 |

41,7 |

42,7 |

43,1 |

42,7 |

|

Темп прироста вкладов, % к предыдущему году |

24,1 |

20,5 |

-2,7 |

10,0 |

-1,0 |

4,6 |

5,0 |

4,2 |

|

Темп прироста задолженности по кредитам, % к предыдущему году |

54,2 |

4,8 |

0,3 |

-16,8 |

-4,0 |

9,8 |

17,4 |

14,8 |

|

Соотношение вкладов и кредитной задолженности |

2,6 |

2,4 |

1,7 |

2,2 |

2,3 |

2,2 |

1,9 |

1,7 |

* Показатели представлены в сопоставимых ценах 2019 года. Источники: данные Росстата; расчеты автора.

ема привлеченных кредитными организациями вкладов – 3,8 раза (в сопоставимом выражении). Данное соотношение показывает, что потребительский спрос населения России активно обеспечивается заемными средствами. Отличительным трендом анализируемого периода стал заметный рост сектора жилищных ипотечных кредитов как в абсолютном (в 48 раз – с 1058 руб. на душу населения в 2005 году до 51044 руб. на душу населения в 2019 году), так и в относительном (с 5% в 2005 году до 43% в 2019 году в общем объеме задолженности населения) выражении.

Соотношение вкладов и кредитной задолженности колебалось в пределах 1,7–2,6 раза, увеличиваясь в кризисные периоды (2009–2010, 2015–2017 гг.) и снижаясь в периоды стабилизации экономической ситуации (2012–2014, 2018–2019 гг.). Другими словами, население России снижает активность на кредитном рынке на фоне экономической нестабильности и, напротив, повышает ее в более благоприятные периоды. Постоянный прирост объема вкладов обеспечивается за счет как притока новых средств вкладчиков, так и «встроенного»

механизма – процентного дохода. Однако в последние годы негативное влияние на рынок вкладов оказывают ослабление национальной валюты, затяжное падение реальных доходов населения и снижение ставок по вкладам. Рынок кредитования населения поддерживается разнообразными государственными программами (материнский капитал на приобретение жилья, господдержка при приобретении автомобиля, специальные программы по ипотеке для молодых специалистов и пр.), предложениями ритейла и линейками кредитных продуктов финансовых организаций.

Регионы России заметно дифференцированы по объемам размещаемых вкладов (табл. 3). В числе лидеров по объемам вкладов физических лиц представлены субъекты Центрального, Дальневосточного, СевероЗападного, Уральского и Приволжского федеральных округов. В регионах Сибирского и Южного федеральных округов фиксируются более низкие объемы привлеченных средств, а население Северо-Кавказского федерального округа размещает в банках наименьшие суммы.

Таблица 3. Вклады (депозиты) физических лиц, привлеченные кредитными организациями*, на душу населения, руб. в год

|

Регион** |

Год |

Ранг*** |

Изменение, 2019 год к 2015 году****, % |

||||||

|

2005 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

|||

|

г. Москва |

59548 |

225088 |

494204 |

480095 |

508657 |

560341 |

594114 |

1 |

0,8 |

|

г. Санкт-Петербург |

35834 |

136337 |

305188 |

313351 |

333461 |

367144 |

400024 |

2 |

13,4 |

|

Магаданская область |

21495 |

68966 |

158589 |

174512 |

193890 |

212388 |

245691 |

3 |

28,7 |

|

Сахалинская область |

15049 |

56244 |

152505 |

173275 |

187576 |

203823 |

223558 |

4 |

22,0 |

|

Тюменская область |

25025 |

71808 |

161440 |

168488 |

179072 |

199316 |

207477 |

5 |

7,1 |

|

Московская область |

16445 |

54804 |

145955 |

156865 |

168636 |

192182 |

205777 |

6 |

18,8 |

|

Мурманская область |

17188 |

55021 |

149848 |

158646 |

175526 |

186750 |

201290 |

7 |

11,6 |

|

Самарская область |

19639 |

68289 |

162777 |

167940 |

176248 |

190688 |

198170 |

8 |

0,6 |

|

Калининградская область |

16315 |

56787 |

147746 |

148176 |

156941 |

171023 |

188156 |

9 |

11,5 |

|

Свердловская область |

17583 |

62895 |

139955 |

145496 |

155497 |

172493 |

187793 |

10 |

12,3 |

|

Республика Адыгея |

5426 |

19868 |

44150 |

48447 |

51263 |

55896 |

61160 |

73 |

18,3 |

|

Республика Крым |

н. д. |

н. д. |

28590 |

36732 |

44712 |

48662 |

58212 |

74 |

86,7 |

|

Кабардино-Балкарская Республика |

4636 |

19561 |

36105 |

38725 |

42784 |

44854 |

48721 |

75 |

14,3 |

|

Республика Алтай |

4137 |

17365 |

31400 |

32850 |

38001 |

42877 |

48454 |

76 |

28,1 |

|

Республика Калмыкия |

2904 |

14781 |

31878 |

34807 |

38824 |

42149 |

46529 |

77 |

29,8 |

|

Карачаево-Черкесская Республика |

3658 |

14074 |

28355 |

31423 |

36314 |

37542 |

40074 |

78 |

16,9 |

|

Республика Тыва |

2558 |

10825 |

23512 |

26807 |

30093 |

33321 |

35585 |

79 |

26,5 |

|

Республика Дагестан |

1144 |

7522 |

18819 |

20125 |

21639 |

22634 |

26741 |

80 |

28,7 |

|

Республика Ингушетия |

1608 |

6135 |

11696 |

11408 |

11649 |

12533 |

14418 |

81 |

7,9 |

|

Чеченская Республика |

445 |

2665 |

8932 |

7491 |

8228 |

9226 |

11601 |

82 |

14,8 |

Особенность состоит в том, что «в каждом федеральном округе есть один-два субъекта, которые обеспечивают наибольший вклад в общий объем привлекаемых в округе ресурсов» [36]. Положение регионов год от года достаточно стабильно, при этом лидирующие позиции традиционно занимают территории с развитой природно-ресурсной базой, добывающими и обрабатывающими производствами, регионы – финансовые центры, регионы с высокими характеристиками человеческого потенциала, в то время как аутсайдеры – это субъекты с низкими показателями ВРП, среднедушевых доходов и высоким уровнем бедности.

«Наибольший размер вкладов на душу населения наблюдается в городах федерального значения (г. Москва, г. Санкт-Петербург), а также в регионах с экспортно-ресурсной и торгово-транспортной ориентацией хозяйственной деятельности (Магаданская, Мурманская, Тюменская, Сахалинская, Самарская, Калининградская области)» [36]. Группа регионов, имеющих наименьшие значения по данному показателю, неизменна (Чеченская, Кабардино-Балкарская,

Карачаево-Черкесская республики, республики Ингушетия, Тыва, Калмыкия, Крым, Адыгея – от 11 до 61 тыс. руб. на душу населения в 2019 году), несмотря на соответствующий среднероссийским темпам прирост объема вкладов.

Рейтинг российских регионов по показателю среднедушевой задолженности по кредитам на протяжении 2005–2016 гг. существенно изменялся, стабилизировавшись к 2017 году (табл. 4). Стоит пояснить, что мы рассматриваем показатель задолженности по кредитам как характеристику финансовой активности населения, его включенности в использование финансовых инструментов, при этом не учитываем качествен- ную сторону процесса (количество кредитов на человека, долю платежей в среднедушевых доходах, размер просроченной задолженности и пр.). Следовательно, чем больше объем задолженности, тем выше активность населения и позиция региона.

По состоянию на 2019 год в число субъектов с самыми высокими значениями кредитной задолженности на душу населения вошли «нефтегазодобывающие и экспортно-ресурсные регионы из Дальневосточного, Уральского и Сибирского федеральных округов, а также субъекты Северо-Западного федерального округа» [36]. Причем Республика Саха (Якутия), Магаданская и Сахалинская об-

Таблица 4. Задолженность по кредитам, предоставленным кредитными организациями физическим лицам*, на душу населения, руб. в год

Территориальная дифференциация материального положения населения и инфраструктурной сети финансовых учреждений сказывается на распределении расчетных значений нормы сбережений и кредитной нагрузки. Первые места в перечне регионов по показателю нормы сбережений в банковских вкладах занимают города федерального значения, где концентрируются финансовые потоки (табл. 5). Высокие показатели имеют Калининградская, Самарская и Владимирская области, в которых несколько лет осуществляются Проект Министерства финансов Российской Федерации «Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации» и мероприятия «Стратегии повышения финансовой грамотности в Российской Федерации на 2017–2023 гг.»

Таблица 5. Норма банковских сбережений, %

|

Регион* |

Год |

Ранг** |

|||||||||

|

2005 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

2005 год |

2015 год |

2017 год |

2019 год |

|

|

г. Москва |

30,7 |

59,8 |

97,8 |

94,0 |

93,8 |

98,0 |

95,8 |

1 |

1 |

1 |

1 |

|

г. Санкт-Петербург |

25,8 |

48,0 |

73,1 |

71,8 |

72,5 |

75,1 |

76,8 |

2 |

2 |

2 |

2 |

|

Калининградская область |

22,5 |

30,6 |

48,5 |

49,3 |

50,7 |

53,6 |

55,4 |

5 |

3 |

4 |

3 |

|

Самарская область |

19,1 |

28,5 |

47,5 |

50,5 |

50,9 |

52,3 |

52,1 |

16 |

4 |

3 |

4 |

|

Владимирская область |

24,1 |

31,0 |

39,5 |

45,1 |

46,8 |

50,4 |

52,0 |

4 |

8 |

6 |

5 |

|

Ярославская область |

24,6 |

30,9 |

41,9 |

43,4 |

46,1 |

50,6 |

51,1 |

3 |

6 |

7 |

6 |

|

Чувашская Республика |

16,3 |

23,1 |

35,4 |

41,3 |

44,6 |

48,0 |

47,7 |

31 |

17 |

8 |

7 |

|

Рязанская область |

20,4 |

25,6 |

35,6 |

39,2 |

41,9 |

44,8 |

45,5 |

12 |

16 |

12 |

8 |

|

Мурманская область |

18,0 |

24,2 |

41,2 |

42,6 |

44,6 |

44,5 |

44,9 |

21 |

7 |

9 |

9 |

|

Приморский край |

15,6 |

26,9 |

36,3 |

38,6 |

40,5 |

43,8 |

44,6 |

36 |

15 |

14 |

10 |

|

г. Севастополь |

н. д. |

н. д. |

17,7 |

15,5 |

17,4 |

18,4 |

20,4 |

н. д. |

70 |

74 |

73 |

|

Республика Алтай |

7,7 |

11,1 |

16,1 |

16,7 |

18,2 |

18,9 |

20,2 |

75 |

73 |

72 |

74 |

|

Республика Калмыкия |

8,8 |

14,0 |

15,9 |

16,8 |

18,2 |

19,1 |

20,0 |

72 |

74 |

73 |

75 |

|

Кабардино-Балкарская Республика |

7,8 |

12,0 |

14,7 |

15,6 |

16,4 |

16,8 |

17,4 |

74 |

76 |

76 |

76 |

|

Карачаево-Черкесская Республика |

6,4 |

9,9 |

13,0 |

14,6 |

16,3 |

16,4 |

16,4 |

76 |

78 |

77 |

77 |

|

Республика Адыгея |

10,9 |

12,2 |

14,9 |

15,0 |

14,9 |

15,5 |

15,9 |

67 |

75 |

79 |

78 |

|

Республика Тыва |

5,0 |

8,3 |

11,5 |

13,6 |

15,0 |

16,1 |

15,7 |

77 |

79 |

78 |

79 |

|

Республика Дагестан |

1,8 |

3,5 |

5,2 |

5,8 |

6,0 |

6,6 |

7,3 |

79 |

81 |

80 |

80 |

|

Республика Ингушетия |

4,5 |

4,4 |

5,5 |

5,0 |

5,1 |

5,3 |

6,1 |

78 |

80 |

81 |

81 |

|

Чеченская Республика |

н. д. |

1,7 |

3,2 |

2,7 |

3,0 |

3,3 |

3,9 |

н. д. |

82 |

82 |

82 |

* Указаны 10 регионов с наилучшими и наихудшими значениями показателя.

** Ранжировано по 2019 год.

Источники: данные Росстата; расчеты автора.

(региональные программы финансового просвещения, межрегиональные и региональные методические центры финансовой гра-мотности)3. Существенно улучшили свои позиции «Чувашская Республика (с 31 в 2005 году на 7 место в 2019 году), Приморский край (с 36 на 10), Тверская (с 60 на 23), Челябинская (с 41 на 16) и Иркутская (с 54 на 20) области» [36]. Последние позиции по значениям нормы сбережений в банковских вкладах занимают «субъекты Северо-Кавказского, Южного и Сибирского федеральных округов (например, в Республиках Калмыкия и Ингушетия 20 и 6% соответственно по сравнению с 45% в Приморском крае)» [36].

По сравнению со многими иностранными государствами кредитная нагрузка населения в России невелика: согласно данным ОЭСР и Евростата, отношение задолженности по розничным кредитам к денежным доходам населения в России составило 20% в 2016 году (126% в Великобритании, 103% в Испании, 60% в Польше) [38, с. 88]. Но особенности портфеля потребительских кредитов россиян, в частности короткие сроки, высокие ставки и частота обращения, существенно усложняют их обслуживание [12, с. 49]. Поэтому, например, доля проблемных кредитов у россиян несколько выше, чем в среднем в мире и странах с высокими показателями закредитованности (например, в России в 2016 году доля проблемных кредитов равнялась 9%, тогда как в Великобритании – 1%, в Испании и Польше – по 4%, в странах Еврозоны – 6%) [38, с. 90–91]. Критическим порогом кредитной нагрузки, при котором у домохозяйства могут возникнуть затруднения со своевременным погашением займа и возрасти вероятность банкротства, в мировой практике признается значение, составляющее более 40% от его доходов [12, с. 51]. До 2012 года ни в одном из регионов России этот уровень не был превышен, но в 2012–2017 гг. в зону риска ежегодно попа- дает Республика Калмыкия, еще несколько регионов находились рядом с пороговым значением (Удмуртская и Чувашская республики, Республика Тыва, Иркутская область; табл. 6). Ухудшения ситуации по данному показателю в 2015–2017 гг. удалось избежать во многом за счет повышения с 2015 года требований к заемщикам, более строгого контроля выдачи кредитов (в т. ч. ипотечных), развития альтернативных банковским кредитных продуктов. Однако в последние годы ситуация в проблемных регионах усугубилась – пороговые значения показателя кредитной нагрузки превышены уже в пяти субъектах.

Динамический анализ (табл. 7) свидетельствует, что в большинстве регионов России кредитная задолженность растет более высокими темпами, чем объем банковских вкладов (за исключением кризисного периода 2009–2010 гг. и периода стагнации 2015 года). Принимая во внимание проблему невысокого уровня доходов и глубокого социального неравенства, можно отметить, что подобное распределение, тем не менее, говорит о более активном расходовании средств, нежели об их сбережении. Причем потребление в немалой степени финансируется за счет заемных средств.

Особенности экономического поведения населения в сфере использования вкладов и кредитов в период пандемии 2020 года

Кризисы и периоды нестабильности, имевшие место в 2005–2019 гг., являются неотъемлемыми стадиями экономической жизни любой страны. Однако уникальная ситуация 2020 года, сложившаяся вследствие пандемии новой коронавирусной инфекции, не просто привела к ограничениям или замедлению экономической деятельности, а практически полностью приостановила хозяйственные отношения во многих сферах общественной жизни. В связи с этим исследовательский интерес вызывает реакция населения на новые вызовы.

Таблица 6. Кредитная нагрузка (отношение задолженности по кредитам к денежным доходам), %

|

Регион* |

Год |

Ранг** |

|||||||||

|

2005 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

2005 год |

2015 год |

2017 год |

2019 год |

|

|

Республика Дагестан |

0,7 |

2,7 |

3,4 |

3,9 |

4,5 |

6,0 |

6,9 |

1 |

3 |

3 |

1 |

|

Республика Ингушетия |

1,1 |

5,0 |

4,6 |

4,4 |

4,7 |

6,3 |

7,4 |

2 |

5 |

4 |

2 |

|

г. Севастополь |

н. д. |

н. д. |

2,4 |

2,5 |

3,3 |

5,1 |

8,1 |

н. д. |

2 |

1 |

3 |

|

Чеченская Республика |

н. д. |

1,3 |

4,3 |

4,7 |

5,9 |

7,2 |

8,1 |

н. д. |

4 |

5 |

4 |

|

Республика Крым |

н. д. |

н. д. |

1,9 |

2,7 |

3,6 |

6,0 |

8,7 |

н. д. |

1 |

2 |

5 |

|

г. Москва |

5,7 |

9,6 |

13,5 |

13,5 |

14,1 |

16,4 |

18,1 |

13 |

7 |

7 |

6 |

|

Чукотский автономный округ |

2,4 |

4,0 |

11,0 |

11,4 |

12,6 |

15,3 |

18,1 |

3 |

6 |

6 |

7 |

|

Кабардино-Балкарская Республика |

3,8 |

9,1 |

15,7 |

15,0 |

16,1 |

18,8 |

21,5 |

4 |

9 |

8 |

8 |

|

Липецкая область |

7,4 |

10,8 |

16,1 |

15,9 |

17,8 |

21,3 |

23,7 |

34 |

10 |

9 |

9 |

|

Сахалинская область |

3,9 |

8,9 |

17,1 |

17,2 |

19,0 |

21,9 |

23,8 |

5 |

14 |

14 |

10 |

|

Тюменская область |

9,0 |

17,2 |

30,3 |

29,5 |

30,8 |

35,0 |

37,8 |

57 |

78 |

78 |

73 |

|

Ленинградская область |

6,8 |

13,6 |

24,8 |

23,7 |

27,3 |

32,9 |

38,3 |

21 |

64 |

63 |

74 |

|

Республика Мордовия |

8,0 |

12,6 |

23,6 |

25,0 |

28,5 |

35,3 |

38,4 |

40 |

57 |

69 |

75 |

|

Оренбургская область |

11,2 |

14,7 |

25,8 |

27,1 |

29,4 |

35,0 |

39,2 |

76 |

66 |

72 |

76 |

|

Курганская область |

8,7 |

12,5 |

33,6 |

26,3 |

28,3 |

35,0 |

39,3 |

51 |

80 |

67 |

77 |

|

Удмуртская Республика |

9,9 |

16,1 |

24,6 |

26,4 |

29,4 |

36,1 |

40,1 |

69 |

62 |

73 |

78 |

|

Иркутская область |

8,3 |

19,9 |

34,9 |

33,1 |

34,3 |

38,6 |

41,0 |

46 |

81 |

79 |

79 |

|

Чувашская Республика |

9,4 |

15,8 |

28,6 |

31,0 |

35,3 |

42,5 |

44,4 |

65 |

74 |

80 |

80 |

|

Республика Тыва |

5,0 |

20,5 |

33,0 |

35,9 |

40,6 |

49,8 |

56,8 |

9 |

79 |

81 |

81 |

|

Республика Калмыкия |

16,4 |

23,1 |

41,4 |

39,4 |

42,4 |

51,0 |

56,8 |

79 |

82 |

82 |

82 |

* Указаны 10 регионов с наилучшими и наихудшими значениями показателя.

** Ранжировано по 2019 году.

Источники: данные Росстата; расчеты автора.

Таблица 7. Динамика вкладов (депозитов) физических лиц, привлеченных кредитными организациями, и задолженности по кредитам, предоставленным кредитными организациями физическим лицам*, % к предыдущему году

|

Территория |

Показатель |

Год |

|||||||||

|

2005 |

2010 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

||

|

Российская Федерация |

задолженность по кредитам |

153,9 |

104,9 |

130,7 |

120,9 |

102,1 |

83,4 |

96,1 |

109,9 |

117,4 |

114,8 |

|

вклады |

123,8 |

120,5 |

112,6 |

111,8 |

99,0 |

110,3 |

99,1 |

104,7 |

105,0 |

104,2 |

|

|

ЦФО |

задолженность по кредитам |

161,1 |

105,4 |

126,1 |

118,6 |

103,8 |

82,9 |

96,8 |

109,4 |

118,4 |

116,6 |

|

вклады |

127,3 |

119,4 |

111,3 |

112,1 |

100,0 |

109,7 |

96,2 |

103,8 |

105,2 |

103,8 |

|

|

СЗФО |

задолженность по кредитам |

159,3 |

104,9 |

128,4 |

120,5 |

102,0 |

85,6 |

98,6 |

112,4 |

119,5 |

116,3 |

|

вклады |

129,5 |

119,2 |

113,5 |

111,6 |

101,0 |

109,7 |

100,7 |

105,2 |

106,1 |

104,5 |

|

|

ЮФО |

задолженность по кредитам |

173,4 |

103,7 |

136,6 |

127,3 |

102,4 |

83,3 |

95,3 |

111,7 |

118,2 |

116,9 |

|

вклады |

117,3 |

121,3 |

115,3 |

113,7 |

99,6 |

112,0 |

103,0 |

106,7 |

105,8 |

105,1 |

|

|

СКФО |

задолженность по кредитам |

164,4 |

115,6 |

140,4 |

121,0 |

101,3 |

80,3 |

98,7 |

111,8 |

119,6 |

114,9 |

|

вклады |

105,1 |

119,7 |

113,8 |

113,6 |

94,2 |

106,9 |

102,7 |

107,3 |

104,4 |

106,3 |

|

|

ПФО |

задолженность по кредитам |

144,5 |

99,9 |

131,8 |

123,8 |

103,4 |

84,2 |

98,0 |

111,4 |

117,4 |

113,7 |

|

вклады |

122,9 |

120,6 |

113,2 |

111,4 |

96,9 |

111,8 |

102,6 |

103,2 |

104,3 |

104,2 |

|

|

УФО |

задолженность по кредитам |

141,8 |

105,0 |

132,8 |

120,8 |

100,7 |

84,1 |

92,3 |

108,0 |

115,6 |

111,9 |

|

вклады |

116,3 |

120,8 |

112,2 |

110,8 |

98,3 |

109,1 |

99,8 |

104,5 |

105,7 |

103,3 |

|

|

СФО |

задолженность по кредитам |

148,8 |

103,8 |

131,3 |

119,5 |

99,9 |

82,7 |

93,5 |

106,7 |

103,3 |

111,9 |

|

вклады |

118,7 |

125,0 |

115,2 |

111,1 |

93,8 |

112,0 |

104,1 |

107,6 |

93,3 |

105,5 |

|

|

ДФО |

задолженность по кредитам |

153,9 |

119,5 |

140,6 |

120,0 |

101,1 |

83,5 |

97,1 |

109,8 |

146,4 |

113,2 |

|

вклады |

115,7 |

124,8 |

113,9 |

109,8 |

95,2 |

109,1 |

102,1 |

105,6 |

120,2 |

105,1 |

|

* Исходные стоимостные показатели приведены к сопоставимому виду с помощью ИПЦ (цены 2019 года).

Рассчитаны цепные темпы прироста показателя.

Источники: данные Росстата; расчеты автора.

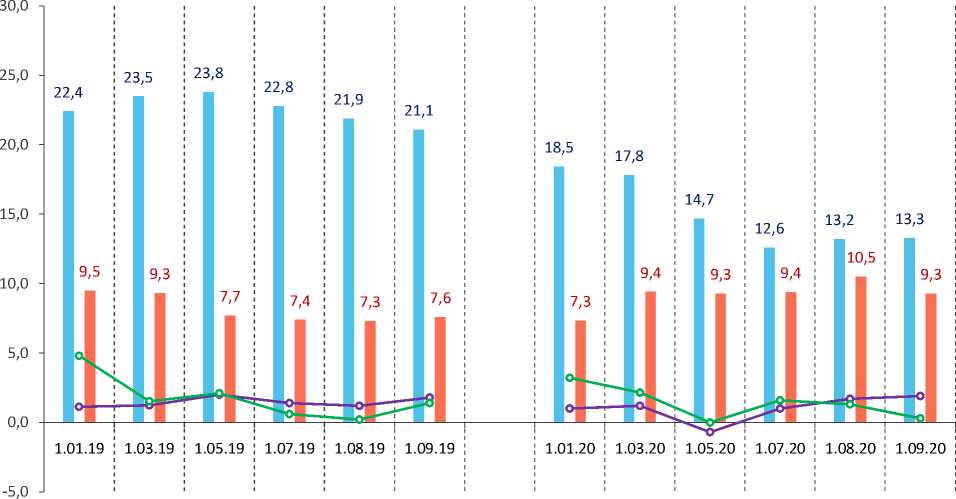

Как показывают официальные статистические данные, состояние вкладных и кредитных операций населения в период с января по сентябрь 2020 года аналогично ситуации 2019 года (рис.). Ежемесячные темпы прироста вкладов физических лиц за март (+2,1%) и апрель (+2,1%) 2020 года несколько превышали уровень 2019 года (+1,5% и +0,2%). Показатели за август (+1,3%) и сентябрь (+0,3%) сопоставимы с данными за 2019 год (+0,2% и +1,4%). При этом показатели годового прироста вкладов в 2020 году оказались выше показателей 2019 года. Ежемесячные темпы прироста кредитования физических лиц за март и апрель 2020 года аналогичны уровню 2019 года (+1,2% и +1,7% соответственно); также весьма схожи ежемесячные приросты в августе – сентябре 2019 и 2020 гг. При этом значения годового прироста кредитования физических лиц в 2020 году оказались ниже уровня 2019 года.

В абсолютном выражении объемы вкладов и кредитования выросли. В сентябре

2020 года объем вкладов физических лиц составил 32215 млрд руб., что почти на 9% выше значений сентября 2019 года (29589 млрд руб. в сопоставимом выражении). Объем кредитования физических лиц – 18998 млрд руб., что на 12,6% выше значений сентября 2019 года (16869 млрд руб. в сопоставимом выражении); объем просроченной задолженности по кредитам – 910 млрд руб., что на 11,5% выше значений сентября 2019 года (816 млрд руб. в сопоставимом выражении). Таким образом, несмотря на ограничения экономической деятельности и снижение доходов многих групп населения из-за сложной эпидемиологической обстановки, финансовая активность россиян критически не изменилась.

Согласно данным октябрьского опроса ФОМ (2020 г.), материальное положение населения, даже с учетом нестабильности ситуации в первой половине 2020 года, было таким же, как в 2019 году. Большая часть опрошенных отметила, что не имеет

Кредиты, предоставленные физическим лицам, за 12 месяцев, предшествующих отчетной дате

Вклады физических лиц, за 12 месяцев, предшествующих отчетной дате

Кредиты, предоставленные физическим лицам, за месяц

Вклады физических лиц, за месяц

Рис. Темпы прироста показателей банковского сектора Российской Федерации, % за период Источник: Обзор банковского сектора Российской Федерации / Банк России.

URL: https://www.cbr.ru/statistics/bank_sector/review сбережений (63% в октябре 2019 года, 64% в октябре 2020 года) и кредитов (55 и 57% соответственно). Вместе с тем более половины респондентов (54% в октябре 2019 года и 59% в октябре 2020 года) предпочитают откладывать деньги, а не покупать дорогостоящие товары. Также больше двух третей населения экономили и отказывались от запланированных покупок за последний год (по 75% в 2019 и 2020 гг.)4.

Таким образом, имеющиеся статистические и социологические данные показывают, что население по прошествии нескольких кризисных периодов подряд стало более практичным в расходовании доходов, адаптировалось к новой стратегии потребления – бережливой и экономной, сохранив при этом зависимость от заемных средств, т. е. «возникшие вследствие ухудшения социально-экономической конъюнктуры вынужденные и, как предполагалось, временные практики экономного потребления в настоящее время из-за длительности их применения воспринимаются россиянами как обыденные, ориентированные на длительную перспективу» [14, с. 40–42]. В то же время выводы о влиянии уникальной ситуации «коронакризиса» на финансовое поведение россиян, на наш взгляд, должны составлять предмет отдельных детализированных исследований и базироваться на комплексном подходе, включающем анализ статистических и социологических данных как минимум за 2020–2021 гг.

Заключение

Таким образом, выполненный анализ позволил определить особенности экономического поведения населения в сфере использования вкладов и кредитов до пандемии 2020 года. Принимая результаты проведенных ранее исследований [36], мы можем говорить о закреплении в период 2005–2019 гг. следующих тенденций:

– планомерное увеличение объемов средств, размещенных в банковских вкладах, объемов кредитной задолженности населения, а также заметный рост сектора жилищных ипотечных кредитов как в абсолютном, так и в относительном выражении;

– уменьшение, особенно в 2016–2019 гг., соотношения вкладов и кредитной задолженности, что говорит об активном обеспечении потребления за счет заемных средств;

– территориальная дифференциация по объемам вкладных и кредитных операций физических лиц.

Высокие объемы вкладов на душу населения стабильно фиксируются в крупнейших агломерациях (г. Москва, г. Санкт-Петербург), в регионах с экспортно-ресурсной и торговотранспортной специализацией хозяйственной деятельности (Магаданская, Сахалинская, Тюменская, Самарская, Мурманская, Калининградская области). Последние позиции по объему вкладов на душу населения занимают регионы с низкими значениями показателей социально-экономического развития (Чеченская, Кабардино-Балкарская, Карачаево-Черкесская республики, республики Ингушетия, Тыва, Калмыкия, Крым, Адыгея).

Первые места по объему кредитной задолженности на душу населения занимают регионы Дальневосточного, Сибирского, Уральского и Северо-Западного федеральных округов, хозяйственная деятельность в которых во многом связана с добычей, переработкой и экспортом разнообразных ресурсов. Наименьшие объемы кредитной задолженности традиционно фиксируются в дотационных регионах с низкой экономической активностью из Северо-Кавказского и Южного федеральных округов.

По показателю кредитной нагрузки с 2012 года в зону риска ежегодно попадает Республика Калмыкия, а с 2019 года пороговые значения показателя кредитной нагрузки превышены уже в пяти регионах (Удмуртская и Чувашская республики, республики Тыва и Калмыкия, Иркутская область).

Проанализированные нами данные свидетельствуют о том, что, несмотря на ограничения экономической деятельности и снижение доходов многих групп населения из-за сложной эпидемиологической обстановки, финансовая активность населения критически не изменилась. Состояние вкладных и кредитных операций населения в период с января по сентябрь 2020 года аналогично ситуации 2019 года. Согласно данным социологических опросов, материальное положение россиян в первой половине 2020 года схоже с положением в 2019 году. Большая часть опрошенных не имеет сбережений и кредитов, больше двух третей населения за последний год экономили и отказывались от запланированных покупок.

Полученные результаты – важный шаг к пониманию особенностей экономического поведения населения России в сфере использования вкладов и кредитов, в процессе изучения, как разные стадии экономического развития страны (восстановительный рост, мировой финансовый кризис, восстановление экономики, внешнеэкономические и политические санкции, стагнация) влияют на объемы вкладных и кредитных операций физических лиц. Данная информация может быть полезна при разработке мероприятий по регулированию деятельности финансовых организаций, работающих с населением, по повышению финансовой грамотности людей, а также корректировке положений социальной политики страны.

Список литературы Динамика и территориальные особенности экономического поведения населения России в сфере использования вкладов и кредитов

- Bangake C., Eggoh J. Further evidence on finance-growth causality: A panel data analysis. Economic Systems, 2011, no. 35 (2), pp. 176-188.

- King R.G., Levine R. Finance and growth: Schumpeter might be right. The Quarterly Journal of Economics, 1993, no. 108 (3), pp. 717-737.

- Каравай А.В., Тихонов А.А. Особенности финансовых установок и поведения российских рабочих // Terra Economicus. 2015. Т. 13. № 1. С. 89-106.

- Ибрагимова Д.Х. Типы сберегательного и кредитного поведения // Мониторинг общественного мнения: экономические и социальные перемены. 2009. № 2 (90). С. 156-171.

- Fernandes D., Lynch Jr.J.G., Netemeyer R.G. Financial literacy, financial education, and downstream financial behaviors. Management Science, 2014, vol. 60, iss. 8, pp. 1861-1883. DOI: https://doi.org/10.1287/mnsc.2013.1849

- Дулина Н.В., Моисеева Д.В. Финансовая грамотность населения как результат процесса финансового образования (на примере Волгоградской области) // Вестн. Сургут. гос. пед. ун-та. 2017. № 5 (50). С. 163-168.

- Бадмаева Н.В. Финансовая грамотность и финансовое поведение населения региона (на примере Калмыкии) // Вестн. Ин-та комплексных исследований аридных территорий. 2016. Т. 1. № 1 (32). С. 96-99.

- Ниворожкина Л.И. Текущие доходы и финансовое поведение домохозяйств: кто в кризис теряет больше? // Прикладная эконометрика. 2017. № 4 (48). С. 85-96.

- Моисеева Д.В., Дулина Н.В., Намруева Л.В. Финансовое поведение населения региона в зеркале экономики и социологии (на примере Республики Тывы и Республики Калмыкии) // Регион: экономика и социология. 2020. № 2 (106). С. 137-167.

- Дулина Н.В., Моисеева Д.В. Финансовое поведение населения: выявление региональных отличий // Вестн. Тюмен. гос. ун-та. Соц.-экон. и правовые иссл. 2018. Т. 4. № 1. С. 95-112.

- Ефимова М.Р., Аббас Н.Ю. Инвестиционный потенциал населения России: основные аспекты статистического изучения // Вопросы статистики. 2011. № 1. С. 21-30.

- Ниворожкина Л.И. Воздействие кредитования на потребление домашних хозяйств: экономико-статистическое исследование // Вопросы статистики. 2016. № 1. С. 47-53.

- Гамукин В.В. Выявление особенностей сберегательного и кредитного поведения населения в регионах России // Экономика региона. 2020. Т. 16. Вып. 3. С. 1003-1017. DOI: 10.17059/ekon.reg.2020-3-25

- Белехова Г.В. Потребление versus сбережения: выбор россиян в условиях экономической нестабильности 2015-2017 гг. // ЭКО. 2020. № 6. С. 26-47. DOI: 10.30680/ЕС00131-7652-2020-6-26-47

- Duesenberry J.S. Income, Saving, and the Theory of Consumer Behavior. Harvard: Harvard University Press, 1950. 128 р.

- Friedman M. A Theory of the Consumption Function. Princeton: Princeton University Press, 1957. 296 р.

- Keynes J.M. The General Theory of Employment, Interest and Money. Macmillan Cambridge University Press, 1936. Available at: https://www.files.ethz.ch/isn/125515/1366_KeynesTheoryofEmployment.pdf

- Modigliani F., Ando A. Tests of the life-cycle hypothesis of savings. Bulletin of the Oxford University Institute of Economics and Statistics, 1957, no. 19, pp. 99-124. Available at: https://onlinelibrary.wiley.com/ doi/abs/10.1111/j.1468-0084.1957.mp19002002.x

- Katona G. Psychological Analysis of Economic Behaviour. New York: Mc Grow-Hill, 1963. 347 p.

- Hall R.E., Mishkin F.S. The sensitivity of consumption to transitory income: estimates from panel data on households. Econometrica, 1982, no. 50 (2), pp. 461-481.

- Carroll C.D. Buffer-stock saving and the life cycle/permanent income hypothesis. The Quarterly Journal of Economics, 1997, no. 112 (1), pp. 1-55.

- Deaton A. Saving and liquidity constraints. Econometrica, 1991, no. 59 (5), pp. 1221-1248.

- Guariglia A, Kim B.-Ye. Earnings uncertainty, precaution saving, and moonlighting in Russia. Journal of Population Economics, 2006, no. 17 (2), pp. 289-310.

- Тихонов А.А. Динамика финансового и потребительского поведения россиян в 2003-2018 гг. // Journal of Institutional Studies. 2019. № 11 (3). С. 153-169. DOI: 10.17835/2076-6297.2019.11.3.153-169

- Powell M., Ansic D. Gender differences in risk behaviour in financial decision-making: An experimental analysis. Journal of Economic Psychology, 1997, vol. 18, iss. 6, pp. 605-628. DOI: https://doi.org/10.1016/S0167-4870(97)00026-3

- Walczak D., Pienkowska-Kamieniecka S. Gender Differences in Financial Behaviours. Engineering Economics, 2018, vol. 29, iss. 1, pp. 123-132. DOI: https://doi.org/10.5755/j01.ee.29.U6400

- Antoni Z.L., Rootman C., Struwig F.W. The influence of parental financial socialisation techniques on student financial behaviour. International Journal of Economics and Finance Studies, 2019, vol. 11, iss. 2, pp. 72-88. DOI: https://doi.org/10.1007/s10834-013-9377-9

- Chen Z., Lemieux C.M. Financial knowledge and behaviors of Chinese migrant workers: An international perspective on a financially vulnerable population. Journal of Community Practice, 2016, vol. 24, iss. 4, pp. 462-486. DOI: https://doi.org/10.1080/10705422.2016.1233475

- Моисеева Д.В., Дулина Н.В. Финансовое поведение жителей Республики Калмыкия: экономико-статистический анализ // Регионология. 2019. Т. 27. № 3. С. 534-553. DOI: https://doi.org/10.15507/2413-1407.107.027.201903.534-553

- Богомолова Т.Ю., Тапилина В.С. Финансовое поведение домохозяйств в России в середине 90-х годов // Экономическая наука современной России. 1998. № 4. С. 58-69.

- Александрова О.А., Ярашева А.В. Влияние экономических ожиданий на финансовое поведение российского населения // Вопросы статистики. 2016. № 5. С. 70-79. DOI: https://doi.org/10.34023/2313-6383-2016-0-5-70-79

- Каравай А.В. Российские рабочие: финансовое поведение и установки // Мониторинг общественного мнения: экономические и социальные перемены. 2015. № 2 (125). С. 83-95.

- Щербаль М.С. Финансовое поведение домохозяйств в условиях кризиса // Мониторинг общественного мнения: экономические и социальные перемены. 2012. № 6 (112). С. 108-115.

- Козырева П.М. Финансовое поведение в контексте социально-экономической адаптации населения (социологический анализ) // Социологические исследования. 2012. № 7. С. 54-66.

- Дулина Н.В., Моисеева Д.В., Токарев В.В. Финансовое поведение населения: сберечь или взять взаймы? (на материалах социологического исследования «Волгоградский омнибус») // Изв. Волгоград. гос. техн. ун-та. Сер.: Проблемы социально-гуманитарного знания. 2013. Т. 13. № 9 (112). С. 47-53.

- Белехова Г.В. Финансовое поведение населения: современные тренды и факторы // Социальное пространство. 2017. № 2 (9). URL: http://socialarea-journal.ru/article/2256

- Батракова А.Г. Сбережения домашних хозяйств: сущность, группировки и роль в современной экономике // Деньги и кредит. 2006. № 11. С. 66-72.

- Кузина О.Е., Крупенский Н.А. Перекредитованность россиян: миф или реальность? // Вопросы экономики. 2018. № 11. С. 85-104.