Динамика налоговых льгот в России

Автор: Баташев Р.В., Ахмадов Ш.С., Юсупов И.А., Сахабова Х.Ш.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 10-1 (56), 2019 года.

Бесплатный доступ

В настоящее время остается актуальной задача по эффективному использованию финансовых ресурсов государственного бюджет, в том числе за счет анализа эффективности и объема предоставленных налоговых льгот и преференций. Целью данной статьи является анализ динамики предоставляемых налоговых льгот (налоговых расходов) по налогам, имеющим набольшее фискальное значение для бюджета и обладающим регулирующим потенциалом. Авторами обоснована необходимость применения концепции налоговых расходов, включающая описание и стоимостную оценку налоговых льгот, предоставляемых как федеральном, так региональном уровнях.

Налоговая льгота, эффективность, объем, динамика, концепция, налоговые расходы

Короткий адрес: https://sciup.org/170181177

IDR: 170181177 | DOI: 10.24411/2411-0450-2019-11209

Текст научной статьи Динамика налоговых льгот в России

Развитие методологии оценки эффективности налоговых льгот в России идет по пути отнесения налоговых льгот и преференций к расходам государственного бюджета. Правомерно отмечено в основных направлениях налоговой политики РФ на 2019-2020 гг., что государственная поддержка организаций и физических лиц в рамках приоритетов социальноэкономического развития в виде налоговых льгот и преференций по налогам и сборам должны рассматриваться в качестве прямых расходов бюджета, что предполагает их отнесение к налоговым расходам [1].

Несмотря на то, что применение концепции налоговых расходов во многих зарубежных странах имеет неоднозначные результаты, выделяют несколько положительных моментов ее внедрения [2]:

-

- активное вовлечение частного сектора в экономические и социальные программы, реализуемые государством;

-

- отсутствие необходимости каждый год утверждать на законодательном уровне, что минимизирует риски принятия субъективных решений, обуславливает гибкость налоговых расходов, доступность реципиентам на протяжении всего срока предоставления;

-

- отсутствие в необходимости тщательного государственного контроля;

-

- гарантия адресности налоговых расходов, что дает возможность воспользоваться ими тем, кому они предоставлены законом.

Бюджетно-налоговая практика России в современных экономических условиях предполагает продолжение работы по систематизации и анализу предоставляемых налоговых льгот (налоговых расходов). Под налоговыми расходами при этом понимаются выпадающие доходы государственного бюджета, обусловленные необходимостью предоставления налоговых льгот и иных налоговых преференций, предусмотренные в качестве мер государственной поддержки согласно целям государственных программ и социальноэкономической политики.

Задача Минфина России в рамках совершенствования бюджетно-налоговых отношений заключается во внедрении системного подхода к оценке налоговых расходов бюджета. Обоснованием необходимости внедрения «концепции» на основе постоянного мониторинга объемов налоговых льгот и оценки их эффективности является оптимизация налоговых льгот и преференций при сохранении установлен- ных целевых показателей программ государственного уровня.

Можно заключить, что основными целями формирования и представления информации об объемах налоговых льгот являются:

– повышение прозрачности бюджетной и налоговой политики;

– формирование полномасштабного представления об использовании бюджетных ресурсов в разрезе тех или иных целей социально-экономической политики;

– повышение эффективности государственной политики на основе информированного выбора оптимального способа достижения тех или иных целей социально-экономической политики;

– улучшение качественных характеристик налоговой системы – нейтральность, справедливость, эффективность – и повышение эффективности налоговых реформ;

– повышение качества прогнозирования доходов бюджетов бюджетной системы Российской Федерации.

Зарубежная практика бюджетноналоговых отношений накопила определенный опыт в вопросах количественной оценке налоговых льгот. Традиционно выделяют три общераспространенных методов:

– упущенных доходов – оценивается сумма потерь доходов государственного бюджета от предоставления налоговых льгот;

– восстановленных доходов – оценивается сумма вероятного увеличения доходов бюджета в случае отмены льгот;

– эквивалентных расходов – оценивается сумма прямых расходов государствен- ного бюджета при допущении, что налоговая льгота заменяется бюджетным трансфертом.

На наш взгляд, наиболее приемлемым методом с точки зрения надежности и объективности является метод оценки объемов налоговых льгот как упущенных доходов. Именно данный метод н сегодняшний день является наиболее распространенным в мировой практике оценки стоимости объемов налоговых расходов.

Для проведения стоимостной оценки налоговых льгот и анализа их динамики нами использовались данные, которые отражены в официальной статистической отчетности налоговых органов по отдельным налогам: 1-НДС, 5-П, 5-НДПИ, 5-НИО, 5-ТН; 5-НДФЛ, 5-МН.

Рассмотрим объемы налоговых предоставленных и планируемых к предоставлению на период 2015-2020 гг. налоговых льгот в разрезе налогов.

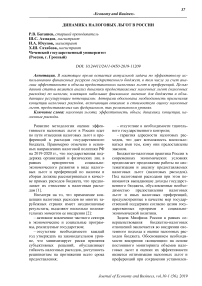

Значительные объемы налоговых льгот эконмической и социальной направленности приходятся на налог на добавленную стоимость. Как видно в рисунке, основными льготами НДС, формирующими основной объем налоговых расходов является освобождение от налогообложения и пониженная налоговая ставка. Заметим, при этом, пониженная налоговая ставка в отличие от освобождения от налогообложения дает право налогоплательщику восстанавливать суммы входного НДС по приобретаемым товарам [3]. То есть, режим налогообложения по нулевой ставке предоставляет больший объем льгот по сравнению с режимом освобождения от уплаты налога.

2015 2016 2017 2018 2019 2020 2021

Освобождение Пониж. ставки Всего

Рисунок. Динамика предоставленных и планируемых к предоставлению налоговых льгот по НДС за период 2015-2021 гг. (млн. руб.) [1]

Объемы налоговых льгот по налогу на добавленную стоимость имеют тенденцию существенного роста с начала рассматриваемого периода. Приоритетными с точки зрения основных целей социальноэкономического развития являются налоговые льготы, направленные на стимулирование развития научноисследовательских и опытноконструкторских работы, ввоз технологического оборудования, аналоги которого не производятся в Российской Федерации, а также льготы в отношении социально значимых товаров (медицинские товары, услуги санаторно-курортных, оздоровительных организаций и организаций отдыха, перевозка пассажиров и др.).

Поступления по налогу на добавленную стоимость при этом в 2018 году составили 3 574,6 млрд рублей, или на 16,4% больше, чем в 2017 году. ПО налогу на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, рост в 2018 году составил 12,1%, всего поступило 186,6 млрд. рублей.

Удельный вес налоговых расходов в части предоставления налоговых льгот по НДС в 2018 году составил по данным ФНС России составил 38% от объема налоговых поступлений поданному налогу.

Приоритетными направлениями предоставления налоговых льгот по налогу на прибыль организаций являются следующие государственные программы:

– экономическое развитие и инновационная экономика.

– развитие промышленности и повышение ее конкурентоспособности;

– социальная поддержка граждан;

– сельское хозяйство и рыболовство;

– развитие здравоохранения;

– экономическое развитие и инновационная экономика;

– воспроизводство и использование природных ресурсов;

– содействие занятости населения;

– обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации.

Всего в 2018 году налога на прибыль организаций поступило в размере 4 100,0 млрд рублей. По данным ФНС России по итогам 2018 года произошел рост на 24,6%. Из общей суммы поступления в федеральный бюджет составили 995,5 млрд рублей (24%), или на 30,6% больше, чем в 2017 году, в консолидированные бюджеты субъектов Российской Федерации – 3 104,5 млрд рублей (76%), или на 22,8% больше, чем в 2017 году.

Объем налоговых расходов государственного бюджета в связи с предоставлением налоговых льгота различной направленности составил в 2018 году 402,8 млн. руб. С 2015 года объем налоговых льгот увеличился на 16,3% в 2018 году. Объем планируемых налоговых льгот до 2021 года включительно составил 451,5 млн. руб.

Таблица 1. Объем предоставленных и планируемых к предоставлению налоговых льгот по налогу на прибыль организаций, млн. руб. [4]

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Всего |

336 864 |

359 634 |

380 578 |

402 768 |

420 757 |

421 224 |

451 540 |

|

Пониженные ставки налога |

68 728 |

76 873 |

73 275 |

83 968 |

89 468 |

78 296 |

84 052 |

|

Изъятия, освобождения и вычеты в том числе: |

268 136 |

282 761 |

307 303 |

318 800 |

331 289 |

342 928 |

367 488 |

|

ускоренная амортизация |

241 386 |

254 157 |

279 231 |

289 348 |

320 628 |

311 150 |

333 550 |

|

ускоренное списание в расходы затрат на НИОКР |

8 749 |

9 514 |

11 969 |

12 555 |

13 045 |

13 501 |

14 473 |

Одним из приоритетных направлений налоговых расходов бюджета является льготирование налогообложения прибыли организаций в виде установления возможности применять ускоренную амортизацию. Так, налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы в связи с начислением ускоренной амортизации в соответствии со статьями 258 и 259 НК РФ.

Налог на добычу полезных ископаемых является единственным налогом, по которому наблюдается ярко выраженная тенденция снижения налоговых льгот. Связано это, в первую очередь, с необходимостью повышения фискальной роли данного налога в структуре доходов государственного в период ослабления российской экономики. По данным ФНС России по состоянию за первое полугодие 2019 года поступления по НДПИ составили 3 178,5 млрд. руб. При этом за 2018 год налога на добычу полезных ископаемых в консолидированный бюджет Российской Федерации в 2018 году поступило 6 127,4 млрд рублей, или на 48,3% больше, чем в 2017 году.

Среди льгот, предоставляемых по налогу на добавленную стоимость: понижение налоговой ставки и вычет. Объем предоставленных и планируемых к предоставлению налоговых льгот по НДП отражен в таблице 3. Налоговая ставка по НДПИ корректируется на величину показателя, характеризующего особенности добычи нефти, в том числе степень выработанности запасов конкретной залежи углеводородного сырья.

Таблица 2. Объем предоставленных и планируемых к предоставлению налоговых льгот по НДПИ, млн. руб. [4]

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Налог на добычу полезных ископаемых |

363 972 |

421 544 |

562 720 |

949 376 |

950 239 |

911 330 |

849 626 |

|

Пониженные ставки налога |

346 303 |

403 729 |

558 874 |

913 293 |

913 134 |

874 385 |

812 657 |

|

Вычеты |

17 669 |

17 815 |

3 846 |

36 083 |

37 105 |

36 945 |

36 969 |

Как видно в таблице 2, понижение налоговой ставки является основной налоговой льготой по объемам налоговых расходов. Уменьшение налоговых расходов по НДПИ по всем видам льгот предусмотрено с 2018 года.

Объемы налоговых расходов по имущественным налогам на период 2015-2021 имеют разнонаправленный характер (табл. 3).

Таблица 3. Динамика налоговых расходов по имущественным налогам на период 20152021 гг. [4]

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Итого налоговые расходы по имущественным налогам, устанавливаемые федеральным законодательством |

274 632 |

321 532 |

359 095 |

240 633 |

96 952 |

99 552 |

89 619 |

|

Налог на имущество организаций: |

257 236 |

297 247 |

332 572 |

211 837 |

65 699 |

65 483 |

52 688 |

|

пониженные ставки |

116 613 |

93 026 |

77 965 |

48 066 |

21 290 |

17 454 |

747 |

|

освобождение от налогообложения |

140 623 |

204 221 |

254 607 |

163 771 |

44 409 |

48 029 |

51 941 |

|

Налог на имущество физических лиц |

17 396 |

24 285 |

26 523 |

28 796 |

31 253 |

34 069 |

36 931 |

|

Земельный налог |

1 062 |

1 144 |

1 223 |

2 997 |

3 112 |

3 238 |

3 421 |

|

Транспортный налог |

9 |

3 717 |

4 088 |

4 088 |

12 |

14 |

14 |

Существенное снижение налоговых льгот предусмотрено по налогу на имущество организаций, что связано с поэтапной отменой налоговых льгот, установленных на федеральном уровне в целях повышения фискальной значимости налога для региональных бюджетов. Увеличение налоговых расходов предусмотрено по налогу на имущество физических лиц и земельному налогу в рамках реализации государственной программы «Социальная поддержка граждан».

Таким образом, анализ предоставления налоговых льгот и формирования структуры налоговых расходов в рамках бюджетно-налоговая политики России в совре- менных экономических условиях позволяет сделать следующие выводы:

-

1. Предоставлению налоговых льгот должно предшествовать стратегически об-

- думанное и детально обоснованное подтверждение их социальной, экономической и финансовой эффективности;

-

2. Необходимость трансформации механизма предоставления налоговых льгот обусловлена тем, что налоговые льготы являются источником риска уклонения от уплаты налогов и ключевым критерием, предопределяющим незаконное налоговое планирование хозяйствующего субъекта;

-

3. Внедрение в бюджетный процесс

системы учета, анализа и контроля налоговых расходов обусловлено их значимостью для достижения целей социальноэкономической политики, необходимостью оценить полный объем бюджетных ресурсов, направленных на достижение указанных целей.

Список литературы Динамика налоговых льгот в России

- Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов.

- Налоговые льготы. Теория и практика применения: монография для магистрантов, обучающихся по программам направления "Финансы и кредит" / И.А. Майбуров, Ю.Б. Иванов, С.В. Антоненко [и др.]; под ред. И.А. Майбурова, Ю.Б. Иванова. - М.: ЮНИТИ-ДАНА, 2017. - С. 112.

- Баташев Р.В. Налоговые льготы в структуре приоритетов налоговой политики региона // Экономика и предпринимательство. - 2016. - № 11-4 (76). - С. 962-966.

- Данные по формам статистической налоговой отчётности ФНС России [Электронный ресурс]. - Режим доступа: https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (Дата обращения: 05.01.2019).