Если завтра волна

Автор: Локоткова Светлана

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Реальные деньги. Финансовое обозрение

Статья в выпуске: 7 (63), 2007 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142168591

IDR: 142168591

Текст обзорной статьи Если завтра волна

Весь месяц фондовые площадки штормило.

EAST NEWS

Шустрее украинцев — только китайцы

Мировые фондовые площадки весь июнь не могли определиться с направлением движения. Но к концу месяца оптимистичные настроения все же возобладали. На сырьевых рынках ситуация тоже была нестабильна — они то падали, то отыгрывали падение и наоборот. Однако всеобщая забастовка в Нигерии, вызвавшая перебои в поставках нефти, спровоцировала подъем нефтяных котировок к их девятимесячным максимумам.

В центре внимания в июне, помимо нефтяных компаний, был Airbus, который в ходе авиашоу в Ле-Бурже получил львиную долю общегодового числа заказов. Его бумаги подросли за один день на 0,58%. Акции европейских производителей химикатов — швейцарских групп Clariant и Ciba — выросли соответственно на 1,99 и 3,19% после того, как американский гигант Huntsman Corp выразил заинтересованность в покупке этих компаний. Снижению опасений роста ставок ФРС в первую очередь «обрадовались» акции банков. Акции HSBC увеличились на 1,3%, а Deutsche Bank — на 1,06%.

Интернет-компания Yahoo Inc. сообщила об уходе ее главы Терри Семела, на смену которому придет один из создателей Yahoo, Джерри Янг, после чего ее бумаги на торгах в Европе выросли более чем на 5%.

Акции Bayer AG, крупнейшего фармацевтического концерна Германии, подорожали на 1,12% на фоне того, что компания повысила прогноз прибыли на текущий год до 20%, отметив, что темпы роста доходов превышают запланированные благодаря сокращению расходов после приобретения Schering AG.

Французский производитель военной электроники Thales получил контракт на производство радиотехники для войск США на сумму до $9 млрд., после чего его акции выросли сразу на 2,42%.

Но были и аутсайдеры. В центре внимания находились бумаги производителя алюминия Alcoa, чьи акции в Европе подешевели более чем на 2% после сообщений о том, что BHP Billiton рассматривает возможность вступить в борьбу за канадскую Alcan, за которую Alcoa предлагала $28,7 млрд. После этого на торгах в США акции Alcoa потеряли 0,72%.

А у наших братьев-славян на фондовом рынке — летнее затишье. Впрочем, давно пора: с начала года украинский фондовый индекс ПФТС вырос на 90%. Украина по этому показателю уступила только Китаю, где основной фондовый индекс CSI 300 показал за тот же период лучший результат в мире. 14 июня украинский фондовый индекс достиг психологически важной отметки 1000 пунктов. Однако аналитики призывают быть осторожней. Существует вероятность, во-первых, коррекции перегретого китайского рынка, а во-вторых, повышения процентных ставок в США.

Если на мировых развивающихся рынках наступит коррекция, то украинский фондовый рынок также упадет—возможно, на 10-15%. «Что же касается досрочных парламентских выборов, назначенных на 30 сентября, то они едва ли существенно повлияют на рынок — если, конечно, не произойдет ничего экстраординарного»,— считают в «Тройке Диалог». Основным же фактором, определяющим ситуацию на рынке, будет оценка акций ведущих компаний. С фундаментальной точки зрения, потенциал роста сохраняется прежде всего в секторах тяжелого машиностроения и горнодобывающей промышленности.

Следует отметить, что, невзирая на ощутимый рост цен, инвесторы пока не начали фиксировать прибыль: спрос на акции украинских компаний все еще велик. Однако фиксация прибыли может начаться сразу же, как только для этого появится соответствующий повод.

Акции в отпуске

Российский фондовый рынок вел себя более определенно. Первую половину месяца он неуклонно снижался, зато вторую столь же упорно тянулся вверх и к концу месяца даже предпринял несколько попыток преодолеть психологически важную отметку 1900 пунктов по индексу РТС. Не последнюю роль в восстановлении рынка сыграли корпоративные новости, а также годовые собрания акционеров крупнейших компаний страны — «Газпрома», «Сбербанка», РАО «ЕЭС России».

Из других важных событий месяца стоит выделить объявление «Евраз Груп» о намерении объединить «Южкузбассуголь» с шахтой «Распадская», что приведет к созданию крупнейшего в стране и третьего в мире производителя коксующегося угля. «Евразу» принадлежит 100%-ный пакет «Южкузбассугля» и 40%-ный пакет в ОАО «Распадская». Сделка будет осуществлена таким образом, что 100% акций «Южкузбассугля» будет передано на баланс «Распадской».

Сергей Соколов, старший дилер Управления операций на фондовых рынках, Сбербанк России:

«В июне мы наблюдали рост рынка на фоне весьма благо приятной конъюнктуры — как внешней, так и внутренней. Цены на нефть находились на достаточно высоких уровнях, развивающиеся рынки демонстрировали рост, американские фондовые индексы достигли своих исторических максимумов. Так что после имевшего место снижения индекс РТС вновь в июне вернулся к отметке 1900 пунктов и даже какое-то время торговался выше нее. По моему мнению, есть основания считать, что нисходящее движение на российском фондовом рынке, наблюдавшееся на протяжении полутора месяцев, сломлено. Конечно, не приходится говорить о том, что в июне-июле возобновится рост к новым максимумам индекса РТС, но до конца года у российского фондового рынка очень хорошие перспективы. Наибольший потенциал, я считаю, — у топливных компаний,— прежде всего таких, как «Газпром» и «ЛУКойл». С начала года их акции были в лидерах снижения и сейчас выглядят довольно недооцененными. Также хорошие перспективы у банковского сектора и, в частности, у бумаг Сбербанка. Хотя в ближайшей перспективе они выглядят адекватно оцененными, но с учетом роста бизнеса и хорошей общеэкономической конъюнктуры у них очень хороший потенциал. И, безусловно, в числе наиболее интересных я бы отметил сектор энергетики, в особенности бумаги самого РАО «ЕЭС России», которые на фоне активно продвигающейся реформы электроэнергетики дают хорошую возможность для осуществления эффективных инвестиций».

Максим Шеин, начальник аналитического отдела ИК «Брокеркредит-сервис»:

«Славнефть», владеющая контрольным пакетом Ярослав

ского нефтеперерабатывающего завода, объявила в июне о продаже своего пакета акций. Аукцион назначен на 16 июля, начальная цена установлена в сумме 334,4 млн. рублей. Мощность Ярославского НПЗ по переработке сырой нефти относительно невелика и составляет 300 тыс. тонн. Заместить потерю мощностей «Славнефть» планирует за счет увеличения объема нефтепереработки на модернизированном «Ярославнефтеоргсинтезе». Решение о продаже компания объясняет желанием оптимизировать деятельность холдинга и стремлением выделить низкорентабельный актив, к тому же завод не приносит прибыли. Для модернизации Ярославского НПЗ требуются высокие инвестиционные вливания, но мы считаем, что этот актив будет интересен крупным игрокам. По нашему мнению, основным претендентом является «Газпромнефть», которая сможет обеспечить необходимые инвестиции и повысить рентабельность НПЗ».

«Мы считаем, что включение «Южкузбассугля» в ОАО «Распадская» продиктовано желанием «Евраза» использовать опыт менеджмента «Распадской» по эффективному управлению угольными активами,— говорит аналитик ИК «Брокеркредитсервис» Вячеслав Жабин.— По нашему мнению, хоть объединение и выгоднее именно для «Распадской», «Южкузбассуголь» станет более эффективным в плане производства угольной продукции, безопасности и открытости для инвесторов».

Таким образом, объединенная компания фактически станет угольным дивизионом компании «Евраз». В ближайший месяц торговцы рассчитывают на сохранение тенденции рынка к росту, однако главные надежды они, конечно, возлагают на сентябрь, когда закончится пора отпусков. •

Где заработать деньги * Ситуация в июне

2. Долларовый банковский депозит сроком на 1 месяц

3. Рублевый банковский депозит на 1 год

4. Долларовый банковский депозит сроком на 1 год

5. ОФЗ 46018

6. Облигации «Газпром-6»

7. Еврооблигации R-30

*- Доходность валютных банковских депозитов пересчитана в рублевом эквиваленте по фьючерсным контрактам ММВБ на курс доллара

Источники: данные информагентств

ИК «Брокеркредитсервис» ММВБ РТС Cbonds.

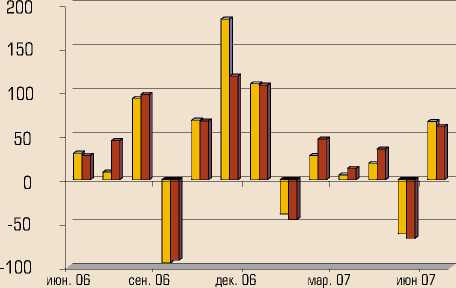

Динамика доходности индекса РТС

в рублях в $

источник: РТС

финансовое обозрение

Ведущие банки по объему привлеченных средств юридических лиц ( по данным на 1 мая 2007 г.)

|

5 |

Средства юри- |

Остатки на рас- |

Депозиты привлеченные на срок (тыс. руб.) |

|||||||

|

Банк |

дических |

четных счетах |

До востре- |

свыше |

||||||

|

(тыс. руб.) |

юрлиц (тыс. руб.) |

бования |

до 30 дней |

до 90 дней |

до 180 дней |

до 1 года |

до 3 лет |

3 лет |

||

|

1 |

СБЕРБАНК РОССИИ |

818 291 873 |

526 702 469 18 157 126 |

1 156 618 |

47 501 51335 935 377 30 932 584156 466 3741 439 812 |

|||||

|

2 |

ГАЗПРОМБАНК |

684 556 239 |

581 265 387 |

51 |

25 767 610 19 718 70027 076 116 25 657 506 |

2 783 381 |

2 287 488 |

|||

|

3 |

ВНЕШТОРГБАНК |

227 147 652 |

82 094 263 |

158 |

15 142 592 13 866 69850 370 547 62 018 381 |

3 655 013 |

0 |

|||

|

4 |

БАНК МОСКВЫ |

140 762 248 |

59 335 113 12 429 387 |

180 |

2 691 17815 019 953 50 139 040 |

1 127 582 |

19 815 |

|||

|

5 |

МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК |

117 509 911 |

29 742 972 |

141 |

30 737 040 |

4 895 48311 081 157 |

151 533 33 178 205 7 723 380 |

|||

|

6 |

УРАЛСИБ |

108 766 101 |

63 455 595 |

164 |

27 070 |

5 350 467 |

8 528 744 15 785 401 |

15 551 532 |

67 128 |

|

|

7 |

АЛЬФА-БАНК |

103 532 780 |

64 434 305 |

4 985 281 |

2 416 648 |

647 90813 694 500 17 051 317 |

302 821 |

0 |

||

|

8 |

РАЙФФАЙЗЕНБАНК АВСТРИЯ |

79 816 198 |

60 612 017 |

0 |

6 130 252 11 861 166 |

488 234 |

242 557 |

477 477 |

4 495 |

|

|

9 |

СИТИБАНК |

61 043 968 |

38 071 475 |

3 010 |

18 412 396 |

3 938 369 |

429 373 |

163 073 |

1 261 |

25 011 |

|

10 |

ПРОМЫШЛЕННО-СТРОИТЕЛЬНЫЙ БАНК |

50 406 794 |

31 564 983 |

1 563 |

178 129 |

609 292 |

3 817 865 |

6 512 471 |

7 597 597 |

124 894 |

|

11 |

РОСБАНК |

46 693 746 |

24 062 743 |

0 |

1 246 460 |

7 154 123 |

1 890 101 |

6 141 985 |

6 099 295 |

99 039 |

|

12 |

СВЯЗЬ-БАНК |

37 687 202 |

17 176 686 |

201 342 |

5 301 200 |

2 998 269 |

197 606 |

6 686 969 |

1 468 281 |

3 656 849 |

|

13 |

ТРАНСКРЕДИТБАНК |

36 978 710 |

19 915 297 |

400 283 |

3 023 244 |

63 053 |

4 864 865 |

2 120 016 |

6 515 580 |

76 372 |

|

14 |

АК БАРС |

35 745 917 |

11 296 812 |

1 694 |

0 |

12 160 |

78 269 |

406 903 |

7 902 50616 047 573 |

|

|

15 |

ПРОМСВЯЗЬБАНК |

35 393 076 |

28 972 025 |

503 |

108 010 |

172 325 |

785 755 |

4 095 354 |

1 259 104 |

0 |

|

16 |

ВЭБ-ИНВЕСТ БАНК |

30 104 651 |

18 923 602 |

1 |

1 130 000 |

3 636 850 |

2 269 608 |

4 040 261 |

104 329 |

0 |

|

17 |

ХАНТЫ-МАНСИЙСКИЙ БАНК |

29 771 080 |

11 41 761 |

0 |

0 |

40 000 |

4 000 18 051 332 |

23 987 |

10 000 |

|

|

18 |

МОСКОВСКИЙ БАНК РЕКОНСТРУКЦИИ И РАЗВИТИ |

Я 29 700 241 |

9 704 437 |

50 |

2 699 143 13 924 864 |

813 561 |

2 370 260 |

187 926 |

0 |

|

|

19 |

БАНК "САНКТ-ПЕТЕРБУРГ" |

29 481 678 |

14 373 170 |

1 248 |

160 880 |

2 384 422 |

3 192 024 |

5 862 554 |

3 296 780 |

210 600 |

|

20 |

РОССИЯ |

29 369 190 |

15 573 972 |

0 |

105 000 |

33 891 |

9 790 446 |

3 407 105 |

458 776 |

0 |

|

21 |

МДМ-БАНК |

29 177 239 |

19 801 165 |

0 |

848 910 |

1 409 590 |

3 631 074 |

3 486 500 |

0 |

0 |

|

22 |

АБН АМРО БАНК А.О. |

28 828 008 |

11 162 486 |

0 |

17 570 522 |

95 000 |

0 |

0 |

0 |

0 |

|

Всего по банковской системе: |

4 106 118 397 |

2 708 120 557 |

39 753 424 |

192 107 593 187 714 948 244 301 881 |

341 650 890 327 774 611 64 694 492 |

|||||

При расчете таблицы учитывались остатки средств на расчетных счетах российских коммерческих нефинансовых организаций и предпринимателей без образования юридического лица а также депозиты юридических лиц (балансовые счета) 417п 418п 419п 421п 422п) и векселя эмитированные банками (балансовые счета 52301-07п)