Факторинг и форфейтинг: основные аспекты

Автор: Кайль А.А., Степанов И.С.

Журнал: Форум молодых ученых @forum-nauka

Статья в выпуске: 11 (15), 2017 года.

Бесплатный доступ

В данной статье будут рассмотрены такие способы финансирования бизнеса, как факторинг и форфейтинг: механизм работы, преимущества, недостатки данных процедур, их сходство и различие, а также ситуация на рынке факторинга в России.

Факторинг, форфейтинг, дебиторская задолженность, финансы, банки

Короткий адрес: https://sciup.org/140277297

IDR: 140277297

Текст научной статьи Факторинг и форфейтинг: основные аспекты

Невозможность оплатить сделку в данный момент времени преследует почти каждую организацию, что всегда ведет к возрастанию экономических рисков по таким операциям между субъектами хозяйствования. Данные риски можно снизить, если обратить внимание на форфейтинговые и факторинговые операции.

В теории, форфейтинг и факторинг уже давно известны в России, но своё широкое распространение они получают только сейчас, так как раньше этими операциями пользовались исключительно большие предприятия или компании.

Возникает путаница между понятиями «форфейтинг» и «факторинг» будто они – синонимы одной операции, что является в корне неверным.

В основе форфейтинга лежит то, что форфейтор (чаще всего в его роли выступает банк) выдвигает определенные условия, на которых он перекупает долговые обязательства заёмщика перед кредитором. Ключевая характеристика форфейтинга в том, что в большинстве случаев им пользуются на мировом рынке, между иностранными субъектами. Также форфейтор берет на себя все возникающие в последствии риски – от экономических до политических.

Механизм действия форфейтинга следующий [1]:

-

1. Форфейтор выкупает у продавца финансовые обязательства покупателя. Продавцом выступает экспортер, покупателем - импортер.

-

2. Форфейтор выплачивает продавцу частично или, чаще всего, в полном размере сумму заказа.

-

3. Продавец отправляет груз, оказывает услуги.

-

4. Покупатель выплачивает сумму заказа плюс комиссию форфейтору (комиссия обычно не превышает 1,5-2%).

В свою очередь, понятие факторинга похоже на понятие форфейтинга. Факторинг - совокупность операций, взаимосвязанных с поставками товаров или услуг третьим лицам, расчет с компанией, занимающейся факторингом выплачивается из дебиторских платежей (выручки).

Компаниям нужно поддерживать объем дебиторской задолженности на низком уровне, чтобы оставаться платежеспособными - в этом помогает факторинг. Для малых предприятий факторинг позволяет увеличивать производство почти на постоянной основе.

Сейчас предметом факторинга является как денежное требование, срок исполнения которого ещё не наступил, так и дебиторская задолженность, срок платежа которой уже прошел.

В целом, для факторинга свойственно наличие следующих достоинств:

-

- предусмотрена фиксированная процентная ставка, дающая право заёмщику планировать свои дальнейшие расходы и издержки;

-

- простота и оперативность оформления документов;

-

- фактор берет на себя все расходы и риски по управлению выплате долга;

-

- покупатель получает возможность отсрочить платеж, но получить товары вовремя.

Недостатком можно считать наличие жестких требований к документам, предполагающих участие импортера (покупателя) в получении банковской гарантии. Преимущества и недостатки факторинга для каждой из сторон похожи на недостатки и преимущества форфейтинга, так как операции имеют общую основу. Поэтому достаточно перечислить основные преимущества и недостатки для субъектов операции. Основными преимуществами будут:

-

- для продавца. Возможность сразу же получить оплату от фактора сделки за оказанные услуги или отгруженный товар, что предотвратит кассовые разрывы в будущем, улучшит конкурентоспособность на рынке;

-

- для покупателя. В среднем, продавец поставит товар или окажет услуги с возможностью отсрочки платежа до 3-х месяцев, что позволяет увеличить объем закупок и увеличить оборачиваемость средств;

-

- для организаций, выкупающих денежные требования. Банки и прочие финансовые агенты получают возможность оказывать дополнительные услуги, которые позволяют получать дополнительный доход.

Основные недостатки: наличие факторинговых компаний с большими тарифами для клиентов; получение клиентом сразу не более 85% от стоимости поставленных товаров или услуг, остальная сумма – после оплаты долга, поэтому наращивание непрерывного торгового оборота невозможно в полном объеме.

Основные отличия форфейтинга от факторинга:

-

- Срок. Факторинг выкупает краткосрочную задолженность (несколько месяцев), форфейтинг – долгосрочную (несколько лет).

-

- Форфейтинг использует векселя в своих целях, факторинг – счёт-фактуру.

-

- Форфейтинг предусматривает перепродажу дебиторской задолженности, факторинг – нет.

-

- Факторинг не нуждается в поручительстве, в то время как форфейтинг обеспечивается гарантией третьего лица.

Наибольшее развитие в РФ получил факторинг, чем форфейтинг. Изначально, форфейтинг играл роль международного кредитора, а факторинг – кредитора на внутреннем рынке, но теперь факторинг имеет новые возможности – кредитовать межнациональные сделки.

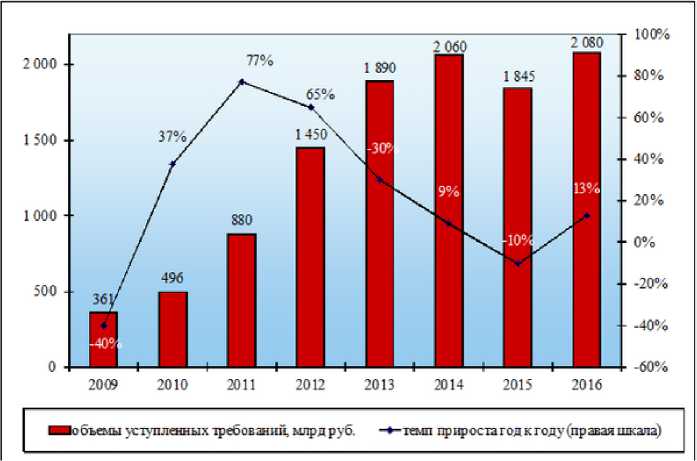

Эксперты «Рейтингового Агентства RAEX» сообщают, что по итогам 2016 года оборот рынка факторинга в России вырос на 8% и достиг – 2 трлн. 80 млрд. рублей. В число этих компаний входят известные банки России: ВТБ, Промсвязьбанк, Альфа-банк, Сбербанк, Банк ГПБ, Банк «ФК Открытие» и др.

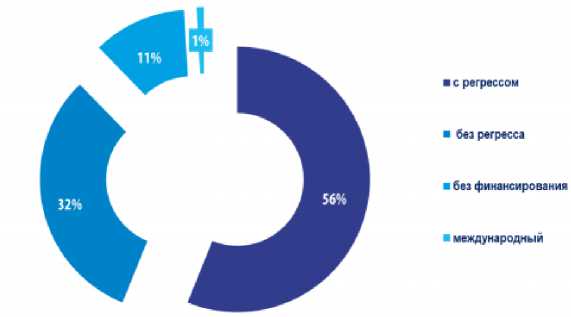

На рис. 1, что 56% всего оборота занимают операции факторинга с правом регресса, так как такой вид факторинга ускоряет процесс заключения сделки, а также многие факторинговые компании в России стараются предлагать свои услуги с правом регресса из-за невозможности взять на себя все потенциальные риски сделки [2].

Следует отметить высокую конкуренцию на рынке факторинга у крупного бизнеса, потому что инструмент факторинга пока не имеет широкого применения у средних и малых компаний и организаций, хоть и более подходит для них.

Рис. 1 - Доля видов факторинга в обороте за 1 полугодие 2016, %

Доли видов факторинга в обороте рынка по итогам 9 месяцев 2016 года распределились следующим образом: факторинг с регрессом - 54,5%, факторинг без регресса - 33%, без финансирования - 11%, доля международного факторинга - 0,8% [2].

Рисунок 2 - Объемы факторинга в России [3]

Драйвером рынка в 2018 году может выступить факторинг в сегменте госзаказа, ранее практически недоступный из-за особенностей законодательства. «В 2017 году ожидается снятие этих ограничений, а позитивный эффект для рынка факторинга мы увидим, скорее всего, уже в 2018 году»,— говорят аналитики «Эксперт РА»[3].

Список литературы Факторинг и форфейтинг: основные аспекты

- Вавилов, А.А. Что такое факторинг и форфейтинг? [Электронный ресурс]: Статья/ А.А. Вавилов // ЛайфФакторинг - 2015. - Режим доступа: http://factoring.life/factoring

- Факторинг в России в 1 полугодии и за 9 месяцев 2016 года [Электронный ресурс]: / Ассоциация факторинговых компаний // Статистические показатели деятельности российских Факторов по итогам 1 полугодия 2016 года - 2016. - Режим доступа: http://asfact.ru/faktoring-rossii-v-1-polugodii-2016-goda

- Факторинг (рынок России) [Электронный ресурс]: / TAdviser // Факторинг - 2017. - Режим доступа:http://www.tadviser.ru/index.php/Статья:Факторинг_(рынок_России)