Факторы инвестиционной привлекательности страховой организации

Бесплатный доступ

В статье представлены определения инвестиционной привлекательности различных авторов. Рассмотрены факторы инвестиционной привлекательности.

Инвестиционная привлекательность, факторы инвестиционной привлекательности

Короткий адрес: https://sciup.org/140286113

IDR: 140286113

Текст научной статьи Факторы инвестиционной привлекательности страховой организации

До перехода на рыночную экономику все организации финансировались государством вне зависимости от их имущественного положения. После того как был осуществлен переход к рыночной экономической модели организациям пришлось переходить к самофинансированию. Но для того, чтобы удовлетворять потребности потребителей, обновлять основные фонды и производить конкурентоспособную продукцию, необходимы дополнительные денежные средства. Именно в этот период и зародились понятие инвестиций, а вместе с ним и понятие инвестиционной привлекательности организации.

Федеральный закон "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25.02.1999 N 39-ФЗ, характеризует инвестиции как «денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта». [9]

Более доступную интерпретацию дают зарубежные авторы З. Боди, А. Кейн и А.Дж. Маркус. В их понимании инвестиции – это расходование в настоящем денежных или других средств в ожидании получения будущих выгод. [1]

В настоящее время одним из развивающихся направлений экономического анализа становится инвестиционный анализ и оценка инвестиционной привлекательности предприятия. Однако на сегодняшний день мы сталкиваемся с множеством различных трактовок понятия 2

«инвестиционная привлекательность», что, в некоторой степени, затрудняет понятие сути данного термина. Рассмотрим некоторые из них:

Э.И. Крылов и В.М. Власова трактуют инвестиционную привлекательность организации как экономическую характеристику, обусловленную финансовым состоянием (её устойчивостью), способностью фирмы оплачивать текущие расходы, её развитием на основе увеличения прибыльности капитала, уровнем качества производимых товаров и их конкурентоспособностью [5].

В.А. Бабушкин и Д.А. Ендовицкий описывают инвестиционную привлекательность как систему взаимосвязанных свойств экономического потенциала доходности операций с активами и инвестиционного риска предприятия, обладающего способностью развиваться в условиях наличия конкурентов, ведущего деятельность непрерывно [4].

Н.В. Смирнова описывает инвестиционную привлекательность как оценку объективных возможностей состояния объекта и направлений инвестирования, формируемая при подготовке принятия решения инвестором [7].

М.М. Станекова считает, что инвестиционная привлекательность – это наличие экономического эффекта (дохода) от вложений свободных денежных средств в корпоративные ценные бумаги при минимальном уровне риска. Оценивать инвестиционную привлекательность можно при помощи показателей рыночной активности [8].

А. С. Понин пишет, что «...инвестиционная привлекательность страны, региона и т. д.– это система или сочетание различных объективных признаков, средств, возможностей, обусловливающих в совокупности потенциальный платежеспособный спрос на инвестиции в данной стране, регионе, отрасли» [6].

Таким образом, существует множество определений инвестиционной привлекательности и многие его трактуют по – разному, затрагивая разные аспекты деятельности предприятий. Но, ни одна из трактовок не является полной и, соответственно, полностью верной. Общая черта определений – это то, что инвестиционная привлекательность является характеристикой или системой характеристик, оценивая которые инвестор принимает решение о целесообразности вложения денежных средств, в предприятие, с целью получения прибыли и при стремлении минимизировать риски. [10]

Различают высокую, среднюю и низкую инвестиционную привлекательность:

-

- к высокой инвестиционной привлекательности относятся организации с высоким уровнем прибыли и низким уровнем риска, в такую организацию выгодно вкладывать;

-

- в организации со средним уровнем инвестиционной привлекательности тоже выгодно инвестировать, но доход уже будет небольшим;

-

- инвестирование в организации с низкой инвестиционной привлекательностью предполагает, что доход будет не большой, но возврат вложенных средств гарантирован.

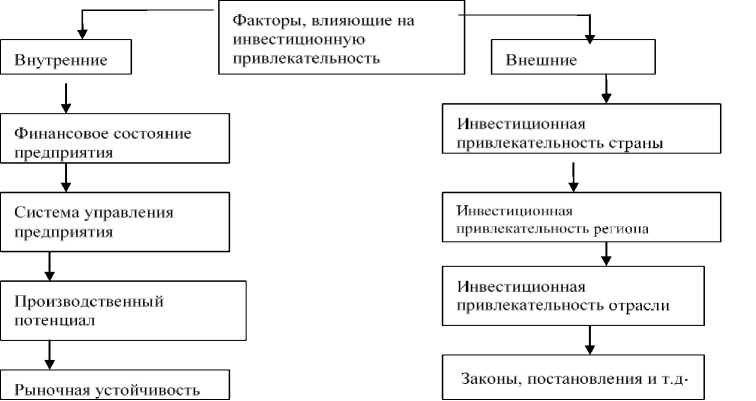

На рисунке 1 представлены факторы, влияющие на инвестиционную привлекательность организации [5].

Рисунок 1 - Факторы инвестиционной привлекательности организации

Различают внутренние и внешние факторы инвестиционной привлекательности:

Внутренние факторы - это существенные особенности предприятия, отличающие его от конкурентов. Большинство авторов классифицирует внутренние факторы как:

-

1. финансовое состояние организации;

-

2. корпоративное управление.

В свою очередь, Л.С. Валинурова и О.Б. Казакова, выделяют четыре вида внутренних факторов:

-

1. инвестиционный (отношение текущего объема инвестиций к предыдущему);

-

2. кадровый (уровень заработной платы, текучесть кадров и их квалификация);

-

3. производственный;

-

4. финансовый [2].

Внешние факторы - это те условия, на которые организация не может повлиять, но они оказывают существенное влияние на ее деятельность. К внешним факторам относят:

-

1. инвестиционную привлекательность территории, на которой действует организация (макроэкономическая и финансовая среда, состояние инфраструктуры, экологическая безопасность производства, кадровая составляющая и др.);

-

2. инвестиционную привлекательность отрасли (темпы роста объемов производимых товаров, работ, услуг; цены на факторы производства; внедрение инноваций) [3].

Однако инвестиционная привлекательность - субъективная оценка. Каждый инвестор самостоятельно выбирает то, что будет влиять на его ожидания от вложенных средств, в свою очередь крупные инвесторы имеют собственные стратегии планирования и оценки инвестиций. Для каждого типа инвестора существуют свои интересы в инвестировании в страховой бизнес.

В зависимости от того кто заинтересован в инвестировании, факторы, на которые будут обращать внимание, будут различаться (табл. 1).

Таблица 1 - Факторы инвестиционной привлекательности для разных типов инвесторов.

|

Тип инвестора |

Цель инвестирования |

Фактор инвестиционной привлекательности |

|

Государство |

Развитие инновационных производств, науки и техники, обеспечение социальной стабильности |

Значимость в решении социально-экономических задач в стране и инновационная направленность в развитии отрасли |

|

Институциональн ые инвесторы (банки, инвестиционные компании, негосударственны е пенсионные фонды и благотворительны е организации и |

Получение экономического эффекта от инвестирования денежных средств или получение социального эффекта |

Кредитоспособность, платёжеспособность и финансовая устойчивость |

|

фонды) |

||

|

Долевые инвесторы (портфельные, стратегические инвесторы) |

Повышение стоимости акции, прирост стоимости компании и извлечение долгосрочных дополнительных выгод |

Финансовое состояние предприятия, его платёжеспособность, открытость и понятность бизнеса |

|

Частные инвесторы (граждане) |

Формирование своих пенсионных накоплений, страхование здоровья и имущества, получение качественного образования |

Платёжеспособность, стабильность, конкурентоспособность и финансовая устойчивость |

Стоит отметить, что отрасль страхования является уникальной, т. к. страхование во многих странах представлено двумя типами -обязательным и добровольным. При этом обязательное страхование, как правило, регулируется государством, а добровольное страхование функционирует по рыночным законам. Соответственно, темпы роста добровольного страхования очень сильно зависят от следующих параметров:

-

1. уровня платежеспособности населения;

-

2. наличием определенных видов страховых услуг на рынке;

-

3. готовностью населения пользоваться страховыми услугами [11].

В связи с этим, сами инвестиции в страховой сектор довольно специфичны:

-

- во-первых, инвестиции в страховые компании подразумевают наличие у инвестора «длинных» денег (в зарубежной практике оптимальными вложениями в данную отрасль считаются сроком от 7 до 10 лет). Это связано с умеренными темпами роста благосостояния населения.

-

- во-вторых, страховой бизнес подвержен катастрофическим рискам. Они связаны с тем, что в случае крупных аварий, катастроф или природных катаклизмов страховые компании могут понести огромные убытки.

-

- в-третьих, в большинстве стран страховая отрасль очень жестко регулируется со стороны государства.

Также есть различия в инвестиционной привлекательность одиночной компании и большого холдинга [12]. В случае одиночной компании оказывают влияние внутренние и внешние факторы общего характера, а в случае огромного холдинга помимо внутренних и внешних факторов, влияющих на организацию имеют значение такие показатели как прозрачность корпоративного управления, оптимизация управленческих процедур.

Таким образом, можно сделать вывод о том, что четкого и всеобъемлющего определения инвестиционной привлекательности, также как и её общеприменимых факторов не существует по ряду следующих причин:

-

- во-первых, оценка инвестиционной привлекательности предприятия достаточно новое направление в экономики, в связи, с чем разные авторы трактуют определение данного процесса по-своему;

-

- во-вторых, отрасль страхования является уникальной по своей сущности, функциям и роли в экономике страны, следовательно, применение устоявшихся стратегий определения инвестиционной привлекательности в отношении предприятий других отраслей не применимо к данной отрасли;

-

- в-третьих, инвестиционная привлекательность довольно субъективное явление и для каждого типа потенциального инвестора понятие «инвестиционная привлекательность» имеет совершенно различный смысл и, как следствие, различный набор факторов, влияющих на принятие инвестиционных решений.

Список литературы Факторы инвестиционной привлекательности страховой организации

- Боди З., Кейн А., Маркус А. Принципы инвестиций. М.: Вильямс, 2008. - 984 с.

- Валинурова Л. С. Управление инвестиционной деятельностью: Учеб. / Л. С. Валинурова, О. Б. Казакова. - М.: Кнорус, 2005. - 384 с.

- Вологдин, Е.В. Методические и практические аспекты оценки инвестиционной привлекательности региона (на примере Алтайского края): автореф. дис. канд. экон. наук / Е. В. Вологдин. Новосибирск, 2016. 21 с. - с. 18

- Ендовицкий Д. А. Анализ инвестиционной привлекательности организации: научное издание / Д. А. Ендовицкий, В. А. Бабушкин, Н. А. Батурина и др. - М.: КНОРУС, 2017. - 376 с.

- Крылов, Э.И. Анализ финансового состояния и инвестиционной привлекательности предприятия: учеб. пособие / Крылов, Э.И., Власова, В.М., Егорова, М.Г.- М.: Финансы и статистика, 2018. - 192 с.

- Понин А.С. Управление процессом привлечения инвестиций в регионе / А.С. Понин. М.: РАГС, 2000. - 126 с.

- Смирнова Н.В. Оценка инвестиционной привлекательности предприятия в условиях реструктуризации: Автореф./ Смирнова Н.В. - Иваново: Ивановский гос. химико-технолог. ун-т, 2016. 20 с.

- Станекова М.М. Финансовый анализ./ Станекова М М. - М, Налог «Инфо», 2017. 195с.

- Федеральный закон "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25.02.1999 N 39-ФЗ (последняя редакция) // СПС КонсультантПлюс

- Щиборщ К.В. Оценка инвестиционной привлекательности предприятий//Банковские технологии 2017.№ 4. С. 32-36.;

- Энциклопедия ETF - Инвестирование на рынке ETFs в страховые компании [Электронный ресурс]: Режим доступа - https://alletf.ru/analitycs/read/investirovanie_na_rynke_etfs_v_strakhovye_kompanii

- Юхтанова Ю.А. Сущность инвестиционной привлекательности предприятия и факторы, влияющие на нее / Юхтанова Ю.А., Братенкова А.В. - Молодой ученый. - 2016. - №10. - С. 883.