Факторы, определяющие кредитную политику коммерческого банка

Автор: Миронова Е.В., Михалкина А.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 12-2 (31), 2016 года.

Бесплатный доступ

В статье проанализированы внешние и внутренние факторы, определяющие кредитную политику коммерческого банка, уровни банковской конкуренции, их тщательный анализ.

Кредитная политика, коммерческий банк, макроэкономические факторы, платежеспособность, рентабельность, банковская конкуренция

Короткий адрес: https://sciup.org/140117568

IDR: 140117568

Текст научной статьи Факторы, определяющие кредитную политику коммерческого банка

Кредитная политика коммерческого банка представляет собой комплекс мер, которые направлены на укрепление и усовершенствование кредитных отношений, управления процессом кредитования, организацию банковского дела с целью минимизации кредитных рисков, а также обеспечение большей рентабельностью, ликвидностью и финансовой устойчивостью.

Кредитная политика коммерческого банка устанавливает общие направления принятия конкретных решений по выбору надежных заемщиков, объемов и сроков кредита и включает в себя условия кредитных сделок (сочетание установленных сроков кредита и ставки процента), стандарты кредитоспособности (требования к финансовой устойчивости клиентов), а также способы обеспечения исполнения кредитных обязательств (применяется в отношении клиентов, имеющих просроченную задолженность). Именно в зависимости от того как будет сформирована кредитная политика зависит уровень рентабельности и ликвидности банка и вхождение его в число ведущих кредитных институтов данной отрасли. Соответственно, этим и обуславливается актуальность темы данной статьи.

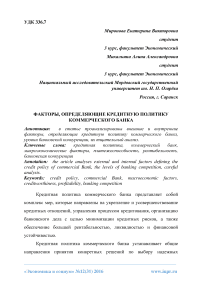

Влияние на деятельность коммерческого банка и его кредитную политику оказывает как внешняя, так и внутренняя его среда. Внешняя среда менее стабильна, чем внутренняя и не поддается или незначительно поддается управлению со стороны банка. Внутренняя же среда подчиняется либо частично подчиняется управляющему воздействию, внутренним нормам и правилам, более стабильна, может быть модифицирована. Кредитная политика формируется с учетом влияния факторов внешней и внутренней среды. Многие из них в значительной степени определяют работу портфеля банковских активов.

На рисунке 1 представим классификацию факторов [6, с. 12].

Рисунок 1 – Классификация факторов внешней и внутренней среды, влияющих на кредитную политику коммерческого банка

Рассмотрим данные факторы подробнее.

Макроэкономические факторы носят объективный характер, не поддаются влиянию кредитных организаций, в результате чего банки вынуждены разрабатывать свою кредитную политику с учетом этих факторов. К ним относятся:

-

1) инфляция – устойчивый процесс обесценивания денег и снижения их покупательской способности или рост цен. Высокий уровень инфляции говорит о возможных кризисных явлениях в экономике, ее нестабильности. В этих условиях банки должны учитывать текущий и прогнозируемый уровень инфляции при определении процентной ставки по кредитам, она не может быть ниже уровня инфляции, так как это приведет банк к убыткам;

-

2) безработица – также немаловажный макроэкономический показатель – явление, присущие капиталистическому обществу, когда часть трудящихся не может найти себе работу, становясь «излишним» населением, резервной армией труда. Высокий уровень безработицы так же, как и инфляции свидетельствует о кризисных явлениях в стране, как правило, эти два явления наблюдаются одновременно. Высокий уровень безработицы говорит о том, что часть населения, в виду отсутствия источника дохода, не платежеспособна, в связи с этим увеличивается число проблемных и безнадежных ссуд, падает спрос на кредитные продукты;

-

3) другие показатели – средняя заработная плата, дифференциация доходов населения, прожиточный минимум, так как имея низкий доход, многие семьи не могут держать сбережения, так как все находящиеся в распоряжении домохозяйств доходы уходят на обеспечение самых необходимых потребностей, соответственно, если у части населения нет

свободных денежных средств, эта часть населения с одной стороны не может быть источником ресурсов для банка, с другой не сможет позволить себе значительные по объему кредитные продукты (ипотека, автокредитование, значительные по объему ссуды), и может являться клиентом банка лишь в плане потребительского кредитования на незначительные суммы;

-

4) государственный бюджетный долг - «государственным долгом РФ признается ее обязательства перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, включая обязательства по государственным гарантиям, предоставленным РФ. Он обеспечивается полностью и без условий всем государственным имуществом РФ, составляющим его казну». Значительный размер государственного долга, его рост может привести к критической ситуации - дефолту, что негативно скажется на всей экономике государства.

Макроэкономические факторы требуют тщательного анализа, который позволяет выявить:

-

- перспективы экономического развития отраслей народного хозяйства, обслуживаемых банком;

-

- предполагаемый уровень занятости и личных доходов клиентов банка;

-

- перспективы развития регионов [1, с. 33].

Денежно-кредитная политика Банка России оказывает непосредственное влияние на экономику и банковский сектор, в частности. С помощью учетной ставки и нормы обязательных резервов Центробанк регулирует количество денежной массы, что непосредственно сказывается на кредитной политике коммерческих банков и процентной ставке по кредитам. Стоит также отметить, что ЦБ также регулирует деятельность кредитных организаций посредством нормативно-правовых документов, являющихся обязательными к исполнению для кредитных организаций. Анализ денежно-кредитной политики позволяет отслеживать основные направления развития в денежно-кредитной сфере.

Конъюнктура рынка - экономическая ситуация, складывающаяся на рынке и характеризующаяся уровнями спроса и предложения, рыночной активностью, ценами, объемами продаж, движением процентных ставок, валютного курса, заработной платы, дивидендов, а также динамикой производства и потребления. Соответственно, конъюнктура рынка ссудных капиталов, представляет собой совокупность операций по предоставлению среднесрочных и долгосрочных ссуд и операций, обслуживающих движение среднесрочных и долгосрочных кредитных ресурсов кредитно-финансовых организаций, государства и частных лиц, то есть срок, тип, стоимость кредита. Кредитная организация должна проводить анализ рыночной конъюнктуры, чтобы лучше изучить ситуацию на рынке и отреагировать на ее изменения.

Политическая ситуация оказывает значительное влияние на экономику страны в целом и в частности на инвестиционный климат, что сказывается на развитии как регионального, так и финансового секторов экономики. Необходимо отметить, что изменение политической обстановки в государстве влияет на его экономическую составляющую. Таким образом, банки, при разработке кредитной политики и планировании своей деятельности в целом должны учитывать, как текущую политическую ситуацию, так и возможные варианты ее развития.

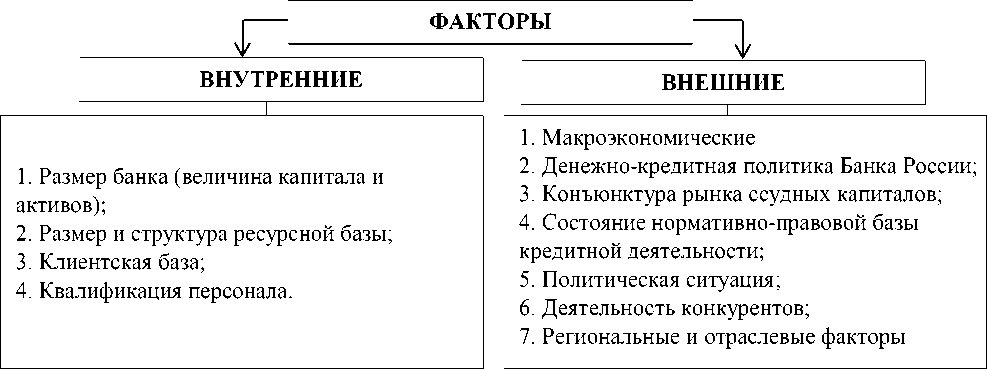

В рыночной экономике банки действуют в конкурентной среде, банковская конкуренция - это процесс соперничества коммерческих банков и прочих кредитных организаций, в ходе которого они стремятся обеспечить себе прочное положение на рынке кредитов и банковских услуг. На рисунке 2 представим несколько уровней банковской конкуренции [2, с. 77].

Рисунок 2 - Уровни банковской конкуренции

Конкуренция банков с небанковскими кредитно-финансовыми учреждениями представляет собой конкуренцию с пенсионными фондами, страховыми компаниями, инвестиционными фондами, конкуренция с нефинансовыми организациями - это конкуренция с торговыми домами, предприятиями и т. д., индивидуальная конкуренция - между отдельными кредитными институтами, групповая - между конкурентными группами из родственных кредитных институтов.

Региональные и отраслевые факторы, характерные для конкретного региона или отрасли, к ним могут быть отнесены уровень экономического развития региона, уровень безработицы в регионе, развитие инфраструктуры, региональная политика, структура региональной экономики (уровень отрасли, состояние основных фондов, скорость оборота капитала и т. д.). Регионы различаются по уровню экономического развития, соответственно одна и та же кредитная политика, или стратегия, будут иметь разную эффективность в различных регионах, в зависимости от его социально-экономического развития, от уровня платежеспособности клиентов банка.

Разрабатывая кредитную политику банк должен учитывать не только факторы, общие для всей страны, но и отдельные региональные показатели тех регионов, в которых он предполагает вести свою деятельность, то есть региональная кредитная политика банка должна отвечать потребностям данного конкретного региона и учитывать особенности его социальноэкономической ситуации и развития.

Анализ влияния факторов внешней среды позволяет выявить как дополнительные возможности, так и опасности, с которыми банк сталкивается в этой среде.

Теперь рассмотрим более подробно внутренние факторы, влияющие на кредитную политику коммерческого банка. Величина капитала и активов должны быть оптимальны для данного банка в конкретных экономических условиях:

-

1) достаточность капитала, его адекватность характеру и масштабу банковских операций – основной показатель надежности банка. Достаточный капитал позволяет банку оставаться платежеспособным в различных, в том числе и неблагоприятных экономических условиях. Кредитная политика должна быть разработана таким образом, чтобы не допустить ни недокапитализированности, ни перекапитализированности банка. Недокапитализированный банк подвергается излишнему риску, перекапитализированный – неконкуретен и низкоманевренен;

-

2) ресурсная база банка представляет собой пассивы, то есть различные виды депозитов, их структура может рассматриваться с различных точек зрения – по срокам, по типу кредиторов, по объему;

-

3) клиентская база является как основой ресурсной базы банка, так и необходимым условием развития активных банковских операций. Клиентская база банка может быть очень разнообразна и требует постоянного изучения и сегментирования по определенным признакам (полу, возрасту, профессиональной деятельности, доходам, географической близости к банку и т. д.);

-

4) Квалификация персонала является немаловажным фактором, на который банк может влиять, начиная с найма сотрудника на работу и далее в процессе его деятельности [5, с. 133].

Таким образом, можно с уверенностью сказать, что для успеха кредитной политики банка необходим учет и тщательный анализ всех факторов, как внешней, так внутренней среды, что позволит банку занять свою нишу на рынке, расширить клиентскую базу, привлечь инвесторов и стабильно развиваться с учетом изменений внешней среды.

Список литературы Факторы, определяющие кредитную политику коммерческого банка

- Артемов Н. М. Денежно-кредитная политика как составная часть финансовой политики государства (финансово-правовой аспект)/Н. М. Артемов, Л. Л. Арзуманова. -М.: Проспект, 2014. -70 с.

- Дворецкая А. Е. Финансы/А. Е. Дворецкая. -М.: Юрайт, 2014. -504 с.

- Левчаев П. А. К вопросу о современном рассмотрении категории финансов//Финансы и кредит №26 (458), Москва, 2011. -С. 2-5.

- Левчаев П. А. Перспективы инновационно-модернизационной модели развития экономики России//Финансы и кредит №23 (455), Москва, 2011. -С. 2-7.

- Лупанов В. В. Формирование кредитной политики коммерческого банка/В. В. Лупанов//Известия Тульского государственного университета. -№ 1-2. -2010. -С. 133-138.

- Мехдиев Х. О. Роль коммерческих банков в реализации денежно-кредитной политики/Х. О. Мехдиев//Актуальные вопросы экономических наук. -№ 25-1. -2012. -С. 12-17.