Факторы структурной трансформации экономики Ленинградской области в новых условиях

Автор: Космачева Надежда Михайловна

Журнал: Теория и практика общественного развития @teoria-practica

Рубрика: Экономика

Статья в выпуске: 6, 2023 года.

Бесплатный доступ

Статья посвящена проблемам структурной перестройки хозяйственной деятельности Ленинградской области в результате санкционного давления и ограничения международных взаимодействий, возникшим в 2022-2023 гг. В работе анализируются следующие факторы, способные оказать влияние на структуру экономики региона: трансформация логистических и транспортных возможностей; прекращение или приостановление деятельности ряда иностранных предприятий; сложности с применением и поставкой иностранных технологических линий, инновационных и информационных технологий; ограничения на экспорт продукции; повышение объемов производства в оборонно-промышленном секторе; усиление государственной поддержки отдельных отраслей, в первую очередь малого и среднего бизнеса. Делается вывод, что в регионе происходят изменения структуры экономики, но, вероятнее всего, они будут иметь краткосрочный характер, поскольку ленинградские предприятия имеют значительный потенциал гибкости и адаптивности к сложившимся условиям, который подкрепляется существенной поддержкой региональных органов власти.

Регион, структурная трансформация, экономика, санкции, промышленность, транспортировка, логистика, адаптация, государственная поддержка

Короткий адрес: https://sciup.org/149142631

IDR: 149142631 | УДК: 332.1(470.23) | DOI: 10.24158/tipor.2023.6.16

Текст научной статьи Факторы структурной трансформации экономики Ленинградской области в новых условиях

информационные составляющие производственных процессов. Ведение хозяйственной деятельности в условиях беспрецедентного санкционного давления, ограничения глобальных и межстрановых финансовых и логистических взаимодействий, переориентация предпринимателей на более выгодные формы хозяйствования приводят к существенным трансформациям в структуре экономической деятельности всей страны и ее регионов. Особо это касается тех регионов России, которые до 2022 г. активно ориентировались на экспортные потоки и выстраивание логистического взаимодействия с недружественными в настоящее время государствами, в частности со странами Европейского союза.

Одним из таких регионов является Ленинградская область, которая, будучи приграничной зоной, на протяжении более чем 30 лет была встроена в международную, национальную и региональную интеграцию (Чернышов, 2018). Но сегодня регион столкнулся с существенными внешними ограничениями, связанными с усилением противороссийских экономических санкций, сокращением возможности получения финансовой помощи из Фонда национального благосостояния и высокой зависимостью инфраструктурных отраслей от внешних инвесторов. На этом фоне ключевые преимущества области, такие как доступная инфраструктура, наличие эффективных мер поддержки инвесторов, доступ к трудовым ресурсам, значительный потребительский рынок, сохранились. Однако, например, такие достоинства региона, как выгодное географическое положение, наличие крупных транспортно-логистических узлов, в том числе морских, торговых портов в Усть-Луге, Приморске, Высоцке, Выборге, в определенном смысле снизили свою важность. Возникла проблема ухода ряда зарубежных производственных предприятий (заводов IKEA, Nokian Tyres и др.), и пока актуальным для региона остается вопрос о судьбе данных предприятий, в том числе их сохранении или изменении профиля производства, равно как и возможностей использования научных технологий и разработок, произведенных в зарубежных странах, при одновременной необходимости наращивания выпуска продукции для оборонно-производственного комплекса. В связи с этим научно-практический интерес представляет анализ факторов, влияющих на структуру промышленного производства в региональной экономической системе в современных условиях.

Методология исследования . Основной целью работы выступила оценка факторов, трендов и перспектив изменения структуры промышленного сектора Ленинградской области под влиянием возникших в 2022–2023 гг. внешних экономико-политических ограничений. В качестве метода исследования использовался структурный компонент системного подхода, позволяющий анализировать экономику в границах конкретного субъекта Федерации с позиции содержания и взаимосвязи составных частей как внутренней формы системы.

Материалы исследования . Ленинградская область расположена на Северо-Западе России, через нее проходит государственная граница со странами Евросоюза – Финляндией и Эстонией. Регион граничит с пятью субъектами России: Новгородской, Псковской, Вологодской областями, Республикой Карелия и Санкт-Петербургом. Общая площадь региона, включающего 17 районов и Сосновоборский ГО, составляет 94 667,7 кв. км, на которой на 1 января 2023 г. проживало 2 027,1 тыс. человек.

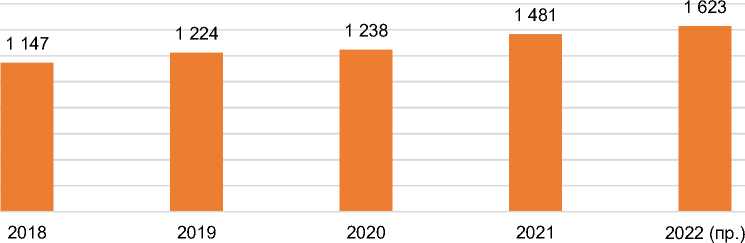

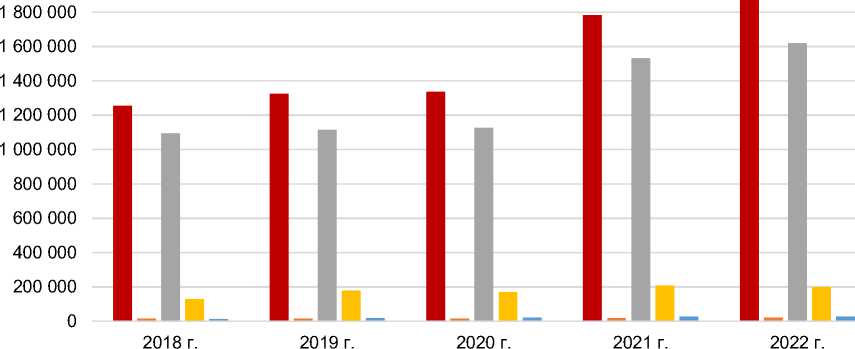

В объеме валового внутреннего продукта России доля Ленинградской области в 2021 г. составляла 1,34 %. Ежегодно в абсолютном выражении размер ВРП области увеличивается, по оценочным данным в 2022 г. он достиг 1,6 трлн р., обнаруживая поступательную динамику, в том числе на 109,6 % к показателю 2021 г. (рисунок 1).

Рисунок 1 – Динамика изменения валового регионального продукта Ленинградской области в 2018–2022 гг., млрд р. 1

1 400

1 200

1 000

1 Составлено на основе данных из следующих источников: Инвестиционный портал Ленинградской области [Электронный ресурс]. URL: (дата обращения: 18.06.2023) ; Мониторинг Ленинградской области [Электронный ресурс]. URL: (дата обращения: 18.06.2023).

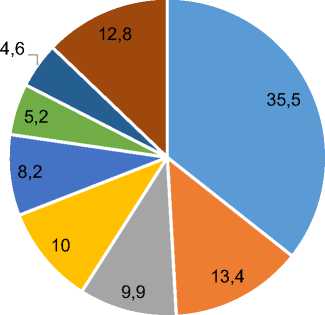

Регион обладает диверсифицированной экономической структурой и значительной долей в структуре валового регионального продукта промышленного производства (39,1 % в 2021 г.), услуг транспортировки и хранения (12,4 %) (рисунок 2).

2020 г.

Промышленность

Транспортировка и хранение

Оптовая и розничная торговля

Операции с недвижимостью

Строительство

Сельское хозяйство

Госуправление и обеспечение военной безопасности, социальное обеспечение

Другое

2021 г.

Промышленность

Транспортировка и хранение

Оптовая и розничная торговля

Операции с недвижимостью

Строительство

Сельское хозяйство

Госуправление и обеспечение военной безопасности, социальное обеспечение

Другое

Рисунок 2 – Структура валового регионального продукта Ленинградской области в 2020 и 2021 гг., %1

При этом почти 4/5 в структуре производственной деятельности составляют обрабатывающие производства (рисунок 3). По итогам 2022 г. в структуре последних в отгруженной продукции наибольшую долю занимали кокс и нефтепродукты (24,7 %), химические вещества и продукты (15,6), пищевые продукты (14,6), бумага и бумажные изделия (7,6), резиновые и пластмассовые изделия (4,0 %) и др.

2 000 000

Объем отгруженных товаров собственного производства, выполненных работ и услуг

Добыча полезных ископаемых

Обрабатывающие производства

Производство и распределение электроэнергии, газа и воды

Водоснабжение, водоотведение, организация сбора и утилизация отходов, деятельность по ликвидации загрязнений

Рисунок 3 - Динамика основных показателей развития промышленности Ленинградской области за 2018-2022 гг., млн р.1

Индекс промышленного производства в Ленинградской области в 2021 г. увеличился по отношению к данным 2020 г. – 107,6 %. В 2022 г. он уменьшился (97,1 % к 2021 г.)2, что было обусловлено снижением показателей в обрабатывающих производствах, добыче полезных ископаемых, энергетическом секторе. Наблюдалось сокращение объемов выпуска машин и оборудования – в 6,6 раза, продукции деревообрабатывающей промышленности – 2,3, производства резиновых и пластмассовых изделий – 1,8, неметаллической минеральной продукции – в 1,7 раза3. Положительную динамику продемонстрировал объем услуг по транспортировке и хранению, оказанных крупными и средними организациями в Ленинградской области (возрос на 24,1 % в 2022 г. и составил 24,0 млрд р.). Перевозки грузов автотранспортом в области увеличились на 22,8 % и достигли 2 млн т.

Объем инвестиций в основной капитал за январь – декабрь 2022 г. по сравнению со значениями января – декабря 2021 г. по области повысился на 11,6 % и составил 997,5 и 545,7 млрд р. соответственно; 67,3 % достигли инвестиции на строительство зданий и сооружений, включая расходы на улучшение земель. Главным источником финансирования явились привлеченные средства – 56,7 % от общего объема вложений. Основная доля инвестиций по области направлена на обрабатывающие производства (47,1 %); транспортировку и хранение (22,3); обеспечение электрической энергией, газом и паром, кондиционирование воздуха (7,8 %). На начало 2023 г. в регионе на разных стадиях реализации находятся 154 инвестиционных проекта с общим объемом вложений 4,2 трлн р., в том числе крупнейший проект химического производства «ЕвроХим – Северо-Запад-2» с годовой мощностью производства 1,4 млн т карбамида и 1 млн т аммиака. В 2022 г. в области вели деятельность 17 564 микропредприятия, 1 798 малых предприятий (без микропредприятий), 234 средних предприятия.

Результаты исследования . Анализ динамики показателей экономической деятельности за последние 3 года позволил сделать вывод, что структурная трансформация экономики Ленинградской области может быть обусловлена воздействием ряда факторов, способных изменять удельный вес компонентов в структуре экономики и связанных с текущей реакцией зарубежного и отечественного бизнеса на внешнеполитические обстоятельства, нарушающие действие рыночных отношений в мировой экономике.

Первым фактором следует считать трансформацию логистических и транспортных возможностей региона. Сложившаяся ситуация существенно воздействует на грузопотоки, проходящие через российские порты на Балтийском море, в основном за счет сокращения заходов судов под иностранными флагами (Нидерландов, Финляндии, Либерии, Панамы, Кипра и др.) и отказа крупнейших морских перевозчиков работать с Россией (Maersk, MSC, CMA CGM, Hapag-Lloyd, Yang Ming и др.). Такие компании, как HMM и ONE, ограничили прием отправлений в крупнейшие отечественные порты. Уменьшение грузооборота также продиктовано ответными контрсанкциями российской стороны, в результате которых суда конкретного недружественного государства могут быть не допущены в порты.

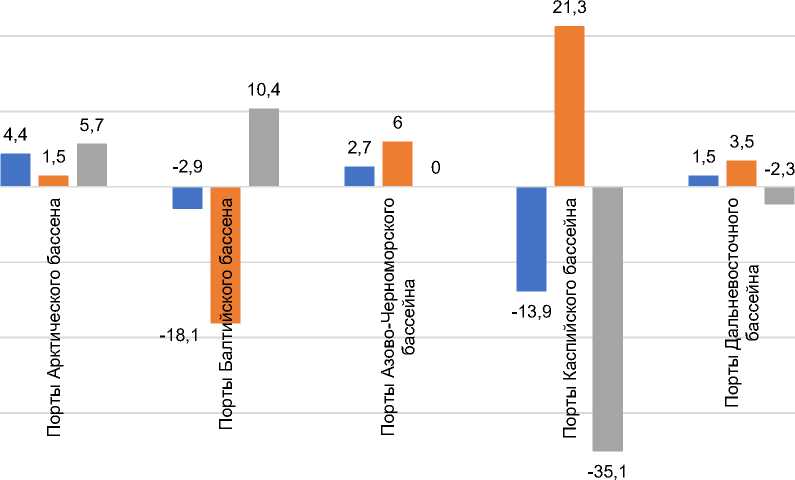

Основное сокращение грузопотоков произошло в Балтийском регионе (грузооборот в 2022 г. составил 245,5 млн т, что на 2,9 % меньше показателя 2021 г.1), тогда как, например, арктические, азово-черноморские и дальневосточные порты, наоборот, увеличили оборот (рисунок 4). Стивидорные компании и их собственники проводят адаптационную политику, ориентируют грузы на новые направления.

-10

-20

-30

-40

Грузооборот Перевалка сухих грузов Перевалка наливных грузов

Рисунок 4 - Темпы прироста грузооборота морских портов российских бассейнов в 2022 г. по сравнению с данными 2021 г., % 2

Сокращение грузооборота портов Балтийского бассейна произошло главным образом за счет уменьшения перевалки сухих грузов на 18,1 %. В частности, ситуация касается снижения объемов погрузок угля, от поставок которого отказываются европейские страны, а отгрузка угля из балтийских портов для азиатских потребителей, по оценке экспертов, является нерентабельной3.

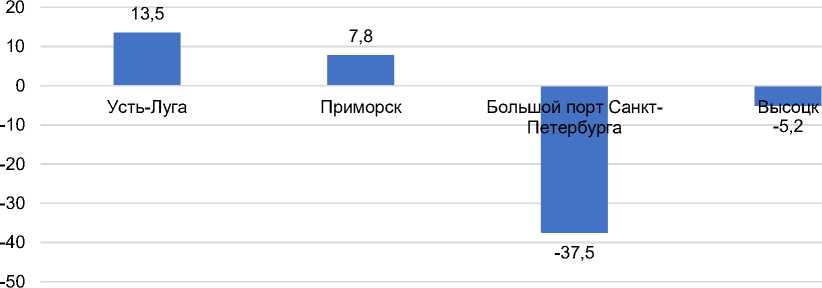

В сложившихся условиях такие порты Ленинградской области, как многопрофильная Усть-Луга (объем грузооборота в 2022 г. 124,1 млн т) и порт Приморск (57,1 млн), показали положительную динамику в отличие от порта Санкт-Петербурга (38,8 млн т), что в первую очередь связано с возможностями портов региона переваливать наливные грузы (нефть, нефтепродукты и сжиженный газ) (рисунок 5). Санкт-Петербургский порт в большей степени ориентирован на сухие грузы, в том числе контейнеры, оборудование, промтовары, одежду, перевалка которых через Санкт-Петербург оказалась затруднена в связи с усилившимся в Евросоюзе контролем за грузами, поставляемыми в Россию.

Рисунок 5 - Темпы прироста грузооборота портов Балтийского моря в 2022 г. по сравнению с данными 2021 г., %

Таким образом, существующая транспортно-логистическая инфраструктура региона способна гибко переориентироваться на новые транспортные потоки (Двас, Бушенева, 2022). Анализ показал, что порты Ленинградской области смогли адаптироваться под изменения транспортных потоков и в отличие от Санкт-Петербурга не потеряли транспортной мощи. В результате в структуре экономики региона вероятно увеличение доли раздела «транспортировка и хранение».

Вторым фактором является уход иностранных предприятий с рынков региона. На 2022 г. в Ленинградской области было зарегистрировано около 300 производственных и промышленных организаций, чьими владельцами выступают иностранные граждане1, из которых 43 приостановили или прекратили работу в результате ситуации, сложившейся после объявления начала специальной военной операции2. Существенным ударом для экономики региона стала приостановка работы предприятий автопрома. В начале 2020 г. сборкой автомобилей и выпуском комплектующих деталей в области занимались более 20 предприятий. В основном это были японские и корейские концерны, заявившие о приостановке деятельности3 . За период с февраля 2022 г. по настоящее время об уходе из области сообщили такие крупные организации, как Ball Corporation (завод по производству алюминиевых банок во Всеволожском районе); Fiskars (предприятие по выпуску садовых инструментов в Тосненском районе); Henkel AG (производство строительных смесей в Тосненском районе); IKEA (мебельное производство в Тихвинском районе); Ingspan (завод сэндвич-панелей и металлоконструкций в Гатчинском районе); Nokian Tyres (завод по выпуску шин во Всеволожском районе); Smurfit Kappa (производитель упаковки во Всеволожском районе); Valio (фирма размещала контрактные производства на молокозаводах области); Yura Corporation Rus (производитель комплектующих для санкт-петербургского завода Hyundai в Кингисеппском районе). Ряд иностранных компаний недружественных России стран продолжают деятельность на территории Ленинградской области и Санкт-Петербурга, однако им приходится корректировать работу. Конечную цифру ухода иностранных компаний с территории области пока представить сложно, но, по экспертной оценке, эти потери могут составить до 3 тыс. рабочих мест4.

Тем не менее уже сейчас можно говорить о ряде трендов в изменении структуры экономики. Необходимо отметить сокращение долей отдельных отраслей, в частности мебельного, целлюлозно-бумажного производства, строительных материалов и резиновых изделий. Как показывает опыт распоряжения активами бывших западных торговых предприятий, например производственными помещениями Nokian Tyres во Всеволожске, на их территории планируют располагаться торговые предприятия. В марте 2023 г. стало известно о приобретении активов IKEA в Тихвине ведущим деревообрабатывающим предприятием Республики Коми «Лузалес»1, однако виды и объемы производства, планируемого новым собственником, пока повод для обсуждения.

Третьим фактором является проблема применения иностранных технологических линий, инновационных и информационных технологий, а также разного рода комплектующих, которые не выпускаются в России. Запрет на поставки привел к временному дисбалансу логистических и производственных цепочек. Поскольку переориентация на новых поставщиков требует времени и дополнительных затрат, то, по данным оперативного опроса Банка России, в 2022 г. издержки возросли у 86 % предприятий региона2.

Здесь также можно увидеть противоречивые примеры. В некоторых ситуациях иностранный бизнес выкупается российским менеджментом и сохраняется и как производственные площадки, и как партнеры. В других ситуациях российские предприниматели формируют свой штат на основе сотрудников из представительств, прекративших деятельность (например, ИТ-компании). На предприятиях региона отмечаются набирающая темпы цифровая трансформация экономических процессов и автоматизация производственных предприятий уже на базе отечественного программного обеспечения. Так, были выкуплены российские и белорусские отделения французской Schneider Electric и на российском рынке появилась компания под названием Systeme Electric. Под этой маркой теперь функционирует завод по выпуску электротехнического оборудования среднего и низкого напряжения и оборудования промышленной автоматизации «Электромоноблок» в Гатчинском районе3. Невозможность использования отдельных технологий или товаров в 2022 г. приводила к сокращению объемов производственной деятельности. В частности, Тихвинский вагоностроительный завод в середине 2022 г. был вынужден приостановить работу вследствие отсутствия уплотнителя подшипника, который приобретался в США. Выходом из ситуации стали изменение страны поставщика уплотнителя и изготовление смазки подшипника по имеющейся формуле компанией «Лукойл»4.

Таким образом, предприятия Ленинградской области поступательно решают вопрос об им-портозамещении или организации деятельности вне взаимодействия с иностранными контрагентами из недружественных стран. В целом ленинградские компании показали высокую степень гибкости и адаптации к новым условиям. Положительными факторами в данном направлении выступили возможность оперативно обеспечить производства отечественными комплектующими, сырьем и материалами, а также успешное перенаправление части товарных потоков через более удобные логистические маршруты. В связи с этим структурные изменения в экономике возможны, но, вероятнее всего, они будут иметь кратковременный характер.

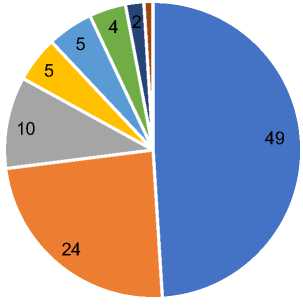

Четвертым фактором являются ограничения на экспорт продукции. Предприятия региона традиционно выступали экспортерами товаров и услуг на внешние рынки (объем экспорта из региона в 2021 г. составил 8 369,7 млн долл. США)5. Основным рынком сбыта для предприятий Ленинградской области были страны Европы в силу территориальной близости, наличия крупных портов и международных транспортных коридоров6. Товарная структура экспорта региона в 2021 г. приведена на рисунке 6.

Минеральные продукты

Продукция химической промышленности, каучук

Древесина и целлюлозно-бумажные изделия

Продовольственные товары и сельскохозяйственное сырье

Металлы и изделия из них

Машины, оборудование и транспортные средства

Другие товары

Текстильные изделия и обувь

Рисунок 6 - Товарная структура экспорта из Ленинградской области в 2021 г., %1

Так, в силу географического положения регион 80 % продукции лесопромышленного производства экспортировал в Западную Европу и Скандинавию, в результате санкционных ограничений в первом полугодии 2022 г. произошло снижение объемов выпуска продукции деревопе-реработки – мебели, стеновых панелей, щитовых домов, идущей на экспорт2. В результате политики санкций и контрсанкций ленинградские экспортеры в 2022 г. были вынуждены искать новые рынки сбыта, направляя свои поставки в том числе в страны Азии и Африки. Помощь в данном направлении оказала и реализация национального проекта «Международная кооперация и экспорт». Другим вариантом выхода из кризисного состояния стала переориентация компаний на внутренние рынки. В частности, за счет государственной поддержки произошла переориентация предприятий лесопромышленного комплекса по строительству щитовых домов на возведение зданий для переселения из ветхого и аварийного жилья.

Пятым фактором является то, что в Ленинградской области вероятно повышение объемов производства в оборонно-промышленном секторе, предприятия которого широко представлены на всей территории региона. В 2022–2023 гг. государственный оборонный заказ в целом по стране существенно увеличился: в 2022 г. – на 600–700 млрд р.3, за первый квартал 2023 г. – в 1,5 раза4, в итоге многие предприятия комплекса вынуждены работать в две смены. Государственная политика по данному направлению нацелена на то, что в этом секторе должны появляться новые эффективные производители. Существующие предприятия должны быть готовы работать в новом формате и создавать оборонную продукцию необходимого количества и качества, в результате чего вероятно увеличение доли продукции оборонного комплекса в общем объеме выпускаемой продукции.

Шестым фактором является усиление государственной поддержки отдельных отраслей, в первую очередь малого и среднего бизнеса. В 2022 г. численность занятых на предприятиях малого бизнеса в Ленинградской области составила 57,8 тыс. человек, в 2021-м – 57,4 тыс.5 Отметим, что такие предприятия в периоды кризисов нуждаются не только в эффективной внешней поддержке, но и в переориентации на диверсифицированные производства и сбыт для обеспечения устойчивого экономического развития (Космачева, 2022). Малый и средний бизнес сильно интегрирован не только во внутреннюю экономику, но и во внешнюю, зависим от основных трендов ее развития и, имея потенциал к адаптации, способен быстро трансформироваться под необходимые логистические связи и требования рыночной конъюнктуры.

В области данное направление реализуется успешно. Так, региональные власти в 2022 г. помогли выйти на международный рынок 31 предприятию малого и среднего бизнеса. С помощью регионального Центра поддержки экспорта за 9 месяцев ленинградские производители заключили 63 договора о поставках своей продукции за границу, что является лучшим показателем по Северо-Западному федеральному округу1. Также в районах области открываются бизнес-инку-баторы, в частности в 2023 г. в поселке Тайцы Гатчинского района планируется открыть первый в регионе бизнес-инкубатор для развития креативных индустрий, где к концу года смогут разместиться около 50 резидентов2. Но в качестве проблемы следует отметить то, что многие предприниматели недостаточно осведомлены о существующих мерах поддержки либо в силу разных причин не решаются ими воспользоваться. Поэтому в настоящее время власти региона заявляют о принятии решений по созданию удобной экосистемы для поддержки инвесторов – «Зеленого коридора для инвестора»3, что позволит избежать избыточных проверок и контроля.

Заключение . Таким образом, сегодня промышленное производство рассматривается как основной стратегический ресурс и внутренний источник развития национальной и региональной экономики. В условиях беспрецедентного санкционного давления 2022–2023 гг. производственные предприятия Ленинградской области смогли реализовать многие адаптационные меры: изменили контрагентов, в том числе за счет российских производителей, поменяли логистические цепочки, оптимизировали расходы, наладили отечественный выпуск комплектующих и запасных частей, освоили отдельные виды работ по сервисному обслуживанию, эффективно использовали меры поддержки региональных властей и инфраструктурных институтов. Соответственно, можно сделать вывод, что регион двигается по пути смешанной структурной перестройки, с одной стороны, ориентируясь на внутренние ресурсы (производство комплектующих, импортозаме-щение), с другой – осуществляя поиск возможности установления новых договоренностей и путей взаимодействия с зарубежными компаниями из дружественных стран. Следовательно, экономическая структура региона в силу выявленных факторов не претерпит существенной долговременной трансформации.

Некоторые изменения возможны в повышении общей доли транспортировки, в том числе сокращении транспортировки насыпных грузов и увеличении наливных – в силу изменения маршрутов поставок ленинградских морских портов; возрастании доли торговли в ущерб развитию производства (в силу ухода иностранных промышленных предприятий); сокращении доли технологических, экспортных компаний, предприятий малого и среднего бизнеса; увеличении доли предприятий военно-промышленного комплекса. Но приведенные тренды, вероятнее всего, будут иметь краткосрочный характер и действовать на протяжении не более 2–3 лет, после чего, при условии грамотного государственного регулирования, экономика региона вернется к стабильной и устоявшейся структуре производства.

Список литературы Факторы структурной трансформации экономики Ленинградской области в новых условиях

- Двас Г.В., Бушенева Ю.И. Трансформация стратегических приоритетов развития транспортных каркасов приграничных регионов под влиянием геополитических и геоэкономических изменений // Экономика Северо-Запада: проблемы и перспективы развития. 2022. № 4 (71). С. 4-10. https://doi.org/10.52897/2411-4588-2022-4-4-10.

- Космачева Н.М. Трансформация рисков малого и среднего предпринимательства // Проблемы и пути социально-экономического развития: город, регион, страна, мир : сб. ст. ХIII Всерос. науч.-практ. конф. с междунар. участием / отв. ред. Н.М. Космачева. СПб., 2022. С. 55-63.

- Чернышов П.П. Перспективные инвестиционные проекты Ленинградской области // Вестник образования и развития науки Российской академии естественных наук. 2018. № 4. С. 66-68.