Финансовая модель для оценки эффективности управления лизинговым финансированием

Автор: Абдуллина Л.И., Ахмадуллина Д.А.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 1 (68), 2020 года.

Бесплатный доступ

Статья посвящена разработке методических подходов к построению финансовой модели лизингового финансирования для принятия управленческих решений при прогнозировании денежных потоков

Лизинговое финансирование, лизинг, портфель, управление, денежные потоки

Короткий адрес: https://sciup.org/140247514

IDR: 140247514 | УДК: 338.1

Текст научной статьи Финансовая модель для оценки эффективности управления лизинговым финансированием

Поскольку лизингодатель выступает в роли инвестора, для финансирования лизинговых операций, у лизинговой компании должна быть выстроена модель управления данным видом финансирования. А для этого необходимо исходить из условий, влияющих на выстраивание данной модели, которая и будет определять механизм управления лизинговым финансированием.

В силу отсутствия единой методики построения модели, позволяющей принимать управленческие решения по лизинговому финансированию, мы исходим из того положения, что построение финансовой модели и, соответственно, управление должны основываться на политике формирования лизингового портфеля.

Целью построения финансовой модели является прогнозирование и мониторинг денежных потоков по лизинговому финансированию, выявление рисков и своевременное принятие эффективных управленческих решений по их устранению.

Нами разработаны следующие методические подходы к построению финансовой модели лизингового финансирования для принятия управленческих решений при прогнозировании денежных потоков лизинговой компании:

-

1. По качеству лизингового портфеля

-

2. По срокам подписания и погашения лизинговых договоров;

-

3. По коэффициентам инкассации исполнения лизинговых обязательств;

-

4. С учетом роста продаж и сезонности с помощью линейного тренда.

При анализе качества существующего лизингового портфеля все клиенты классифицируются на 4 группы по степени своевременности выполнения своих обязательств. Критерии группировки:

-

— Группа А: выполнение обязательств в срок;

— Группа В: отсрочка платежа до 10 дней;

— Группа С: отсрочка платежа до 1 месяца;

— Группа D: отсрочка платежа более 1 месяца.

Лизинговый портфель можно считать качественным, если клиенты «Группа А» и «Группа В» преобладают в общей доле портфеля, то есть составляют более 50%.

Анализ качества лизингового портфеля дает возможность:

-

— Систематизировать портфель в аспекте стабильного получения денежного потока (выручки) по планируемому периоду;

— Выявить проблемных и безнадежных клиентов, которые будут входить в группу риска, что позволит своевременно разработать систему мер для работы с данными клиентами. Это позволит заранее заложить определённый процент проблемных клиентов.

— Прогнозировать риски и возможный дефицит денежных средств компании, так как это риски несвоевременного исполнения обязательств самой лизинговой компании перед кредиторами.

К примеру, портфель лизинговой компании состоит из 500 000 договоров лизинга. Из них по 125 000 договоров ежемесячные платежи поступают в срок по графику платежей, что составляет 25% общей доли портфеля. По 225 000 договорам лизинга (45%) платежи поступают с просрочкой до 10 дней. По 115 000 договорам лизинга (23%) ежемесячные платежи поступают с задержкой до 1 месяца. По 35 000 договорам лизинга (7%) ежемесячные платежи поступают с задержкой более 1 месяца, но не более 2 месяцев. Данные предположения отражены в таблице 1.

Таблица 1

Качество лизингового портфеля АО ВТБ Лизинг

|

Группировка клиентов по степени своевременности выполнения своих обязательств |

Срок исполнения обязательств |

Доля в портфеле (%) |

|

Группа А (положительные дебиторы) |

В срок |

25 |

|

Клиент А1 |

15 |

|

|

Клиент А2 |

8 |

|

|

Клиент А3 |

2 |

|

|

Группа В (удовлетворительные дебиторы) |

Отсрочка до 10 дней |

45 |

|

Клиент В1 |

28 |

|

|

Клиент В2 |

11 |

|

|

Клиент В3 |

6 |

|

|

Группа С (проблемные дебиторы) |

Отсрочка до 1 месяца |

23 |

|

Клиент С1 |

12 |

|

|

Клиент С2 |

8 |

|

|

Клиент С3 |

3 |

|

|

Группа D ( рисковые дебиторы) |

Отсрочка более 1 месяца |

7 |

|

Клиент D1 |

4 |

|

|

Клиент D2 |

2 |

|

|

Клиент D3 |

1 |

Исходя из данных таблицы 1 можно сделать вывод, что лизинговая компания может заранее планировать 70% стабильных денежных потоков, которые формируются за счет групп А и В. А 30% доли лизингового портфеля составляют проблемные клиенты (группы клиентов C и D). Лизинговая компания должна заранее начинать работу с данными клиентами и искать привлечение дополнительных источников финансирования для своевременного выполнения обязательств перед кредиторами.

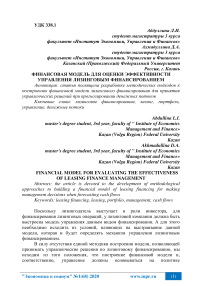

Качество лизингового портфеля зависит не только от количества положительных и удовлетворительных дебиторов, но и от суммы лизинговых обязательств. Исходя из того, что портфель является качественным в случае 51% и более доли своевременных денежных поступлений, то предположим, что общая сумма лизинговых платежей равны 1 000 000 рублей, из них 510 000 рублей – стабильные денежные потоки. 510 000 рублей лизинговых платежей могут формировать 20 положительных лизингополучателей и оплачивать стабильно по 25 500 рублей, так и 3 положительных лизингополучателя и оплачивать по 170 000 рублей (рисунок 1).

Лизинговые платежи, руб.

Лизинговые платежи, руб.

А1 ■ А2 ■ А3 ■ А4 ■ А5 ■ А6 ■ А7

А8 ■ А9 ■ А10 В1 В2 В3 В4

В5 В6 В7 В8 В9 В10

А1 ■ А2 В1

Рис. 1 Способы поступления денежных потоков

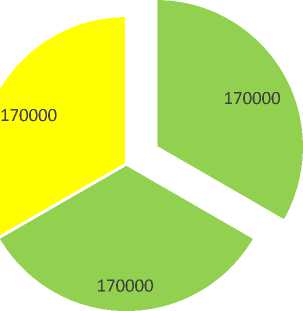

Исходя из вышеизложенного, планировать и контролировать денежные потоки в суммарном выражении позволит подход формирования финансовой модели прогнозирования денежных потоков по срокам подписания и погашения лизинговых договоров. В таблице 2 предложена модель, которая позволит отследить денежные потоки по срокам возникновения и ежемесячного погашения обязательств лизингополучателя.

Таблица 2

Сроки подписания и погашения лизинговых договоров

|

Гр. клиен тов |

Дата подписания договора |

Сумма договора (руб.) |

||||||||

|

ежемесячная оплата |

задержка до 10 дней |

задержка до 1 месяца |

задержка до 2 месяцев |

|||||||

|

дата плат ежа |

сумма |

дата плат ежа |

сумма |

дата плат ежа |

сумма |

дата плат ежа |

сумма |

|||

|

А1 |

11.12.18 |

5 850 000 |

11.07 |

162 500 |

||||||

|

А2 |

08.02.19 |

4 980 000 |

08.07 |

138 333 |

||||||

|

А3 |

05.05.19 |

7 250 000 |

05.07 |

201 389 |

||||||

|

В1 |

08.10.18 |

1 200 000 |

08.07 |

18.07 |

33 333 |

|||||

|

В2 |

02.03.19 |

4 650 000 |

02.07 |

12.07 |

129 166 |

|||||

|

В3 |

19.05.19 |

2 890 000 |

19.07 |

29.07 |

80 277 |

|||||

|

С1 |

20.01.19 |

3 260 000 |

20.07 |

20.08 |

90 555 |

|||||

Предположим, что на определенную дату у лизинговой компании планируются ежемесячные платежи в размере 1 401 662 руб./месяц на протяжении года. Из них клиенты А1, А2, А3 стабильно в срок погашают ежемесячные обязательства перед лизингодателем, и общая сумма составляет 502 222 руб./месяц. Это свидетельствует о том, что на протяжении года данные платежи будут поступать стабильно. То же самое можно сказать про клиентов В1, В2, В3, сумма ежемесячных платежей которых составляет 242 776 руб./месяц. Следовательно, лизинговая компания может планировать стабильные ежемесячные поступления в размере 744 998 руб./месяц из из 1 401 662 руб./месяц, которые должны поступить. Сумма стабильных денежных потоков в общей доле ожидаемых лизинговых поступлений составляет 53%. Исходя из данных модели лизинговый портфель можно назвать качественным.

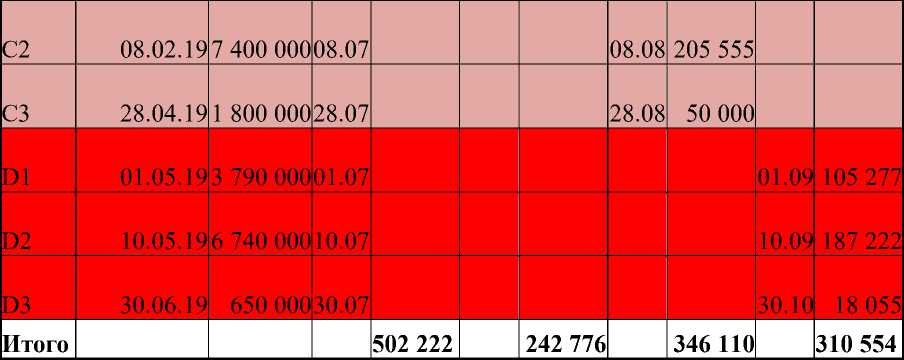

Также планировать денежные потоки можно с помощью вычисления коэффициента инкассации. Этот показатель определяет долю оплаты в заданном промежутке времени за уже заключенные сделки. Таким образом организация инкассирует, то есть собирает, средства от должников (рисунок 2).

Поступления денежных средств (отчетный месяц)

Рис.2 Поступления денежных средств компании1

За основу берется планируемая выручка лизинговой компании на определенный период и реальные поступления денежных средств (Таблица 3).

Таблица 3

Коэффициент инкассации

|

Периоды |

Выручка, руб. |

прошлый месяц, руб. |

текущий месяц, руб. |

след. месяц, руб. |

второй месяц за текущим, руб |

|

Июль |

563 500 |

162 500 |

189 000 |

90 500 |

121 500 |

|

Август |

566 040 |

170 900 |

182 500 |

100 750 |

111 890 |

|

Сентябрь |

604 200 |

205 000 |

200 900 |

127 500 |

70 800 |

|

Итого |

1 733 740 |

538 400 |

572 400 |

318 750 |

304 190 |

|

коэффициент инкассации (доля, %) |

31,05% |

33,02% |

18,39% |

17,55% |

Коэффициент инкассации рассчитывается по следующей формуле 12:

к инк В

, (1)

где ДЗn –дебиторская задолженность в интервале n;

Bt – выручка текущего месяца.

Если ожидаемые денежные потоки поступают в срок, то значение коэффициента инкассации приравнивается 1.

Данный коэффициент позволяет составить план погашения

-

1 Прогноз продаж на основе расчета коэффициента инкассации. URL: https://ddei3-0-ctp.trendmicro.com:443/wis/clicktime/v1/query?url=http%3a%2f%2fbestsaldo.ru%2fblog%2ffinansovyy%2danaliz %2fprognoz%2dzadolzhennosti%2dna%2dosnove%2drascheta%2dkoeffitsienta%2dinkassatsii&umid

-

2 Коэффициент инкассации дебиторской задолженности (формула). URL: https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/koefficient_inkassacii_debitorskoj_zadolzhennosti_formula/

дебиторской задолженности, спрогнозировать остаток дебиторской задолженности на конец каждого месяца и оценить сроки поступления денежных средств.

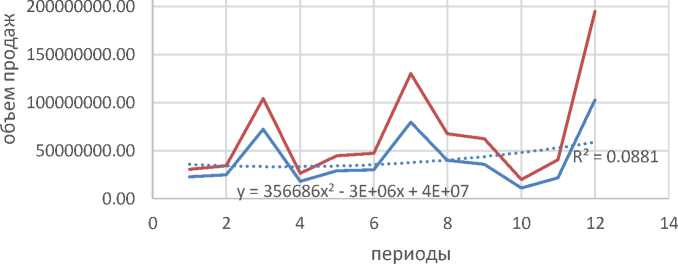

Спрогнозировать необходимый на будущий год объем инвестиций позволит использование линейного тренда. Для этого необходимо спрогнозировать продажи с учетом роста и сезонности. Проанализируем продажи за 12 месяцев предыдущего года и построим прогноз на 3 месяца следующего года с помощью линейного тренда. Каждый месяц это для нашего прогноза 1 период (х).

Уравнение линейного тренда 23:

yt = bx + a, (2)

где yt — значение линейного тренда;

x — номер периода;

a — точка пересечения с осью y на графике (минимальный порог);

b — увеличение последующих значений временного ряда.

Допустим, у лизинговой компании имеются следующие статистические данные по продажам за прошлый год (таблица 4).

Таблица 4

Объем продаж лизинговой компании

|

месяц |

объем продаж (у) |

периоды (х) |

|

январь |

22872556,00 |

1 |

|

февраль |

24813141,00 |

2 |

|

март |

72342480,00 |

3 |

|

апрель |

17842580,00 |

4 |

|

май |

28894604,00 |

5 |

|

июнь |

29894894,00 |

6 |

|

июль |

79344196,00 |

7 |

|

август |

39884232,00 |

8 |

|

сентябрь |

35795547,00 |

9 |

|

октябрь |

11087480,00 |

10 |

|

ноябрь |

21801468,00 |

11 |

|

декабрь |

102748856,00 |

12 |

Определим коэффициенты уравнения линейного тренда по формулам 3 и 4.

, L ху-пху

b = F^-“ L х2-пх2

где b – константа или коэффициент при переменной х, увеличение последующих значений временного ряда;

-

3 Построение линейного тренда. URL: https://ddei3-0-

ctp.trendmicro.com:443/wis/clicktime/v1/query?url=https%3a%2f%2fbookaa.ru%2foperatsionnyy%2dmenedzhme nt%2fpostroenie%2dlinejnogo%2dtrenda.html&umid=6283E4BC-9C28-E205-AE9E-C5E12AD45DF9&auth=beb4c8affb88c824954d4e857f1a574200d1413f-85cc10bfcdac980c1de2635a09b0feafbd785d85

n – количество периодов;

х – номер периода времени;

y – объем продаж.

a = у — bx, (4)

где a – константа или коэффициент при переменной х, точка пересечения с осью y на графике (минимальный порог);

-

у - среднее значение объема продаж;

-

b – константа или коэффициент при переменной х;

-

x - среднее значение периода времени.

250000000.00

Чтобы определить коэффициенты сезонности, сначала найдем отклонение фактических данных от значений тренда («продажи за год» / «линейный тренд»). Рассчитаем средние продажи за год. С помощью формулы СРЗНАЧ. Определим индекс сезонности для каждого месяца (отношение продаж месяца к средней величине). Фактически нужно каждый объем продаж за месяц разделить на средний объем продаж за год. В ячейке H2 найдем общий индекс сезонности через функцию: =СРЗНАЧ(G2:G13). На основе полученных данных составляем прогноз по продажам на следующий год с учетом сезонности (рисунок 3).

|

месяц |

объем продаж (у) ’ |

пери оды й |

ху |

уравнение тренда |

откло нение |

Индекс сезонно сти |

перио д для прогн оза |

значение тренда |

Прогноз продаж с учетом сезонности |

|

январь |

Г 22872556,00 |

1 |

228 725 56,00 |

29169164,42 |

0,78 |

0,56 |

13 |

54131357 |

30 487 991,48 |

|

февраль |

' 24813141,00 |

2 |

49626282,00 |

31249347,16 |

0,79 |

0,61 |

14 |

56211540 |

34 345 704,20 |

|

март |

' 72342480,00 |

3 |

217027440,00 |

33329529,91 |

2,17 |

1,78 |

15 |

58291723 |

103 840 191,82 |

|

апрель |

17842580,00 |

4 |

71370320,00 |

35409712,65 |

0,50 |

0,44 |

16 |

60371906 |

26 525 143,03 |

|

май * |

' 28894604,00 |

5 |

144473020,00 |

37489895,39 |

0,77 |

0,71 |

17 |

62452088 |

44 43 5 3 81,14 |

|

июнь |

' 29894894,00 |

6 |

179369364,00 |

39570078,13 |

0,76 |

0,74 |

18 |

64532271 |

47 504 982,76 |

|

июль |

79344196,00 |

7 |

555409372,00 |

41650260,87 |

1,91 |

1,95 |

19 |

66612454 |

130 147 488,98 |

|

август |

' 39884232,00 |

8 |

319073856,00 |

43730443,61 |

0,91 |

0,98 |

20 |

68692637 |

67 464 703,67 |

|

сентябрь |

' 35795547,00 |

9 |

322159923,00 |

45810626,35 |

0,78 |

0,88 |

21 |

70772819 |

62 382 201,53 |

|

октябрь |

Г 11087480,00 |

10 |

110874800,00 |

47890809,09 |

0,23 |

0,27 |

22 |

72853002 |

19 890 490,79 |

|

ноябрь |

21801468,00 |

И |

239816148,00 |

49970991,84 |

0,44 |

0,54 |

23 |

74933185 |

40 227 692,94 |

|

декабрь __ |

102748856,00 |

12 |

1232986272,00 |

52051174,58 |

1,97 |

2,53 |

24 |

77013367 |

194 853 542,89 |

Рис.3 Общая картина прогноза продаж

На рисунке 4 показан наглядный график прогноза продаж с учетом сезонности продаж.

Прогноз продаж с учетом сезонности

2019 год

2020 год

Poly. (2019 год)

Рис. 4 График прогноза продаж

Таким образом, применение финансовой модели лизингового финансирования для принятия управленческих решений при прогнозировании денежных потоков позволит повысить эффективность управления лизинговым финансированием в связи с:

— планированием погашения лизинговых обязательств лизингополучателей:

— планированием стабильных денежных поступлений;

— выявлением доли проблемных клиентов;

— планированием мероприятий по работе с проблемными клиентами;

— выявлением потребности лизинговой компании в дополнительных источниках финансирования;

— планированием размеров будущих инвестиций.

Список литературы Финансовая модель для оценки эффективности управления лизинговым финансированием

- Коэффициент инкассации дебиторской задолженности (формула). URL: https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/koefficient_inkassacii_debitorskoj_zadolzhennosti_formula

- Построение линейного тренда. URL: https://ddei3-0-ctp.trendmicro.com:443/wis/clicktime/v1/query?url=https%3a%2f%2fbookaa.ru%2foperatsionnyy%2dmenedzhment%2fpostroenie%2dlinejnogo%2dtrenda.html&umid=6283E4BC-9C28-E205-AE9E-C5E12AD45DF9&auth=beb4c8affb88c824954d4e857f1a574200d1413f-85cc10bfcdac980c1de2635a09b0feafbd785d85

- Прогноз продаж на основе расчета коэффициента инкассации. URL: https://ddei3-0-ctp.trendmicro.com:443/wis/clicktime/v1/query?url=http%3a%2f%2fbestsaldo.ru%2fblog%2ffinansovyy%2danaliz%2fprognoz%2dzadolzhennosti%2dna%2dosnove%2drascheta%2dkoeffitsienta%2dinkassatsii&umid=6283E4BC-9C28-E205-AE9E-C5E12AD45DF9&auth=beb4c8affb88c824954d4e857f1a574200d1413f-3d8cf9cfc24147ff1b3981cd4e3e53015514063f