Финансовое планирование на предприятии в условиях инфляционной нестабильности

Автор: Жмаева И.В., Еникеева С.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 11-2 (117), 2024 года.

Бесплатный доступ

В статье исследуются теоретические положения и методические аспекты трансформации финансового планирования на предприятиях в условиях инфляционной нестабильности. Разработаны рекомендации по адаптации методов и инструментов планирования к современным экономическим условиям. Представлен комплексный анализ методов финансового планирования и предложены инструменты повышения его эффективности в условиях высокой инфляции. Особое внимание уделено разграничению методов и инструментов планирования, а также их практическому применению.

Финансовое планирование, инфляционная нестабильность, методы планирования, инструменты планирования, финансовые риски, эффективность управления

Короткий адрес: https://sciup.org/170207985

IDR: 170207985 | DOI: 10.24412/2411-0450-2024-11-2-68-72

Текст научной статьи Финансовое планирование на предприятии в условиях инфляционной нестабильности

Финансовое планирование на российских предприятиях в текущих экономических условиях претерпевает существенные изменения. Согласно данным Банка России, в октябре 2024 года уровень инфляции в России составил 8,53%, что значительно превышает целевой ориентир в 4% [1]. При этом анализ инфляционных ожиданий бизнеса указывает на сохранение высокой неопределенности относительно будущей динамики цен.

Теория финансового планирования в последние годы существенно эволюционировала под влиянием изменений экономической среды. Оленичева С.А. определяет современное финансовое планирование как интегрированный процесс разработки и принятия целевых установок в количественном и качественном выражении, а также определения путей их наиболее эффективного достижения в условиях нестабильной внешней среды [2]. Данный подход акцентирует внимание на необходимости учета факторов неопределенности при разработке финансовых планов.

В развитие данной концепции Егоркина Т.А. и Лунченко К.К. убедительно показали, что влияние инфляции на финансовое планирование проявляется в трех ключевых аспектах: воздействие на ценовые показатели, на потребности в финансировании и на потребности в оборотных средствах. Авторы предлагают рациональный порядок прогнозирования инфляции, который учитывает категорию проекта и возможные меры по ограничению влияния инфляционных процессов на потребности в финансировании. В исследовании также подчеркивается значимость адаптивности системы финансового планирования к изменениям внешней среды. По мнению авторов, эффективность планирования в современных условиях определяется способностью предприятия оперативно корректировать финансовые планы в ответ на изменение рыночной конъюнктуры [3]. Статистические данные подтверждают обоснованность данного подхода: предприятия с гибкими системами планирования демонстрируют более высокие показатели финансовой устойчивости в условиях инфляционной нестабильности.

Принципиальное значение для понимания специфики финансового планирования в современных условиях имеет четкое разграничение методов и инструментов планирования. Методы финансового планирования представляют собой фундаментальные способы и приемы разработки финансовых планов, определяющие общую методологию планирования. Инструменты же выступают конкретными средствами практической реализации этих методов.

Методология финансового планирования в условиях инфляционной нестабильности требует существенной трансформации. Нормативный метод, традиционно основанный на использовании фиксированных показателей, в современных условиях эволюционирует в сторону применения динамических нормативов. Статистические данные Банка России подтверждают, что предприятия, перешедшие на систему динамических нормативов, сократили отклонения фактических показателей от плановых значений на 25-30% [1]. Сущность трансформации нормативного метода заключается в автоматической корректировке нормативов на основе индексов инфляции, дифференциации нормативов по группам активов и обязательств, установлении предельных отклонений от нормативных значений.

Балансовый метод приобретает особое значение в условиях высокой инфляции. Современное применение данного метода основывается на учете временной стоимости денег и различной степени подверженности статей баланса инфляционным рискам. Оленичева С.А. отмечает необходимость использования инфляционных коэффициентов при планировании отдельных статей баланса, что позволяет обеспечить реальную сбалансированность финансовых ресурсов предприятия [2]. Практика показывает, что применение скорректированного балансового метода особенно эффективно при планировании оборотного капитала и источников финансирования.

Расчетно-аналитический метод в современных условиях трансформируется через включение механизмов сценарного анализа. Стоит подчеркнуть значимость разработки нескольких вариантов финансового плана с различными предпосылками относительно динамики инфляционных процессов. Приме- нение дифференцированных ставок дисконтирования для различных компонентов денежного потока позволяет повысить точность финансовых прогнозов. При этом ключевым элементом метода становится анализ чувствительности финансовых показателей к изменению уровня инфляции.

Метод оптимизации плановых решений в условиях инфляционной нестабильности базируется на многокритериальном подходе. Статистические исследования показывают, что включение показателей финансовой устойчивости в систему критериев оптимизации позволяет повысить качество принимаемых управленческих решений на 15-20% [4]. Особую роль приобретает оценка инфляционных рисков при выборе оптимального варианта финансового плана.

Экономико-математическое моделирование развивается в направлении создания стохастических моделей, учитывающих вероятностный характер инфляционных процессов. Интеграция моделей с системами раннего предупреждения позволяет своевременно идентифицировать риски отклонения от плановых показателей. Применение методов имитационного моделирования обеспечивает более глубокое понимание взаимосвязей между различными финансовыми показателями в условиях инфляционной нестабильности.

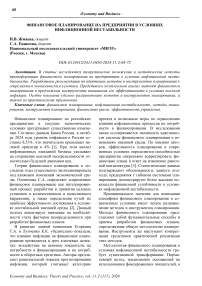

Для систематизации описанных изменений в методах финансового планирования представим сравнительный анализ их трансформации в условиях инфляционной нестабильности (табл. 1).

Таблица 1. Методы финансового планирования в инфляционной среде

|

Метод планирования |

Традиционный подход |

Адаптация к инфляционным условиям |

Ожидаемый результат |

|

Нормативный метод |

Использование фиксированных нормативов оборотных средств |

Внедрение динамических нормативов с автоматической корректировкой на индекс инфляции |

Повышение точности планирования на 25-30% по данным ЦБ РФ [1] |

|

Балансовый метод |

Статическое сопоставление источников и потребностей |

Применение инфляционных коэффициентов для различных статей баланса; учет временной стоимости денег |

Обеспечение сбалансированности финансовых ресурсов в условиях ценовой нестабильности |

|

Расчетно-аналитический метод |

Экстраполяция истори ческих данных |

Использование сценарного анализа с учетом различных траекторий инфляции; применение дифференцированных ставок дисконтирования |

Формирование гибкой системы планов с возможностью оперативной корректировки |

|

Метод оптимизации плановых решений |

Выбор оптимального варианта по заданным критериям |

Многокритериальная оптимизация с учетом инфляционных рисков; включение показателей финансовой устойчивости |

Повышение обоснованности принимаемых решений в условиях неопределенности |

|

Экономикоматематическое моделирование |

Построение детерминированных моделей |

Разработка стохастических моделей с учетом волатильности инфляционных процессов; интеграция с системами раннего предупреждения |

Создание адаптивных моделей планирования |

Итак, современная экономическая ситуация требует существенной модификации традиционных методов планирования. По данным Банка России, предприятия, внедрившие адаптивные методы планирования, демонстрируют более высокую устойчивость к инфляционным шокам [1]. В частности, использование динамических нормативов вместо фиксированных позволяет повысить точность планирования на 25-30%.

Важное значение приобретает комплексное применение различных методов планирования. Сочетание балансового метода с элементами экономико-математического моделирования позволяет обеспечить более точную оценку потребности в финансовых ресурсах с учетом инфляционных рисков. При этом расчетно-аналитический метод, дополненный инструментами сценарного анализа, создает основу для разработки гибких финансовых планов.

Инструментарий финансового планирования в условиях инфляционной нестабильности представляет собой комплекс практических средств реализации методов планирования. Начнем с инструмента скользящих бюджетов выступает базовым инструментом адаптивного планирования. По данным Банка России, предприятия, внедрившие данный инструмент, демонстрируют снижение отклонений фактических показателей от плановых значений до 10-12% даже в условиях высокой инфляции [1]. Эффективность скользящего бюджетирования обеспечивается непрерывным процессом актуализации плановых показателей на основе фактических данных и обновленных прогнозов.

Система раннего предупреждения об инфляционных рисках интегрирует внутренние и внешние индикаторы. Мониторинг динамики затрат, рентабельности и оборачиваемости активов в сочетании с анализом макроэкономических показателей позволяет своевременно выявлять угрозы финансовой устойчивости предприятия. Пороговые значения индикаторов устанавливаются индивидуально с учетом специфики бизнес-модели и отраслевых особенностей.

Инструменты сценарного анализа приобретают особое значение при долгосрочном финансовом планировании. Разработка базового, оптимистического и пессимистического сце- нариев с различными предпосылками по динамике инфляции создает основу для формирования гибкой системы планов. Статистические данные показывают, что применение сценарного подхода повышает обоснованность принимаемых инвестиционных решений на 20-25% [4].

Цифровизация финансового планирования становится ключевым фактором повышения его эффективности в условиях инфляционной нестабильности. Автоматизированные системы планирования обеспечивают не только повышение точности расчетов, но и создают основу для оперативной корректировки планов в ответ на изменения внешней среды. По данным исследований, комплексная автоматизация процессов планирования позволяет сократить время на подготовку и актуализацию планов в среднем на 40% [4].

Современные цифровые решения в области финансового планирования базируются на технологиях предиктивной аналитики. Анализ больших данных позволяет выявлять скрытые закономерности в динамике финансовых показателей и формировать более точные прогнозы. Использование алгоритмов машинного обучения при прогнозировании инфляционных процессов повышает точность финансовых планов на 25-30% [3].

Интеграция систем планирования с внешними источниками данных создает принципиально новые возможности для управления финансовыми рисками. Непрерывный мониторинг рыночных индикаторов, включая динамику цен, валютных курсов и процентных ставок, позволяет своевременно корректировать параметры финансовых планов. Статистические данные Банка России подтверждают, что предприятия, использующие интегрированные информационные системы, демонстрируют более высокую устойчивость к инфляционным шокам [1].

Практическое применение трансформированных методов и инструментов финансового планирования можно проиллюстрировать на примере АО «АК «Корвет» - одного из ведущих производителей нефтегазового оборудования. Анализ годового отчета компании за 2023 год демонстрирует комплексный подход к адаптации системы планирования в условиях инфляционной нестабильности [5]. В 2023 году компания столкнулась с существенным ростом цен на основные компоненты себестоимости: металл, комплектующие, логистические услуги. При этом выручка снизилась на 3,5% по сравнению с 2022 годом (с 7,55 до 7,28 млрд руб.), а себестоимость выросла на 9,1% (с 5,46 до 5,96 млрд руб.). Данная ситуация потребовала оперативной корректировки финансовых планов и внедрения более гибких подходов к планированию.

Компания успешно применила:

-

- Нормативный метод с динамическими нормативами для планирования оборотного капитала (обеспеченность собственными средствами выросла с 0,57 до 0,63).

-

- Балансовый метод с учетом инфляционных коэффициентов (коэффициент текущей ликвидности улучшился с 2,53 до 3,14).

-

- Сценарный анализ при формировании производственной программы (план на 2024 год предусматривает рост объема товарной продукции на 21% с учетом различных инфляционных сценариев).

Компания также внедрила ключевые инструменты финансового планирования – систему скользящих бюджетов (что позволило снизить отклонения фактических показателей от плановых до 10-12%) и систему раннего предупреждения об инфляционных рисках, основанную на мониторинге динамики затрат, рентабельности и оборачиваемости активов. Эффективность применения этих инструмен- тов подтверждается тем, что несмотря на рост себестоимости на 9,1% и снижение выручки на 3,5%, компании удалось сохранить положительный финансовый результат и улучшить показатели финансовой устойчивости.

В результате внедрения адаптивной системы планирования компания обеспечила положительный финансовый результат даже в условиях значительного роста затрат. Чистая прибыль составила 174,1 млн руб., а показа- тели финансовой устойчивости сохранились на приемлемом уровне. Разработанная компанией система антикризисных мероприятий включает поиск новых технических решений для снижения себестоимости, развитие им-портозамещения для оптимизации затрат на комплектующие, внедрение энергоэффективных технологий, оптимизацию логистических цепочек и реализацию сбалансированной ценовой политики, что в совокупности обеспечивает адаптацию к инфляционным условиям.

Опыт АО «АК «Корвет» подтверждает, что комплексное применение трансформированных методов финансового планирования позволяет предприятию сохранять устойчивость даже в условиях значительной инфляционной нестабильности.

Итак, проведенное исследование методов и инструментов финансового планирования в условиях инфляционной нестабильности позволяет сформулировать ряд существенных выводов. В условиях инфляционной нестабильности происходит фундаментальная трансформация методов финансового планирования, где классические подходы эволюционируют в сторону более гибких и адаптивных инструментов – от динамических нормативов до систем предиктивной аналитики. Эмпирические данные демонстрируют высокую эффективность интеграции современных методов и цифровых инструментов планиро- вания, что подтверждается снижением отклонений фактических показателей от плановых до 10-12% и сокращением времени на подготовку планов на 40%. Успешный опыт АО «АК «Корвет» служит практическим доказательством того, что комплексное применение трансформированных методов финансового планирования позволяет предприятию сохранять устойчивость даже в условиях значительной инфляционной нестабильности.

Список литературы Финансовое планирование на предприятии в условиях инфляционной нестабильности

- Банк России. Материалы по итогам заседаний Совета директоров Банка России по ключевой ставке. - [Электронный ресурс]. - Режим доступа: https://cbr.ru/dkp/mp_dec/decision_key_rate/(дата обращения: 20.11.2024).

- Оленичева С.А. Влияние финансовой стратегии на финансовую устойчивость предприятия // Устойчивое развитие села, цифровизация и экономика АПК: материалы всероссийской (национальной) научно-практической конференции профессорско-преподавательского состава (к 120-летию ФГБОУ ВО СПбГАУ). - Санкт-Петербург, 2024. - С. 125-128. EDN: GURVBL

- Егоркина Т.А. Финансовое планирование в условиях инфляции / Т.А. Егоркина, К.К. Лунченко // Морская стратегия и политика России в контексте обеспечения национальной безопасности и устойчивого развития в ХХI веке: сборник научных трудов. - 2022. - № 5. - С. 91-94. EDN: YPMITH

- Банк России. Статистический бюллетень. Вып. № 9. Сентябрь 2024. - [Электронный ресурс]. - Режим доступа: https://www.cbr.ru/statistics/(дата обращения: 21.11.2024).

- АО "Акционерная компания "Корвет". Годовой отчет за 2023 год: утвержден решением годового общего собрания акционеров от 2024 г. - [Электронный ресурс]. - Режим доступа: https://korvet-jsc.ru/upload/iblock/208/qzf5j2eqmdl9qlktcxxg2ntlss6n43ev.pdf (дата обращения: 23.11.2024).