Характерные черты деятельности ТНК индустрии моды в условиях динамичных рыночных изменений

Автор: Долженко И.Б.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 9-1 (67), 2020 года.

Бесплатный доступ

Актуальность статьи связана с формированием глобального рынка модной одежды и происходящими значительными изменениями как в конкуренции так и в поведении потребителей. Тенденции на мировом рынке модной одежды формирует небольшая группа ТНК индустрия моды, в частности Inditex и H&M.Статья посвящена характерным чертам деятельности ТНК быстрой моды в условиях динамичных рыночных изменений. Быстрая реакция на изменения потребительских предпочтений, гибкая производственная система, четкая логистика наряду с глобальным маркетингом, эффективно системой коммуникаций и исключительно внимательным отношениям к потребителям являются характерными чертами комплекса деятельности наиболее успешных ТНК индустрии моды.

Транснациональные корпорации, индустрия моды, глобализация, глобальная цепочка создания стоимости, цифровая трансформация, глобальная производственная система, глобальный маркетинг, потребительские предпочтения

Короткий адрес: https://sciup.org/170190095

IDR: 170190095 | DOI: 10.24411/2411-0450-2020-10705

Текст научной статьи Характерные черты деятельности ТНК индустрии моды в условиях динамичных рыночных изменений

В современных условиях анализ показателей финансовой отчетности торгового предприятия является ключевым для определения инвестиционной привлекательности. Однако используя только данные финансовой отчетности в отрыве от особенностей сферы деятельности компании, не всегда возможно точно спрогнозировать ее положение на рынке ценных бумаг. Поэтому развитие информационной базы инвестиционного анализа расширяет его возможности, что позволяет инвестору принимать более взвешенные решения по вложению средств.

Расширение информационной базы инвестиционного анализа торговых предприятий с целью расширения его возможностей.

Объектом исследования является инструментарий анализа работы торговых предприятия, предметом – возможность его применения для оценки их инвестиционной привлекательности.

Актуальность темы определяется тем, что инвестор, осуществляя инвестиции, берет на себя определенный финансовый риск. Оценка инвестиционной привлекательности предприятия является одним из эффективных подходов, направленным на снижение финансового риска.

Новизна исследования заключается в рассмотрении в качестве информационной базы совокупности финансовой и нефинансовой отчетности организаций, которая содержит все необходимые показатели для расширения возможностей инвестиционного анализа.

В работе М.В. Кузнецовой поднималась проблема оценки эффективности торговых предприятий и затрагивался методологический аспект – в основе исследования был положен ресурсный подход, который позволяет оценить их отдачу [1].

Также, в работе А.Б. Кадыгалиевой представлена классификация методов оценки конкурентоспособности предприятий, их сравнение, а также определение их достоинств и недостатков, определение свойств, и выявление оптимального метода оценки конкурентоспособности предприятия. Однако в данных работах не были приведены методы оценки эффективности торговых предприятий, которые бы учитывали специфику отрасли [2].

При написании работы использовались методы: формализации, идеализации, абстрагирования, дедукции.

Методы абстрагирования, формализации и идеализации необходимы для исключения несущественных параметров из экономической модели. Метод дедукции дает возможность проведения анализа результатов проделанной работы.

Основной задачей оценки работы торговой фирмы считается определение жизнеспособности фирмы и потенциала ее последующего развития на базе всестороннего анализа. Последний, необходимо проводить с помощью комплексной системы показателей. В связи с этим вопросы формирования данной системы показателей торговой фирмы получают особенную значимость.

Вопросы методологии оценки эффективности работы предприятия в целом и оценки эффективности работы компаний торговли в частности относятся к тем направлениям научных изысканий, которые довольно обширно освещены в работах экономистов.

Концепция устойчивого развития и корпоративной ответственности организаций тесно связана с использование нефинансовых отчетов. На необходимость развития публичной нефинансовой отчетности в РФ указывает концепция развития публичной нефинансовой отчетности, утвержденная распоряжением Правительства Российской Федерации № 876-р от 05.05.2017. Состав нефинансовой отчетности не унифицирован и довольно часто зависит от принадлежности хозяйствующего субъекта к конкретной отрасли экономики и особенностей работы на отдельном взятом предприятии, что существенно пре- пятствует сравнительному анализу нефинансовых отчетов различных субъектов.

Показатели, которые содержатся в нефинансовой отчетности, охватывают вопросы, затрагивающие качество управления, этику делового поведения, организационную структуру и результативность социальных инвестиций, имеющих отношение к развитию кадрового потенциала. Все эти показатели выявляют общественное лицо экономического субъекта и имеют огромное значение в формировании деловой репутации компании, что, в свою очередь, может принести вполне осязаемые экономические выгоды.

Именно по этой причине уже на данном этапе развития организации видится целесообразным поэтапное внедрение нефинансовой отчетности. В ходе подготовки экономического субъекта к внедрению нефинансовой отчетности представляется правильным произвести анализ существующих международных стандартов, а также сформированных российским бизнесом практик в области нефинансовой отчетности.

Проведем сравнительный анализ инвестиционной привлекательности двух розничных сетей: Магнит и X5 Retail Group. Во-первых, проведем краткий анализ финансовых показателей обеих компаний определим показатели финансовой устойчивости и эффективности, результаты представлены в таблице 1 [3, 4].

Таблица 1. Сравнительный анализ финансовой устойчивости

|

Финансовый показатель |

Х-S Retail Group |

Магнит |

||||

|

31.12.2018 |

31.12.2019 |

19/18 г. |

31.12.2018 |

31.12.2019 |

19/18 г. |

|

|

Чистые активы |

3 945 919 |

4 220 041 |

6,9% |

115 491485 |

140 145 873 |

21,3% |

|

Коэффициент автономии (норма: 0,5 и более) |

0,68 |

0,83 |

0,15 |

0,22 |

0,26 |

0,04 |

|

Коэффициент текущей ликвидности (норма: 1,5-2 и выше) |

0,5 |

0 |

-0,50 |

0,8 |

0,9 |

0,10 |

По результатам расчетов можно увидеть, что чистые активы компании Магнит выросли значительнее чем у конкурента, также выше показатель текущей ликвидности. Однако X5 Retail Group обладает большим значением коэффициента автономии.

Далее перейдем к сравнительному анализу показателей финансовой эффективности, результаты представлены в таблице 2.

Таблица 2. Сравнительный анализ финансовой эффективности

|

Фим-мк алый помлы1сль ЕВГГ |

Магнит |

X - 5 Retail Group |

||||

|

2019 34 798 221 |

2018 46 292 553 |

2017 29 019 193 |

7011 355 75 2 |

2018 426 137 |

201? 128 004 |

|

|

Рентабельность по?да ж | прибыли от продаж в каждом рубле выручки) |

-1.60% |

■0.70% |

-1,50% |

53,704 |

61,20% |

29,90% |

|

Ррмтабрльностъ еобстерммого напитала ^ЙО6) |

27,00% |

9.00% |

7,00% |

2,00% |

1.00% |

|

|

Рентабельность активов (ROA) |

2,50% |

4.90: |

1.5(3% |

5,00% |

48№ |

0.40% |

По результатам расчетов можно сделать вывод, что X5 Retail Group обладает лучшей динамика показателей эффективности, несмотря на большие абсолютные значения Магнита по рентабельности собственного капитала.

Далее необходимо определить основные показатели дивидендной политики компаний. Такой показатель как прибыль на акцию широко используются акционерами и потенциальными инвесторами при оценке рентабельности компании и во многом влияют на принятие решений об инвестировании. Поэтому в соблюдении методики расчета этого показателя заинтересованы как пользователи, так и составители финансовой отчетности предприятий.

Базовая прибыль на акцию рассчитывается в отношении держателей обыкновенных акций компании и является частным от деления прибыли или убытка, относящихся к данному классу акционеров, на средневзвешенное количество обыкновенных акций в обращении за период.

Показатель взвешенной прибыли на акцию является более точным, так как во время расчёта учитывается сумма дивидендов, выплаченная по привилегированным акциям. То есть в числителе указывается разница чистой прибыли и привилегированных дивидендов, а в знаменателе среднегодовое количество обычных акций в обращении [5].

Таким образом, прибыль на акцию является одним из основополагающих в процессе оценки компании показателей. Он дает представление о перспективах изменения прибыли. Не существует определенной константы показателя, выше которого следует покупать акции, а ниже – продавать. Необходимо сравнивать значе- ния двух компаний между собой: это помогает определить эффективность деятельности одного предприятия по отношению к другому или к отрасли в целом.

Покрытие дивидендов является одним из самых прозрачных финансовых показателей в отчетности акционерного общества. Он наглядно демонстрирует инвесторам какое количество раз по итогам отчетного периода общество могло бы выплатить дивиденды по акциям обыкновенного типа. При этом источником таких выплат является прибыль предприятия, очищенная от налогов.

После определения коэффициента покрытия дивидендов акционеры общества получают прекрасную возможность оценить вероятность постоянства дивидендных выплат. Чем ниже значение коэффициента, тем труднее будет компании в будущих периодах сохранить уровень выплат, особенно в неудачные, с точки зрения прибыли, годы.

Кроме этого, коэффициент показывает перспективность компании в плане роста. Об этом говорит высокое значение показателя, подтверждающего способность предприятия к накоплению доходов для последующей реализации инвестиционных проектов. Полученное в результате расчетов отрицательное значение показателя является признаком начавшихся на предприятии финансовых трудностей [6].

Дивидендная доходность – это отношение уровня дивиденда за год на одну акцию к стоимости бумаги, выраженное в процентах. Данный финансовый показатель дает инвестору возможность определить окупаемость своих вложений. Результаты расчетов представлены в таблице 3.

Таблица 3. Сравнительный анализ показателей дивидендной политики

|

Компания |

Сумма дивидендов, тыс. руб. |

Кол-во акций |

Дивиденды на 1 акцию, тыс.руб. |

Чистая прибыль тыс. руб. |

Коэф-т покрытия дивидендов |

Прибыль на 1 акцию, руб. |

Рыночная цена 1 акции, руб. |

Дивидендная доходность |

|

Магнит |

31000 374 |

101911219 |

304 |

12 9 84 895 |

0,418 |

127,4 |

4 467 |

0,068 |

|

Х-5 Retail Group |

21590 000 |

271572 327 |

79 |

274 122 |

0,012 |

1,009 |

2 605 |

0,0303 |

По результатам показателей дивидендной политики за 2019 г. можно увидеть, что акции Магнит являются более привлекательными для покупки, т.к. компания показывает лучший показатель коэффициента дивидендного покрытия и дивидендной доходности.

На данном примере можно отметить, что использование только финансовой отчетности не позволяет провести полную сравнительную оценку инвестиционной привлекательности компании и дать однозначный результат.

Нефинансовый отчет, подготавливаемый для привлечения инвестиций, должен содержать дополнительную информацию для инвестора. Подготовка данной информации может осуществляться по двум уровням в соответствии с рекомендациями, изложенными в:

-

1. Макроуровень, содержащий инвестиционную привлекательность страны, региона, отрасли и видов экономической деятельности;

-

2. Микроуровень, включающий качество управления, корпоративный менеджмента и социальную политику, взаимодействие с персоналом, взаимоотношения с заинтересованными контрагентами, положение на рынке, конкурентные преимущества [7].

Рекомендовано, в случае если организация стремится привлечь инвестиции, дополнительно формировать отчет по нефинансовой информации, который позволит предоставить инвестору сведения о себе как об объекте финансовых вложений, включая и демонстрируя ключевые факторы хозяйствующего субъекта, воздействующие на его способность создавать дополнительную стоимость на протяжении длительного времени.

Необходимо нефинансовую и финансовую отчетность объединить в один интег- рированный отчет, который будет отражать необходимую для инвесторов информацию и в целом улучшит инвестиционный климат субъекта хозяйствования. Интегрированный отчет должен строиться на принципах: существенность, точность, полнота, сбалансированность, сопоставимость, своевременность, ясность и надежность раскрываемой информации.

Основной задачей оценки работы торговой фирмы считается определение жизнеспособности фирмы и потенциала ее последующего развития на базе всестороннего анализа. Последний, необходимо проводить с помощью комплексной системы показателей. В связи с этим вопросы формирования данной системы показателей торговой фирмы получают особенную значимость.

Далее рассмотрим показатели, характеризующие динамику развития розничной торговой сети. Одним из наиболее важных показателей является динамика выручки (продаж). Темпы роста выручки компании ритейла зависят от двух составляющих:

-

– прироста выручки старых магазинов;

– открытия новых торговых точек.

Здесь, в первую очередь, я хочу обратить ваше внимание на общее количество магазинов, которое, как мы с вами видим, растёт. Но для оценки темпов роста следует обратиться к показателю количества открытых магазинов – NET, ведь только в этом случае мы заметим, что количество магазинов растёт, но снижаются темпы роста открытия новых магазинов. Рост площадей, открытие новых магазинов – это одно, но дальше нам нужно посмотреть на количество покупателей.

Проведем сравнительный анализ показателей по данным нефинансовой отчетности розничных сетей Магнит и X5 Retail Group за 2018-2019 гг.

Таблица 4. Сравнительный анализ показателей эффективности торговых предприятий

|

Компания |

Кол-во Магазинов |

Чистая торговая площадь, тыс. кв. м |

Суммарный Трафик, млн. человек |

||||||

|

2018 |

2019 |

прирост |

2018 |

2019 |

прирост |

2018 |

2019 |

прирост |

|

|

Магнит |

18 348 |

20 785 |

13,3% |

6425 |

7 238 |

12,7% |

4584 |

4 687 |

2,2% |

|

Х-5 Retail Group |

14431 |

16 297 |

12,9% |

6 464 |

7 240 |

12,0% |

4575 |

5 172 |

13,0% |

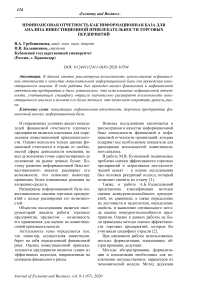

При сравнении динамики показателей можно сделать вывод, что несмотря на сопоставимое кол-во открытий торговых точек в среднем площадь торговых залов больше у X5 Retail Group, что позволяет значительно нарастить трафик. В целом по результатам анализа финансовой и нефи- нансовой отчетности розничных сетей можно сделать вывод, что X5 Retail Group является более инвестиционнопривлекательной компанией в сравнении с сетью Магнит, что и отразилось на котировках акций в 2019 г (рис. 1).

Рис. 1. Котировки акций Магнит и X5 Retail Group в 2019 г.[8]

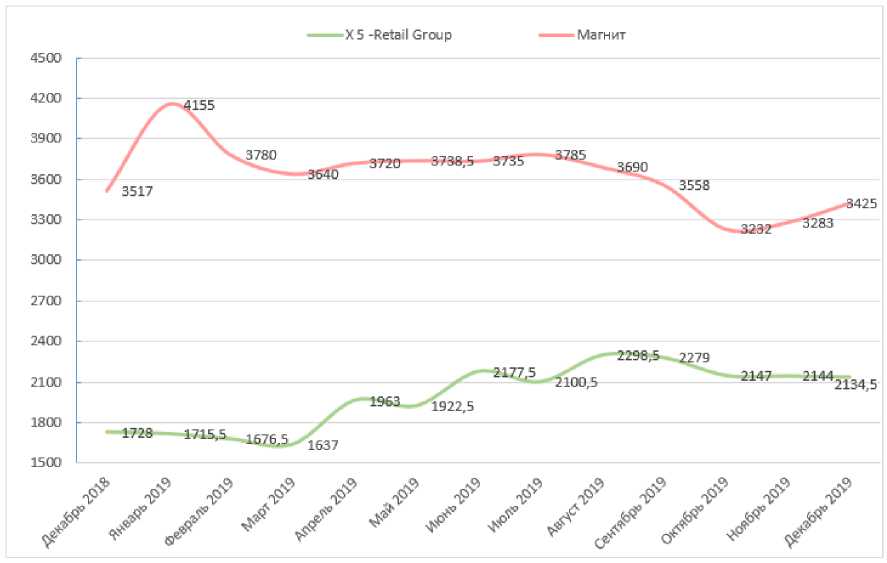

Можно заметить, что за период 2019 г. произошло значительное сокращение разрыва между ценами акций за сет того, что и цена акции X5 Retail Group значительно выросла на фоне снижения цены акции Магнит (рис. 2).

Рис. 2. Динамика разрыва цен акций Магнит и Х5 Retail Group в 2019 г. [8]

Подводя итоги, можно сделать вывод, что использование дополнительных источников информации, таких как нефи- гической базы для анализа способствует расширению его возможностей и как следствие более эффективному инвестирова- нансовая отчетность в качестве методоло- нию средств.

Список литературы Характерные черты деятельности ТНК индустрии моды в условиях динамичных рыночных изменений

- Спартак А.Н. Современные трансформационные процессы в международной торговле и интересы России // Всероссийская академия внешней торговли Министерства экономического развития Российской Федерации. - Москва, 2018. - 11с.

- Владимирова И.Г., Конина Н.Ю., Ефремов В.С. Транснационализация международных компаний: особенности и тенденции // Управленец. - 2020. - Т. 11. №4. - С. 70-81.

- Перспективы экономической глобализации // Булатов А.С., Вардомский Л.Б., Габарта А.А., Галищева Н.В., Горбанев В.А., Данилин И.В., Жизнин С.З., Зарицкий Б.Е., Захаров А.Н., Капица Л.М., Карлусов В.В., Комкова Е.Г., Конина Н.Ю., Костюнина Г.М., Кузнецов А.В., Олейнов А.Г., Платонова И.Н., Ребрей С.М., Сенюк Н.Ю., Сидорова Е.А. и др. - Москва, 2019. - С. 92.

- Inditex stores. - [Электронный ресурс]. - Режим доступа: https://www.inditex.com/en/how-we-do-business/our-model/stores (дата обращения: 01.09.2020).

- Forbes Global 2000.Inditex. - [Электронный ресурс]. - Режим доступа: https://www.forbes.com/companies/inditex/#49c28a5551e9