Инфляция и антиинфляционная политика России

Автор: Пешхоев А.А.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 8 (75), 2020 года.

Бесплатный доступ

Статья описывает природу инфляции, проблемы, стимулирующие инфляцию в России, и методы, используемые государством для сдерживания и снижения инфляции в стране.

Инфляция, антиинфляционная политика, инфляция в России

Короткий адрес: https://sciup.org/140252910

IDR: 140252910 | УДК: 336.7

Текст научной статьи Инфляция и антиинфляционная политика России

Инфляция является одним из важных показателей эффективности экономики любой страны. Инфляция прямым образом отражает уровень жизни граждан страны, а изучение уровня инфляции позволяет более эффективно оценивать динамику экономики. Инфляция как экономический феномен уже долгое время приковывает внимание исследователей разных стран. Однако и в настоящее время инфляция не до конца еще изучена. Она представляет собой сложное и неоднородное по причинам, механизму и последствиям социально-экономическое явление, что создает определенные трудности при исследовании как конкретных лежащих на поверхности черт инфляционного процесса, так и его внутренней структуры и качественных характеристик. Кроме того, изменения, происходящие как в экономике различных стран, так и в мировой экономике в целом, обуславливают появление новых причин, форм и последствий инфляции.

Глобальные экономические процессы за последнее десятилетие привели к появлению новых факторов, способствующих инфляции. Важнейшим из этих факторов является изменение структуры мирового спроса на продукты питания и продовольственное сырье, обусловленное как ростом благосостояния населения развивающихся стран, так и переходом ряда стран к использованию биотоплива в ответ на высокие цены традиционных энергоносителей. Это приводит к росту мировых цен на зерновые культуры, что не может не влиять на стоимость зерновых в России. Кроме того, важным фактором инфляции является высокий уровень цен на энергоносители. Остаются актуальными и дискуссионными вопросы о воздействии на уровень инфляции мер, предпринимаемых странами для преодоления финансового кризиса, и влияния на рост цен налогового фактора (в первую очередь косвенных налогов), то есть государства.

Для России проблема инфляции и борьбы с ней стоит с разной степенью остроты с начала перехода к рыночной экономике. Однако до сих пор "побеждает" пока инфляция, что свидетельствует о недостаточной эффективности мер антиинфляционного регулирования. Достижение низкой инфляции является одним из условий устойчивого экономического роста. Задача по достижению уровня инфляции, установившегося в рыночно развитых странах, постоянно выдвигается российскими властями в качестве приоритета денежно-кредитной политики. В настоящее время эти вопросы опять приобрели особую актуальность, прежде всего, в связи с необходимостью преодоления последствий глобального финансового кризиса.

Достижение ценовой стабильности в долгосрочной перспективе невозможно без комплексного исследования проблем инфляции и разработки эффективной системы мер антиинфляционного регулирования. Наряду с переосмыслением старых подходов и методов борьбы с инфляцией следует оценить возможность использования и разработать новые механизмы антиинфляционного регулирования, в том числе инфляционного таргетирования.

Проблема уровня инфляции является сложным социальноэкономическим вопросом, который требует постоянного наблюдения. На данным момент, главная задача государства - удержать уровень инфляции в России.

Под инфляций следует понимать сложное и многофакторное явление, характеризующее нарушение воспроизводственного процесса. Она является результатом макроэкономической нестабильности, дисбаланса между совокупным спросом и совокупным предложением.

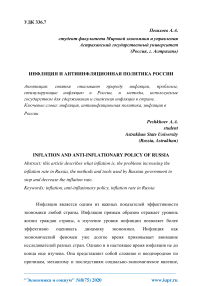

Уровень инфляции рассчитывается на основе Индекса Потребительских цен на товары и услуги. Рассмотрим уровень инфляции в России в период 2011-2020 гг. (рисунок 1). На конец января уровень инфляции составил 0,4%, в годовом исчислении - 2,42%. По сравнению с 2019 годом уровень инфляции снизился на 0,61%.

Исходя из данных об уровне инфляции, указанных на рисунке 1, можно сделать следующие выводы:

самое высокое значение уровня инфляции наблюдается в 2015 году. Рост наблюдался с 2013 года и достиг своего пика в 2015 (12,9%). Данная ситуация связана с геополитическими событиями (санкции вызвали падение курса рубля).

Рисунок 1. Уровень инфляции в России в 2011-2020 гг.

Введение эмбарго на импорт продовольственных товаров вызвало увеличение цен на них, ослаблению конкуренции и разбалансированности рынков. Высокие инфляционные ожидания способствовали избыточному спросу на потребительском и валютном рынках, что привели к еще большему обесцениванию рубля;

В 2016 году наблюдается значительное падение уровня инфляции по отношению с 2015 годом. Уровень инфляции составил 5,4%. Падение продолжается а в 2017 году (2,5%). Данное падение было вызвано следующими факторами: укрепление курса рубля на фоне высоких по сравнению с ожидаемыми ценами на нефть, низкий потребительский спрос на фоне падения доходов, проводимая денежно-кредитная экономика;

Существует тенденция снижения уровня инфляции в России с 2018 по 2020 гг. Данное снижение получено благодаря антиинляционным мерам государства, а также налаживанием геополитической обстановки.

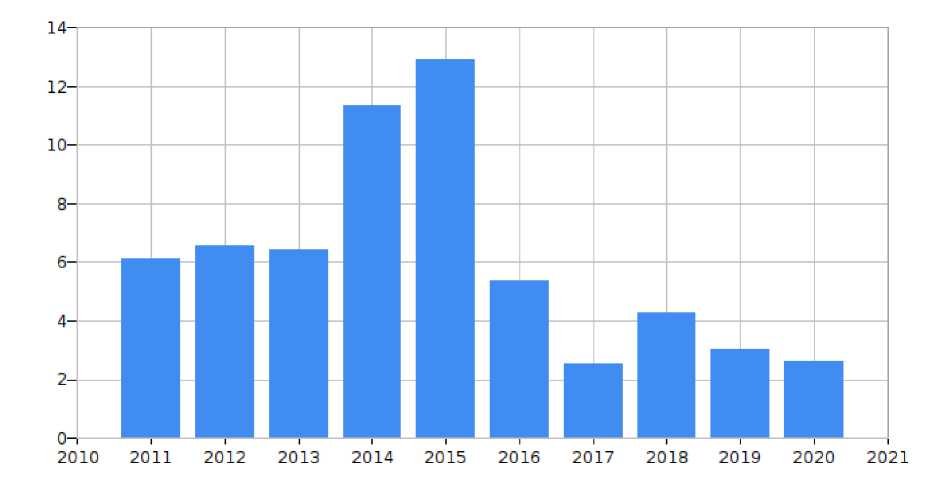

Для оценки эффективности конъюнктуры рынка важно понимать взаимосвязь ключевой ставки и темпов инфляции. Рассмотрим динамику ключевой ставки и темпов инфляции в период с 2013 по 2019 годы, изображенную на рисунке 2.

Рисунок 2. Динамика ключевой ставки и темпов инфляции в России в

2013-2019 гг.

Изменения ключевой ставки и уровня инфляции, исходя из данных, достаточно неоднородны. При имеющейся системе банковского обслуживания с частичным резервированием процентные ставки и значение уровня инфляции обратно пропорциональны, как видно, на графике, чаще происходила обратная ситуация - значения прямо пропорциональны.

Рассмотрим прогнозные значения уровня инфляции по оценке Банка России на 2020-2022 годы. Они представлены в таблице 1.

Таблица 1

Прогноз уровня инфляции в России на 2020-2021 гг.

|

Год |

Среднее значение, % |

Максимальное значение, % |

Минимальное значение, % |

|

2020 |

3,2 |

3,7 |

2,7 |

|

2021 |

3,0 |

3,5 |

2,5 |

|

2022 |

2,9 |

3,4 |

2,4 |

Исходя из данных, можно сделать вывод, что существует прогноз плавного снижения уровня инфляции на 2020-2022 год. Для того, чтобы проанализировать, эффективна ли антиинфляционная политика, в рамках которой рассчитываются прогнозные значения, следует изучить документ

“Основные направления денежно-кредитной политики на 2020 год и на период 2021 и 2022 годов”, утвержденный Советом директоров Банка России.

Согласно документу одной из основных целей является поддержание стабильности, то есть низкого уровня инфляции. Для поддержания данной цели сформированы следующие принципы:

-

- публичная количественная цель по инфляции. Целью Банка России является уровень инфляции в 4%. При отклонении от данного уровня вводятся меры денежно-кредитного регулирования;

-

- Использование ключевой ставки и коммуникации как инструментов денежно-кредитной политики. Одним из способов корректировки отклонений уровня инфляции от нормы является регулирование ключевой ставки. Также важным инструментов является разъяснение Банком России решений и оглашение денежных намерений. Данные действия прямым образом влияют на инфляционные ожидания;

-

- Решения по антиинфляционной политики принимаются на основе макроэкономического прогноза;

-

- Информационная открытость. В первую очередь, данный принцип с точки зрения повышения доверия участников экономических отношений к решениям и действиям Банка, в то же время способствует формирования предсказуемой экономической среды;

Следует отметить, что антиинфляционная политика является важным аспектом, прямо влияющим на уровень инфляции, но стоит брать во внимание и другие факторы, такие как геополитическая и социальная ситуации, которые могут создавать значительные отклонения от прогнозных значений.

На основе анализа данных и рассмотрения основных принципов антиинфляционной политики государства, можно выделить ряд предложений, способствующий стабилизации уровня инфляции в России:

совершенствование и модернизация методов фиксации и оценивания инфляционных ожиданий. Как было отмечено в принципах, регулирование инфляционных ожиданий влияет на уровень инфляции, в рамках денежнокредитного регулирования рекомендуется проводить опросы финансового сектора на оценку общей экономической ситуации, существующих угроз и перспектив. Анализ данной информации повысит достоверность оценки антиинфляционных ожиданий;

Разработка методик прогнозирования дефляции и программ ее преодолении. По прогнозам на 2021-2022 годы, отмечается уровень инфляции ниже 4%. Согласно принципам Банка России, такой уровень инфляции также требует корректировки, осуществляемой мерами денежно-кредитного регулирования. Следует модернизировать существующие методики, а также, опираясь на зарубежный опыт, анализировать меры с точки зрения их эффективности.

Разработка немонетарных мер регулирования уровня инфляции. Одним из примеров является стимулирование производственных предприятий. Увеличение объемов производства влияет на предложение продукции, что, в свою очередь, влияет на уровень на уровень издержек предприятия и цену продукции. Данная рекомендация является одним из способов повлиять на изменения цен на продукцию.

Список литературы Инфляция и антиинфляционная политика России

- Fisher, S Should Governments Learn to Live with Inflation? / S. Fisher, L. Summers. // AEA Papers and Proceedings - Vol. 79. No. 2 - Applied Principles to Guide Macroeconomic Policy - 1989, May. - P. 382-387.

- Fisher, S. Seigniorage and the Case for a National Money / S. Fisher // Journal of Political Economy. - 1982. - Vol. 90. No 2 (April). - P. 295-313.

- Friedman M. The Role of Monetary Policy // The American Economic Review, Vol. 58, No. 1 (Mar., 1968), pp. 1-17.

- Ivanov V.V. Financing National Economy through Credit and Budget Mechanisms // Third International Economic Symposium (IES 2018) Proceedings of the. 2019.

- Pigou A. Inflation / A. Pigou //The Economic Journal. The Journal of the Royal Economic Society. Vol. XXVII. Dec. 1917. P. 490.

- "Ключевая ставка и процентная ставка рефинансирования (учетная ставка), установленные Банком России" (Материал подготовлен специалистами КонсультантПлюс по данным Банка России). - Эл.ресурс. URL: http://www.consultant.ru/document/cons_doc_LAW_12453/886577905315979b26c9032d79cb911cc8fa7e69/ (дата обращения 1.04.2020)

- А. Ю. Якимчук, А. И. Тепленко, М. Н. Конягина Влияние ключевой ставки на темпы инлфяции в современной России // Вестник Академии знаний. 2020. - №2(37) - С.490 - 496.

- Абель, Э., Бернанке, Б. Макроэкономика / Абель Э., Бернанке Б. - М.: СПб.: Питер, 2010. - 768с.

- Агапова, Т.А., Серегина С.Ф. Макроэкономика / Агапова Т.А. - М.: Дело и Сервис, 2004. - 448с.