Инструменты управления процентными рисками

Автор: Самойлов Никита Александрович

Журнал: Теория и практика сервиса: экономика, социальная сфера, технологии @tps-esst

Рубрика: Менеджмент, государственное и муниципальное управление

Статья в выпуске: 1 (43), 2020 года.

Бесплатный доступ

В статье рассмотрены основные инструменты управления процентными рисками, которые используются крупнейшими отечественными компаниями: свопы процентных ставок, соглашения о форвардной ставке и фьючерсы денежного рынка. Проведен анализ эмиссии облигаций крупнейших нефтяных компаний и динамики процентных ставок, в том числе ключевой ставки, за период с 2013 по 2020 гг. с целью обоснования необходимости хеджирования процентного риска.

Процентный риск, хеджирование, своп, опцион, фьючерс, форвард, облигации, ключевая ставка

Короткий адрес: https://sciup.org/148319258

IDR: 148319258

Текст научной статьи Инструменты управления процентными рисками

Публичные корпорации призваны комплексно решать социальные и экономические вопросы в процессе управления. Важен аспект занятости населения, налоговый вклад компании, эффективность взаимоотношений с разными стейкхолдерами. Одними из заинтересованных лиц являются кредитные организации, часто выступающие крупными лендерами корпораций. На сегодняшний день развитие крупных компаний без использования заёмного капитала практически трудно достижимо.

Риски изменения процентных ставок (процентные риски) несут все компании. Управление процентными рисками является важной задачей финансового подразделения организации, в частности казначейства, так как колебания процентных ставок могут значительно повлиять на операционную прибыль компании или другие важные финансовые показатели. В целях снижения рисков используются такие финансовые инструменты, как свопы процентных ставок, соглашения о форвардной ставке и фьючерсы денежного рынка.

Процентному риску подвержены компании с высокой долговой нагрузкой. В последнее время, кредиторы в кредитных договорах все чаще вносят пункт о величине коэффициента покрытия процентов. Данный показатель определяет, во сколько раз прибыль компании превосходит ее расходы на выплату процентов. Если у фирмы-заемщика данный показатель упадет ниже заранее определенного уровня, то по условиям кредитного договора банк вправе потребовать погашения кредита

ГРНТИ 06.71.03

Никита Александрович Самойлов – аспирант кафедры финансов Санкт-Петербургского государственного экономического университета.

или повысить процентную ставку. В результате у фирмы могут возникнуть серьезные проблемы с ликвидностью, а, в крайнем случае, это может привести к банкротству.

Вкладывая деньги, компании замораживают их на длительный срок. В результате возникает продолжительный дефицит, который можно покрыть, например, привлечением долгосрочного кредита с переменной ставкой. Процентная ставка по такому кредиту корректируется через заранее определенные периоды времени. Обычно эта ставка состоит из двух частей: фиксированной части, прибыли банка, и переменной части, некой рыночной ставки. Могут использоваться различные средневзвешенные процентные ставки банков – LIBOR (London Interbank Offered Rate), EURIBOR (European Interbank Offered Rate) или MosPrime Rate (Moscow Prime Offered Rate). Если рыночная ставка повысится, то процентные расходы компании также увеличатся, что отрицательно повлияет на ее прибыль.

Получение кредита по фиксированной ставке обеспечивает фиксацию и наиболее предсказуемое планирование расходов и финансовых результатов компании. Однако, согласно общепринятым принципам бухгалтерского учёта и международным стандартам финансовой отчетности, некоторые статьи баланса с фиксированной процентной ставкой отражаются в учете по текущей рыночной стоимости, что приводит к изменению стоимости всех порождающих проценты активов и обязательств, что, в конечном итоге, ведет к изменению чистой стоимости компании. В связи с этим, перед компанией стоит проблема выбора процентной ставки по кредиту. Если она выберет плавающую ставку, то будущая чистая прибыль компании и ее коэффициент обслуживания долга будут меняться вместе с процентными ставками. Выбор фиксированной ставки может оказать немедленное и существенное влияние на чистую стоимость компании.

Цель управления процентными рисками – защитить прибыль компании от колебаний процентных ставок. Управление процентными рисками предполагает решение следующих задач [1]: определение политики в отношении процентных рисков; разработка прогноза динамики процентных ставок; выявление процентных рисков; проведение операций по хеджированию. Используются следующие основные инструменты хеджирования рисков: соглашения о форвардной процентной ставке; фьючерсы денежного рынка; процентные свопы; опционы на процентную ставку.

Соглашение о форвардной процентной ставке (FRA – forward rate agreements) – это инструмент денежного рынка, используемый компаниями для фиксации процентных доходов от будущего краткосрочного избытка денежных средств или процентных платежей, обусловленных будущим краткосрочным дефицитом этих средств. Компании, ожидающие в будущем дефицит ликвидности, могут купить FRA, чтобы застраховаться от роста процентной ставки. Организации, продающие FRA, страхуются против падения процентных доходов от будущего избытка ликвидности.

Фьючерсы денежного рынка – это финансовые инструменты, обращающиеся на денежном рынке; по сути, это договора, которые заключаются между компаниями с той же целью, что и FRA. Покупатель фьючерса денежного рынка рассчитывается не путем поставки базового актива, а путем денежных расчетов, этим фьючерс отличается от FRA. Продавец фьючерса денежного рынка получит какие-то деньги, если соответствующая процентная ставка повысится. Как и в случае валютных фьючерсов, в течение срока действия фьючерса денежного рынка его курс пересчитывается, и одна из сторон немедленно получает прибыль, а другая терпит убытки.

Процентный своп – это договор между сторонами об обмене процентными потоками в одной и той же валюте в течение определенного периода. Обмениваются только процентные потоки; основных кредитных сумм этот договор не касается. Как и в случае FRA, стороны договариваются об условной основной сумме, на основании которой будут рассчитываться подлежащие обмену проценты. В большинстве процентных свопов одна сторона выплачивает другой переменные проценты в течение определенного периода времени. Вторая сторона выплачивает первой в течение срока действия договора фиксированные проценты по заранее установленной ставке.

Как и FRA, свопы – это внебиржевые инструменты. Разные процентные свопы значительно различаются по своим характеристикам, поэтому, заключая каждую отдельную сделку, необходимо определить [2]: основную сумму договора; справочную краткосрочную ставку (EURIBOR, LIBOR, MosPrime Rate и т.п.); уровень долгосрочной процентной ставки; срок действия свопа; способ расчета процентов; частоту выплаты процентов в случае долгосрочной процентной ставки. Заключив договор об обмене процентными потоками по взятому ею кредиту, компания может изме- нить действительную процентную ставку по этому кредиту (плавающая ставка становится фиксированной или наоборот), не заключая новый договор.

Процентный своп позволяет компаниям фиксировать свои процентные платежи по кредиту с переменной ставкой и застраховаться против повышения процентных ставок, однако, если краткосрочные ставки останутся низкими, то компания понесет потери в виде упущенной выгоды [3]. Какие обязательства порождает использование этих инструментов? В случае FRA и фьючерсов денежного рынка банк и его партнер по договору обязуются выплатить другой стороне разницу в процентных ставках. В случае свопа компания обязуется выполнять в течение срока действия свопа определенные обязательства, связанные с уплатой процентов.

Рассмотрим примеры использования процентного свопа в качестве инструмента хеджирования. В 2014 Россия столкнулась с экономическими санкциями западных партнеров против российских компаний, в частности, ряду компаний нефтяного сектора стал недоступен зарубежный рынок заёмного капитала, началась резкая девальвация рубля. Центральный банк Российской Федерации предпринял жёсткие меры и повысил ключевую ставку до 17 процентов. Вместе с ключевой ставкой возросли и ставки кредитования в банках, и выплаты по облигационным займам.

В большинстве случаев публичные компании не раскрывают своих кредиторов и условия кредитования, в связи с чем не всегда возможно определить стоимость обслуживания определенной кредитной линии и, следовательно, определить эффект от хеджирования процентного риска. К тому же банковские кредиты - гибкий инструмент: их проще рефинансировать при изменении рыночной конъюнктуры, а в условия можно прописать пороги повышения или снижения ставки.

Облигационные займы намного сложнее погасить досрочно, возможность выкупа необходимо прописывать в эмиссионных документах. Такое условие может отразиться на стоимости и объеме привлекаемых в рамках эмиссии средств. При необходимости компания может выкупить свои облигации на рынке, но это не всегда практически возможно. В связи с недостаточной гибкостью в управлении облигациями крупным компаниям стоит задуматься о хеджировании именно этого долгового инструмента.

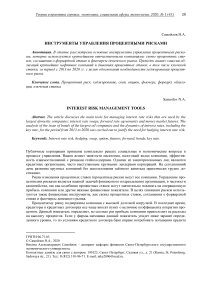

Рассмотрим отраженную на рисунке 1 динамику эмиссии долговых ценных бумаг крупнейших нефтяных компаний РФ с фиксированном купоном. Как мы можем заметить, эмиссия облигаций практически не производилась в период высоких «санкционных» ставок. Компании осторожно относились к заимствованиям на долгосрочный период, а эмиссии по ставкам ниже рыночных не интересовали потенциальных инвесторов. В дальнейшем, после стабилизации ситуации и постепенном снижении ключевой ставки, российские нефтяные компании вернулись на российский облигационный рынок. Всплеск эмиссионной активности наблюдается в моменты изменения ключевой ставки, это связано с тем, что на фоне планирующегося снижения ставки инвесторы хотят зафиксировать свой доход, тем самым повышая спрос, а эмитентам проще варьировать объем эмиссии и стоимость займа на фоне большого спроса.

Эмиссия облигаций на пике рыночных ставок по фиксированной ставке означает крайнюю необходимость в обеспечении ликвидности. Так как на рассматриваемый момент ситуация на рынке была крайне неопределенная, то эмитент должен был заботиться о пересмотре ставки купона достаточно часто или заключать процентную СВОП-сделку для перевода обязательств в фиксированной ставке в плавающую, например, с привязкой к ключевой ставке.

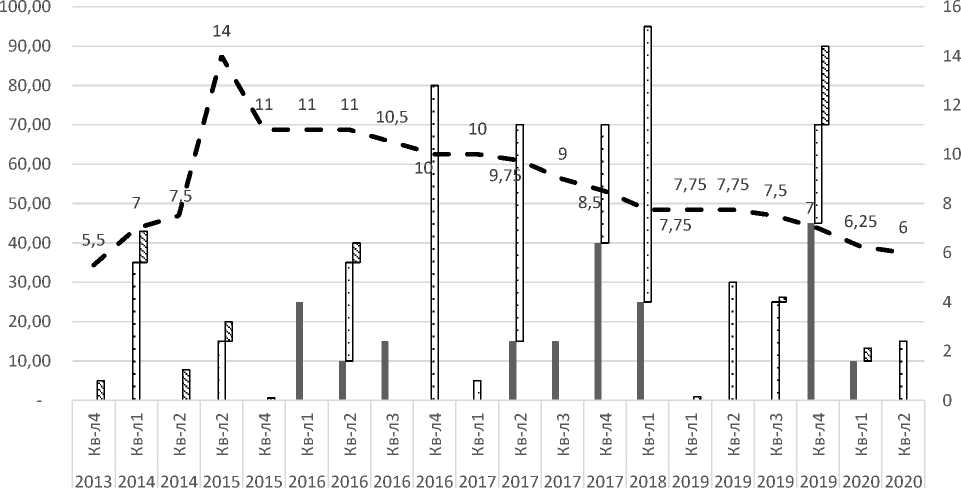

Необходимо заметить, что при заключении любой сделки хеджирования банк закладывает в процентную ставку свою маржу за сделку. В период высокой волатильности на рынке риск и, следовательно, маржа банка могут быть настолько высокими, что заключение сделок невыгодно. Как видно из рисунка 2 корреляция между ставкой купона и ключевой ставкой крайне велика. Причём в период нестабильности и повышения ключевой ставки спред больше, чем в период ослабления монетарной политики. При заключении сделки процентный СВОП в конце 2015 года при ставке 11% к 2020 году стоимость обслуживания долга снизилась бы в 2 раза.

Таким образом, финансовое подразделение компании, которое отвечает за хеджирование процентных рисков, имеет множество инструментов, использование которых зависит от выбранной политики хеджирования рисков и целей, которые преследуются. При заключении сделки риски компании всегда выше, чем у банка, так как банк предусматривает в ставке максимальные риски, которые может понести. В связи с этим, при заключении сделки необходимо тщательно произво- дить анализ потребности заключения сделки хеджирования, так как фиксация или, наоборот, привязка долга к плавающему показателю при структурных сдвигах рынка могут привести к большим финансовым потерям, как прямым, так и косвенным.

Татнефть Роснефть Газпром нефть КС ЦБ

Рис. 1. Динамика ключевой ставки и объема эмиссии ценных бумаг крупнейших нефтяных компаний и их дочерних обществ, млрд руб.

Рис. 2. Динамика ставок купона и ключевой ставки Банка России

В современных условиях хозяйствования значительная доля публичных корпораций подвержена, в числе прочих, валютным рискам. Для выбора методов управления рисками необходим первоначальный анализ финансового положения компании, особенно уровня финансовой устойчивости и рыночной активности [4]. Определенная альтернативность в работе с процентными рисками наиболее возможна в отраслях, направленных на импортозамещение. Она обусловлена, в том числе, изменением вектора денежно-кредитной политики Банка России, направленной на снижение ключевой ставки.

За период с июня 2019 г. снижение ставки поставило 2,25 процентных пунктов. Крупным корпорациям, торгующим на биржевых площадках собственными финансовыми инструментами, рационально проводить сделки с фьючерсами и опционами, как имеющими необходимое гарантийное обеспечение. В дальнейшем автором спланировано детальное исследование суммарных изменений в движении денежных потоков ключевых отраслей до и после проведения мероприятий по управлению процентными рисками.

Список литературы Инструменты управления процентными рисками

- Вилен Л.С., Альфен В., Берген Ю., Линдоу Ф. Организация международного управления денежными средствами. М.: ЗАО "Олимп-Бизнес", 2009.

- Новиков А.В., Новикова И.Я. Финансовый рынок. Новосибирск: САФБД, 2014. 344 с.

- Халл Дж.К. Опционы, фьючерсы и другие производные финансовые инструменты. М.: Вильямс, 2008.

- Batchaeva F., Mardeshich A., Satsuk T., Tatarintseva S., Udalova D. Information, organizational and financial aspects of Russian corporations // Indo American Journal of Pharmaceutical Sciences. 2019. Т. 6. № 3. С. 6232-6242.