Инвестиционная оценка молодых компаний с разным уровнем неопределенности и риска денежных потоков методами DCF и ROV (на примере ПАО ВУШ холдинг)

Автор: Кистанов В.Ю.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5 (123), 2025 года.

Бесплатный доступ

В настоящей статье рассматривается механизм интеграции результатов инвестиционной оценки фундаментальной стоимости акционерного капитала молодых компаний методами дисконтированных денежных потоков (DCF) и реальных опционов (ROV). Предложен алгоритм (логическое дерево) кластеризации денежных потоков развивающегося бизнеса на стабильные и волатильные (сопряженные с высокой степенью неопределенности и риска), апробированный в ходе инвестиционного анализа ПАО ВУШ Холдинг.

Инвестиционная оценка, молодые компании, фундаментальная стоимость, дисконтированные денежные потоки, реальные опционы

Короткий адрес: https://sciup.org/170209213

IDR: 170209213 | DOI: 10.24412/2411-0450-2025-5-148-153

Текст научной статьи Инвестиционная оценка молодых компаний с разным уровнем неопределенности и риска денежных потоков методами DCF и ROV (на примере ПАО ВУШ холдинг)

Инвестиционная оценка фундаментальной стоимости компаний, находящихся на ранних этапах жизненного цикла или в фазе динамичного роста, характеризуется широким спектром особенностей, основными из которых являются:

-

- высокий уровень неопределенности в отношении долгосрочных перспектив развития бизнеса,

-

- недостаточный объем финансовой информации из отчетов о финансовых результатах, финансовом положении и движении денежных средств за релевантный период,

-

- невозможность экстраполяции исторической динамики финансовых показателей на прогнозный период,

-

- несоответствие текущего и долгосрочного уровней компонентов средневзвешенной стоимости капитала.

В отечественной и зарубежной литературе не сформирован консенсус относительно оптимальных методик инвестиционной оценки молодых компаний. Так, И.А. Кузьмин выделяет затратный метод (основан на оценке расходов на реализацию аналогичного инвестиционного проекта по текущей рыночной стоимости), метод Беркуса (базируется на применении эмпирических коэффициентов к результатам затратного метода) и метод венчурного капитала (подразумевается расчет чистой постинвестиционной стоимости за вычетом первоначальных затрат) [1]. А. Дамодаран указывает на необходимость использования основного метода дисконтирования денежных потоков (DCF) с учетом специфики молодых компаний (существенные информационные ограничения, нерелевантная финансовая отчетность, недостаточное количество публичных компаний-аналогов для сравнительной оценки и др.) [2].

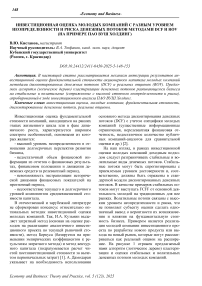

На наш взгляд, в рамках инвестиционной оценки молодых компаний доходным подходом следует разграничивать стабильные и волатильные виды денежных потоков. Стабильные потоки могут быть спрогнозированы с приемлемым уровнем достоверности и, соответственно, должны быть отражены в стандартной модели дисконтированных денежных потоков. В качестве примеров стабильных потоков могут выступать FCFF от основной деятельность молодой на традиционных для нее рынках. Волатильные потоки связаны с высоким уровнем неопределенности и риска, что не позволяет субъекту оценки сделать однозначный вывод о вероятности их возникновения и влияния на фундаментальную стоимость бизнеса. Примером является реализация молодой компании инвестиционного проекта по разработке нового продукта или выхода на новый рынок, которые могут рассматриваться как реальный опцион на расширение. На рисунке 1 отражен предлагаемый нами алгоритм (логическое дерево) кластеризации и оценки стабильных и волатильных денежных потоков молодых компаний.

Рис. 1. Алгоритм оценки влияния денежных потоков с высокой степенью риска и неопределенности на стоимость молодой компании

Таблица 1. DCF-модель оценки фундаментальной стоимости акций Whoosh

|

Показатель (млн руб., если не указано иное) |

2024a |

2025e |

2026e |

2027e |

2028e |

2029e |

TP |

|

Выручка |

14 304 |

20 523 |

25 208 |

28 944 |

31 918 |

35 792 |

37 223 |

|

Себестоимость, административные, коммерческие и прочие расходы (без амортизации) |

-8 251 |

-11 320 |

-14 560 |

-17 716 |

-20 185 |

-22 653 |

-23 559 |

|

Прибыль до вычета процентов, налога на прибыль и амортизации (EBITDA) |

6 054 |

9 203 |

10 648 |

11 229 |

11 734 |

13 139 |

13 664 |

|

Амортизация |

-2 604 |

-4 344 |

-5 496 |

-6 589 |

-5 853 |

-4 432 |

-4 610 |

|

Прибыль до вычета процентов и налога на прибыль (EBIT) |

3 450 |

4 858 |

5 152 |

4 640 |

5 881 |

8 706 |

9 054 |

|

Налог на прибыль |

70 |

-44 |

-51 |

-57 |

-343 |

-506 |

-526 |

|

Чистая операционная прибыль после вычета налога на прибыль (NOPAT) |

3 520 |

4 814 |

5 101 |

4 583 |

5 538 |

8 200 |

8 528 |

|

Амортизация |

2 604 |

4 344 |

5 496 |

6 589 |

5 853 |

4 432 |

4 610 |

|

Изменение чистого неденежного оборотного капитала |

-590 |

-1 795 |

-1 010 |

-871 |

-547 |

-615 |

-283 |

|

Капитальные вложения на расширение и поддержание (CAPEX) |

-4 891 |

-5 279 |

-5 828 |

-5 103 |

-4 290 |

-3 512 |

-4 610 |

|

Свободный денежный поток для фирмы (FCFF) |

643 |

2 084 |

3 759 |

5 198 |

6 554 |

8 505 |

8 245 |

|

Ставка долгосрочного роста в постпрогнозном периоде (LTGR), % |

X |

X |

X |

X |

X |

X |

4,00% |

|

Средневзвешенная аналоговая стоимость капитала (WACC), % |

X |

27,15 |

27,15 |

19,87 |

19,87 |

19,87 |

19,87 |

|

Накопленный дисконт-фактор, % |

X |

88,68 |

69,75 |

56,50 |

47,14 |

39,32 |

39,32 |

|

Дисконтированный свободный денежный поток для фирмы (DFCFF) |

X |

1 848 |

2 622 |

2 937 |

3 089 |

3 345 |

20 435 |

|

Фундаментальная стоимость инвестированного капитала (Enterprise Value) |

34 275 |

X |

X |

X |

X |

X |

X |

|

Чистый долг |

-10 270 |

X |

X |

X |

X |

X |

X |

|

Фундаментальная стоимость акционерного капитала (Equity Value) |

24 005 |

X |

X |

X |

X |

X |

X |

|

Фундаментальная стоимость в расчете на одну акцию в обращении, руб. |

216,78 |

X |

X |

X |

X |

X |

X |

Реализуем предложенный выше подход на примере инвестиционной оценки фундаментальной стоимости молодой компании ПАО ВУШ Холдинг (далее – Whoosh). В таблице 1 представлены результаты применения классического метода дисконтированных денежных потоков для прогнозирования результатов деятельности Whoosh на традиционных для компании географических рынках (Российской Федерация, Республика Беларусь и Республика Казахстан). Мы видим, что фундаментальная стоимость акционерного капитала ( EqV ) Whoosh по методу DCF в базовом сценарии составила 24 005 млн руб. или 216,78 руб. в расчете на одну акцию.

Базовый сценарий модели DCF не учитывает стратегию компании, направленную расширение присутствия в странах Латинской Америки (Бразилия, Перу, Чили) ввиду высокого уровня неопределенности, обусловленного:

-

1. нахождением рынков кикшеринга указанных стран на стадии формирования и непродолжительного периода функционирования сервиса Whoosh в странах Латинской Америки (с 2023 г.),

-

2. незначительным удельным весом показателей стран Латинской Америки в общей структуре операционных и финансовых результатов компании,

-

3. существенными информационными ограничениями для моделирования операци-

- онных и финансовых результатов Whoosh на указанных рынках (отсутствие отраслевых исследований и прогнозов, нераскрытие компанией показателей unit-экономики, ограниченные публичные комментарии и т.д.),

Стратегия Whoosh заключается в расширение парка СИМ в Бразилии, Перу и Чили с 11 тыс. шт. на конец 2024 г. до 313 тыс. шт. к концу 2029 г., при этом за аналогичный период компания планирует расширить флот в РФ, Белоруссии и Казахстане на 240 тыс. шт. [3]). Достижение указанной стратегической цели позволит существенно увеличить фундаментальную стоимость акционерного капитала и повысить инвестиционную привлекательность Whoosh. Однако прямое включение в базовый сценарий потенциальных денежных потоков от рынков стран Латинской Америки, на наш взгляд, представляется нецелесообразным ввиду указанных выше информационных и аналитических ограничений.

Применение алгоритма, представленного на рисунке 2, позволяет сделать вывод о возможности рассмотрения планов Whoosh по развитию сервиса в странах Латинской Америки как реального опциона на расширение ( Expand Real Option ), предполагающего право, но обязанность компании совершать инвестиции и развивать деятельность в указанном географическом регионе. Для определения стоимости данного опциона C применим модель Блэка-Шоулза:

С = SN^dJ

-Xe~rtN(d2)

d 1

inX(r+^}t

o^t

d2 = d 1

-

a^t * t

В качестве базовой цены актива S используем приведенную стоимость FCFF за прогнозный период 2025-2029 гг. Для оптимизации вычислений мы исходим из предположения об осуществлении одномоментных капитальных затрат как цены исполнения Х колл-опциона (приобретение 302 тыс. шт. СИМ). Исходя из указанного выше прогнозного периода, срок до исполнения опциона t определен в 5 лет, по истечении которого Whoosh принимает решение о продолжении или прекращении операций в странах Латинской Америки, что предполагает отсутствие в расчете приведенной стоимости FCFF продленного периода. Кумулятивная функция N нормального распределения промежуточных переменных d1 и d2 включает также безрисковую ставку r и волатильность базового актива a.

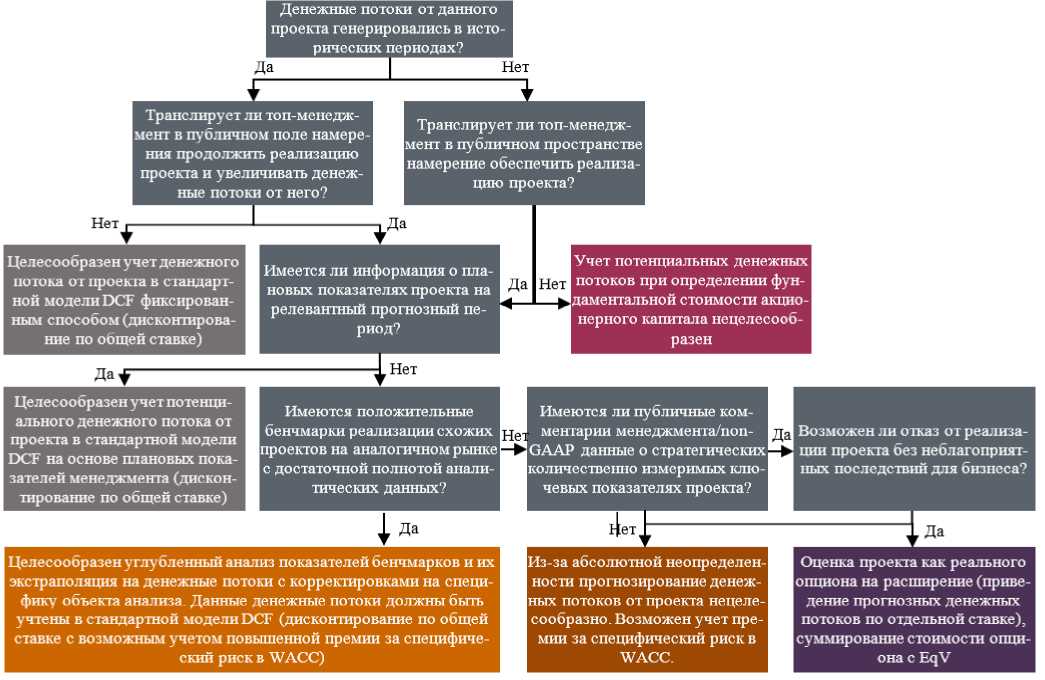

Рис. 2. Прогноз показателей Whoosh в странах Латинской Америки

На рисунке 2 мы отразили прогноз финансовых показателей Whoosh в странах Латинской Америки. Заметим, что уменьшение выручки в 2025-2029 гг. носит технический характер, связанный с оптимизацией применения модели Блэка-Шоулза для оценки стоимости реального опциона на расширения. При исполнении данного опциона в реальности следует ожидать в качестве долгосрочного тренда положительную динамику финансовых результатов в абсолютном выражении (EBIT, EBITDA) и одновременное их снижение в относительном выражении (рентабельность) из-за эффекта высокой базы.

Так как финансирование расширения деятельности Whoosh в Бразилии, Перу и Чили представляется невозможным без привлечения заемного финансирования, в качестве ставки дисконтирования использована средневзвешенная стоимость капитала. На наш взгляд, необходим расчет отдельного статического WACC для денежных потоков от деятельности (проекта) с высоким уровнем неопределенности в связи с:

-

1. Повышенной премией за специфический риск (в случае Whoosh – 5% для деятельности в Латинской Америки против 2% для потоков от операций в СНГ в связи с информационными ограничениям на проведение полноценного анализа рынков Бразилии, Перу и Чили и идентификации рисков, которые могли бы быть отражены в модели DCF),

-

2. Необходимостью привлечения существенного объема заемных средств для реализации проекта (расширения деятельности сервиса на новых рынках), абсолютный размер которых не может быть определен на дату оценки, что приводит к завышению фундаментальной стоимости акционерного капитала. Мы предлагаем учесть потенциальное повышение долговой нагрузки посредством использования исторического уровня финансового рычага, который наблюдался на ранних этапах развития компании, которым было свойственное более высокое соотношение чистого долга и собственного капитала из-за активной фазы инвестиционного цикла бизнеса.

-

3. В случае Whoosh – реализацией проекта в иностранных юрисдикциях с отличными от СНГ валютами, безрисковыми и налоговыми ставками. При невозможности разделения денежных потоков по конкретным странам (Бразилия, Перу, Чили) из-за информационных ограничений мы считаем оправданным использовать среднегеометрические мультивалютные показатели по доходности государственных облигаций, премии за риск инвестирования в акции, ставкам налога на прибыль и т.д. Конвертация стоимости мультивалютной стоимости собственного капитала в рублевую может быть осуществлена с помощью паритета процентных ставок по уравнению Фишера.

Результаты расчета стоимости базового актива и цены исполнения реального опциона приведены в таблице 2.

Таблица 2. Определение стоимости базового актива и цены исполнения реального опциона на расширение

|

Показатель (млн руб., если не указано иное) |

2025e |

2026e |

2027e |

2028e |

2029e |

|

Прибыль до вычета процентов и налога на прибыль (EBIT) |

12 270 |

23 367 |

13 233 |

5 156 |

3 445 |

|

Налог на прибыль |

-3 685 |

-7 017 |

-3 974 |

-1 548 |

-1 035 |

|

Чистая операционная прибыль после вычета налога (NOPAT) |

8 585 |

16 350 |

9 259 |

3 608 |

2 411 |

|

Амортизация |

2 819 |

5 531 |

5 616 |

4 433 |

3 089 |

|

Изменение чистого неденежного оборотного капитала |

-2 042 |

-2 537 |

-100 |

-16 |

-31 |

|

Капитальные вложения на поддержание (CAPEX) |

- |

-99 |

-185 |

-5 305 |

-5 373 |

|

Свободный денежный поток для фирмы (FCFF) |

9 363 |

19 245 |

14 590 |

2 720 |

97 |

|

Средневзвешенная стоимость капитала проекта (WACC), % |

34,54% |

34,54% |

34,54% |

34,54% |

34,54% |

|

Накопленный дисконт-фактор, % |

86,21% |

64,08% |

47,63% |

35,40% |

26,31% |

|

Дисконтированный свободный денежный поток для фирм (DFCFF) |

8 072 |

12 332 |

6 949 |

963 |

25 |

|

Цена базового актива опциона (приведенная стоимость FCFF) |

28 342 |

Х |

Х |

Х |

Х |

|

Капитальные вложения в расширение (цена исполнения опциона) |

-19 982 |

Х |

Х |

Х |

Х |

Для расчета стоимости реального опциона также необходимо определить волатильность базового актива. Отметим, что в литературе не сформировано единое мнение относительно того, какой конкретный статистический показатель подразумевается под волатильностью. Так, А. Дамодаран предлагает использовать среднеквадратическое отклонение стоимости акций [2]. Н.М. Пахновская, А.И. Мишурова указывают на возможность применения стандартных отклонений фактических и прогнозных денежных потоков [4]. Е.А. Малышев, Р.Г. Подойницын предлагают использовать коэффициент вариации финансовых показателей бизнеса (в частности, среднюю цену реализации продукции и услуг) [5]. В целях оптимизации процесса анализа мы предлагаем использовать комбинированный подход, определив в качестве волатильности базового актива коэффициент вариации стоимости акций Whoosh.

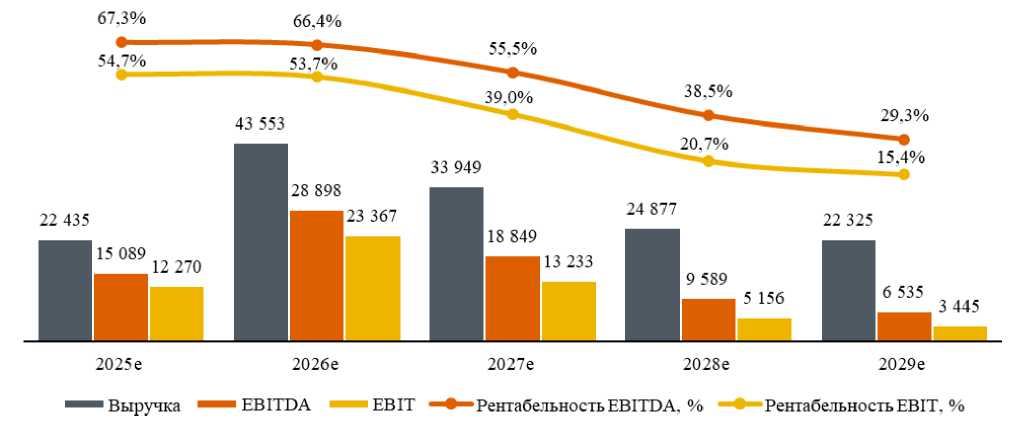

Для определения волатильности базового актива применено имитационное моделирование методом Монте-Карло. Данный метод реализован в программном пакете «Statistica» посредством генерации нормально распределенных случайных значений стоимости акций Whoosh с количеством итераций в 1 млн (рис. 3). Математическое ожидание стоимости акций компаний составило 221,6 руб., среднеквадратическое отклонение – 45,5 руб. и, как следствие, коэффициент вариации – 20,5%.

Рис. 3. Распределение цен акций Whoosh в результате имитационного моделирования методом Монте-Карло (руб.)

Итак, по 15-17) мы

модели Блэка-Шоулза (формулы оцениваем стоимость реального

опциона на расширение деятельности Whoosh в Бразилии, Чили и Перу на основе приведен-

ных выше параметров и допущений в 14 331 млн руб. или 129,4 руб. на 1 акцию. Суммирование данного значения с фундаментальной стоимостью акционерного капитала (определенной на основе стабильных потоков по методу DCF) позволяет оценить Whoosh в 38 336 млн руб. или 346,2 руб. на 1 акцию, что при текущем уровне биржевых котировок предполагает возможность более чем двукратного роста стоимости ценных бумаг до справедливого уровня. Однако влияние реального опциона на трансформацию фундаментальной стоимости в рыночную, на наш взгляд, будет проявляться в среднесрочном периоде (до 3-х лет) по мере увеличения фактических денежных потоков Whoosh от деятельности в Бразилии, Чили и Перу и разви- тия рынка кикшеринга в указанных странах. Данные факторы будут способствовать снижению уровня неопределенности и информа- ционной асимметрии, связанного с функционированием сервиса в Латинской Америки, а также переоценке рыночной стоимости акций компании. Отметим, что реальный опцион может быть учтен как компонент инвестиционной стоимости при потенциальном приобретении Whoosh институциональным инвестором.

Таким образом, в настоящей работе рассмотрен алгоритм оценки влияния денежных потоков, возникновение которых сопряжено с высоким уровнем неопределенности и риска, на фундаментальную стоимость акционерного капитала молодых компаний методом реальных опционов. Предложенный механизм кластеризации денежных потоков на стабильные и волатильные позволит повысить аналитиче- скую ценность и достоверность результатов инвестиционной оценки развивающегося бизнеса.