Инвестиционная привлекательность и финансовое состояние ПАО "Аэрофлот"

Автор: Чайников Валентин Владимирович, Жмаев Максим Евгеньевич

Журнал: Вестник Российского нового университета. Серия: Человек и общество @vestnik-rosnou-human-and-society

Рубрика: Экономические науки

Статья в выпуске: 3, 2019 года.

Бесплатный доступ

Рассматриваются актуальные проблемы инвестиционной привлекательности фирмы. Дается алгоритм расчета инвестиционной привлекательности организации, подчеркивается влияние отдельных факторов на привлекательность фирмы для инвесторов. Обосновывается необходимость совершенствования инвестиционной привлекательности на примере ПАО «Аэрофлот».

Инвестиционная привлекательность, аэрофлот, финансовый анализ, инвестиции, показатели, расчет

Короткий адрес: https://sciup.org/148309249

IDR: 148309249 | УДК: 330 | DOI: 10.25586/RNU.V9276.19.03.P.086

Текст научной статьи Инвестиционная привлекательность и финансовое состояние ПАО "Аэрофлот"

Чайников В.В., Жмаев М.Е. Инвестиционная привлекательность и финансовое... 87

В XXI в. деловой мир стал сложным и чувствительным к изменениям внешней среды, в результате резко повысилась конкурентоспособность рынка. Таким образом, возникла необходимость быстрого реагирования на всякие изменения и сохранения положительной динамики финансово-хозяйственной деятельности. Постоянное развитие – залог успеха любой организации. Однако этот процесс требует инвестиций – двигателя роста для компании. Единственным способом привлечения капитала и укрепления позиций на рынке является повышение уровня инвестиционной привлекательности фирмы. В современной экономической литературе нет четкого определения инвестиционной привлекательности, но в целом под ней подразумевается ряд показателей, дающих оценку внешней среды, уровня позиционирования на рынке, а также эффективности вложения средств в дальнейшее развитие предприятия. Также существует определение, что инвестиционная привлекательность компании – это характеристи- ка ее производственной, коммерческой, финансовой и управленческой деятельности и особенностей инвестиционного климата, свидетельствующего о целесообразности и необходимости осуществления инвестиций в нее [3].

Инвесторы больше тяготеют к наиболее привлекательным фирмам. Инвестиционная привлекательность формируется за счет конкурентоспособности продукции, клиентоориентированности предприятия, что выражается в максимально полном удовлетворении потребностей потребителей. Уровень инноваций в стратегическом развитии компании играет важнейшую роль для повышения инвестиционной привлекательности компании. Возможность эффективного управления инвестиционной привлекательностью – одна из основных задач для любого предприятия.

Чтобы экономика страны развивалась, государство должно стимулировать увеличение инвестиций компаний как внутри страны, так и вне ее (рис. 1).

Рис. 1. Динамика инвестиций в основной капитал в России, млрд руб.

Как видно на графике, наблюдается положительная тенденция роста инвестиций в основной капитал в России. В частности, в 1995 г. объем инвестиций составлял всего 108,8 млрд руб., а уже в 2001 г. их объем вырос до 1165,23 млрд руб. В 2017 г. был достигнут максимальный объем инвестиций в основной капитал – 14,7 трлн руб. С 2014 г. объем инвестиций в экономику Российской Федерации снижается, что вызвано санкциями со стороны США и Евросоюза, а также неэффективной внутренней экономической политикой государства.

Для оценки инвестиционной привлекательности инвесторами применяются раз-

Выпуск 3/2019

личные финансовые показатели, к которым относятся оценка финансового состояния и доходности, оценка рыночной стоимости предприятия, оценка окупаемости инвестиций и оценка эффективности использования ресурсов. На рисунке 2 представлены основные показатели инвестиционной привлекательности фирмы.

Финансовые показатели инвестиционной привлекательности фирмы

Анализ финансового состояния предприятия

Оценка рыночной стоимости предприятия

Показатели окупаемости инвестиций

Показатели эффективности использования ресурсов

Рис. 2. Финансовые показатели инвестиционной привлекательности фирмы

Существует много методов оценки инвестиционной привлекательности фирмы. Однако можно выделить следующие четыре, которые используются наиболее часто. Итак, к основным финансовым показателям оценки инвестиционной привлекательности предприятия относятся показатели, характеризующие производственный потенциал, трудовой потенциал, финансовые результаты предприятия, инвестиционную активность.

При расчете любых коэффициентов всегда нужно опираться на экономическую логику подобных показателей и обязательно учитывать индивидуальные характеристики конкретной рассматриваемой фирмы. Для полноценного анализа финансового состояния необходимо провести анализ баланса, анализ финансовых коэффициентов, анализ финансовых результатов и рентабельности продукции, а также комплексную оценку финансового потенциала предприятия [4].

Можно выделить ряд факторов, влияющих на инвестиционную привлекательность (рис. 3).

Рис. 3. Факторы, влияющие на инвестиционную привлекательность

Чайников В.В., Жмаев М.Е. Инвестиционная привлекательность и финансовое...

К внутренним факторам относятся те, благодаря которым компания оказывает прямое влияние на инвестиционную привлекательность, а к внешним – косвенное.

Оценка инвестиционной привлекательности предполагает обязательное проведение анализа финансового состояния предприятия, что мы и сделали на примере ПАО «Аэрофлот».

ПАО «Аэрофлот» – это российская авиакомпания, которая была создана путем приватизации государственной компании в 1992 г. Основными направлениями деятельности являются авиаперевозки.

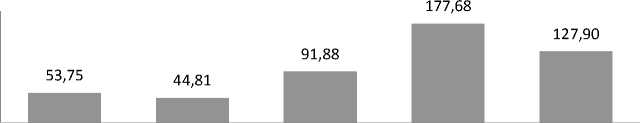

По состоянию на 2018 г., компания имеет воздушный флот, включающий 247 самолетов, причем средний возраст самолетов не превышает 4,1 года. Компания является лучшим перевозчиком в странах Восточной Европы и имеет высокий уровень менеджмента; 61,17% ее акций принадлежит государству (Росимущество), 34,04% – юридическим лицам (в том числе 5,13% ООО «Аэрофлот-Финанс»), а остальные – физическим лицам. На рисунке 4 представлена динамика цен на акции ПАО «Аэрофлот».

200,00

150,00

100,00

50,00

0,00

2014 2015 2016 2017 2018 (11 мес .)

Рис. 4. Динамика курса акций ПАО «Аэрофлот», руб., МОЕХ

Из рисунка 4 видно, что цены на акции имеют тенденцию к росту. В 2014 г. цена одной акции составляла 53,75 руб., а в 2017 г. достигла уже 177,68 руб. Максимальная цена была зафиксирована в июле 2017 г. – 209,32 руб., а в ноябре 2018 г. она упала до 99 руб. за акцию, в среднем за 11 месяцев 2018 г. цена составила 127,9 руб. [2].

Для того чтобы обосновать причины динамики цен на акции, необходимо рассмотреть инвестиционную привлекательность компании. Одним из важных показателей эффективности работы фирмы является оборачиваемость активов, которая измеряет способность компании генерировать продажи из своих активов путем сравнения выручки со средними суммами активов. То есть она показывает, насколько эффективно компания может использовать свои активы для генерации продаж. Коэффициент оборачиваемости активов вычисляет выручку в процентах от активов, чтобы показать, сколько продаж генерируется из каждого рубля активов компании. Например, отношение 0,5 означает, что каждый рубль активов генерирует 50 копеек продаж. Также коэффициент показывает, сколько оборотов совершат активы за период. Кроме того, значение 0,5 говорит о том, что за год оборачивается лишь половина активов.

Коэффициент оборачиваемости активов основан на отраслевых стандартах. Некоторые отрасли используют активы более эффективно, чем другие. Чтобы получить реальное представление о том, насколько хорошо используются активы компании, ее следует сравнивать с другими компани-

90 в ыпуск 3/2019

ями в своей отрасли. Общий коэффициент оборачиваемости активов – это общий коэффициент эффективности, который определяет, насколько эффективно компания использует все свои активы. Это дает инвесторам и кредиторам представление о том, как управляется компания и как она использует свои активы для производства продуктов и продаж. Иногда инвесторы также хотят видеть, как компании используют более конкретные активы, такие как основные средства и оборотные активы. Коэффициенты оборачиваемости основных средств и оборотного капитала – это коэффициенты оборота, аналогичные коэффициенту оборачиваемости активов, которые часто используются для расчета эффективности этих видов активов.

Другой важный показатель финансовых результатов – доходность капитала (рентабельность собственного капитала – return on equity, ROE) рассчитывается путем деления чистой прибыли на собственный капитал. Поскольку собственный капитал равен активам компании за вычетом ее долга, ROE можно рассматривать как доход от чистых активов. Данный показатель выражается в процентах и может быть рассчитан для любой компании, если чистая прибыль и капитал являются положительными. Относительно высокие или низкие коэффициенты ROE будут значительно отличаться в различных отраслях или секторах экономики. Поэтому целесообразно сравнивать данный показатель с другими компаниями этой же отрасли. Среднегодовой акционерный капитал рассчитывается путем добавления капитала на начало периода к капиталу на конец периода и деления на два. ROE может стать хорошим отправным пунктом для разработки будущих оценок роста акций и темпов роста его дивидендов.

Финансовая устойчивость – характеристика, которая показывает, насколько предприятие стабильно с финансовых позиций и насколько способно обеспечивать рост прибыли и капитала, сохраняя при этом свою платежеспособность по всем обязательствам. Финансовые коэффициенты являются широко распространенными инструментами анализа финансового состояния бизнеса, они легко вычисляются и понятны как финансовые категории. Соотношения позволяют сравнивать разные компании в различных отраслях с целью выявления их сильных и слабых сторон.

При оценке финансового положения организации также анализируют его ликвидность – способность активов обращаться в деньги, что необходимо для покрытия обязательств. Укрепление финансовой стабильности способствует росту прибыли. Кредиторы, инвесторы и контрагенты более склонны иметь дело с финансово стабильными предприятиями на взаимовыгодных условиях.

Проведем анализ оборачиваемости активов по следующим формулам (табл.):

Выручка от реализации

Коэффициент оборачиваемости активов =;

Средняя стоимость активов

Коэффициент оборачиваемости = Выручка от реализации оборотных активов Средняя стоимость оборотных активов ;

365 дней

Длительность одного оборота активов =.

Коэффициент оборачиваемости

Чайников В.В., Жмаев М.Е. Инвестиционная привлекательность и финансовое...

Расчет коэффициентов оборачиваемости ПАО «Аэрофлот»

|

Год |

Выручка |

Активы, млн руб. |

Оборотные активы, млн руб. |

Средняя стоимость активов, млн руб. |

Средняя стоимость оборотных активов, млн руб. |

Коэффициент обора-чивае-мости активов |

Коэффициент оборачиваемо-сти оборотных активов |

Дли-тель-ность одного оборота активов, день |

Длительность одного оборота оборотных активов, день |

|

2014 |

319 771 |

277 718 |

92 213 |

– |

– |

– |

– |

– |

– |

|

2015 |

415 173 |

315 194 |

133 306 |

296 456 |

112 759,5 |

1,317 |

2,364 |

277,103 |

154,371 |

|

2016 |

495 880 |

299 307 |

130 146 |

307 250,5 |

131 726 |

1,657 |

2,300 |

220,309 |

158,711 |

|

2017 |

532 934 |

323 330 |

168 202 |

311 318,5 |

149 174 |

1,648 |

1,922 |

221,445 |

189,879 |

Коэффициент оборачиваемости активов имеет положительную тенденцию и вырос с 1,317 в 2015 г. до 1,648 в 2017 г. (см. табл.). Это связано с тем, что выручка растет быстрее, чем общая сумма активов. За счет этого длительность оборота сократилась с 277 дней до 221 дня в 2017 г. [1].

Коэффициент же оборачиваемости оборотных активов имеет обратную тенденцию. Так, в 2015 г. коэффициент составлял 2,364, а в 2017 г. сократился

Чистая прибыль

Средняя величина собственного капитала

ROE =

до 1,922. Это связано с тем, что выручка растет медленнее, чем растут оборотные активы. За счет этого длительность одного оборота выросла со 154 до 189 дней. Для сравнения: у конкурента ЗАО «Группа компаний С 7» в 2017 г. коэффициент оборачиваемости активов составлял 0,253 (или 1439 дней), а коэффициент оборачиваемости оборотных активов – 1,59 (или 228 дней).

Далее рассчитаем доходность капитала:

100%;

ROE 2015

- 6 494

( - 36 120 ) + ( - 13 505 ) '

100% = 26%;

ROE

38 826

100% = 1670%;

ROE 2017

23 060

67 299 + 40 769

100% = 43%.

В 2015 г. чистая прибыль, как и собственный капитал, были отрицательными, поэтому ROE нельзя рассчитывать для 2015 г. В 2016 г. рентабельность капитала составила 1670%, так как компания смогла значительно увеличить чистую прибыль, вследствие чего вырос собственный ка- питал. В 2017 г. ситуация стабилизировалась и ROE составил 43%. Для сравнения: у конкурента ЗАО «Группа компаний С 7» ROE в 2017 г. составлял 40%.

Проведем анализ финансовой устойчивости. Для этого рассчитаем коэффициент финансовой устойчивости:

92 в ыпуск 3/2019

Коэффициент финансовой устойчивости

Собственный Долгосрочные капитал + обязательства

Валюта баланса

Коэффициент финансовой устойчивости2014 =

- 13 505 + 156 087 -----------------= 0,513;

277 718

Коэффициент финансовой устойчивости2015

- 36 120 + 173 233

315 194

= 0,435;

Коэффициент финансовой устойчивости2016

40 769 + 137 813

299 307

= 0,597;

Коэффициент финансовой устойчивости2017

67 299 + 115 005

323 330

= 0,564.

Далее проведем анализ ликвидности. Для этого рассчитаем коэффициенты текущей ликвидности:

Коэффициент

Оборотные активы

текущей ликвидности Краткосрочные обязательства ;

92 213

Коэффициент текущей ликвидности = = 0, 682;

2014 135 136

Коэффициент текущей ликвидности2015

133 306

= 0,749;

178 081

Коэффициент текущей ликвидности2016

130 146

= 1,078;

120 725

Коэффициент текущей ликвидности2017 =

168 202

= 1,193.

141 026

Как показал экспресс-анализ, компания имеет низкую оборачиваемость, но при этом высокую доходность, что позволяет ей конкурировать на рынке. Коэффициент финансовой устойчивости находится на уровне 0,564, что ниже нормы (0,9), однако у предприятия есть положительная динамика. Коэффициент ликвидности за 4 года преодолел отметку 1, т.е. сегодня компания имеет значительный собственный оборотный капитал.

Таким образом, можно констатировать, что за исследуемый период инвестиционная привлекательность фирмы невы- сокая, но улучшение показателей позволило повысить спрос на акции компании. Об этом свидетельствует рост рыночных цен на акции в 2 раза. Если в будущем компания сможет увеличить оборачиваемость активов, то тогда увеличится размер чистой прибыли и, как следствие, собственный капитал фирмы. Это позволит увеличить ROE и коэффициенты финансовой устойчивости и ликвидности, что, в свою очередь, приведет к дополнительному спросу на акции и повышению инвестиционной привлекательности ПАО «Аэрофлот».

Ахмятжанова А.А. Анализ основных тенденций развития событийного туризма 93

Список литературы Инвестиционная привлекательность и финансовое состояние ПАО "Аэрофлот"

- Авиакомпания «Аэрофлот». URL: https://www.aeroflot.ru/ru-ru (дата обращения: 14.11.2018).

- Динамика курса акций ОАО Аэрофлот (руб., MOEX) // Яндекс.Новости. URL: https://news.yandex.ru/quotes/89.html (дата обращения: 14.11.2018).

- Неводова И.А., Ушаков И.А. Показатели, характеризующие инвестиционную привлекательность организаций // Экономика и Бизнес: Теория и Практика. 2018. № 5-1. С. 189-192.

- Чайников В.В., Куликов И.В. Современный механизм воспроизводства основных производственных фондов // Вестник Российского нового университета. 2014. № 2.