Инвестиционно-инновационный процесс, как основа формирования стратегии управления реальным сектором экономики региона в современных условиях

Автор: Амадаев А.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2 (33), 2017 года.

Бесплатный доступ

Аннотации: Экономика России и ее регионов сегодня столкнулась с востребованной временем проблемой развития - качественной трансформацией воспроизводства основного капитала. Состояние и развитие базовых отраслей экономики во многом связано со спецификой сырьевой экономики и, прежде всего, неэффективным использованием ресурсов, в том числе инвестиционных.

Экономические процессы, реальный сектор, капитал, сырье

Короткий адрес: https://sciup.org/140122391

IDR: 140122391

Текст научной статьи Инвестиционно-инновационный процесс, как основа формирования стратегии управления реальным сектором экономики региона в современных условиях

В современных условиях одно из основных направлений повышения конкурентоспособности отечественных товаропроизводителей – стимулирование полномасштабного притока инвестиций с целью замены и технологического обновления используемых средств производства.

В реалиях сегодняшнего дня, когда государство объявило о решении, практически, полного погашения внешнего долга перед парижским клубом, и другими мировыми кредитными организациями это должно стать перспективным курсом регулирования реального сектора экономики.

Погашение долга позволяет перенаправить средства, шедшие на выплату процентов по обязательствам на обеспечение развития экономики страны, в том числе путем наполнения ресурсами сформированного Инвестиционного Фонда Российской Федерации.

В течение всего 2010 г. и в первой половине 2011 года в экономике России наблюдалось сохранение инвестиционной активности, несмотря на некоторое замедление темпов роста инвестиций в основной капитал - в 2009 г., вызванным продолжающимся мировым финансово-экономическим кризисом. В сопоставимых ценах объем инвестиций в основной капитал превысил уровень предыдущего года на 10,9% (в 2008 г. - на 12,5%).

Относительно высокий темп роста объема инвестиций в основной капитал удалось сохранить благодаря влиянию таких факторов, как: продолжающийся рост внутреннего спроса; увеличение притока в страну экспортной валютной выручки в результате благоприятной внешнеторговой конъюнктуры для многих экспортируемых из России товаров, в том числе нефти и газа; рост реальных денежных доходов населения и доходов от предпринимательской деятельности.

Сдерживающее влияние на инвестиционную деятельность оказывали следующие факторы долговременного характера: сохранение неравномерности в обеспеченности инвестициями между отраслями топливно-энергетического комплекса и обрабатывающими отраслями; недостаточный уровень развития банковского, страхового сектора и фондового рынка; нерешенность вопросов сфере собственности; слабость механизмов трансформирования сбережений населения в инвестиции;

увеличение оттока капитала за рубеж, недостаточное использование отечественных инновационных разработок для реального сектора экономики [1].

В 2010 г. по сравнению с предыдущим годом в инвестиционной сфере следует отметить следующие основные тенденции:

-

■ сохранялась довольно высокая инвестиционная активность, однако в течение года темп роста инвестиций в основной капитал замедлился;

-

■ общий объем финансовых вложений в абсолютном выражении вырос, в то же время доля долгосрочных вложений в их объеме существенно снизилась;

-

■ сохранялось неравномерное распределение инвестиций в основной капитал по отраслям экономики и промышленности, хотя отраслевая структура претерпела некоторые изменения;

-

■ в структуре инвестиций в основной капитал по источникам финансирования несколько сократилась доля привлеченных средств, но все же ее удельный вес в общем объеме инвестиций в основной капитал составляет более половины;

-

■ в территориальной структуре инвестиций в основной капитал наибольший удельный вес по-прежнему был у Центрального федерального округа;

-

■ произошло снижение темпа роста объема работ, выполненных по договорам строительного подряда;

-

■ значительно увеличился темп роста объема вводимого жилья;

-

■ доля инвестиций на приобретение и установку машин, оборудования и транспортных средств в общем объеме инвестиций в основной капитал несколько снизилась;

-

■ увеличился темп роста цен в инвестиционной сфере;

-

■ увеличился общий объем иностранных инвестиций, поступивших в нефинансовый сектор экономики России, при этом выросла доля прямых иностранных инвестиций в их общем объеме.

Общий объем инвестиций в нефинансовые активы в действующих ценах в 2010 г. составил 4580,5 млрд. руб. (таблица 1).

Таблица 1. Структура ВРП по субъектам СКФО за 2010г., в %.*

|

ад й к & CU О |

к Й Н Й Ч й <о |

К н % 5 5 8 3 Ри К |

Д я й 2 ^ ^ £ и к S о В ю й с й Й о ^ W CU |

й ^ CU |

й CU й й R 3 < ю S си О |

Й ч ю W й В |

ад й И ад ч и н и |

|

|

Сельское хозяйство, охота и лесное хозяйство |

4,5 |

14,1 |

8,8 |

21,7 |

21,5 |

17,9 |

7,9 |

14,0 |

|

Добыча полезных ископаемых |

9,9 |

0,6 |

2,1 |

0,3 |

1,7 |

0,4 |

5,2 |

1,0 |

|

Обрабатыва ющие производств а |

19,0 |

4,3 |

1,6 |

11,2 |

15,1 |

12,3 |

1,6 |

15,0 |

|

Производств о и распределен ие электроэнерг ии, газа и воды |

3,4 |

3,6 |

0,9 |

2,3 |

6,7 |

4,3 |

1,2 |

5,0 |

|

Строительст во |

6,8 |

19,9 |

10,4 |

7,7 |

7,1 |

8,1 |

20,6 |

7,9 |

|

Оптовая и розничная торговля, ремонт автотранспо ртных средств, мотоциклов, бытовых изделий и предметов личного пользования |

21,7 |

24,3 |

10,1 |

18,4 |

12,3 |

18,2 |

12,5 |

19,8 |

|

Транспорт и связь |

9,8 |

8,5 |

10,2 |

6,8 |

5,2 |

6,2 |

7,5 |

10,8 |

|

Операции с недвижимым имуществом, аренда и предоставле ние услуг |

10,5 |

4,2 |

1,4 |

6,7 |

6,0 |

5,7 |

3,1 |

6,0 |

|

Государстве нное управление и обеспечение военной безопасност и, социальное страхование |

4,6 |

6,1 |

39,2 |

9,9 |

9,9 |

13,2 |

27,4 |

7,3 |

|

Образование |

2,8 |

4,9 |

7,6 |

7,0 |

5,2 |

6,0 |

6,7 |

4,1 |

|

Здравоохран ение и предоставле ние социальных |

3,5 |

3,8 |

6,7 |

5,6 |

6,7 |

5,6 |

5,1 |

6,3 |

|

услуг |

||||||||

|

Предоставле ние прочих коммунальн ых, социальных и персональны х услуг |

1,6 |

1,6 |

0,8 |

1,3 |

1,5 |

1,5 |

1,1 |

1,1 |

*таблица составлена автором на основе данных: Регионы России.

Социально-экономические показатели. Стат. сб. – М.: Росстат, 2010

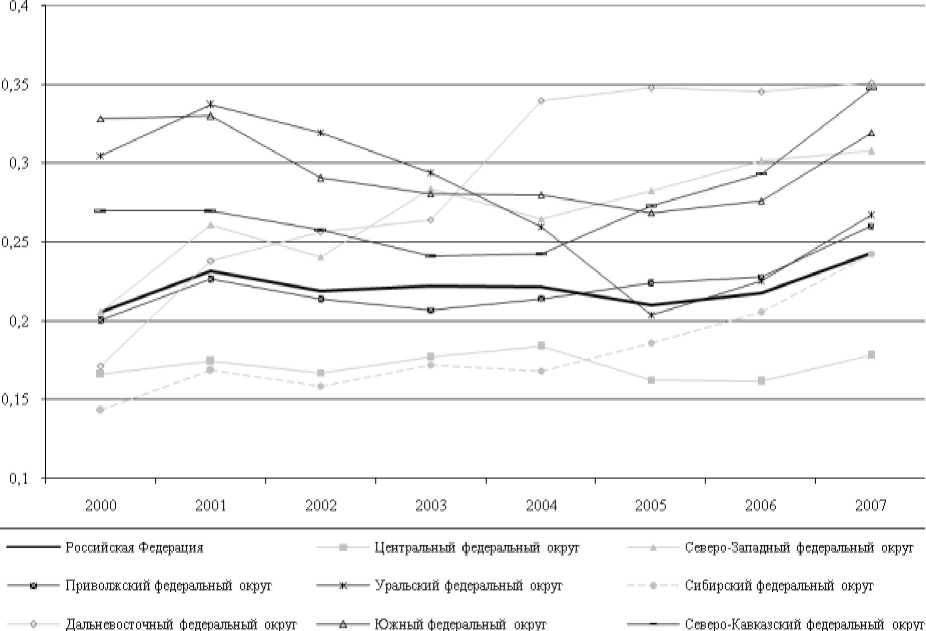

Исходя из тесной корреляционной связи между динамикой изменения объемов ВРП и объемов валового накопления основного капитала по федеральным округам РФ, была проанализирована информация по изменению динамики отношения валового накопления основного капитала к валовому региональному продукту по федеральным округам. Теоретически полагается, чем больше объем валового накопленного капитала приходится на объем валового регионального продукта, тем больше существует потенциал к высоким темпам роста объемов ВРП. В противном случае – наоборот. Ярким подтверждением этому является Уральский федеральный округ (рисунок 1).

Рисунок 1. Динамика изменения отношения валового накопления основного капитала к валовому региональному продукту по федеральным округам РФ за 2000-2007гг. (график рассчитан и построен автором на основе данных: Регионы России. Социально-экономические показатели. Стат. сб. - М.: Росстат).

В структуре инвестиций в основной капитал по источникам финансирования удельный вес собственных средств организаций, направленных на инвестиционные цели, в 2010 г. составил 42,1% против 47,5% в 2000 г., удельный вес привлеченных на инвестиционные цели средств - соответственно 57,9% против 52,5%. При этом в структуре привлеченных средств произошло уменьшение доли бюджетного финансирования, но в то же время заметно увеличилась доля кредита банков (таблица 2).

Следует отметить, что в течение двух предыдущих лет доля собственных средств в источниках инвестиций в основной капитал уменьшилась, а в 2009 г. произошло изменение тенденции. И хотя доля 7

собственных средств за 2008 г. выросла, она все же осталась на уровне 50% [2].

Таблица 2. Инвестиции в основной капитал по источникам финансирования

|

1995 |

2000 |

2001 |

2002 |

2006 |

2007 |

2008 |

2009 |

|

|

Миллиардов рублей (1995 г. – трлн. руб.) |

||||||||

|

Инвестиции в основной капитал -всего |

267,0 |

1053,7 |

1335,8 |

1455,7 |

1824,9 |

2246,8 |

2893,2 |

3801,7 |

|

в том числе по источникам финансирования: |

||||||||

|

собственные средства |

131,0 |

500,6 |

660,3 |

654,6 |

825,1 |

1020,8 |

1287,2 |

1598,7 |

|

из них: |

||||||||

|

прибыль |

55,7 |

246,4 |

319,9 |

277,4 |

324,5 |

432,3 |

587,3 |

757,5 |

|

амортизация |

60,4 |

190,6 |

247,5 |

319,1 |

440,8 |

512,0 |

605,5 |

726,5 |

|

привлеченные средства |

136,0 |

553,1 |

675,5 |

801,1 |

999,8 |

1226,0 |

1606,0 |

2203,0 |

|

из них: |

||||||||

|

кредиты банков |

30,6 |

58,6 |

85,2 |

116,3 |

176,5 |

235,6 |

263,6 |

|

|

из них кредиты иностранных банков |

6,2 |

11,5 |

12,9 |

21,3 |

23,8 |

27,9 |

59,2 |

|

|

заемные средства др. организаций |

75,6 |

65,1 |

95,3 |

123,6 |

163,1 |

171,1 |

227,0 |

|

|

бюджетные средства (консолидированного бюджета) |

58,21 |

232,1 |

272,9 |

289,6 |

358,0 |

401,0 |

589,2 |

769,3 |

|

в том числе: |

||||||||

|

федерального бюджета |

27,0 |

62,9 |

77,6 |

88,8 |

122,5 |

118,1 |

202,2 |

266,8 |

|

бюджетов субъектов РФ |

27,52 |

151,2 |

167,3 |

178,3 |

220,0 |

260,2 |

356,1 |

446,9 |

|

средства внебюджетных фондов |

30,6 |

50,3 |

34,7 |

34,3 |

16,5 |

19,0 |

15,6 |

19,8 |

|

Прочие |

164,5 |

244,3 |

296,7 |

385,4 |

466,4 |

594,5 |

823,3 |

|

|

В процентах к итогу |

||||||||

|

Инвестиции в основной капитал – всего |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

в том числе по источникам финансирования: |

||||||||

|

собственные средства |

49,0 |

47,5 |

49,4 |

45,0 |

45,2 |

45,4 |

44,5 |

42,1 |

|

из них: |

||||||||

|

Прибыль |

20,9 |

23,4 |

24,0 |

19,1 |

17,8 |

19,5 |

20,3 |

19,9 |

|

Амортизация |

22,6 |

18,1 |

18,5 |

21,9 |

24,2 |

22,8 |

20,9 |

19,1 |

|

привлеченные средства |

51,0 |

52,5 |

50,6 |

55,0 |

54,8 |

54,6 |

55,5 |

57,9 |

|

из них: |

||||||||

|

кредиты банков |

2,9 |

4,4 |

5,9 |

6,4 |

7,9 |

8,1 |

9,6 |

|

|

из них кредиты иностранных банков |

0,6 |

0,9 |

0,9 |

1,2 |

1,1 |

1,0 |

1,6 |

|

|

заемные средства других организаций |

7,2 |

4,9 |

6,5 |

6,8 |

7,3 |

5,9 |

6,0 |

|

|

бюджетные средства (консолидированного бюджета) |

21,82) |

22,0 |

20,4 |

19,9 |

19,6 |

17,8 |

20,4 |

20,2 |

|

в том числе: |

||||||||

|

федерального бюджета |

10,1 |

6,0 |

5,8 |

6,1 |

6,7 |

5,3 |

7,0 |

7,0 |

|

бюджетов субъектов РФ |

10,33) |

14,3 |

12,5 |

12,2 |

12,1 |

12,1 |

12,3 |

11,8 |

|

средства внебюджетных фондов |

11,5 |

4,8 |

2,6 |

2,4 |

0,9 |

0,8 |

0,5 |

0,5 |

|

прочие |

15,6 |

18,3 |

20,3 |

21,1 |

20,8 |

20,6 |

21,63 |

Общий объем финансовых вложений организаций в 2009 г. достиг 227,0 млрд. руб. (в 2000 г. – 75,6 млрд. руб.), что более чем в два раза превышает объем инвестиций в основной капитал.

В общем объеме финансовых вложений доля долгосрочных финансовых вложений организаций (17,5%) по-прежнему значительно меньше, чем доля краткосрочных (82,5%). Сложившееся соотношение усугубляет ситуацию с нехваткой «длинных» денег для финансирования долгосрочных проектов, связанных с модернизацией и техническим перевооружением отраслей.

Основными направлениями долгосрочных финансовых вложений организаций были вложения в паи и акции других организаций и предоставленные займы, краткосрочных – вложения в прочие краткосрочные финансовые вложения, предоставленные займы, а также в облигации и другие финансовые обязательства [3].

В общем объеме финансовых вложений в 2010 г., как и в предыдущие годы, доля собственных средств организаций (42,1%) существенно ниже доли привлеченных средств (57,9%). Привлеченные средства в значительной своей части формировались за счет кредита банков, заемных средств других организаций и прочих средств.

В 2010 г. произошло замедление активности подрядной деятельности. Так, темп роста объема работ, выполненных по договорам строительного подряда, по сравнению с предыдущим годом составил 46,8% против 47,9% в 2002 г. (таблица 3).

Таблица 3. Технологическая структура инвестиций в основной капитал

|

1970 |

1980 |

1990 |

1995 |

2000 |

2001 |

2003 |

2006 |

2007 |

2008 |

2009 |

|

|

Миллиардов рублей (до 2000 г. – трлн. руб.) |

|||||||||||

|

Инвестиции в основной капитал - всего |

94,9 |

163,1 |

249,1 |

267,0 |

1165,2 |

1504,7 |

1762,4 |

2186,4 |

2865,0 |

3611,1 |

4580,5 |

|

в том числе: |

|||||||||||

|

на строительномонтажные работы |

60,7 |

88,1 |

109,6 |

170,5 |

545,7 |

713,7 |

844,0 |

1084,9 |

1321,8 |

1648,5 |

2144,6 |

|

на машины, оборудование, транспортные средства |

27,5 |

58,7 |

94,7 |

58,2 |

399,6 |

494,9 |

626,9 |

766,1 |

1096,3 |

1379,9 |

1606,1 |

|

на прочие капитальные работы и затраты |

6,6 |

16,3 |

44,8 |

38,0 |

219,9 |

296,1 |

291,5 |

335,4 |

446,9 |

582,7 |

829,8 |

|

В ПРОЦЕНТАХ К ИТОГУ |

|||||||||||

|

Инвестиции в основной капитал - всего |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

в том числе: |

|||||||||||

|

на строительномонтажные работы |

64,0 |

54,0 |

44,0 |

63,9 |

46,8 |

47,4 |

47,9 |

49,6 |

46,1 |

45,7 |

46,8 |

|

на машины, оборудование, транспортные средства (без работ по |

|||||||||||

|

монтажу оборудования) |

29,0 |

36,0 |

38,0 |

21,9 |

34,3 |

32,9 |

35,6 |

35,0 |

38,3 |

38,2 |

35,1 |

|

на прочие капитальные работы и затраты |

7,0 |

10,0 |

18,0 |

14,2 |

18,9 |

19,7 |

16,5 |

15,4 |

15,6 |

16,1 |

18,1 |

При этом за счет нового строительства, расширения, реконструкции и технического перевооружения действующих организаций объем ввода в действие производственных мощностей в ряде отраслей в 2009 г. был выше, чем в 2005 г. В частности, осуществлен ввод в действие и увеличены производственные мощности объектов в электроэнергетике (линии электропередачи для электрификации сельского хозяйства, трансформаторные подстанции, котлы на теплоэлектроцентралях); в химической и нефтехимической промышленности (производство минеральных удобрений); в угольной промышленности (мощности по добыче угля); в сельском хозяйстве (помещения для птицы, хранилища для овощей, помещения для свиней); на транспорте (магистральные газопроводы). Отраслевая структура инвестиций в основной капитал в 2010 г. по сравнению с 2008 г. претерпела некоторые изменения (таблица 4) [4].

Таблица 4. Инвестиции в основной капитал по формам собственности

|

1995 |

2000 |

2001 |

2002 |

2004 |

2006 |

2008 |

2010 |

|

|

Миллиардов рублей (1995 г. – трлн. руб.) |

||||||||

|

Инвестиции в основной капитал - всего |

267,0 |

1165,2 |

1504,7 |

1762,4 |

2186,4 |

2865,0 |

3611,1 |

4580,5 |

|

в том числе по формам собственности: |

||||||||

|

российская |

259,7 |

1005,4 |

1285,4 |

1510,7 |

1837,8 |

2389,8 |

2909,0 |

3785,0 |

|

из неё: |

||||||||

|

государственная |

83,5 |

277,9 |

332,6 |

355,8 |

459,1 |

489,3 |

677,7 |

805,5 |

|

муниципальная |

16,8 |

52,9 |

74,1 |

82,2 |

94,9 |

119,2 |

137,6 |

176,2 |

|

частная |

35,7 |

348,3 |

551,3 |

740,9 |

900,8 |

1331,6 |

1623,1 |

2249,2 |

|

потребительской кооперации |

- |

1,5 |

1,5 |

1,7 |

1,9 |

2,3 |

2,5 |

3,0 |

|

общественных и религиозных организаций (объединений) |

0,4 |

0,8 |

1,0 |

1,4 |

1,8 |

2,1 |

2,5 |

2,3 |

|

смешанная российская |

123,3 |

324,0 |

324,9 |

328,7 |

379,3 |

445,3 |

465,6 |

548,8 |

|

иностранная |

- |

17,7 |

35,3 |

63,6 |

89,6 |

196,2 |

298,4 |

334,7 |

|

совместная российская и иностранная |

7,3 |

142,1 |

184,0 |

188,1 |

259,0 |

279,0 |

403,7 |

460,8 |

|

В процентах к итогу |

||||||||

|

Инвестиции в основной капитал - всего |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

в том числе по формам собственности: |

||||||||

|

российская |

97,3 |

86,3 |

85,5 |

85,7 |

84,1 |

83,4 |

80,6 |

82,6 |

|

из неё: |

||||||||

|

государственная |

31,3 |

23,9 |

22,1 |

20,2 |

21,0 |

17,1 |

18,8 |

17,5 |

|

муниципальная |

6,3 |

4,5 |

4,9 |

4,7 |

4,3 |

4,1 |

3,8 |

3,8 |

|

частная |

13,4 |

29,9 |

36,7 |

42,0 |

41,2 |

46,5 |

44,9 |

49,1 |

|

потребительской кооперации |

- |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

|

общественных и религиозных организаций (объединений) |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

|

смешанная российская |

46,2 |

27,8 |

21,6 |

18,6 |

17,4 |

15,5 |

12,9 |

12,0 |

|

иностранная |

- |

1,5 |

2,3 |

3,6 |

4,1 |

6,9 |

8,2 |

7,3 |

|

совместная российская и |

2,7 |

12,2 |

12,2 |

10,7 |

11,8 |

9,7 |

11,2 |

10,1 |

|

иностранная |

Наибольшая доля в общем объеме инвестиций в основной капитал, направленных на развитие отраслей экономики, отмечена у предприятий частной собственности – 49,1% (в 2001 г. – 29,9%). Доля инвестиций в основной капитал, приходящихся на государственные предприятия впервые за все годы реформ уменьшилась и составила 17,5% (в 2000 г. – 23,9%). Третьей отраслью экономики, традиционно имеющей существенный удельный вес в общем объеме инвестиций в основной капитал, оставалась собственность совместная российская и иностранная, однако доля этой отрасли уменьшилась соответственно с 12,2 в 2000 г. до 10,1 в 2010 г. Среди других отраслей экономики, доля инвестиций в основной капитал – в пределах 12%.

Доля инвестиций в основной капитал остальных отраслей экономики была незначительной. Кроме отраслевых особенностей осуществления инвестиционной деятельности большое значение имеет региональный аспект инвестиционных процессов. По итогам 2010 г. рост объема инвестиций в основной капитал по сравнению с предыдущими годами был отмечен в федеральных округах: Дальневосточном (113,5%), Центральном (107,6%), Сибирском (107,4%), Приволжском (105,1%), Северо-Западном (104,2%) [5].

В 56 субъектах федерации отмечен более высокий темп роста инвестиций в основной капитал по сравнению с предыдущим годом (таблица 5).

В остальных регионах наблюдалось уменьшение объема инвестиций в основной капитал по сравнению с предыдущим годом, и в некоторых довольно значительное: Камчатская область – на 48,8%, Республика Бурятия – на 36,5%, Новгородская и Тульская области – соответственно на 21,7 и 19,4%.

Таблица 5. Распределение по федеральным округам объема инвестиций в основной капитал в 2010 г.

|

2010 г. |

|||

|

млрд. руб. |

% |

в % от уровня 2008 г. |

|

|

Российская Федерация ∗ |

4580481 |

100,0 |

110,9 |

|

Центральный федеральный округ |

1152663 |

25,2 |

117,6 |

|

Приволжский федеральный округ |

757605 |

15,7 |

105,1 |

|

Северо-Западный федеральный округ |

620814 |

12,1 |

104,2 |

|

Южный федеральный округ ∗∗ |

430483 |

8,7 |

99,2 |

|

Уральский федеральный округ |

770678 |

17,9 |

98,7 |

Активное расширение жилищного строительства (на 12,5% от уровня 2009 г.) является следствием увеличения внутреннего потребительского спроса, наблюдаемого на фоне роста реальных денежных доходов населения. Кроме того, недвижимость остается наиболее привлекательным объектом для сбережения средств отдельной части населения в условиях нестабильности на мировом валютном рынке! Доля жилых домов, построенных на средства населения, в общем объеме жилья остается существенной, хотя и уменьшилась по сравнению с предыдущим годом с 41,8 до 39,4%3».

Состояние конъюнктуры инвестиционного рынка оказывало заметное положительное влияние на увеличение выпуска продукции в так называемых инвестиционных отраслях: машиностроении и металлообработке (на 11,7%), химической и нефтехимической промышленности (на 7,4%),

∗ Инвестиции в основной капитал по Российской Федерации включают затраты ОАО РЖД на централизованное приобретение подвижного состава, а также уточнение параметров неформальной деятельности на федеральном уровне, без распределения по субъектам федерации.

∗∗ По данным органов исполнительной власти, принимающих участие в восстановлении экономики и социальной сферы Чеченской республики.

промышленности строительных материалов (на 5,3%), а также лесной, деревообрабатывающей и целлюлозно-бумажной промышленности (на 3%). В свою очередь, рост выпуска продукции данных отраслей стимулировал внутренний инвестиционный спрос.

В 2010 г. наблюдалось увеличение темпа роста цен в инвестиционной сфере по сравнению с 2009 г. Так, индекс цен производителей в строительстве (по сравнению с уровнем декабря предыдущего года) составил 114,9% (в 2008 г. – 110,3%), что выше уровня индекса потребительских цен (111,7%), но значительно ниже индекса цен производителей промышленной продукции (128,8%). Более всего увеличились цены производителей в строительстве в таких отраслях, как газовая, нефтедобывающая, угольная, промышленность и транспорт [6].

Объем поступивших в нефинансовый сектор экономики России иностранных инвестиций (включая рублевые инвестиции, пересчитанные в доллары в 2009 г. увеличился по сравнению с предыдущим 2008 годом на 3,4%. При этом их видовая структура изменилась незначительно (таблица 6).

Таблица 6. Поступление иностранных инвестиций по типам

|

1995 |

2000 |

2003 |

2004 |

2006 |

2008 |

2009 |

||||||||

|

млн. долл США |

в проц ентах к итогу |

млн. долл. США |

в проц ентах к итогу |

млн. долл. США |

в процент ах к итогу |

млн. долл. США |

в проце нтах к итогу |

млн. долл. США |

в процент ах к итогу |

млн. долл. США |

в процент ах к итогу |

млн. долл. США |

в проце нтах к итогу |

|

|

Иностранные инвестиции – всего |

2983 |

100 |

10958 |

100 |

19780 |

100 |

29699 |

100 |

40509 |

100 |

53651 |

100 |

55109 |

100 |

|

в том числе: |

||||||||||||||

|

прямые инвестиции |

2020 |

67,7 |

4429 |

40,4 |

4002 |

20,2 |

6781 |

22,8 |

9420 |

23,3 |

13072 |

24,4 |

13678 |

24,8 |

|

взносы в капитал |

1455 |

48,8 |

1060 |

9,7 |

1713 |

8,6 |

2243 |

7,5 |

7307 |

18,0 |

10360 |

19,3 |

8769 |

15,9 |

|

кредиты, полученные от зарубежных совладельцев организаций |

341 |

11,4 |

2738 |

25,0 |

1300 |

6,6 |

2106 |

7,1 |

1695 |

4,2 |

2165 |

4,0 |

3987 |

7,1 |

|

прочие прямые инвестиции |

224 |

7,5 |

631 |

5,7 |

989 |

5,0 |

2432 |

8,2 |

418 |

1,1 |

547 |

1,1 |

922 |

1,8 |

|

портфельные инвестиции |

39 |

1,3 |

145 |

1,3 |

472 |

2,4 |

401 |

1,4 |

333 |

0,8 |

453 |

0,8 |

3182 |

5,8 |

|

из них: |

||||||||||||||

|

акции и паи |

11 |

0,4 |

72 |

0,6 |

283 |

1,4 |

369 |

1,2 |

302 |

0,7 |

328 |

0,6 |

2888 |

5,2 |

|

долговые ценные бумаги |

28 |

0,9 |

72 |

0,6 |

129 |

0,7 |

32 |

0,1 |

31 |

0,1 |

125 |

0,2 |

294 |

0,6 |

|

прочие инвестиции |

924 |

31,0 |

6384 |

58,3 |

15306 |

77,4 |

22517 |

75,8 |

30756 |

75,9 |

40126 |

74,8 |

38249 |

69,4 |

|

из них: |

||||||||||||||

|

торговые кредиты |

187 |

6,3 |

1544 |

14,1 |

2243 |

11,3 |

2973 |

10,0 |

3848 |

9,5 |

6025 |

11,2 |

9258 |

16,8 |

|

прочие кредиты |

493 |

16,5 |

4735 |

43,2 |

12928 |

65,4 |

19220 |

64,7 |

26416 |

65,2 |

33745 |

62,9 |

28458 |

51,6 |

|

прочее |

244 |

8,2 |

105 |

1,0 |

135 |

0,7 |

324 |

1,1 |

492 |

1,2 |

356 |

0,7 |

533 |

1,0 |

Таким образом, по состоянию на конец 2009 г. накопленный иностранный капитал в экономике России составил 55109 млн. долл.

Объем прямых иностранных инвестиций, поступивших в 2009 г. составил 24%. Подавляющая часть прямых иностранных инвестиций поступила в виде взносов денежными средствами в уставный капитал.

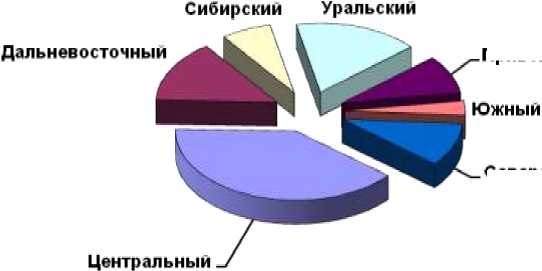

Распределение иностранных инвестиций по федеральным округам, поступивших в Россию в 2009 году можно проанализировать по рисунок 2.

Рисунок 2. Распределение по федеральным округам иностранных инвестиций, поступивших в Россию в 2009 г. ∗ (в %).

Приволжским

Северо-западный

Среди государств - участников СНГ значительные инвестиции в Россию в 2010 г. направляли Белоруссия, Украина, Узбекистан, Казахстан.

* Данные представлены без учета органов денежно-кредитного регулирования, коммерческих и сберегательного банков, включая рублевые поступления, пересчитанные в доллары США.

Российские организации также осуществляли инвестиции за рубеж. В 2010 г. из России за рубеж было направлено 33,8 млрд. долл. (включая рублевые инвестиции, пересчитанные в доллары), из них 30,6% поступили из России в США, 22,2% - на Кипр, 8,8% - в Великобританию. Основная часть инвестиций из России за рубеж была направлена в виде целевых банковских вкладов [7,8].

Продолжалась работа по развитию и совершенствованию нормативно -законодательной базы инвестиционной деятельности. Правительство Российской Федерации приняло ряд постановлений, направленных на формирование уточненных перечней строек и объектов, финансируемых за счет федерального бюджета в рамках Федеральной адресной инвестиционной программы на 2009 г., а также за счет различных внебюджетных фондов. Были также внесены изменения и дополнения в законодательные акты, обеспечивающие развитие системы ипотечного кредитования; продолжена подготовка нормативно-правовых документов, обеспечивающих реализацию закона о соглашениях, о разделе продукции; принят ряд постановлений, касающихся регулирования, контроля и надзора в сфере формирования и инвестирования средств пенсионных накоплений; утверждены правила согласования инвестиционных программ субъектов естественных монополий в электроэнергетике; утверждено положение о консультативном совете по иностранным инвестициям, а также порядок управления средствами стабилизационного фонда.

Сглаживанию накопившейся территориальной диспропорции в распределении иностранных инвестиций объективно препятствует не снижающаяся дифференциация инвестиционного климата в различных частях страны (который традиционно оценивается соотношением регионального потенциала и предпринимательских рисков). Вместе с тем, в решении региональных проблем зарубежного инвестирования пока еще никак не проявило себя государство, хотя необходимость выработки и реализации обоснованной государственной политики в данной сфере является очевидной.

Страновая структура зарубежных капиталовложений в России характеризуется доминирующим положением в ней небольшой группы стран и оффшорных территорий, прочно утвердившихся на российском инвестиционном рынке. В их числе Кипр, Люксембург, Нидерланды и британские Виргинские острова, на которые приходится в сумме 53,4% накопленных иностранных инвестиций всех видов в России (из 90,8 млрд. долл. на 1 июля 2010 г.) и 61,6% - суммарных прямых иностранных инвестиций (ПИИ). Зарегистрированные в указанных странах и территориях инвестиционные компании оперируют имеющими российское происхождение активами (так называемый этнический капитал, вывезенный ранее из России легально, полулегально или нелегально). Основные сферы вложения такого капитала - российский добывающий сектор, а также оптовая и розничная торговля [9].

В последнее время, после имевшего место спада, заметным явлением в сфере международного обмена инвестициями вновь стала активизация трансграничных слияний и поглощений (СиП) (таблица 7), что обусловлено повышением доли такого рода сделок в общемировом притоке ПИИ (в 2007 г. – до 58,8%).

Безусловным лидером в приобретении иностранных активов выступают США, доля которых в совокупном объеме СиП в 2010 г. составила около 30%. Российский рынок слияний и поглощений развивается ускоренными темпами. По оценке компании «Ernst & Young», в 2010 г. объем СиП в России с участием иностранных инвесторов оставил 6,5 млрд. долл. [ 10 ] .

Наиболее привлекательными для иностранных инвесторов секторами остаются нефтегазовая промышленность и производство товаров народного потребления.

Таблица 7. Объем сделок трансграничных СиП в 1990-2010 г. (в млн. долл.)

|

Продажа |

Приобретение |

|||||||||

|

1990 1995 гг. * |

2001 г. |

2003 г. |

2005 г. |

2010 г. |

1990 1995 гг. * |

2001 г. |

2003 г. |

2005 г. |

2010 г. |

|

|

Россия |

113 |

2039 |

1252 |

7880 |

4062 |

90 |

371 |

606 |

763 |

949 |

|

справочно: Китай |

339 |

2325 |

2072 |

3820 |

6768 |

280 |

452 |

1047 |

1647 |

1125 |

|

Польша |

601 |

3493 |

3131 |

802 |

1275 |

10 |

324 |

58 |

529 |

216 |

|

США |

36118 |

184880 |

73233 |

69670 |

81939 |

27756 |

96039 |

78429 |

82395 |

110022 |

|

Мир в целом |

117,9 |

594,0 |

369,8 |

297,0 |

380,6 |

117,9 |

594,0 |

369,8 |

380,6 |

|

|

(млрд. долл.) |

∗ В среднем в год.

Источник: World Investment Report /UNCTAD//www.

В сентябре 2008 г. была совершена крупнейшая по стоимости приватизационная сделка в России. Победителем конкурса была объявлена американская нефтяная корпорация «Conoco Philips», выплатившая около 2 млрд. долл. за приобретение 7,6% госпакета акций российской компании «ЛУКойл». Впоследствии «Conoco Philips» увеличила свою долю до 10% путем приобретения акций у портфельных инвесторов. Помимо этого, корпорация стала партнером «ЛУКойла» в проекте освоения Тимано-Печорского месторождения.

Заключение указанной сделки, по мнению западных экспертов, имело важное положительное психологическое воздействие на иностранных инвесторов, которые были склонны видеть в так называемом «деле ЮКОСа» (не без влияния некоторых представителей политических кругов и СМИ, в том числе российских) признаки ужесточения политического режима и начало заката частного предпринимательства в стране.

Следует отметить, что компании США являются ведущими участниками сделок по приобретению российских активов. Так, в феврале 2009 г. крупнейший в мире производитель алюминия – компания «Alcoa» -приобрела за 257 млн. долл. у лидера российской алюминиевой промышленности, фирмы «Русал», контрольные пакеты акций Самарского и Белокалитвенского прокатных заводов. После вхождения «Alcoa» на российский рынок перспективы расширения иностранных стратегических инвестиций в металлургическую промышленность улучшились; основной формой вхождения на рынок, по мнению экспертов, будет, однако, приобретение действующих предприятий, поскольку иностранные компании считают сейчас слишком рискованным создание новых производственных мощностей.

Американские ТНК «присматриваются» и к российскому банковскому сектору. Так, компания «GE Consumer Finance» приобрела за 100 млн. долл. средний по размерам Дельта-банк, специализирующийся на розничных банковских операциях. Высокая сумма сделки отражает, в частности, привлекательность сектора потребительского кредитования в России.

В свою очередь, российский бизнес также расширяет участие в трансграничном обмене капиталами. По оценкам, в 2010 г. российскими компаниями были приобретены зарубежные активы на сумму 3,5 млрд. долл., что в четыре раза превышает показатель 2007 г. [ 11 ] . Следует отметить принадлежность крупных российских инвесторов за рубежом к ограниченному кругу отраслей: «Газпром» и «ЛУКойл» - к энергетическому сектору, «Русал» и «Норильский никель» - к горнометаллургическому. Компания «Русал» выиграла конкурс на приобретение 20% акций крупнейшего в Австралии глиноземного завода в Квинсленде с целью укрепления своей сырьевой базы. «Норильский никель» приобрел пакет акций в 20% у одной из ведущих в мире золотодобывающих компаний – «Gold Fields» (сумма сделки – 1,16 млрд. долл.), рассчитывая стать глобальным игроком в золотодобывающей отрасли.

В высокотехнологических отраслях крупные сделки путем СиП за рубежом с участием российского капитала являются скорее исключением. Один из редких примеров – поглощение компанией «ВымпелтелеКом» казахстанской фирмы «KarTgl» (оператора мобильной связи стандарта 05М), контролирующей около 1/3 местного рынка. 100% акций казахстанской компании российский «ВымпелтелеКом» купил за 350 млн. долл., помимо этого российский инвестор взял на себя ее долговые обязательства на сумму около 75 млн. долл.

Изложенное выше о масштабах и характере участия России в мировом инвестиционном процессе позволяет сделать вывод о том, что иностранные инвестиции при их растущей значимости пока не стали фактором, способствующим устойчивому росту российской экономики и повышению ее конкурентоспособности. Достигнутые количественные и качественные показатели не соответствуют инвестиционному потенциалу и инвестиционным нуждам страны. Значительная часть направленных в Россию зарубежных вложений не связана с расширением экспортного потенциала и развитием наукоемких производств и в недостаточной степени способствует решению проблемы импортозамещения.

В этих условиях все более актуальной становится разработка комплексной концепции государственной политики в сфере привлечения зарубежных инвестиций. В ней должны быть определены отраслевые и территориальные приоритеты (включая условия доступа иностранного капитала в «стратегические» отрасли; меры снижения инвестиционных рисков и обеспечения льгот вкладчикам, задачи и полномочия структур, обеспечивающих реализацию государственных интересов в данной сфере). Нужно иметь в виду, что с учетом «турбулентности» современного мира следует систематически корректировать государственную инвестиционную политику и на этой основе разрабатывать ежегодный план конкретных действий.

Ключевую роль в практической реализации государственной инвестиционной политики может и должен сыграть единый государственный орган – специализированное Агентство по продвижению иностранных инвестиций. Вопрос о его создании дискутируется давно в связи с отсутствием в стране организации, которая была бы наделена широкими функциями в сфере привлечения зарубежного капитала и, в частности, координировала и направляла бы работу с иностранными инвесторами [12].

На необходимость учреждения в России специализированного агентства неоднократно указывали эксперты Организации экономического сотрудничества и развития (ОЭСР). В их докладе «Реформа регулирования в Российской Федерации», особо подчеркивается необходимость создания национального агентства содействия (ПИИ, располагающего достойными финансовыми и кадровыми ресурсами для организации эффективной поддержки операций зарубежных инвесторов на российском рынке [ 13 ] .

Как отмечается далее в докладе, в 90-е годы в целях преодоления отставания в вопросе привлечения ПИИ специализированные агентства были учреждены в большинстве развивающихся стран и государствах с переходной экономикой. Деятельность этих организаций осуществляется по трем основным направлениям. Во-первых, они способствуют выработке позитивного восприятия своей страны с точки зрения благоприятствования ПИИ, а также выявлению потенциальных объектов инвестирования и вкладчиков; во-вторых, содействуют инвесторам в получении информации о возможностях и административных процедурах, связанных с регистрацией предприятий (часто по принципу «одного окна»); и наконец – разъясняют инвестиционную политику своей страны, участвуя в различных официальных и неформальных мероприятиях с целью улучшения инвестиционного климата.

Эксперты ОЭСР считают, что Россия должна занять более активную позицию в содействии ПИИ и организовать конструктивный и перманентный диалог с реальными и потенциальными инвесторами. Агентство по содействию инвестициям будет обязано защищать зарубежных вкладчиков от произвола чиновников, не соблюдающих, в частности, установленные нормы регистрации предприятий с иностранным участием. Согласно проведенному обследованию, особенно сильно от излишних бюрократических барьеров страдают малый и средний бизнес, а также иностранные компании, решившие вкладывать капитал в российских регионах.

Эксперты Национального инвестиционного совета России предложили наделить Агентство по содействию иностранным инвестициям еще более широкими функциями, а именно:

-

■ разработка нормативно-правовой базы регулирования ПИИ, экспертиза правовых предложений других государственных органов;

-

■ разработка предложений о координации стратегических аспектов деятельности министерств и ведомств, территориальных органов управления и других государственных организаций в области привлечения ПИИ;

-

■ разработка принципов межотраслевого, межведомственного и межтерриториального согласования, необходимого для реализации инвестиционных проектов.

Значительные неиспользованные резервы в сфере информационного обеспечения инвестиционного сотрудничества имеются в регионах России. Большинство субъектов федерации использует в основном традиционные формы и методы работы на международном инвестиционном рынке (презентация инвестиционного потенциала регионов, в том числе за рубежом, организация инвестиционных ярмарок, обмен делегациями региональных ТПП и др.). В то же время большие возможности для усиления инвестиционного сотрудничества на региональном уровне могут открываться на базе современных информационных технологий [14].

Информационная политика российского государства в сфере повышения инвестиционной привлекательности страны должна базироваться на двух взаимосвязанных составных частях. С одной стороны, необходима последовательная работа, предполагающая использование всех доступных информационных возможностей для формирования благоприятного образа страны (освещение результатов визитов российских официальных лиц за рубеж, публикация официальных документов и др.). С другой стороны, следует более решительно противодействовать продолжающейся в отношении России компании западных СМИ, сознательно представляющих ситуацию в правовой, административной и хозяйственной сферах страны в искаженном (или одностороннем) виде. Эффективным способом такого противодействия должно стать привлечение к ответным информационным акциям ведущих российских экспертов, а также представителей зарубежного бизнеса, успешно действующих на российском рынке.

К настоящему времени в мире сформировалась группа экспертных институтов, агентств и организаций, которые проводят комплексный анализ данных политического, экономического и социального развития различных стран с целью оценки инвестиционного климата и состояния предпринимательской среды, составления рейтингов конкурентоспособности и др. (таблица 8).

Таблица 8. Место России в мире по некоторым показателям конкурентоспособности и качества инвестиционного климата

|

2006 г. (место среди 104 стран) |

2010 г. (место среди 117 стран) |

|

|

Стабильность банков |

91 |

101 |

|

Доступность кредита |

67 |

91 |

|

Наличие венчурного капитала |

49 |

66 |

|

Поощрение Правительством ПИИ |

97 |

109 |

|

Внедрение технологий на уровне предприятия |

56 |

63 |

|

Влияние ПИИ на приток новых технологий |

87 |

98 |

|

Сотрудничество ВУЗов и промышленности в проведении НИОКР |

40 |

42 |

|

Общее качество инфраструктуры |

64 |

79 |

|

Развитость железнодорожной сети |

26 |

24 |

|

Стационарные телефонные линии |

50 |

46 |

|

Защита прав собственности |

88 |

108 |

|

Защита интеллектуальной собственности |

84 |

105 |

|

Коммерческие потери, связанные с организованной преступностью |

88 |

101 |

|

Роль налогов как стимула для предпринимательской деятельности или инвестиций |

73 |

81 |

|

Коммерческие потери, связанные с коррупцией |

100 |

109 |

Источник: World economic forum, global competitiveness report, 2007,

Результаты многих исследований в целом объективно отражают положение дел в бизнесе и могут служить ориентиром с одной стороны для бизнес-сообщений при подготовке инвестиционных решений, а с другой – для правительств стран – реципиентов инвестиций с целью учета выявленных негативных факторов и принятия соответствующих мер.

Большое значение с точки зрения анализа инвестиционного климата в России и выработки государственной инвестиционной политики имеют результаты исследования «Россия как объект инвестиций», подготовленного в апреле 2010 г. в рамках совместной инициативы Консультативного совета по иностранным инвестициям и Минэкономразвития России. По итогам опроса среди реальных и потенциальных инвесторов, в качестве пяти основных препятствий для капиталовложений в России являются: коррупция (72% ответов), административные барьеры (66%), избирательное трактование и применение законов (56%), неадекватное и противоречивое законодательство (51%), конфликты между государством и бизнесом (29%). Большинство респондентов считает, что иностранные инвестиции возрастут, если российское правительство будет проводить более активную работу по их привлечению. Такая работа сможет преодолеть предубеждения, которые существуют у части потенциальных инвесторов и оказывают влияние на процесс принятия ими решения об инвестициях.

Изложенное выше позволяет сделать вывод о том, что возможности инвестиционной дипломатии, в частности в «имиджевом» направлении, пока не в полной мере используются для более эффективного участия страны в международном инвестиционном обмене, и предстоит сделать еще немало усилий (в институциональной, организационной и других сферах), чтобы приблизиться к решению указанных задач.

В работе проанализированы четыре исследования, проведенные крупными аналитическими и иными организациями в период с 1999 по 2007 гг. в основном среди западноевропейских компаний, осуществляющих предпринимательскую деятельность в России. Широкие временные рамки исследования позволяют проследить изменения в настроении инвесторов в период наибольшей активизации инвестиций и выявить будущие тенденции. Полученные результаты сведены в две группы – наиболее существенные препятствия для инвестирования и важнейшие факторы принятия решения о вложении средств в экономику России (таблица 9, 10) – и могут быть использованы российскими государственными органами как база для выработки основ инвестиционного климата.

Первое исследование факторов инвестиционного климата среди иностранных инвесторов было проведено в конце 90-х годов.

Второе исследование было проведено весной 2000 г. Российско -европейским центром экономической политики (РЕЦЭП) среди 50 28

западноевропейских компаний – членов Европейского делового клуба в Москве, осуществляющих предпринимательскую деятельность в России.

Третье исследование проведено в июне 2010 года компанией «OCO Cornulting», которая провела опрос среди 14 западноевропейских компаний, осуществляющих хозяйственную деятельность в России.

Исследование также проводилось Министерством экономического развития и торговли совместно с Консультативным Советом по иностранным инвестициям (КСИИ) в марте 2009 года.

Довольно интересны результаты опроса Института немецкой экономики (г. Кельн) трехсот немецких фирм, действовавших на российском рынке в тот период. К наиболее существенным факторам, определяющим неблагоприятность инвестиционного климата, по результатам исследования отнесены: неопределенная законодательно-правовая база, высокая налоговая нагрузка и коррупция (таблица 9).

Важнейшей причиной низкой инвестиционной активности фирм из Германии на российском рынке в тот период являлась небольшая норма прибыли (в 2-4 раза меньше, чем в развитых странах) вследствие низкого уровня доходов и покупательной способности населения. Также инвесторы отмечают необязательность и ненадежность значительной части российских партнеров, что увеличивает риски, связанные с несоблюдением обязательств и невозможностью добиться своих законных прав.

Несовершенство законодательной базы, недостаточность правовых норм прямого действия и избыточное количество подзаконных актов приводит к избирательному толкованию законов и возникновению коррупции. Неблагоприятное налоговое и таможенное законодательство и слабый уровень развития инфраструктуры в большинстве регионов (что ведет к росту издержек производства и реализации товаров и услуг) приводит к невозможности принятия стратегических решений о крупных проектах с длительным сроком реализации.

Пятью важнейшими факторами при принятии немецкими частными инвесторами решения о целесообразности вложения средств в российскую экономику (по данным опросов, проведенных в 2008 – 2010 гг.) являлись политическая стабильность (80% опрошенных германских фирм и инвесторов), надежная правовая база (70%), возможность расширения рынков сбыта (68%), низкий уровень забюрократизированности и коррупции (52%) и уровень развития инфраструктуры в регионах (48%) (таблица 10).

Таблица 9. Наиболее существенные для западноевропейских инвесторов препятствия инвестированию в экономику России

|

Факторы инвестицион ного климата в порядке их значимости |

Российско-европейский центр экономической политики 2010 г. |

Институт немецкой экономики 2008 г. |

«EBC Monitoring» 2010 г. |

Министерство экономического развития и торговли России 2010 г. |

|

1 |

неожиданные изменения налогового законодательства |

неопределенная законодательная база (2,9 ∗ ) |

неэффективность бюрократической системы (79%) |

коррупция (72%) |

|

2 |

несовершенство действующего налогового законодательства |

высокая налоговая нагрузка (2,9) |

коррупция (62%) |

административн ые барьеры (66%) |

|

3 |

незащищенность прав собственности |

криминогенная нагрузка, коррупция (2,8) |

неэффективная работа таможни (56%) |

избирательная трактовка и применение законов (56%) |

|

4 |

неэффективность деятельности таможенных органов |

инфляция (2,8) |

несовершенство таможенного законодательства (52%) |

несовершенное, противоречивое законодательств о (51%) |

|

5 |

политическая нестабильность |

низкая покупательная способность населения (2,7) |

несовершенная судебная система (45%) |

конфликты между государством и бизнесом (29%) |

|

6 |

неэффективность деятельности налоговых органов |

забюрократизированность (2,7) |

непроработанност ь налогового законодательства (42%) |

усиление контроля государства за экономикой |

|

(23%) |

||||

|

7 |

неразвитость банковского сектора |

низкая платежная дисциплина (2,7) |

неразвитая инфраструктура (39%) |

проблемы в защите прав интеллектуально й собственности (23%) |

|

8 |

несовершенная система бухгалтерского учета |

несовершенная система страхования инвестиционных рисков (2,3) |

недобросовестная конкуренция (38%) |

политическая неопределенност ь (22%) |

|

9 |

неожиданные изменения внешнеторговой политики |

затруднение в подборе деловых партнеров (2,0) |

слабое корпоративное управление (38%) |

применение принципа обратной силы в налоговом законодательств е (21%) |

|

10 |

неустойчивая макроэкономическая ситуация |

слабое информационное обеспечение (2,1) |

слабая защита интеллектуальной собственности (35%) |

зарегулированно сть системы получения виз, разрешения на работу (21%) |

Таблица 10. Наиболее существенные для западноевропейских инвесторов препятствия инвестированию в экономику России

|

Факторы инвестицион ного климата в порядке их значимости |

Российско-европейский центр экономической политики 2010 г. |

Институт немецкой экономики 2008 г. |

«EBC Monitoring» 2010 г. |

Министерство экономического развития и торговли России 2010 г. |

|

1 |

величина рынков сбыта |

политическая стабильность (80%) |

потенциал расширения внутреннего рынка (55%) |

объем российского рынка (89%) |

|

2 |

перспектива выхода на российский рынок |

надежная правовая база (70%) |

низкие издержки (14%) |

ускорение темпа роста российской экономики (81%) |

|

3 |

перспектива преодоления торговых барьеров |

расширение рынков сбыта (68%) |

присутствие местных поставщиков и партнеров (9,5%) |

высокая квалификация и низкая стоимость рабочей силы (61%) |

|

4 |

квалифицированная рабочая сила |

низкий уровень забюрократизированности и коррупции (52%) |

российский технологический и научный потенциал (4,8%) |

макроэкономиче ская стабильность (52%) |

|

5 |

географическая близость рынка |

уровень развития инфраструктуры в регионах (48%) |

высокая квалификация и низкая стоимость рабочей силы (4,8%) |

общая политическая ситуация (46%) |

|

6 |

более низкие издержки на оплату труда |

уровень подготовки кадров (44%) |

благоприятный инвестиционный климат (4,8%) |

российский технологический и научный потенциал (31%) |

|

7 |

более низкие издержки производства |

наличие льгот и преференций (40%) |

близость рынков сбыта (4,8%) |

дешевая электроэнергия и сырье (25%) |

|

8 |

выход из России на рынки третьих стран |

барьеры для импортеров (32%) |

промышленные «кластеры» (4,8%) |

административн ые реформы, направленные на борьбу с и коррупцией (13%) |

|

9 |

возможность избежать валютных рисков |

уровень налогообложения (24%) |

- |

- |

|

10 |

более низкие транспортные издержки |

низкие расходы на рабочую силу (20%) |

- |

- |

По мнению немецких деловых кругов, на формирование неблагоприятного для иностранных инвестиций климата в России в конце 90х годов решающее влияние оказывало отсутствие эффективной законодательной базы, высокая налоговая нагрузка при нестабильности, усложненности, запутанности и непредсказуемости норм налогообложения, а также бюрократия и связанная с этим коррупция [15].

Таким образом, по результатам всех исследований можно определить факторы, влияющие на инвестиционную активность в России. Начиная с 2007 года, преобладают факторы прямого действия (коррупция, несовершенное, противоречивое законодательство и неэффективность бюрократической системы), связанные с конкретными мерами государственной экономической политики. Их устранение всецело зависит от воли и желания государства относительно быстро воздействовать на них и тем самым влиять на инвестиционную обстановку в стране.

Список литературы Инвестиционно-инновационный процесс, как основа формирования стратегии управления реальным сектором экономики региона в современных условиях

- Амадаев А.А. и др. Анализ инвестиционной и инновационной составляющих стратегий развития регионов в Российской Федерации. //Гемуева М.Х., Амадаев А.А., Яндаров Ш.А., Шогенов М.Х./Известия КБНЦ РАН: Научный журнал. Нальчик-2011. 1(39). с.12-17.

- Ильмиева З.Б и др. Источники привлечения инвестиционных ресурсов в реальный сектор региональной экономики. [Текст]// Ильмиева З.Б., Амадаев А.А.// Экономика и предпринимательство: Научный журнал. 2014. № 5 ч. 1 (46-1) с. 270-275.

- Амадаев А. А. и др. Роль молодежи в инновационной политике региона (на примере Чеченской Республики) /А. А. Амадаев, В. Ш. Расумов, Д. Р. Дасаев//Молодой ученый. -2014. -№11. -с. 178-180.

- Амадаев А.А. и др.Совершенствование управления региональным развитием малого и среднего бизнеса. [Текст]// Амадаев А.А., Хасбулатов Ш.А., Яндаров Ш.А.// Экономика и предпринимательство: Научный журнал. 2014. № 1-1 (42-1). с. 325-331.

- Яндаров Ш.А. и др. Формирование организационно-экономического механизма функционирования предприятий малого и среднего бизнеса в регионе. [Текст]// Амадаев А.А., Яндаров Ш.А.// Экономика и предпринимательство: Научный журнал. 2014. № 5 ч. 1 (46-1) с. 613-621.

- Аладьян В.В., Янин О.Е. Проблемы формирования комплексной системы социальной защиты населения в регионе и ее инвестиционного обеспечения. -М. -2009.

- Амадаев А.А, и др. Методические подходы к оценке инвестиционной привлекательности как основы разработки инвестиционной политики. [Текст]// А.А. Амадаев, М.Х. Шогенов// Известия КБНЦ РАН: Научный журнал. 2011. № 5 (43) с. 99-105. ISSN 1991-6639.

- Амадаев А.А. и др. Стратегические цели и приоритеты региональной экономической политики. [Текст]// Амадаев А.А., Мамиев Ч.М., Мустаев М.М., Хаджимуратова М.И.// Материалы Международной научно-практической конференции «Молодежь и наука: новые взгляды и решения» Волгоград, 2011 г., с 16-17, ISBN 978-5-98461-905-9.

- Амадаев А.А. и др. Состояние воспроизводственного процесса и ресурсного потенциала в реальном секторе экономики Северо-Кавказского федерального округа. [Текст]// Амадаев А.А., Касаева Т.В.// Научно-правовое обеспечение развития инновационной экономики и модернизации промышленной политики России: сборник научных статей. Материалы международной научно-практической конференции (часть 3), Краснодар: Изд-во. Южного института менеджмента, 2012 г. с. 93-102, ISBN 978-5-93926-210-1.

- Амадаев А.А. и др. Региональные особенности функционирования развития хозяйствующих субъектов малого и среднего бизнеса. [Текст] // Амадаев А.А., Хасбулатов Ш.А., Яндаров Ш.А.// Молодежь, наука, инновации. Материалы II Всероссийской научно-практической конференции, Том II, Грозный, ГГНТУ 2013-с.39-51, ISBN 978-5-906650-17-7.

- Амадаев А.А. Объекты администрирования в организации. [Текст] // С.Я. Юсупова, Р.А. Исаев, М.А. Буралова, Д.С. Саралинова// Общий и административный менеджмент: Пособие для подготовки к экзамену: учебное издание. М.: Издательско-торговая компания «Дашков и Ко», 2012.- с.3, 384 с. ISBN 978-5-394-02029-2

- Амадаев А.А. и др. Концептуальные основы перехода экономической модели на курс устойчивого развития. [Текст] // Амадаев А.А., Мустаев М.М., Ильмиева З.Б., Хаджимуратова М.И// Сборник научных трудов - Современные проблемы развития региональной экономики: Нальчик: Издательство КБНЦ РАН, 2009, ISBN 978-5-904743-12-3

- Амадаев А.А. и др. Управление региональным потенциалом развития в условиях перехода к устойчивому развитию. [Текст] // Амадаев А.А., Вологиров А.А., Мустаев М.М., Хаджимуратова М.И// Сборник научных трудов - Современные проблемы развития региональной экономики: Нальчик: Издательство КБНЦ РАН, 2009, ISBN 978-5-904743-12-3

- Амадаев А.А. и др. Инновационный потенциал региональной экономики - как фактор стратегического развития Кабардино-Балкарской Республики. [Текст] // Джанаева З.А. Амадаев А.А., Вологиров А.А.// Сборник научных трудов - Современные проблемы развития региональной экономики: Нальчик: Издательство КБНЦ РАН, 2009, ISBN 978-5-904743-12-3

- Амадаев А.А. и др. Повышение мобилизационного потенциала экономики региона на этапе перехода инновационному типу развития. [Текст] // Дикинов А.Х., Дикинова А.А., Амадаев А.А.// Сборник научных трудов - Современные проблемы развития региональной экономики: Нальчик: Издательство КБНЦ РАН, 2009, ISBN 978-5-904743-12-3

- Дикинов А.Х. и др. Реализация инновационного потенциала регионального развития [Текст] // Дикинов А.Х., Кесаева В.Ю., Шигалугов. О.Б.//ИИПРУ КБНЦ РАН. Нальчик. 2008.