Использование механизма первичного размещения ценных бумаг с целью привлечения инвестиционных ресурсов

Автор: Рындина И.В.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-4 (13), 2014 года.

Бесплатный доступ

В статье рассматривается механизм размещения ценных бумаг на публичных рынках капитала, приводятся примеры с совершения сделок. Особое внимание отведено объемам операций IPO с акциями российских эмитентов.

Ценные бумаги, первичное публичное размещение, биржа, фондовые рынки

Короткий адрес: https://sciup.org/140110106

IDR: 140110106

Текст научной статьи Использование механизма первичного размещения ценных бумаг с целью привлечения инвестиционных ресурсов

В странах Западной Европы и в Соединенных Штатах Америки IPO или публичное размещение акций на фондовой бирже является одним из основных инструментов финансирования дальнейшего развития компании. В случае, когда привлечение крупного кредита не является целесообразным, а собственных средств не хватает для дальнейшего расширения, компания, в качестве инструмента привлечения финансовых средств, прибегает к процедуре IPO. Кроме того, IPO открывает путь компании к более дешевым источникам капитала за счет повышения уровня публичности компании и позволяет снизить стоимость привлеченного финансирования.

В глобальном масштабе IPO дает возможность диверсифицировать бизнес, то есть приобретать активы других компаний-партнеров, отдав часть своих активов. Кроме того, полученные финансовые средства не подлежат возврату и могут быть направлены на реализацию долгосрочных проектов: поддержание роста, увеличение оборотных средств, осуществление капиталовложений, расширение научных исследований и разработок, рефинансирование или уменьшение долговой нагрузки компании. В целом особенности IPO по мнению А.Н. Алексеева можно представить в виде плюсов, минусов, возможностей и угроз [1] в таблице 1.

Таблица 1 – Достоинства и недостатки проведения IPO

|

Плюсы |

Привлечение долгосрочного капитала для развития компании |

|

Получение справедливой оценки стоимости бизнеса |

|

|

Появление средств для проведения слияний и поглощений |

|

|

Возможность «выхода» для ключевых акционеров компании |

|

|

Улучшение имиджа, повышение прозрачности, улучшение корпоративного управления |

|

|

Минусы |

Значительные временные и денежные затраты на проведение IPO |

|

Более жесткие требования к отчетности и раскрытию информации |

|

|

Возможности |

Рост капитализации компании и диверсификация инвесторской базы |

|

Рост эффективности компании за счет лучшего корпоративного управления |

|

|

Появление системы мотивации топ-менеджмента (опционные программы) |

|

|

Угрозы |

Снижение капитализации при недостижении поставленных целей |

|

Возможность блокирования стратегических решений миноритарными акционерами |

Обратимся к процессу проведения IPO. Важным этапом подготовки к публичному размещению является IPO-диагностика. Проведение IPO-диагностики позволяет компании проанализировать принципиально важные аспекты успешного проведения сделки и оптимизировать свои внутренние процессы. Первым ключевым аспектом является совершенствование корпоративного управления. Привлекательная аудированная финансовая отчетность – необходимый элемент корпоративного управления.

Выход на биржу представляет собой многоступенчатый процесс, который охватывает большой сегмент сложных задач: сбор необходимых финансовых данных, маркетинговой информации и различных сведений о деятельности компании; проведение финансовой и юридической проверки финансово-хозяйственной деятельности компании (due diligence); подготовку проспекта эмиссии; проведение маркетинговой кампании и предложение акций на продажу в ходе Road. Этот процесс заканчивается продажей всех размещаемых акций и получением компанией дохода. В зависимости от готовности компании процедура проведения IPO в среднем занимает от 4 до 12 месяцев. К моменту выхода на биржу предполагается, что компания-эмитент уже закончила все необходимые организационноправовые и финансовые процедуры для получения статуса публичной компании. К ним относятся оптимизация финансовой отчетности, создание отдела по Investment Relations (IR), реализация всех необходимых требований законодательства, биржи и регулирующего органа.

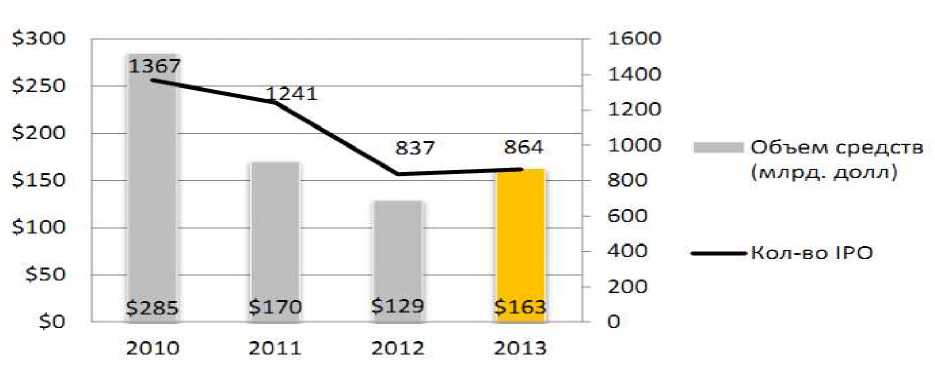

Рисунок 1 – Активность на мировом рынке IPO

В общей сложности в 2013 году лидером по объему привлеченных средств и количеству IPO стал североамериканский регион. 2013 год стал самым богатым на IPO в США. По данным консалтинговой фирмы Renaissance Capital, в 2013 году на американских биржах разместились в общей сложности 222 компании на сумму 59,6 млрд. долл., что стало новым рекордом после 2000 г., когда 406 эмитентов привлекли 97 млрд. долл.

Самым обсуждаемым и заметным IPO в 2013 году стало размещение акций компании Twitter, которая управляет одноименным сервисом микроблогов. Twitter удалось привлечь около 1,8 млрд. долл. По итогам дебютного торгового дня акции компании выросли на 73%, а к концу года рост относительно цены IPO достиг 250%. А крупнейшей сделкой 2013 года стал выход на IPO бразильской страховой компании BB Seguridade Participacoes SA на площадке Сан-Паулу, размер сделки составил 5,677 млрд. долл.

Ситуация и динамика размещения на рынке IPO российских компаний носит неоднозначный характер. Мы можем заметить сильный обвал их числа, который произошёл во время кризиса 2008 года (таблица 2).

Таблица 2 – Разброс IPO российских компаний по биржевым площадкам

Биржевая площадка Количество сделок IPO Всего 2005 2006 2007 2008 2009 2010 2011 2012 2013 № % Лондонская фондовая биржа 11 19 15 3 2 3 7 4 - 64 55 Московская биржа 3 7 14 3 1 7 1 1 2 39 33 NASDAQ - 1 2 - - - 1 1 1 6 5 Deutsche Borse - 1 1 - - - 1 - - 3 3 Гонконгская фондовая биржа - - - - - 2 - - - 2 2 NYSE - - - - - - - 1 1 2 2 "Экономика и социум" №4(13) 2014 675

|

Общее число IPO |

14 |

28 |

32 |

6 |

3 |

12 |

10 |

7 |

4 |

116 |

100 |

Ещё в 2007 году российские компании занимали третье место в мире по объемам первичных размещений акций на биржах (IPO). Они провели 32 первичных размещений. При этом IPO банка ВТБ на 7982,1 млн. долл. стало крупнейшим в мире, обеспечив почти половину совокупного результата российских компаний. В 2007 году данные свидетельствовали о том, что публичное размещение акций получает все большее распространение среди российских компаний и следует в сторону увеличения. Эмитенты продолжали отдавать предпочтение проведению IPO на западных торговых площадках. Однако действия Федеральной службы по финансовым рынкам России (ФСФР) по ограничению оттока средств эмитентов на западные рынки и выход на IPO небольших игроков несырьевого сектора, для которых приоритетное значение имеет размещение акций на российских биржах, привели к существенному росту доли российских торговых площадок в объеме привлеченных средств.

После кризиса 2008 года произошло многократное снижение количества сделок и их общего объёма. На данный момент рынок российского IPO так и не оправился после кризиса.

По мнению Бабаевой А.А. в настоящее время становится наиболее реальным с помощью инструментов публичного размещения акций мобилизовать ресурсы внутри страны, потому как растет ликвидность рынка, усовершенствуется инфраструктура, развивается законодательная и нормативно-правовая база [2].

Проведенное исследование позволяет сделать вывод, что компетентная, правильная и энергичная политика государственных органов, прежде всего ЦБРФ, и внесение надлежащих правовых изменений способны изменить ситуацию и привлечь максимальное количество российских компаний к размещениям внутри страны

Список литературы Использование механизма первичного размещения ценных бумаг с целью привлечения инвестиционных ресурсов

- Алексеев А.Н. IPO: общие принципы. IPO в России//Академический вестник. 2012. № 4 (22). С. 116-119.

- Бабаева А.А. Позиционирование инструментов публичного размещения акций российскими транснациональными компаниями в структуре источников внешнего долевого финансирования//Terra Economicus. 2013. Т. 11. № 1-3. С. 65-70.